Kimagasló teljesítményt hozott eddig az első félév a részvénypiacon, bár a 2022-es gyengébb évet még nem sikerült teljesen feledtetni, azért a korábbi csúcsoktól már az amerikai piacok sincsenek annyira távol. A részvények így valóban jobban teljesítettek már az év eleji alacsonyabb értékeltség után, ugyanakkor nem minden szektor, és nem minden cég tudta kivenni a részét az emelkedésből. Inkább az látszik, hogy az erősebb mérleggel rendelkező cégeket favorizálják a befektetők ebben a környezetben, ennek a trendnek viszont a technológiai szektor, és a „big tech” cégek is nagy nyertesei lehetnek, ami például a Nasdaq felülteljesítésében is jól megmutatkozik. Ezzel együtt a kötvénypiaci helyzet sem fest már olyan negatívan, mint az előző években, a befektetők számára pedig emellett még az arany sem szerepelt rosszul, a befektetői klíma tehát jóval kedvezőbbnek tűnik.

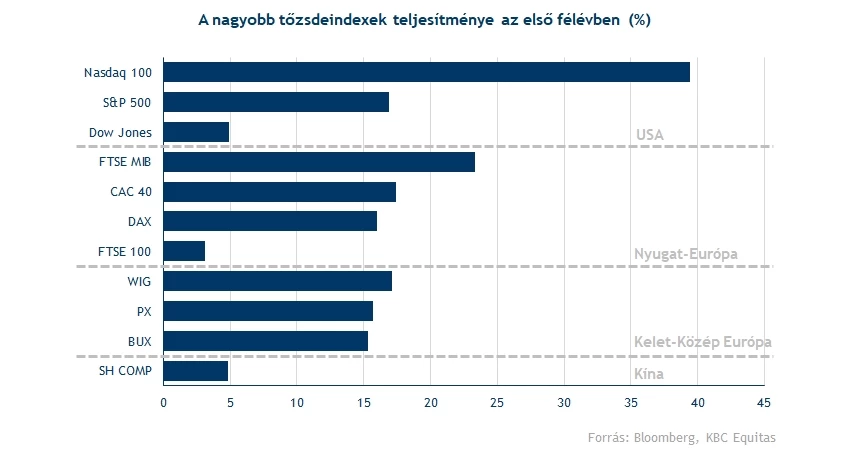

Nem csak jól rajtolt el, hanem féltávnál is remek teljesítményt mutatott eddig a tőkepiac, legalábbis ha éves viszonylatban gondolkozunk. Ha a főbb indexeket megnézzük világszerte, akkor kimondottan erős 2023 következett eddig a 2022-es gyenge év után. Általában igaz a megállapítás, hogy két nagyon rossz tőkepiaci év azért ritka szokott lenni, ez pedig tavaly nemcsak a részvényeket, de a kötvényeket is érintette, miközben 2023 már inkább a vártnak megfelelő lett.

Ezzel együtt azért vannak érdekességek akár a szektorok, akár az egyes országok szintjén, miközben a részvények mellett azért nem minden eszközosztály tudott remekelni. Ki kell emelni, hogy évindító nagyelemzésünkben jól jeleztük előre az idei kedvező klímát, várakozásunk szerint pedig a kockázatok továbbra sem szignifikánsak ahhoz, hogy nagy eséllyel kelljen drasztikus lefelé körtől tartani. Ezzel együtt nem minden részvénynek termett babér, ami fontos szempontnak tűnik így az év felénél.

Az amerikai piac ereje

A 2022-es év után nem akkora meglepetés tehát, hogy a 2023-as már jobban alakult. A visszapattanások ugyanis időről időre azért jellemzik a piacokat, például 2020-ban a pandémia után közvetlenül is ezt lehetett látni, akkor kimondottan gyors felpattanást mutattak az indexek, sokáig tehát nem tartott a depresszió. Ezúttal valamivel lassabbat, de az októberi mélypontok után már érezhető feltápászkodás vette kezdetét, vagyis a gyenge 2022-es év után sokat javult a teljesítmény.

Az S&P 500, ha az év eleje óta nézzük, akkor szépet ment, a 3800 pontos szintekről 4400 pontig sikerült javulni, ami ugyan nem éri még el a 4800 pontos korábbi csúcsokat, de azért nincs is már annyira messze tőle. Közben a Nadsaq ennél is nagyobbat menetelt, 11 ezer pontról 15 ezerre sikerült már javítani, vagyis több mint 30 százalékos a teljesítmény fél év alatt.

Azt le kell szögezni, hogy a nagyobb visszaesést produkáló részvények általában hajlamosabbak nagyokat is emelkedni egy kedvező időszakban. Index-szinten a Nasdaqnál is ezt lehetett látni, illetve például a magyar piacon is látunk erre jó példákat. Ezek a mozgások tehát részben ezzel is magyarázhatóak, ugyanakkor a szektorokat is érdemes megvizsgálni.

A szektorok alapján pedig már jól látható, hogy távolról sem tudott minden papír remekül szerepelni. A sort ezúttal a technológiai részvények vezetik, viszont ott vannak még a kommunikációs papírok, illetőleg erős tudott maradni a ciklikus fogyasztás is. Ezzel együtt a fenti szektorok súlyát igencsak dominálják a „big tech” cégek, vagy éppen a nagyon magas piaci kapitalizációval rendelkező vállalatok. 2023-ban pedig főleg ezeknek a cégeknek az ismételt térnyerése zajlott, amire több bizonyítékot is lehet látni, valamint több következtetés is levonható ebből.

Ebben a környezetben nem meglepő, hogy azért voltak lemaradó papírok és szektorok is. Például ott vannak a defenzívebb szereplők, igaz komoly visszaesést még szektorszinten sem nagyon lehet látni, egyedül a közművek mutattak eddig idén 5 százalékos mínuszt. Ez sem tragédia persze, de már a szektorokból is jól látható, hogy a 11-ből 7 szektor is minimális mozgásokkal a nullás teljesítmény körül ingadozott, ami már figyelmeztetés a participáció és az egyedi részvénykiválasztás szempontjából.

Minden játszik, minden nyer?

Különösen igaz ez, ha egy „hőtérképet” nézünk és az idei teljesítményeket az erősségnek megfelelően a piros és a zöld színskálán helyezzük el. A szektorokat így ábrázolva már látható, hogy a bal felső sarokban lévő technológiai részvények által dominált szektorok igen erősek, és szépen zöldülnek. Ugyanakkor a jobb alsó sarok felé közeledve bőven lehet látni olyan papírokat, akik nem voltak képesek tartani a tempót, sőt, még a hozam sem biztos, hogy összejött rengeteg papírnak.

Forrás: finviz.com

Ott van példának a Nike, ahol bár remek teljesítményt nyújtott a szektor, ezt láthatóan a Tesla és az Amazon teljesítménye húzza fel. A kommunikációs szektor is hasonló, a Meta-Alphabet páros (Facebook-Google) sokat húz a szektoron, míg a telekomcégek nem voltak igazán nagy formában, inkább mínuszokat lehetett látni. Talán a technológiai szektor az egyetlen kivétel, mivel a nagyobb nevek kiszűrése után is szinte valamennyi szereplő szépen „zöldül”. Összességében tehát a techszektor ereje nem csak a nagyobb neveknek volt köszönhető, vagyis bőven volt jó cég rajtuk kívül is, nem igaz az a megállapítás, hogy csak az Apple-Microsoft-Nvidia hármasnak köszönheti erős teljesítményét a szektor, a másik két említett szektornál viszont már jobban érezhető ez a jelenség.

Ugyanakkor az is tény, hogy ezek a cégek nagyon magas piaci kapitalizációval, illetve nagyon erős mérleggel rendelkeznek. A fentiek alapján mintha az látszódna, hogy a magasabb kamatkörnyezetben a befektetők:

- Az eladósodott cégeket jobban kerülik, mert emelkedik a nagyobb kamatok miatti profitromlás

- A magasabb készpénzállománnyal bíró cégeket viszont kedvelik, mert az extra hozamok mértéke erősíti a lentebbi sorokon az EPS-t

- Ráadásul a recessziós félelmek miatt az erősebb mérleg nagyobb biztonságot is jelent, ami szintén megjelenhet a prémium árazásokban és piaci teljesítményben.

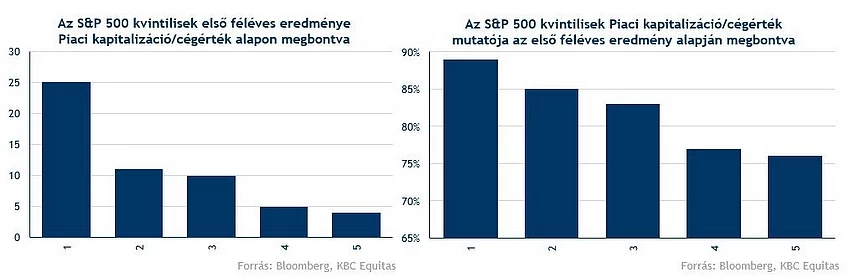

Ezek a faktorok egyébként a koronajárványnál is láthatóak voltak. A kezdeti piaci mélyrepülés után gyorsan jött a fordulat, ugyanakkor ezek a cégek jobban tartották értéküket és végül sokkal magasabbra is tudtak törni. Igaz, itt az online-fókusz is fontos faktor volt, ez most viszont sok kisebb cégnél is jól látható módon nem annyira fontos szempont már, inkább az erősebb mérleg az, ami ilyenformán nagyobb biztonságot és stabilitást mutat. Ezt a piaci kapitalizáció/cégérték hányadosa is jelzi, a mutató ugyanis minél nagyobb a cégmérethez képest a nettó készpénzpozíció, annál magasabb. Ha kvintilisekbe helyezzük el a cégeket ilyen módon rangsorolva, akkor látható az erősebb mérleggel együtt járó hozamtöbblet is az első félévben.

Ezt mutatja az is, hogy ha megnézzük az idei teljesítményeket és rangsort állítunk az S&P 500 komponensek között. Az 500 cégből ugyanis közel 180 cég nem is tudott erősödni, ami egy ilyen kedvező félév után azért viszonylag ritka. Nem annyira széles tehát a participáció a piacon, bár a cégeknek azért a 64 százaléka emelkedni tudott.

A 16 százalékos, S&P 500-hoz hasonló emelkedést viszont már jóval kevesebb cég érte el, csak az S&P 500 komponensek kevesebb mint 28 százaléka. Aki tehát az egyéni részvénykiválasztást választotta, annak tehát alapvetően ekkora esélye volt a felülteljesítésre, ami azért annyira nem katasztrofális érték, de azért abszolút nem is magas. Koncentrált volt tehát a piaci teljesítmény, és egyedül a technológiai szektor volt az, ahol viszonylag stabilan lehetett felülteljesítést és jó hozamokat látni.

Nem minden ország szerepelt ilyen jól

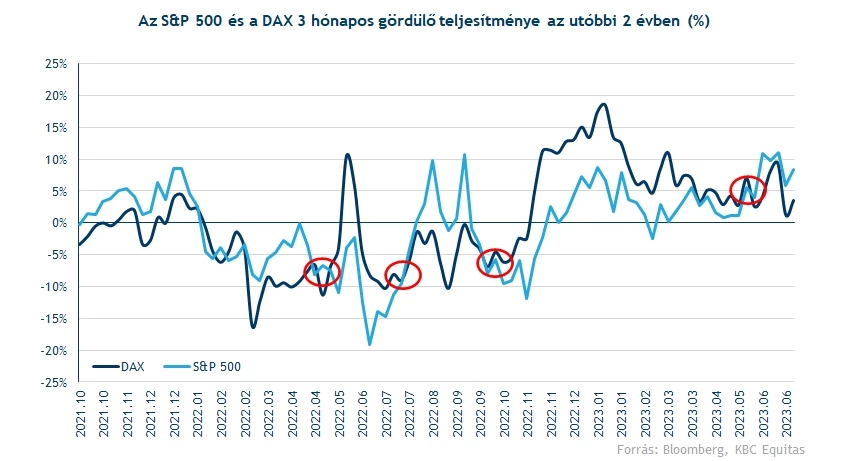

Az amerikai piacokon tehát érdemi erő mutatkozott, ehhez képest Európában elsőre hasonló, de alapvetően mégis kicsit más teljesítményt lehetett látni. Ha a német DAX indexet nézzük, akkor például bár elsőre teljesen hasonló az S&P 500-hoz az eredmény, de más időszakokban voltak erősek ezek a piacok. Például a DAX-nál már a január nagyon erősre sikerült, és majdnem az idei emelkedés felét sikerült elérni. Ugyanakkor azóta nem tud Európa lendületbe kerülni. Ehhez képest az amerikai S&P 500 április eleje óta több mint 8 százalékot erősödött, vagyis a tavasz óta már az amerikai felülteljesítés látható, nem pedig a korábbi európai. Ez pedig azért érdemi fordulatnak nevezhető a korábbi negyedévekhez képest.

Az viszont szintén tény és különbség, hogy Európa már ledolgozta a korábbi eséseket, vagyis sikerült például a francia, és a német piacnak is új csúcsra mennie. Ez szintén különbség az USA-val szemben, viszont szintén látható, hogy Európában a korábbi csúcsok beállítása után elfogyott a lendület, és már látszólag csak oldalazásra futja. Annak ellenére is igaz ez, hogy az infláció letörése zajlik, noha a korábbi toleranciasávok elérése nem történt meg, de összességében azért efelé tartanak az európai gazdaságok, miközben az EKB szigorít a Fedhez hasonlóan.

Ez a piaci folyamatokat illetően azért némi bizonytalansággal is jár. Először ugyanis Európa mutatott erőt 2022 végén, a gyengébb év során. Most viszont a csúcsok körüli sávozás azt is mutathatja, hogy ennél nagyobb erő egyelőre nincs a piacban. Így kérdéses, hogy idővel majd az USA-ban is erre kerülhet-e sor, illetve jelent-e ez némi indikációt, vagy éppen azt, hogy nagyobb eséllyel valósulhat meg hasonló mozgás.

A magyar piac egyelőre még nem tart itt, mivel a BUX jó 10 százalékra van korábbi csúcsaitól. Ez persze azért nem drasztikus elmaradás már, és a korrekció jelentősebb részét mintha itt is sikerült volna ledolgozni az utóbbi hetekben-hónapokban. Látható, hogy a tavasz is kimondottan erős volt, vagyis nem minden európai piacon volt látható az oldalazás. Ez persze utalhat a háború miatti bizonytalanságok csökkenésére, de utalhat például a kedvezőbb gázpiacra, az első félévben stabilabb forintra, valamint arra is, hogy az inflációs folyamatok szerencsére már valóban pozitívak voltak az utóbbi hónapokban, ami a kamatpálya miatt a költségvetésre nézve is pozitív.

Ezekben a trendben talán nem kell drasztikus fordulatra számítani az év második felében, tehát a magyar piac számára kedvezőbb környezet az év második felében is akár fennmaradhat, persze az orosz-ukrán oldalon lévő bizonytalanság azért maradhat, valamint a költségvetési mozgástér sem tűnik túl tágnak. A forint rövid távú gyengélkedése szintén nem fest annyira jól. A fentebb említett szektoriális trendek itt viszont nem értelmezhetőek úgy, illetve az is igaz, hogy a technológiai szektor ereje Európában is csak korlátozottan érvényesül az alacsonyabb tech-súly miatt.

Ugyanakkor az viszont látható, hogy a nagyobb indexek így is szépen teljesítettek, nemcsak az amerikai piacokon, hanem Európában is. Ha dollárban vagy euróban egységesített hozamokat látnánk akkor a magyar piaci teljesítmény is igen erős lenne, az viszont látható, hogy a régióban sem szerepeltek rosszul az indexek. Egyedül a kínai Shanghai Composite gyengélkedett látványosan, főleg a növekedési kérdések kapcsán, ami a járvány miatti újranyitás óta egyelőre nem tűnik annyira megbízhatónak. Persze azt is látni kell az alábbi ábrából, hogy a brit tőkepiac sem a legerősebb időszakán van túl, valamint a kevesebb techpapírt tartalmazó Dow Jones is lemaradt más amerikai indexek mögött.

Ezek alapján tehát elmondható, hogy az év első felében látott kedvező részvénypiaci környezet azért nem volt egységes, sem a szektorok szintén, sem pedig az időszakokat tekintve. Ugyanakkor ez még nem dráma, nem kell mindig minden részvénynek erősödnie, valamint nem várható az sem, hogy egységesen legyen a piacon mindig jó környezet. Ez akár utalhat arra is, hogy talán valamivel egészségesebb emelkedés látható most, mint egy túlfűtött időszakban, ez pedig a korrekciós félelmekre nézve akár minimálisan megnyugtató is lehet.

Így fest most az árazás

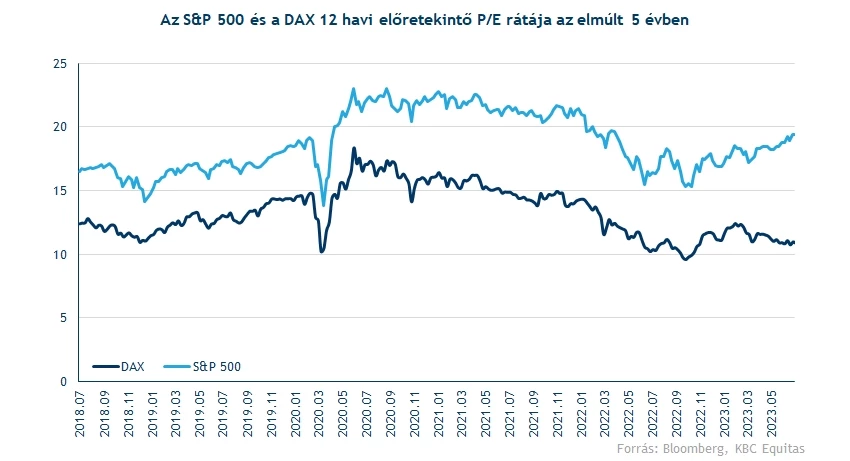

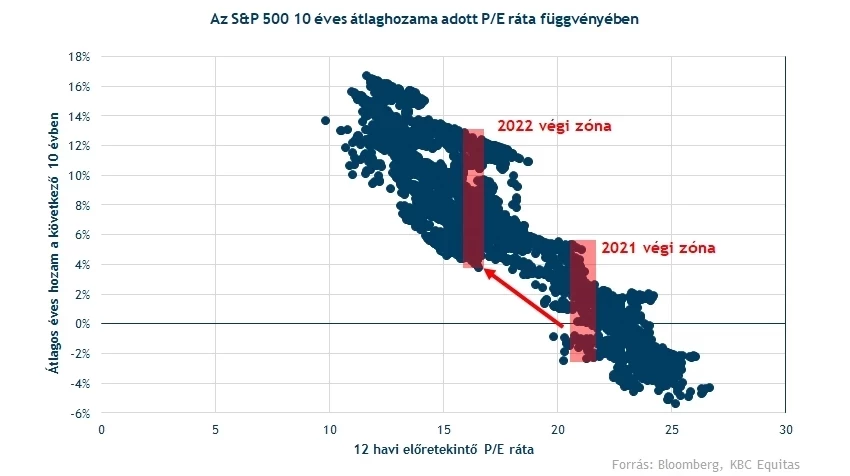

Talán többen is találkozhattak már korábbi évindító elemzésünkben az értékeltség, és az előretekintő részvénypiaci hozamok közötti kapcsolatot bemutató ábránkkal. Ebből látható volt, hogy relatíve magasabb értékeltség mellett már gyengébb hozamokat lehet látni, bár ezek hatásai főleg hosszú távon szoktak megjelenni. 2022 végére kimondottan kedvező kép alakult ki, erről szintén bővebben írtunk évindító elemzésünkben.

Azonban látni kell, hogy a 17 körüli értékeltség már jelentősen megnőtt, mostanra pedig 19,4-re emelkedett a 12 havi előretekintő P/E ráta. Ez 14 százalékos növekedést jelentett, továbbá majdnem megegyezik a piaci áremelkedés szintjével, vagyis az EPS-várakozások csak 2 százalékot javultak fél év alatt, ráadásul ebben annak is szerepe van, hogy az időszak is tolódott 2023-ról 2023 második fele – 2024 első felére. Látható tehát, hogy drasztikus javulás a profitkilátásokban nem valósult meg, az áremelkedés mértéke az árfolyamoknál javarészt teljes egészében az értékeltség növekedését hozta magával.

Nem katasztrófa persze a mostani 19,4 körüli ráta sem, viszont itt már az előretekintő hozamok megint gyengébbek, javarészt a 2-6 százalékos sávban mozognak 10 éves időtávon, ami például a kötvényhozamok jelenlegi állapota alapján sem egy túl nagy extra már. Hiába van tehát „csak” 5 éves átlaga körül a piac, ez így kontextusba helyezve nem a legkedvezőbb szituáció, és bármennyire is elmarad még a 2021 végi ennél is gyengébb állapottól, azért már inkább a nyugtalanító kategóriába sorolható.

Ezzel szemben a DAX értékeltsége már sokkal kedvezőbben fest, mivel még a tavaly nyári szinteket sem igazán haladja meg, és nem éri el a 11-es értéket sem. Látható, hogy az elmúlt hónapok felülteljesítése után a diszkont mértéke is jelentősen megnőtt, ami szintén többféleképpen értelmezhető. Az viszont mintha látszódna, hogy a „big tech” cégek dominálni tudják a piaci hozamokon keresztül az indexek teljesítményét, de az EPS kilátások kapcsán már kevésbé, így pedig jelentősen emelkedik a diszkont mértéke a német piacon, vagy másképp fogalmazva kicsit talán túlságosan is kitágul a prémium mértéke az S&P 500 indexnél. Ezek sem tűnnek a legkedvezőbb folyamatoknak a piaci kilátások szempontjából, ha az amerikai piacot nézzük.

Összességében tehát úgy véljük, hogy az év eleje jól indult, a következő hónapok pedig bár változó teljesítményt hoztak, a szektorok és a régiók közötti váltakozó szereplés nem járt együtt keményebb korrekciós időszakokkal. Az év első fele így szépen alakult, de a szektorok egy része nem tudott profitálni ebből, a nagyobb amerikai „big tech” papírok nélkül pedig a piac sem lenne annyira erős. Európa ehhez képest valamivel kedvezőbb erőt mutatott, de az utóbbi hónapok amerikai térnyerése mellett elfogyott a levegő a cégek körül, és a korábbi csúcsoknál már nem tudott nagyobbat emelkedni.

Az év második felére így sok a kérdés, de a bizonytalanságok azért láthatóak, legyen szó akár a fentebb említett piaci folyamatokról, akár a makrokockázatokról, akár a sajnálatos orosz-ukrán háborús eseményekről. Emiatt az év második fele már ennél azért mérsékeltebb és akár változatosabb csapkodással járó teljesítményt is hozhat, de sok múlhat majd a hetek múlva érkező jelentési szezonon is, ez megalapozhatja a következő néhány hónap hangulatát.

Ezt egyébként jól mutatja az is, hogy a volatilitást és a félelmet mérő VIX index azért kimondottan alacsonyra süllyedt az utóbbi időszakban, dacára a fentebb említett kockázatoknak. Jelenleg már csak 14 körül jár, aminél például 2017-ben is volt már alacsonyabban, azért összességében így is majdnem 3 éves mélypontra süllyedt a mutató. A félelem mértéke tehát valamelyest mérséklődött, de azért még nem sikerült elérni a 2017-es nyugodtság állapotát. Ugyanakkor a hangulatindexek is kimondottan magas optimizmust mutatnak már, a korábbi adatokhoz képest akár saját hangulatindexünk, akár a nemzetközi felmérések azt mutatják, hogy sokat enyhült a félelem, ami mindig kockázatot jelenthet rövid-közép távon. Hosszú távon persze a fundamentumok szerepe lesz fontos, ebben pedig egyelőre érdemi romlás nem látható, talán a vártnál is jobb volt az utóbbi néhány hónap makrogazdasági olvasata. Ez pedig a részvénypiacoknak azért egyáltalán nem volt rossz hír.

A többi eszközosztály is érdekes

A részvényeken túl egyre érdekesebb viszont a kötvények helyzete, főleg az elmúlt fél év eseményei után. Itt főleg a nemzetközi kötvénypiac lesz fókuszban, de persze a hazai lakossági befektetők helyzete a kedvező lakossági-inflációkövető sorozatok miatt kifejezetten jó volt az elmúlt hónapokban, az inflációs folyamatokat látva pedig alighanem ez fennmarad a következő 1-2 évben is. Ezzel együtt látni kell, hogy több nagyobb index teljesítménye is meg tudta verni az első félévben az infláció követő papírokat, vagyis a diverzifikáció ebből a szempontból továbbra sem ment ki a divatból, még ha sokan nem is tartották ezt reálisnak. Továbbá, ha az indexek maradnak ezeken a szinteken, akkor az év egészére nézve is többé-kevésbé igaz lehet ez a megállapítás.

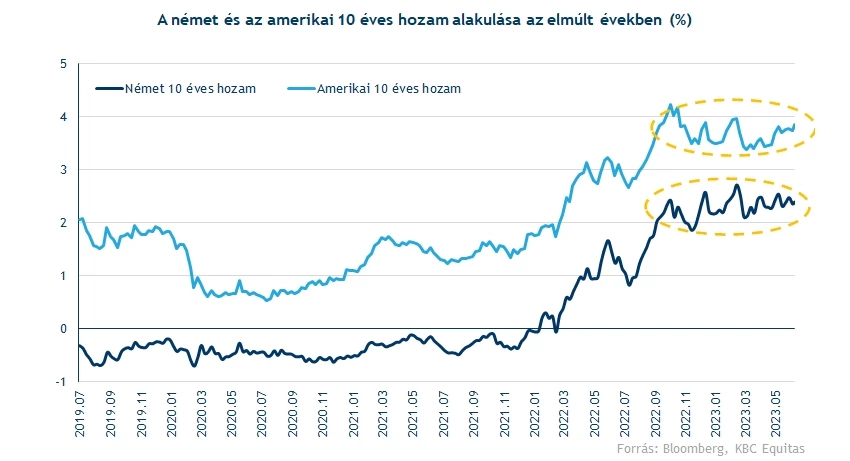

A kötvénypiacra visszatérve viszont az amerikai kötvények helyzete is érdekes már, mivel a kötvényhozamok jó eséllyel a ciklikus csúcsok közelében tartózkodnak. Ezek okai főleg:

- Az inflációs trendek fordultak és kezdenek „normalizálódni” a számok.

- A kamatemelési ciklusok nagy eséllyel a végükhöz közelítenek

- A gazdasági folyamatok alapján, ha csökken az infláció, idővel alacsonyabb kamatok is elegendőek lehetnek

Ezek a folyamatok inkább kamat és hozamcsökkenéshez vezethetnek, ami viszont a meglévő kötvényportfóliókat is felértékelhetik. Ki kell emelni, hogy 2022-ben nemcsak a részvényeknél, hanem a kötvényeknél is nagyon gyenge évet lehetett látni, ahogyan arra az utóbbi 2-3 évben lehetett is már számítani. Az is tény, hogy 2022 kapcsán talán ez volt az igazán negatív piaci szcenárió, nemcsak a részvények, hanem a kötvények is komoly leértékelődésen mentek keresztül, ez jelentett igazi problémát a nemzetközi befektetőknek. Mostanra viszont már kezd javulni a helyzet, például az amerikai 10 éves kötvényeknél is jól látható ez, de valamennyi hosszabb papírnál hasonló a helyzet.

A kötvény ETF-ek tehát emiatt tűnnek érdekesnek, a TLT például igen hosszú lejáratú kötvényeket jelent, de egyfajta proxy is a piac értékelésére. Az utóbbi 3 évben 40 százalékos esést lehetett látni a csúcshoz képest, azonban ezeken a szinteken már egy esetleges hozamcsökkenés is további pluszokat jelenthetne, pláne a magas „duration” miatt. Hasonló a helyzet a német kötvények piacán is, az elmúlt időszak már az oldalazásról szólt, semmint masszív alulteljesítésről. Nyilván nagy csodára azért nem kell készülni ezen a piacon, mivel a 3-4 százalék körüli másodpiaci hozamszintek jelentenek főleg indikációt hosszabb távra nézve, ugyanakkor a korábbi évekkel ellentétben már kezdenek érdekesen festeni a kötvények, a diverzifikáció előnyein túlmutatóan is.

Az arany szintén érdekes, a nyersanyagokhoz hasonlóan. A nemesfém azért rossz évet egyelőre nem fut, ugyanakkor az utóbbi néhány hét megint kicsit gyengébb lett, a piaci hangulat javulásával párhuzamosan. Látni kell, hogy azért így is kisebb pluszt tud még felmutatni a nemesfém, a kilátások pedig nem sokat változtak. Közben, ha az inflációs célokat tartósan haladná meg több ország gazdasága, a jegybankok pedig valamivel kevésbé lennének szigorúak, akkor az a nemesfémnek is jó hír lenne, bár erre a forgatókönyvre még nem érdemes nagy téteket pakolni, egyelőre csak pedzegetik a különböző döntéshozók ennek elvi lehetőségeit. Rossz jelnek persze már ez sem számít.

Ugyanakkor a nyersanyagok többségére igaz, és az aranyra nézve is elmondható, hogy a piacok mögött egyelőre lemaradni látszanak, és bármennyire is jobban nézett ki a helyzetük egy éve, mostanra már sokat gyengültek ezek az eszközök. 2022 nyara óta így már 25 százalékos a korrekció, és nem feltétlenül a legkedvezőbb minden nyersanyag helyzete az év hátralévő részére, ami részben utalhat arra is, hogy a növekedés-érzékenyebb nyersanyagok alapvetően gyengélkednek, ez pedig dacára az időnként vártnál erősebb makroadatoknak, végső soron inkább arra utalhat, hogy a recessziós félelmek továbbra sem múltak el. A nyersanyagok kapcsán persze az is igaz, hogy sok esetben fedezésre használják ezeket az eszközöket, ha pedig a piacok erősek, a kötvénypiac stabilizálódik, akkor nem akkora dráma, ha az arany csak ezeknél kevesebbet rak egy diverzifikált portfólióhoz.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.