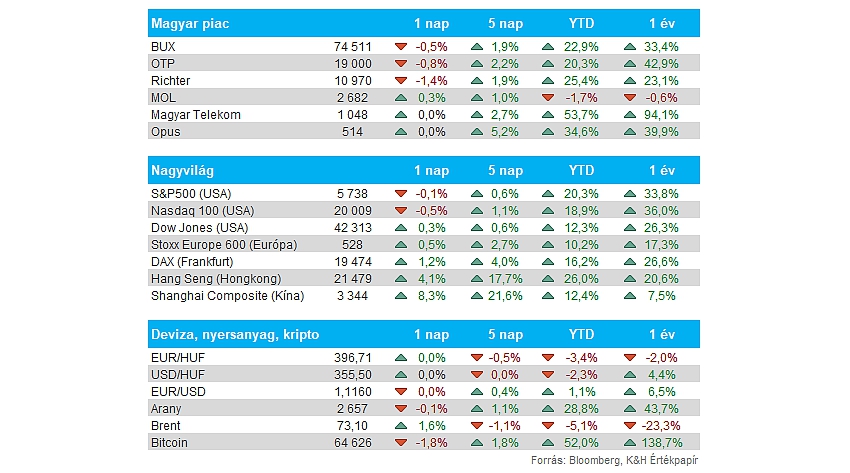

Nemzetközi piac: Ugyan pénteken nagy erőt nem mutattak az amerikai tőzsdék, azonban a heti teljesítményre nem panaszkodhatnak a befektetők, hiszen az S&P 500 index 0,6 százalékos emelkedést, míg a Nasdaq 100 1,1 százalékos javulást hajtott végre. Ráadásul historikusan a szeptember gyengébb teljesítményeket szokott hozni a piacokon, de a monetáris lazítás és ezzel együtt a piaci hangulat javulása segítséget nyújtott új csúcsok elérésére az elmúlt hetek során. Európában a DAX index is tovább száguldott, pénteken is 1,2 százalékot emelkedett, így egyre jobban közelíti a 20 ezer pontos szintet a részvényindex. Emellett a kínai piac továbbra sem fékez, folytatja az erős emelkedő trendet, a gazdasági stimulusok bejelentésére pozitívan reagáltak a befektetők, így a Hang Seng index is 2023 eleji szintek környékére emelkedett vissza, valamint ma reggel pozitívan reagált a tőzsde a vártnál kedvezőbb feldolgozóipari adatokra. Európában ugyanakkor az elmúlt hét történelmi csúcsai után visszafogottan indulhat a kereskedés, a határidős indexek enyhe mínuszt mutatnak.

Magyar piac: Az új csúcsokról korrigált vissza a BUX index pénteken, a Richter, illetve az OTP húzta lefelé az indexet, hiszen előbbi közel 1,5 százalékos mínuszban zárta a kereskedést, míg az OTP ettől mérsékeltebb, 0,8 százalékos korrekciót produkált. A Richter így nem tudta 11 ezer forint felett zárni a hetet, de az emelkedő trend nem sérült, így akár profitrealizálás is szerepet játszhatott a kisebb visszaesésben. A Mol és a Telekom inkább stagnálás jeleit mutatták pénteken, egyelőre a Telekom nem tudja stabilan áttörni az 50 napos mozgóátlagot.

Forint: Múlt héten nem tudott erősödést felmutatni a forint, így az EURHUF árfolyama már a 397-es szintek felett is járt pénteken, míg ma reggel is e körül mozog a devizapár. Időközben a dollár sem produkált már erősödést, így ez nem túl pozitív hír a forint számára, hogy javuló piaci környezetben, gyengébb dollár mellett is emelkedést mutatott az EURHUF. Az MNB tovább folytatta a monetáris lazítását, emellett a múlt hét során a Morgan Stanley elemzői is jelezték, hogy érdemi forintgyengülést várnak a következő időszakban, erre pedig szintén negatívan reagálhattak a piacok.

Kína: A vártnál jobb feldolgozóipari PMI-adat érkezett Kínából, hatalmas felülteljesítés ugyan nem látható, de éppen, hogy 50 alatti értéket jelez a friss adat. Azonban kissé árnyalja a képet, hogy a Caixin PMI felmérése már csak 49,3 pontos értéket jelez, amely egyrészt érdemi visszaesésnek számít szeptemberhez képest, másfelől az 50,5 pontos várakozásokat is jelentősen alulmúlta. Tehát látni kell, hogy inkább az 50 pontos szintek körül ingadoznak az adatok Kínában, így lenne még hova javulnia az iparnak, esetleg a gazdaságélénkítő intézkedések segíthetnek a kínai gazdaság felpörgetésében.

Opus: A tavalyinál gyengébben alakult az első féléve az Opus-nak, legalábbis bevétel szintjén, hiszen éves alapon 7,4 százalékos visszaesés látható. Pozitívum azonban, hogy a költségek ettől nagyobb mértékű csökkenést produkáltak, így a 8,9 százalékos működési költség csökkenésének hála az EBITDA és az EBIT mértéke is dinamikus javulást tudott felmutatni. Összességében az adózott eredmény közel 28 százalékkal emelkedett, ezzel 20,6 milliárd forintos eredményt tudott elérni az első 6 hónap alatt a cég. A részletes negyedéves jelentés a BÉT honlapján elérhető.

Heti makroadatok: A héten az európai inflációs adatokra lesz érdemes majd figyelni, emellett az amerikai foglalkoztatottsági adatok mozgathatják meg a piacokat. Szerdán az ADP friss adataira várhatnak a befektetők, míg pénteken teszik közzé az NFP-adatot, illetve a szeptemberi munkanélküliségi ráta mértékét is. A fontosabb eseményeket összegyűjtöttük az oldalunkon.

jogi nyilatkozat

A fenti tájékoztatást a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze.

A K&H Értékpapír jelen tájékoztatás útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, marketingközleménynek, így az itt szereplő információkat Ön csak saját felelősségre használhatja fel.

A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A tájékoztatásban szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A tájékoztatásban szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.