Felpöröghetnek az izgalmak a nyári jelentési szezon kezdetével, a bankok mellett a légitársaságok lehetnek először fókuszban, de a PepsiCo is korán kezdi az új jelentési szezont. A legnagyobb javulást továbbra is az energiaszektortól várják az elemzők, az S&P 500 komponensei átlagosan 10,6 százalékos bevétel-, illetve 5,7 százalékos profitnövekedést érhettek el. Európában nagyobb bővülést várnak a szakértők, azonban a kedvezőtlen gazdasági kilátások érzékenyen érinthetik a következő időszakokban az európai vállalatokat. Rég nem látott szintekre estek vissza a fontosabb indexek értékeltségei, továbbá a részvénypiacok is igencsak gyenge első félévet produkáltak.

Irányt mutathatnak a bankok

Ez a jelentési szezon kicsit eltérhet az előző időben megszokottaktól, hiszen a fókusz a vállalatok kilátásain, a recesszió esetleges hatásain lehetnek. Sok céget érzékenyen érinthet a dollár folyamatos erősödése, így ennek eredményrontó hatása megjelenhet a negyedéves számokon is. Az első igazán érdekes jelentés a héten a PepsiCo nevéhez fűződhet, ezt követően figyelemmel kísérhetjük a Delta Airlines, valamint az amerikai nagybankok jelentéseit is. Sokat lendíthetne a piaci hangulaton egy-egy jól sikerült jelentés, míg egy várakozáson aluli eredmény mélyütést eredményezhet az így is törékeny piacon.

A negyedévre vonatkozó előrejelzéseket figyelve mondhatnánk, hogy nem mutatkoznak hatalmas problémák, hiszen az S&P 500 komponenseitől átlagosan 10,6 százalékos bevételnövekedést, illetve 5,7 százalékos profitbővülést vár az elemzői konszenzus. Az előző negyedévek fényében azonban ez jelentős fékezésnek számít, hiszen hosszú idő óta, ez lehet az első negyedév, ahol nem sikerül két számjegyű átlagos EPS-növekedést realizálnia a cégeknek. Továbbá az energiaszektortól tisztított eredményeket tekintve 3 százalékos visszaesést várnak a szakértők.

Egyelőre várakozások szerint a jövőben is stabilizálódhat a növekedés, mind bevételek, mind eredmények terén, a magas bázishatásnak köszönhetően, azonban már nem várhatók hatalmas kilengések. Érdemes még megjegyezni, hogy már több vállalat is adott ki előrejelzést a negyedéves jelentések előtt, többségük az elemzői várakozásoknál gyengébb számokkal hozakodott elő.

Lassul a növekedés az amerikai cégeknél

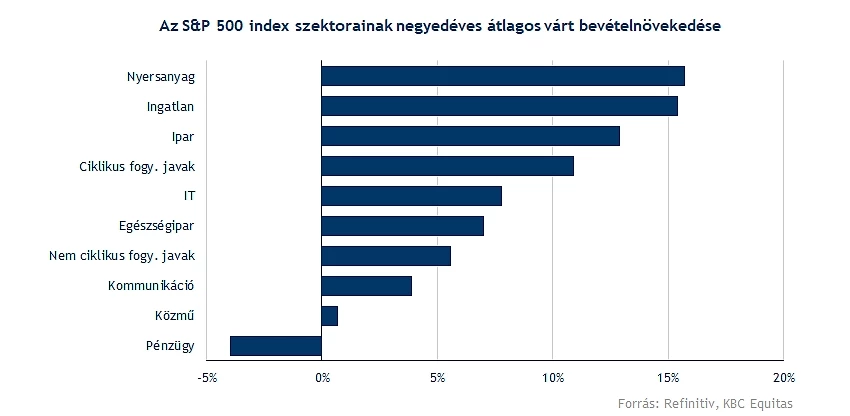

Az idei második negyedév során 10,6 százalékos átlagos bevételnövekedést produkálhattak az S&P 500 index tagjai, ez elmarad az előző negyedévekben látott eredményektől. Mindössze a pénzügyi szektorban várhatunk összességében visszaesést, míg a többi szegmensben tovább nőhettek tavalyhoz képest a bevételek. A leggyorsabb növekedés továbbra is az energiaszektorhoz tartozik, amely az egyre magasabb bázis ellenére is 59 százalék feletti növekedést produkálhatott. Minden alszegmensben bővülést várnak itt az elemzők, az olajárak drasztikus változásának köszönhetően, mind a finomító, mind a kitermelő vállalatok erős negyedévet tudhatnak maguk mögött.

Jól teljesíthetett még a nyersanyagszektor, valamint az ingatlanszektor is ezen a téren. A fogyasztási cikkek közül inkább a ciklikus termékek piacán láthatunk növekedést, míg a mindennapos használatra készülő termékek kapcsán mérsékelt növekedés várható. A közműszektor megismételheti a tavalyi bevételeit, míg a kommunikációs szektor is csak kismértékű javulást hozhat össze.

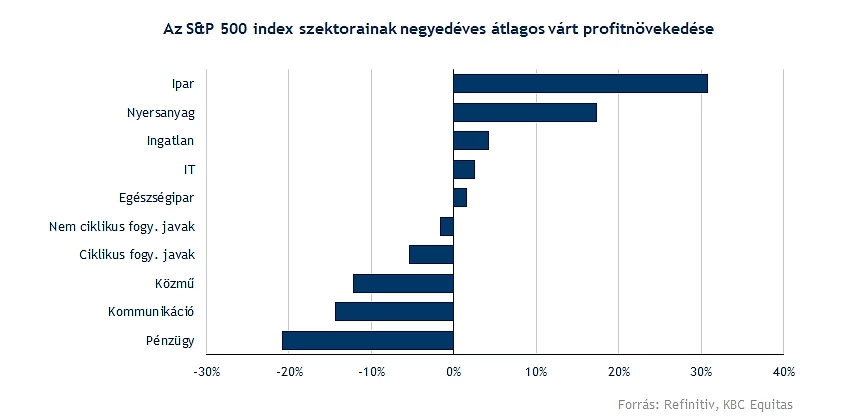

Ahogy már több elemzésünkben is jeleztük idén, az energiaszektor tűnik eddig az egyetlen stabil pontnak a piacokon, a negyedéves eredmények kapcsán is tovább folytatódhat a meredek emelkedés akár profitot, akár bevételeket tekintve. Átlagosan 5,7 százalékkal javulhatnak az S&P 500 vállalatok eredményei éves alapon, a szektorokon belül az energiaszektor egymaga 239 százalékos emelkedést produkálhat, ehhez hozzájárulhattak az elszálló energiaárak. Azonban az utóbbi időben a recessziós félelmek az olajpiacokon is csökkenést hoztak el, így a gazdasági visszaesés az energiaszektort is kellemetlenül érinthetné.

A 11 szektorból mindössze 6 esetében várnak profitbővülést tavalyhoz képest az elemzők, a legnagyobb visszaesést a pénzügyi szférában prognosztizálnak, itt akár a 20 százalékot is túllépheti a csökkenés. Nem tűnik erősnek a kommunikációs szektor, illetve a közműszektor sem, mindkét esetben kétszámjegyű visszaesés várható. A tavalyi év igencsak jól sikerült több vállalatnak is, így a magas bázishatás is hozzájárulhat az idei gyengébb teljesítményhez. A bevételek növekedése mellett így a mostani jelentési szezonban is látványos lehet a költségek (munkaerő, alapanyagok) emelkedése, így várhatóan romolhatott több szektorban is a profitabilitás.

Vannak azért még jól teljesítő szegmensek az energiaszektoron túl is, így az ipari szektort, illetve a nyersanyagszektort kell még kiemelnünk. A koronavírus lecsengésének, és a turizmus újbóli felemelkedésének hála hatalmas mértékű növekedésre számítanak a légitársaságok is, ugyan van honnan javulniuk ezeknek a cégeknek. A nyersanyagárak drasztikus emelkedésének köszönhetően a nyersanyagszektor is szép teljesítményt tehet le az asztalra.

Mélyponton már az értékeltség?

Sokat esett az S&P 500 komponenseinek átlagos értékeltsége, így jelenleg alig 16-os P/E rátával rendelkezik az amerikai index. 2020-ban láthattunk a mostanihoz hasonló visszaesést, továbbá az 5 éves átlagtól is egyre csak távolodik a mutató. A 11 szektor alindexe közül 5 esetben láthatunk magasabb értékeltséget, míg 6 szektor diszkontot tud felmutatni az indexszel szemben.

Az energiaszektor 8-as mutatóval rendelkezik, ezzel a legjobbnak számít a mezőnyben, míg az ingatlanszektor a maga 34,5-es rátájával igencsak negatív irányba tűnik ki a társak közül. A P/E mutató alapján még a nyersanyagszektor, valamint a pénzügyi szektor sem tűnik túlárazottnak a piachoz képest.

Gyenge teljesítmény az amerikai piacoktól

Az 1970-es évek óta nem produkált ilyen gyenge első félévet az S&P 500 index, mint idén. A folyamatos kamatemelések, a háború kitörése, a magas infláció és a recessziós félelmek együttes hatása alaposan elbánt a részvénypiacokkal. A történelmi csúcstól jelentősen eltávolodott az index, már-már a 200 hetes mozgóátlagig esett vissza. Az utóbbi hetekben mintha egy fordulat próbálna meg kirajzolódni a grafikonon, így a 3650 pontos szintek egyelőre támaszt nyújtanak az indexnek.

Ha javulni tudna a hangulat, akkor ismét felfelé indulhatna el az index, először a 4150-es szintek áttörésén dolgozhatna, majd az 50 hetes mozgóátlagot is célba vehetné. Az indikátorok is nagy visszaesést mutatnak, hiszen az MACD már a 2020-as szintek alatt tanyázik, míg az RSI is a túladott zónák közeléből próbálna meg lendületet venni.

Az S&P 500 index heti grafikonja (2022.07. 12. nyitás előtt)

Egyelőre nagyobb a növekedés Európában

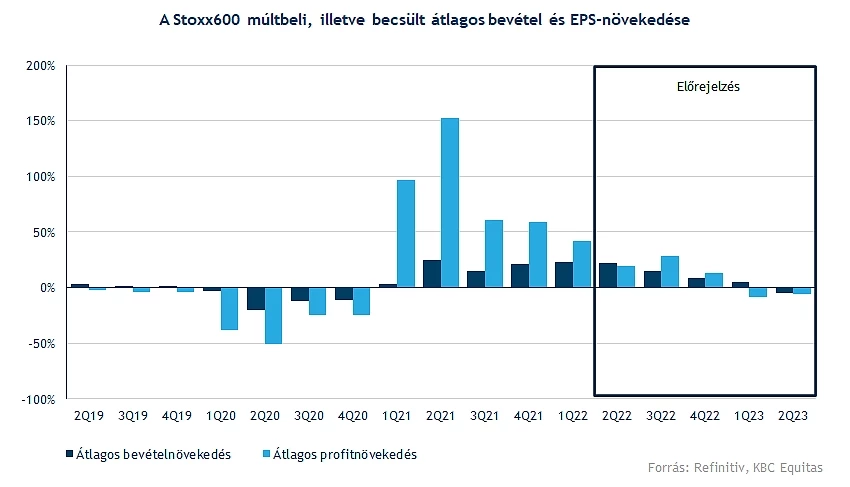

Az amerikai piacokhoz hasonlóan, Európában is az energiaszektoron lehet továbbra is a hangsúly, várhatóan a legnagyobb bővülést, legyen szó akár bevételről, akár nyereségről, várhatóan ez a szektor érheti el. A STOXX 600 komponensei átlagosan 22 százalékos bevételnövekedést realizálhatnak tavalyhoz képest. Mindegyik szektorban javulást vár az elemzői konszenzus, a nyersanyagszektor, valamint a közműszektor is szép teljesítményt tehet le az asztalra.

Profitvárakozások kapcsán 19,2 százalékos növekedést prognosztizálnak az elemzők, ez önmagában nézve kiemelkedő teljesítménynek minősül, azonban, ha kivesszük a számításból az energiaszektort, akkor már csak 2 százalékos javulás várható. Az ingatlanszektorban jelentős visszaesést jósolnak, továbbá a pénzügyi szektor is megsínyli a jelenlegi makrokörnyezeti hatásokat. A fogyasztási termékek kapcsán hatalmas mértékű bevételnövekedés nem várható, azonban eredmények terén kétszámjegyű bővülést várnak a szakértők.

Ha egy kicsit tovább tekintünk az időben, látható, hogy 2023-tól visszaesés következhet a vállalatok eredményeiben, ez összhangban lehet egy esetleges recesszió kialakulásával. Sokan jövőre már Európa nagyrészét behálózó válságtól tartanak, így ennek eredményeképpen a vállalatok is visszaeséseket szenvedhetnek el.

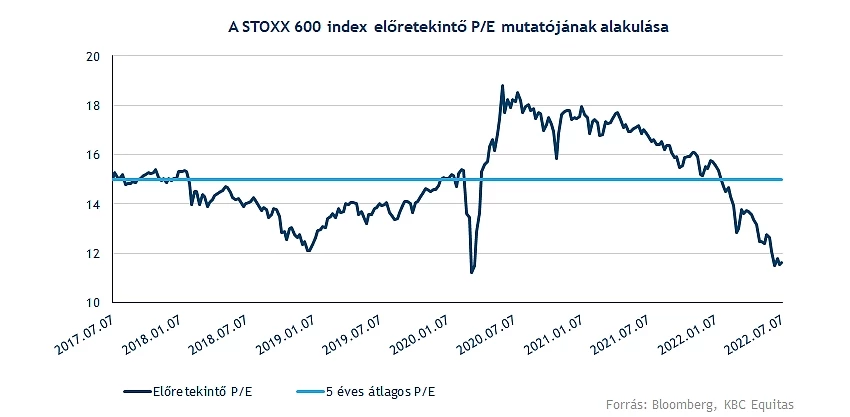

Esésnek indultak idén a piacok

A háború okozta helyzetnek köszönhetően alaposan elszálltak Európa-szerte az inflációs adatok, emellett több nagyvállalat is közvetlen kitettséggel rendelkezik/rendelkezett Oroszországban, illetve Ukrajnában. Leginkább a német cégek esetében várnak visszaesést a növekedés kapcsán az elemzők. A STOXX 600 index előretekintő P/E rátáját vizsgálva láthatjuk, hogy már megközelítette a 2020-as lokális mélypontot a mutató, jelenleg 11,6-es értéken forog az index. Ez hatalmas esést jelent a 2020-as év közepén elért csúcshoz képest, továbbá a historikus átlagtól is alaposan eltávolodott. Így ezek alapján nem tűnnek átlagosan túl drágának az európai papírok, azonban jelentős kockázatnak vannak kitéve, amely nem segíti a piaci hangulat javulását.

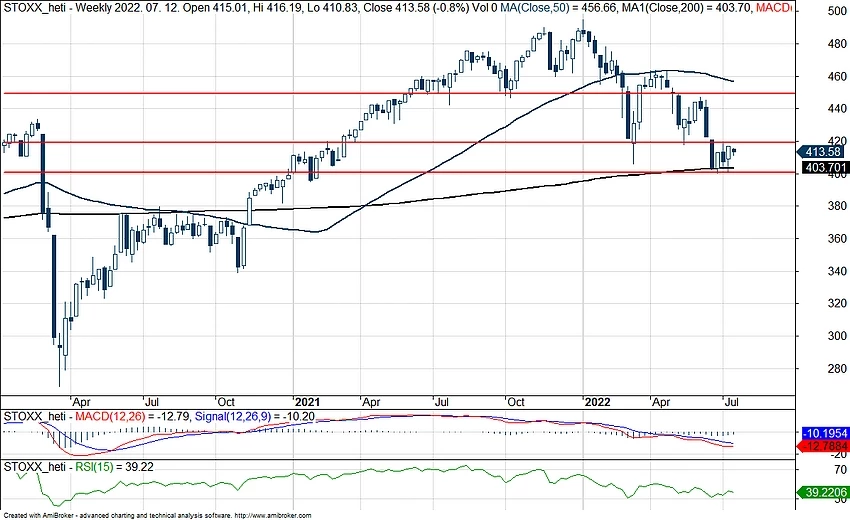

A STOXX 600 a 200 hetes mozgóátlagon tudott támaszra lelni egyelőre, utoljára a 2020 novemberében járt ez alatt az index. Jelenleg a 400-418 pontos tartományban ragadt az index, ebből való kitörést követően a 445 pontos szinteket, illetve az 50 hetes mozgóátlagot támadhatná. Ha letörné a 200 hetes átlagot az index, az sokat rontana a technikai képen, hiszen így akár a 376 pontos szintig nyílhatna meg az út előtte. Az amerikai társához hasonlóan a STOXX 600 esetében is nagy visszaeséseket fedezhetünk fel az indikátorok grafikonjain, így egy esetleges fordulat a piaci hangulatban új lendületet adhatna az index részvényeinek is.

A STOXX 600 index heti grafikonja (2022. 07. 12. 9:00)

Nincsenek könnyű helyzetben a magyar vállalatok sem

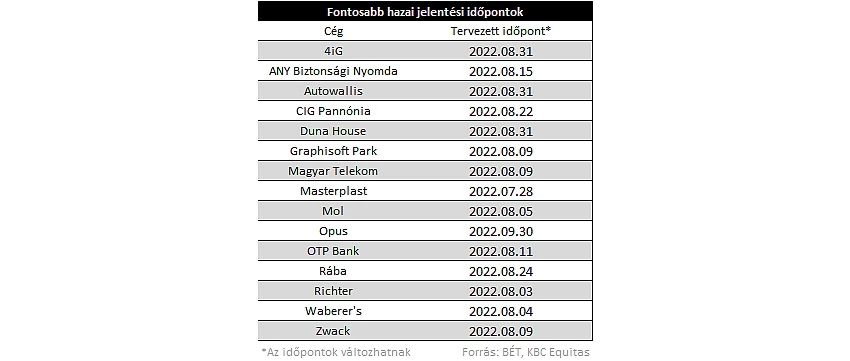

Nehéz időszakon lehetnek túl a magyar vállalatok is, a háború továbbra sem zárult le, az OTP-t érzékenyen érinti a kitettségei miatt, míg a Mol továbbra is az olcsóbb orosz olajat vásárolhatja. Utóbbi esetében érdekes lehet, mekkora eredményjavulást tudott felmutatni az elmúlt időszakban, emellett az esetleges előrejelzésekre is érdemes lesz majd figyelni. A magyar blue chipek közül a Richter kezdheti majd a sort, augusztus 3-án érkezhet a negyedéves jelentése, míg a Mol 5-én, a Telekom 9-én, az OTP pedig 11-én teszi közzé az eredményeit.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.