Hozta a várakozásokat gyorsjelentésével a Netflix, de aligha voltak magasan a várakozások és a befektetői remények, kiindulva a korábbi két idei jelentésből. Az előfizetők száma enyhén csökkent, minimálisan pedig erősödhet majd a harmadik negyedévben, vagyis a bevételek bővülése inkább az áremelésekből látható. A profitszámok azért nem rosszak, az árazás pedig már nem is feszített, így a jobb részvénypiaci környezetben ez most elegendő volt, és a technikai kép rövid távon érdekessé is vált.

Ezúttal nem okozott csalódást a Netflix a gyorsjelentésével, a rossz annyira mégsem lett rossz, mint amire az elemzők számítottak. A felhasználók száma csökkent, de a bevételek így is szépen erősödtek, miközben a profittermelés nagyjából stagnálást mutatott az utóbbi időszakban. Az árfolyam így 8 százalékot ugrott piaczárás után, igaz bőven volt is honnan, a reakció tehát nem a remek jelentésnek, inkább az alacsonyan lévő várakozásoknak és az általánosan is kedvezőbb részvénypiaci hangulatnak szól.

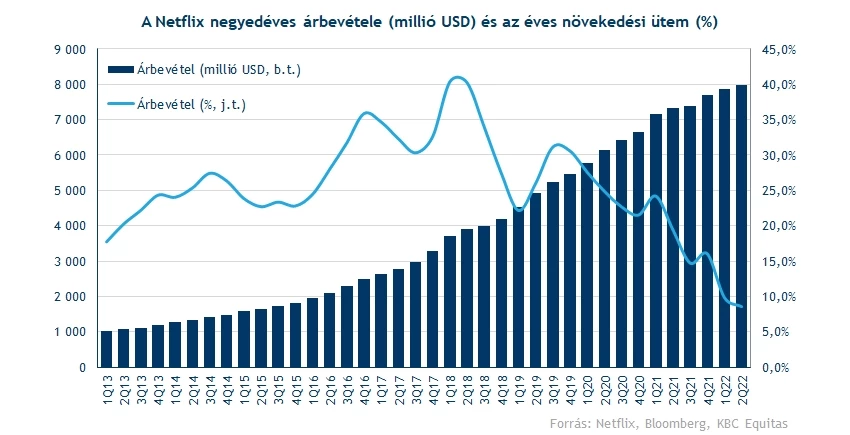

A bevételek végül 8,6 százalékkal tudtak erősödni éves alapon, ami majdnem 8 milliárdos számot eredményezett a második negyedévben. Furcsán hangzik ez így, de ez rekordot jelent a cég életében, dacára az egyébként igen mélyen lévő árfolyamnak. Ugyanakkor ebben a félévben már jelentősen lassult a bővülési ütem, ami komoly negatívum.

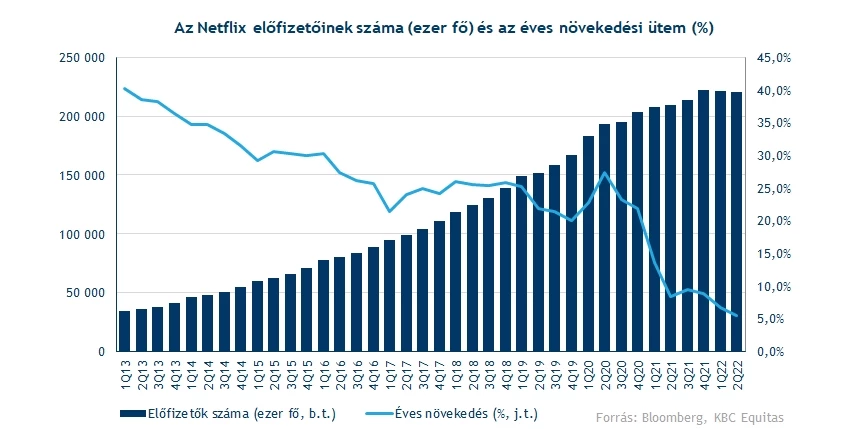

Ennek oka az előfizetői szám változása, vagyis a korábbi növekedés eltűnése. A koronajárvány jelentősen felgyorsította a trendeket, viszont az elmúlt negyedévekben már nehezebbé vált új előfizetőket szereznie, kicsit „előre szaladt” tehát a Netflix is, bár erre lehetett készülni. Ettől függetlenül még mindig 220,7 millió előfizetője van a Netflixnek, ami 3 hónap alatt csak 1 millióval csökkent a növekvő verseny közepette, miközben az elemzők 2 milliót vártak. Árnyalja viszont a képet, hogy a következő negyedévben hasonló mértékű lehet a bővülés a menedzsment szerint, ugyanakkor a konszenzus 2 milliós növekedést várt. Összességében tehát szeptember végén hasonló szinteken állhat az előfizetők száma a cégnél, mint a korábbi várakozások.

A stagnáló előfizetői szám mellett a növekedést főleg az átlagos előfizetési díjak emelése jelenti, ami a negyedév során havonta már átlagosan 11,96 dollárt tett ki. Ez a korábbi negyedévekben folyamatosan emelkedett 11-ről 12 dollárra, előtte pedig még ennél is alacsonyabb volt a szint, vagyis a nagyobb monetizáció az most, ami a növekedést főleg táplálja. Értelemszerűen az előfizetői számhoz képest ez egy fokkal kedvezőtlenebb faktor.

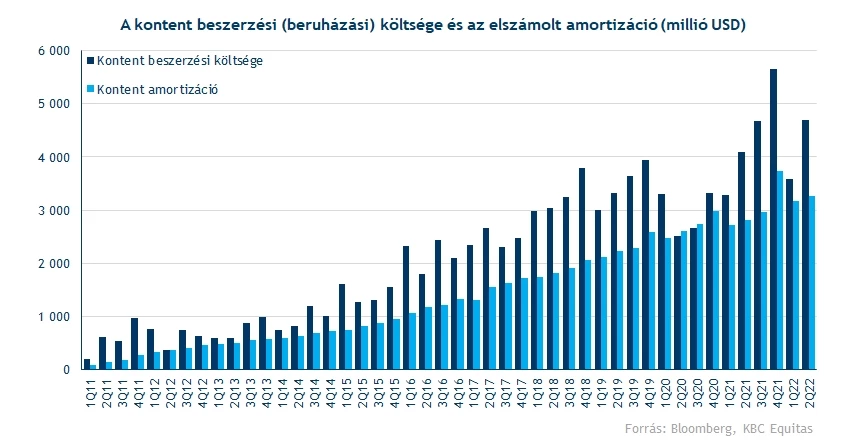

Látni kell közben a költségek emelkedését is, ami javarészt a növekvő tartalomgyártási/tartalombeszerzési költségekkel magyarázható. A Netflix a negyedév során majdnem 4,7 milliárd dollárt költött ilyen célokra, miközben csak alig 3,3 milliárdot amortizált ebből a könyvekben, vagyis a készpénztermelés továbbra is alacsonyabb a profitszámoknál. Ez viszont főleg csak az első negyedévben tért el az átlagtól, az elmúlt időszakban a járvány után már ismét gyorsabban pörög a tartalomgyártás, aminek komoly kiadási vonzata van.

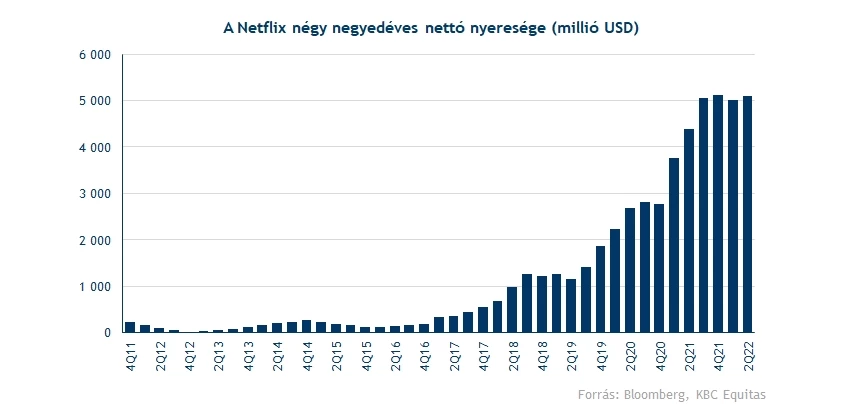

Ettől függetlenül a profitszámok így is igen erősek, a nettó profit pedig még enyhén meg is haladta a tavalyi szinteket, és az EPS is 2,97 dollárról 3,20 dollárra javult. A 12 havi gördülő adatok alapján így csak minimális csökkenést mutatnak a marzsok, valamint a nettó eredmény is 5-5,1 milliárd dollár körül mozgott az elmúlt durván 1 évben.

Megtört a lendület?

A kérdés persze főleg az, hogy tud-e lendületbe kerülni a cég a bevételeknél, és a profittermelés esetleg magasabb szintre tud-e majd kerülni. Látni kell, hogy a jelenlegi durván 5 milliárdos nyereség mellé a céget még mindig 90 milliárdra árazza a piac, vagyis durván 18-as a P/E ráta a vállalatnál. Ez nem nevezhető magasnak, ugyanakkor a növekedés hiánya már a korábbi szorzószámokat nem feltétlenül indokolja, így érdemi felértékelődéshez vissza kellene térni egy magasabb növekedési pályára, vagy egy nagyobb működésre.

Kétségkívül tény, hogy az online streaming továbbra is nagy növekedés előtt áll, de a verseny is igen intenzív. Az nem biztos, hogy elég lesz, ha a meglévő szolgáltatásokat nem mondják le az ügyfelek, pláne egy gyengébb gazdasági környezetben, ahol azért ez a hatás fokozódhat a mostanihoz képest. Ha a növekedési ütem csak a folyamatos áremeléssel biztosítható, vagy akár egyéb jelszómegosztási trükközések büntetésével, akkor látványosan nagyobb profittermelésre vélhetően nem sokáig lesz képest majd a vállalat, és legfeljebb pár milliárd dollárral magasabban, de megállhat ez a javuló trend.

A menedzsment persze számos aspektust kiemelt, ami alapján gyengébb harmadik negyedévre számítanak a bevételek és a profit kapcsán. A gazdasági kilátások nem annyira fényesek, a megélhetési költségek is emelkednek, közben az erős dollár az exporton keresztül nem fekszik a Netflixnek sem, ráadásul a verseny változatlanul igen erős, és az előfizetések megosztása egymás között is igen népszerű. Ezek persze javarészt ismert jelenségek voltak, ettől tehát nem ijedtek meg a befektetők.

A konszenzus egyébként arra számít, hogy a következő pár évben a 30 milliárdos éves bevétel fokozatosan 40 milliárd közelébe kerül majd, miközben a profitszámok 6 milliárd fölé kerülhetnek éves szinten. Ezzel együtt ez továbbra sem nagy növekedés, a jelenlegi 10 dolláros EPS-ről 12-13 dollárra javulhat csak a Netflix, vagyis most nem áraznak hatalmas növekedést. A jelenlegi szorzószámok így inkább semlegesnek tűnnek most, bár mintha az látszódna, hogy sok negatívum beárazódott már, így a körülmények kisebb javulása esetén is már komoly erősödésre lenne képest az árfolyam. Ezt a célárak alakulása is mutatja, mivel 250 dollár felett található a konszenzus, vagyis minimálisan azért optimisták lehetnek a befektetők, de sok tényező javulására is szükség lehet ennek indokolásához.

Fontos szintek felett nyithat az árfolyam

Az árfolyam mindenesetre már javuló trendeket mutatott az utóbbi időben. Igaz, már az sem rossz hír a papírnak, hogy az idei nagyon gyenge szereplés után megállt a részévny zuanása az utóbbi hónapokban, most viszont sikerült áttörni az 50 napos mozgóátlagot. 2022 januárja és áprilisa között is oldalazást mutatott a papír, ugyanakkor ott a jelentés további negatív reakciót hozott, ez sikerült most feledtetni valamelyest egy pozitívabb reakcióval. A 7 százalékos pluszt látva 215 dollár körül nyithat majd a papír.

A technikai kép jelentős feljavulása után a 250 dolláros szintek is megcélozhatóak, de ehhez alighanem szükség lenne a tartós piaci hangulatjavulásra is, ami az elmúlt hónapokban általánosan azért nem volt jellemző. Az indikátorok ezzel együtt mutatják a pozitív divergenciát, már egy ideje felfelé mozogtak az oldalazó árfolyam mellett, továbbá az RSI még egyelőre nem mutat túlvettséget sem. Továbbá a csökkenő trendvonalat is talán áttörte a papír, tehát egy új szakaszt kezdhet meg az év második felében a papír.

Kérdéses viszont, hogy a piaci hangulat mennyire törékeny egy jobb széria megalapozásához, ami az esetlegesen felvállalt kockázatokért is kompenzálja a befektetőket. Alighanem ezt majd a jelentési szezon végére tudhatjuk majd csak meg, addig ugyanis a kilátásokról való általános céges kommunikáció, vagy éppen az erős dollár komoly negatívumot jelenthet a hírfolyamok szintjén.

A Netflix napi grafikonja (2022.07.20. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.