A korábbi elemzéseinkben már feltártuk milyen szektorokra lehet érdemi hatása az amerikai elnökválasztásnak, illetve, hogy a múltban hogyan teljesítettek a piacok a választási évben, illetve annak környékén. A jelenlegi írásunkban is a választás kerül fókuszba, de nem a különböző lehetőségekre, választási kimenetelekre fókuszálunk, hanem megvizsgáljuk, hogy a múltban mekkora volatilitás mutatkozott a választási időpontok környékén, milyen hatással járhat a dollárra nézve a választás, illetve röviden összefoglaljuk, hogyan is állnak az elnökjelöltek a hajrában.

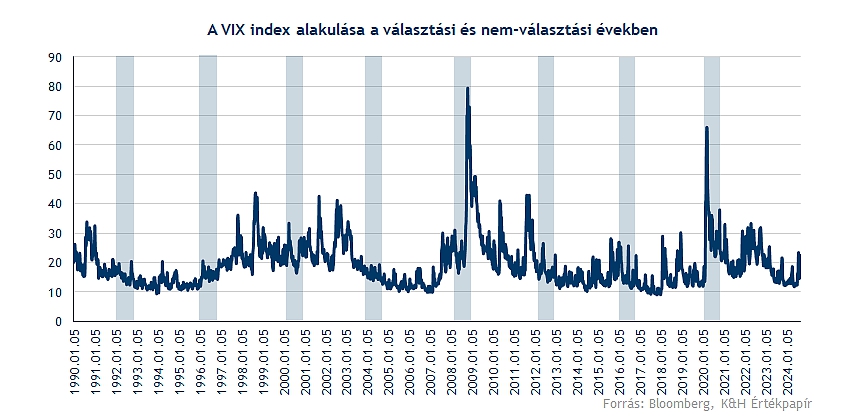

Az elnökválasztás dátumához közeledve gyakran növekvő volatilitásra hívják fel a befektetők figyelmét a szakértők, de érdemes megvizsgálni, valóban jelentős mértékű kilengés figyelhető-e meg a piacon. Erre a VIX index historikus adatain keresztül keressük a választ, az ábrán külön kiemeltük a választási éveket a 90-es évektől kezdődően. Első pillantásra azért nem feltétlenül adódik hatalmas volatilitás az adott években, bár ez talán nem is túl meglepő, hiszen egy éves távlatban sokkal több hír, makroadat, esemény mozgathatja meg a piacokat, amelyből egy-egy választás körüli bizonytalanság csak egy szeletet ad a nagyobb tortából.

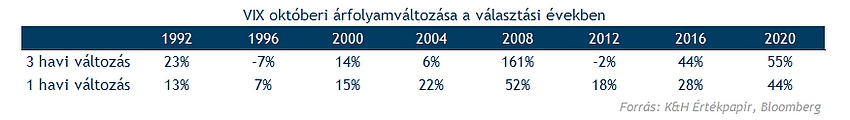

Ugyan, ha az éves átlagos értékeket vesszük alapul, akkor látható némi pozitív eltérést a nem-választási évekhez képest, de talán nem érdemes az egész évet vizsgálni, elég a választás előtti néhány hónapra koncentrálni. Így megnéztük, hogy októberre mekkora emelkedést produkált a VIX index a három hónappal korábbi szintekhez képest (havi záróértékeket használtunk), itt pedig már azért érezhetőbb a különbség, hiszen átlagosan 37 százalékos növekedés volt megfigyelhető három hónap alatt, habár, ha a 2008-as turbulens időszakot kivesszük a vizsgálat alól, akkor már csak 19 százalékos változás figyelhető meg általánosan, bár ez is nagyobb mértékű volatilitás emelkedést jelez azért. Ez a fajta változás egyébként betudható a gyengébb és nyugodtabb nyári időszakoknak is, mikor is jellemzően alacsonyabb volatilitás mutatkozik. Ráadásul, ha megvizsgáljuk azokat az éveket, amikor is nem volt választás, akkor is 11 százalékos emelkedés volt látható októberre vonatkozólag, tehát az őszi szezon érezhetően emelkedő volatilitást hoz a nyárhoz képest.

Azonban, ha csak az egyhavi változást nézzük októberre vonatkozólag, akkor a választási években már 25 százalékos emelkedés volt megfigyelhető átlagosan, amely nem kis mértékű mozgást jelez, habár a kis mintaszám alapján azért nem számít még szignifikáns eredménynek. De mindenképp kiemelendő, hogy a többi év során, 1990 és 2023 között átlagosan 3 százalék körüli visszaesést produkált a VIX index szeptember és október vége között, tehát látható, hogy a választási éveket kiemelkedő mozgás jellemzi. Tehát ekkortájt valóban megemelkedik a bizonytalanság, hiszen a két elnökjelölt nem feltétlenül azonos gazdaságpolitikai nézeteket vall, ez pedig a piacokon való árazást is nehezítheti rövidebb távon.

Persze azért meg kell említeni, ahogy azt már az előző írásainkban is jeleztük, hogy hiába a nagyobb volatilitás, a hosszabb távú trendeket nem befolyásolja érdemben egy-egy választás, így ezeket a befektetési döntéseket nem ez alapján hozzák meg a befektetők. Érdemi eltérés nem mutatkozik a hozamokban, de a nagyobb volatilitás a rövidebb távra berendezkedett traderek érdeklődését felkeltheti, hiszen nagyobb hozamok elérésére is akadhat lehetőség, persze növekvő kockázat mellett.

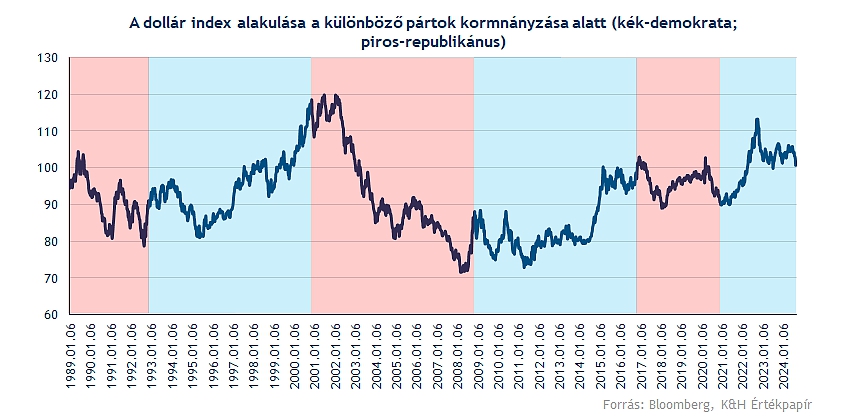

Ugyan az előző elemzésünkben már firtattuk, hogy mely szektorokra milyen hatással lehet a választás eredménye, persze egy 4 éves periódus során sok minden változhat, hiszen elég csak a zöldenergia szektorra gondolni, amit a Biden kormány előszeretettel támogat, mégis a magas költségek, a romló piaci környezet miatt rég nem látott mélypontokat érnek el a részvények. A részvénypiacok mellett érdemes lehet még egy aspektust azért kiemelni, mégpedig a devizapiacokat, hiszen a dollár index változása is, a dollár erősödése, avagy gyengülése is fontos tényező lehet a befektetők számára. Ennek fényében az elmúlt 34 év kormányzását alapul véve néztük meg az index alakulását.

Ez az időszak 9 különböző elnöki ciklust ölel fel, mialatt öt alkalommal a demokrata párt, 4 alkalommal a republikánus párt állt az élen. A demokrata kormányzás alatt (Biden-kormánnyal együtt) átlagosan 11 százalékos emelkedést produkált a dollárindex, vagyis jelentősebb erősödést hajtott végre a világ legfontosabb devizája. Ezzel szemben a republikánus vezetés során már átlagosan 10 százalékos visszaesés, vagyis gyengülés figyelhető meg. Az ábrán is jól kivehető, hogy jellemzően a demokraták alulértékelt dollár mellett indították a kormányzást, míg a republikánusok esetében ez fordítva zajlott.

Több elemzés is szignifikáns kapcsolatot vélt felfedezni a dollár mozgása és az elnök pártja között, persze több külső gazdasági esemény is szerepet játszik a dollár mozgásában, így az elmúlt évek magas inflációs környezetére az amerikai jegybank is jelentős kamatemeléssel reagált, amely a dollár erősödését eredményezte. Egy, a Review in Financial Economics számában megjelent publikáció (2018, S. Ashour, S. Sarkar, D. A. Rakowski) is kapcsolatot mutatott a választott párt és a dollár erősödése között, emellett kiemelték, hogy a demokrata párt inkább a rövidebb távon is érvényesülő gazdasági stimulálás híve, ezzel együtt a fogyasztás növekedése is fontos, hiszen ez segít a növekedési ütem gyorsulásában. Jelenleg Harris is kiemelten kezeli a középosztály vagyonosodását, megtakarítását, hogy ezáltal is sikerüljön felpörgetni a gazdaságot. A dollárindex ugyan az utóbbi időszakban mérséklődött valamelyest, de továbbra is magas szinteken mozog, így az új elnök, legyen az Harris, akár Trump erős dollárral kezdheti meg a kormányzását.

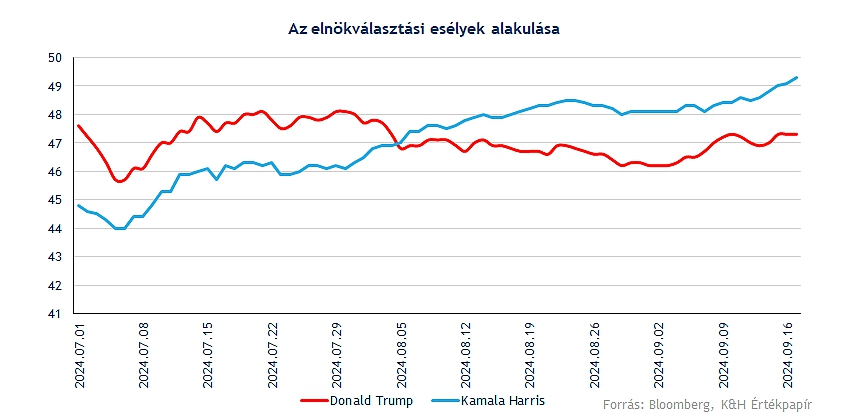

Röviden még érdemes kitérni az esélyek alakulására is, hiszen sokáig úgy tűnt, hogy Trumpnak csak át kell sétálnia a célvonalon, a felmérések szinte biztosra vették a győzelmét Biden ellen, azonban a jelenlegi elnök bejelentése, miszerint nem indul újra a választáson, alaposan megkavarta az eseményeket. A második elnökjelölti vita jóval más hangulatban telt, mint az első, Harris felkészültebb és összeszedettebb volt Bidenhez képest, így ez a vita már inkább a programokról, a különböző témákhoz kapcsolódó véleményekről szólt, mintsem a jelöltek egészségügyi állapotáról. Emellett Harris jócskán megerősödött a felmérések szerint, erről az előző elemzésünkben részletesebben is írtunk, ugyan a különbség továbbra sem jelentős, de jelenleg nagyobb esélyt látnak az elemzők a demokraták győzelmére, mint a republikánus párt hatalomra kerülésére.

Tehát összességében azért elmondható, hogy a volatilitás jellemzően emelkedni szokott a választások környékén, így a nyári alacsonyabb mozgásokat egy volatilisebb időszak válthatja fel. Emellett a dollár alakulására is kihatással lehet az amerikai elnökválasztás, de persze ebben még a monetáris politika változása is szerepet játszhat. Korábbi elemzésünkben már bemutattuk, hogy a hozamok szempontjából hatalmas jelentőséget nem érdemes titulálni a választásnak, azonban a nagyobb mozgások okozta turbulencia következtében akár izgalmas beszállókat találhatnak a befektetők a következő hónapok során is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.