Érdekessé vált az utóbbi napokban a Disney technikai képe, több fontos ellenállást is sikeresen áttört az árfolyam. A részvény még a kedvezőbb negyedik negyedéves eredményekre reagálva indult meg, véget vetve a lassú lecsorgásnak. A Disney kapcsán az lehet a legfontosabb kérdés, hogy a Disney+ mikor tudna nyereségessé válni. Egyelőre úgy tűnik, hogy jó irányba halad e téren a cég, elsősorban az előfizetői árak emelkedése és az egyre több nemzetközi előfizető segíthet.

Ez a bejegyzés eredetileg a KBC Equitas oldalán jelent meg 2023. december 8-án.

Meglehetősen erős hónapot zárt a Disney részvénye novemberben, több mint 10 százalékot emelkedett a médiacég árfolyama. Ezzel megszakadt az idei év második felére jellemző csökkenő trend, és számos ellenállási szintet is sok idő után először tudott áttörni az árfolyam. A legutóbbi ilyen szint a 200 napos mozgóátlag volt, a Disney részvénye egészen május óta nem mozgott efelett. Az elmúlt két hétben mintha egy kisebb visszahúzás játszódott volna le, de a 200 napos mozgóátlagot egyelőre nem törte le az árfolyam, sőt, sikeresen visszatesztelte azt. További támaszra még 86 dollárnál találhat az árfolyam.

Az RSI semleges szintekre kúszott vissza, de az elmúlt egy-két napban már újból felfelé kezdett el trendelni az indikátor. Túlvettségről tehát nem beszélhetünk egyelőre, ami így akár a további emelkedés irányába is mutathat. Ellenállási szinteket 96, illetve 103 dollár környékén azonosíthatunk, jól látható, hogy ezek a szintek okoztak leginkább problémát az árfolyam számára.

A Disney napi grafikonja (2023. 12. 08. nyitás előtt)

Sok erőt nem mutatott az idei évben a Disney részvénye a tőzsdén, de az pozitívum, hogy az 50 hetes mozgóátlag már nem ellenállásként, hanem támaszként köszönhet vissza. A heti grafikon alatt az RSI már magasabb szintekre emelkedett vissza, de a túlvett szintektől messzebb tartózkodik az indikátor.

A napi grafikonon már kijelölt ellenállási szintek felett még a 120 dollár köröli zóna tűnik ki, mint lehetséges akadály, de ennek tesztelése inkább egy hosszabb távú cél lehetne. Lefelé tekintve támaszként a 79 dolláros szint tűnik ki, még a koronavírus-válság alatt tesztelte ezt a szintet az árfolyam, és az idei mélypontok is ehhez a zónához köthetőek, megerősítve a támaszt, amit majdnem 10 éve nem tört le tartósan a részvény.

A részvény 12 havi előretekintő P/E rátája 20 körüli értéket vesz fel, ez nem számít kifejezetten magas szintnek, bár az ősz elején látott 17 körüli értékekhez képest már valamelyest drágább a Disney értékeltsége. Az elemzői célárak átlaga 105 dollárt mutat, ez olyan 14 százalékkal magasabb a tegnapi záróárnál. Átlagosan tehát felértékelődést vár ez elemzői konszenzus a Disney részvényétől, de az utóbbi években egyre alacsonyabb célárakat láthattunk ezekben az elemzői ajánlásokban.

A Disney heti grafikonja (2023. 12. 08. nyitás előtt)

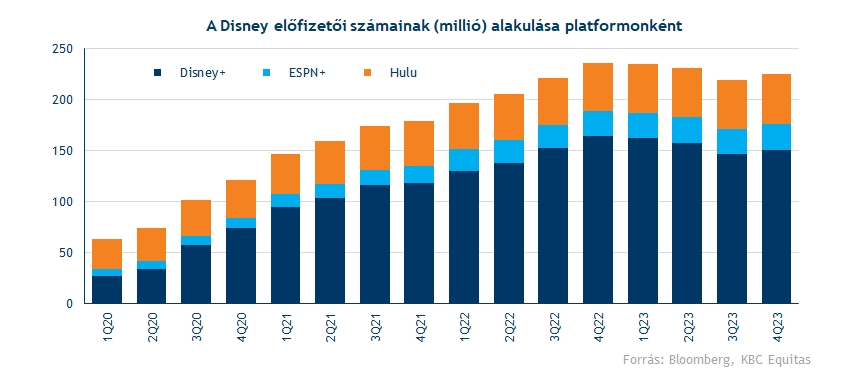

Ami talán a legfőbb kérdés lehet a cég jövője kapcsán, hogy a Disney+ mikor válhat nyereségessé. Utólag az talán elmondható, hogy a Disney megközelítése a streaming piacra való belépéssel nem a legoptimálisabb volt. Rengeteg extra költséggel járt a Disney+ elindítása, amelynek egy nagy része marketingráfordítás volt, de számos új, kifejezetten a platformra készített műsor gyártási költsége is talán indokolatlanul magas volt. Ennek köszönhetően igen komoly veszteségeket halmozott fel a Disney+ az utóbbi egy-két évben, megkérdőjelezve a várható profitabilitást. Az utóbbi hónapok trendje viszont már az volt, hogy egyre kisebb veszteség keletkezik a szegmensben, ami elsősorban a magasabb árazásnak és az újból emelkedő előfizetői számnak tudható be, így már másodjára lépte át a 150 milliós feliratkozószámot a platform előző negyedév végén.

A Disney számára még egy igen fontos növekedési tényezőt az élményparkok adhatják. A szegmens számaira egyáltalán nem lehetett panasza a befektetőknek az idei évben, a társaság profitjának közel 70 százalékát adták a parkok. A szegmensben tapasztalt pozitív trend várhatóan jövőre is folytatódhat, így ez fontos támaszt nyújthat a cég egészének, még akkor is, ha a többi üzletág gyengélkedne.

Az kérdéses egyelőre, hogy a TV szegmens jövője hogyan alakul majd, korábban az ABC televízióhálózat lehetséges eladásáról is szó volt, ennek kapcsán a Nexstar neve bukkant fel, mint potenciális vevő. Viszont Bob Iger vezérigazgató egy szerdai interjújában már arról beszélt, hogy nem tervezik az ABC hálózat eladását, így ezen a téren nem várható változás egyhamar.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.