Elsőre nagyobb mínuszba, azóta inkább kisebb korrekcióba fordult a Netflix árfolyama piaczárást követően. A negyedéves jelentés és a rövid távú előrejelzés finoman szólva is hagyott némi kívánni valót maga után, de a 2023-as célok kapcsán egyelőre még az optimizmus az úr. A cég próbál minél több bevételt kisajtolni az előfizetőkből/felhasználókból, de a piac bizalmához többre lenne szükség. Technikailag is fontos szinteken jár az árfolyam, így a mai kereskedési napon és záráson középtávon is sok múlhat.

Meglehetősen érdekes jelentésen van túl a Netflix, miután a negyedéves számok elsőre alapvetően nem okoztak pozitív meglepetést, ám a zárás utáni kereskedésben végül később mégis javulni tudott a hangulat. A cég a jövőben az extra fizetés mellett megjelenő extra felhasználókat látja a megoldásnak, ez pedig a növekedés kapcsán is pozitív hír lenne.

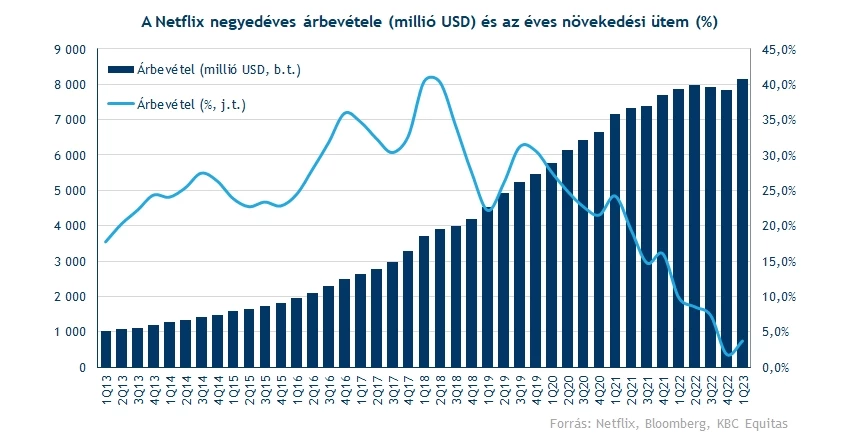

A jelentés alapvetően tehát nem lett erős, érdemes is kezdeni a negyedéves számokkal. A bevételek végül 8,16 milliárd dollárt tettek ki, ami bár csak minimálisan marad el a várt 8,18 milliárd dollártól, pozitív adatként nem értelmezhető. Annál is inkább, mivel a második negyedévre még gyengébb adatokat várnak, csak 8,24 milliárd dolláros lehet az árbevétel, holott a konszenzus 8,47 milliárdot várt.

Ez viszont nagy törést azért mégsem jelentene a növekedési trendekben, mivel az első negyedévben 3,7, a másodikban pedig így 3,4 százalékos lehet a bővülési ütem. Az utóbbi időszakban már megszokhatták a befektetők, hogy a Netflix növekedése érdemben lelassult, ráadásul már az éves szinten 10 százalékos bővülési ütemek is inkább távolinak tűnnek.

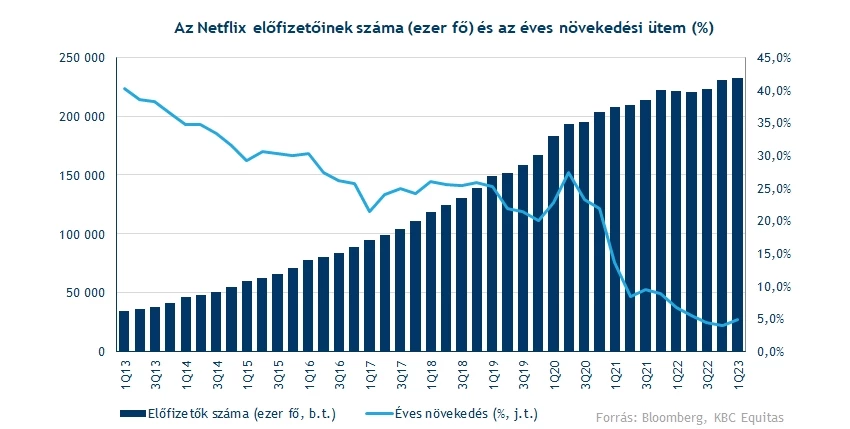

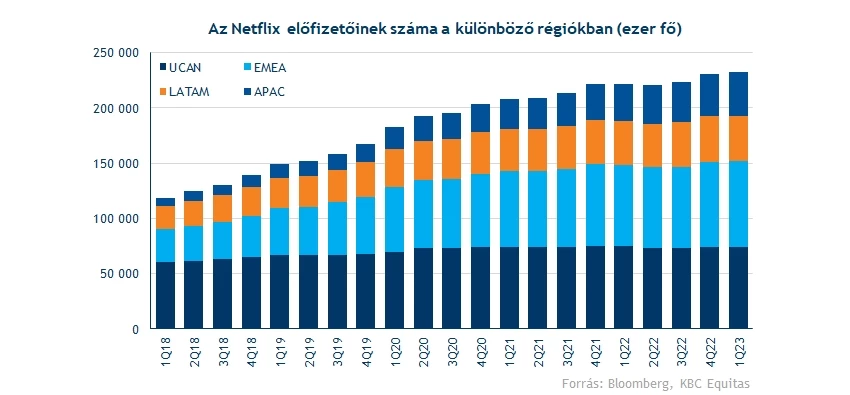

Jól látszik az is, hogy a felhasználók/előfizetők számának növekedése is belassult. Javarészt ezt a tavalyi első negyedév után valamennyi befektetők már realizálta, ugyanakkor a jelszómegosztás körüli hercehurca még adhat némi reményt a növekedésre. Ezzel együtt látszik az is, hogy az „extra tag” hozzáadásával járó addicionális bevételek az eredeti csomagárnak csak kisebb szelete lehet, vagyis az átlagos előfizetési díjakat is lefelé mozdíthatja el.

A negyedév során egyébként 1,8 millió új előfizetőt sikerült megszerezni, de ez nem hozta a várt 2,4 milliós számot. Nem drámai persze az elmaradás, alig félmilliós, a 230 milliós tábor kapcsán tehát nem annyira szignifikáns. Ugyanakkor az átlagos előfizetési díjaknál is csökkenés mutatkozott, hasonlóan a negyedik negyedévhez, ami nem a legpozitívabb hír a bevételek szempontjából. Hiába csavar tehát az előfizetői növekedésen felfelé a Netflix, az árazás kapcsán a növekvő verseny és a jelszómegosztás miatti átlagcsökkentő hatás ellentétesen befolyásolja a cég bevételeit.

A bevételek kapcsán tehát több hatás is érvényesül, az pedig kiemelten fontos lehet, hogy a Netflix a második negyedévben már az USA-ban is bevezeti az extra felhasználók behívásának funkcióját, ami nagyon jelentős piac. Ez vélhetően a jelszómegosztás elleni harcnak is fontos állomása lesz majd, ezzel együtt kérdéses, hogy a növekvő előfizetői szám a bevételek oldaláról mennyit tud majd javítani.

A profitszámok azért nem annyira rosszak

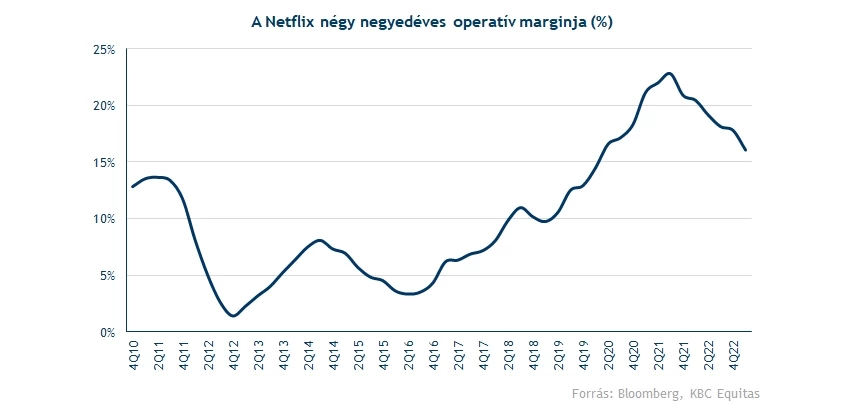

Közben a költségek kapcsán is látni kell, hogy változatlanul magasabb nyomás látható ezen az oldalon, mint a bevételek bővülése. A közvetlen kiadások is bőven több mint 10 százalékkal erősödtek, de a közvetett kiadások is 1,6 milliárdról majdnem 1,9 milliárdra ugrottak egy év alatt. Emiatt tehát a működési eredmény is jelentősen gyengült, 2 milliárd dollár közeléből csak 1,47 milliárdot tudott elérni egy évvel később a Netflix, az inflációs nyomásnak tehát árnyoldalai is vannak.

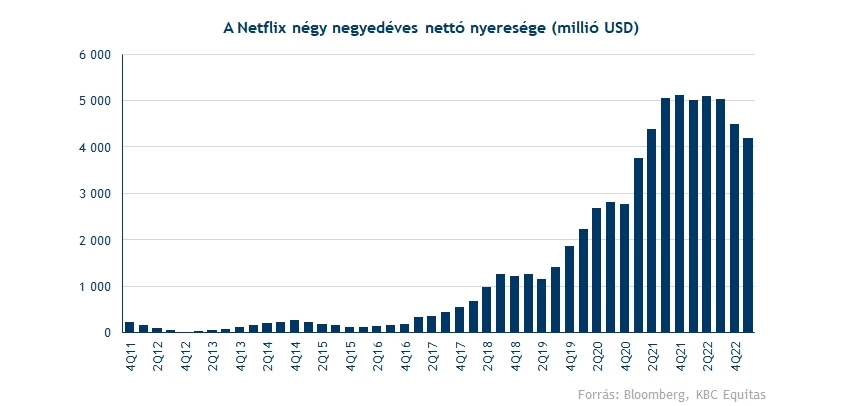

A 12 havi gördülő számokon persze már egy ideje látható ez a csökkenés, mivel 2021 harmadik negyedévében sikerült 6,5 milliárd dollárral csúcsot elérni, azóta pedig már 5,1 milliárdra csökkent vissza a négy negyedéves gördülő szám. A Netflix tehát több mint 20 százalékos visszaesésben van már, dacára a növekvő bevételeknek, melyek a negyedév során is tovább tudtak emelkedni, és 32 milliárd közelébe értek éves szinten.

Ezzel együtt az erős dollár negatív hatásait sem szabad figyelmen kívül hagyni, ráadásul az utóbbi hónapokban már enyhébb javulás kezdődött a gyengülő dollár miatt, ami így fontos javuló trend lehet. Az elmúlt években durván 1,5-2 százalékpontos negatív hatást gyakorolt a marzsokra az erősödő dollár, vagyis a 2023-as kilátások emiatt már valamelyest kedvezőbb lehetnek ennek a hatásnak a várható gyengülésével/elmúlásával.

A befektetők is inkább abban próbáltak meg pozitívumokat találni, hogy az éves előrejelzések nem kimondottak pesszimisták, dacára a második negyedéves gyengébb előrejelzésnek. Az operatív marzs 18-20 százalék között lehet az év során, ez meghaladná a legutóbbi 12 hónapos szintet, vagyis javulásra lehet kilátás. Továbbá a készpénztermelés is erős lehet, mivel a korábbi 3 milliárd dollárral szemben akár 3,5 milliárdos is lehet az eredmény, ami már az előrejelzések javulásaként értelmezhető.

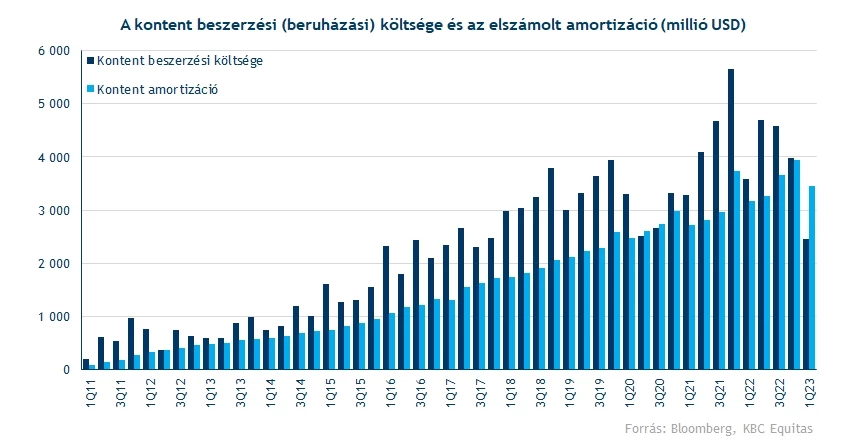

Itt viszont ki kell emelni, hogy a kontent beszerzési költségeknél azért drasztikus önmérsékletet tanúsít a Netflix. A negyedév során kifizetett összegek csak 2,5 milliárd dollárt tettek ki, utoljára a 2020-as járványidőszakban volt ennyire alacsony a „beruházási” szint. Ráadásul a közvetlen kiadások között elszámolt tartalmak amortizációja ennél majdnem 1 milliárddal magasabb, amire a múltban nem igazán volt példa. A Netflix tehát mintha kisebb spórolásba kezdett volna, ez pedig kérdéses, hogy az erőteljes verseny miatt hosszú távon mennyire lesz majd kifizetődő.

Nem olcsó a részvény

A Netflix láthatóan tehát erőteljes átalakulásban van, persze azért nem olyan mértékben, mint amikor a DVD-ről az online streamingre helyezték a fókuszt. Ezekben az években a stabilitásnak komoly szerepe lehet, a pluszos működés pedig alapvetően értéknövelőnek tűnik egy ilyen időszakban. Az viszont kérdéses, hogy mennyire tud a mostani éves 10 dolláros EPS-szintekről majd elszakadni a Netflix, miközben a 300 dolláros árfolyam bőven 30 feletti visszatekintő P/E mutatót jelez.

Az elemzői várakozások mindenesetre arról szólnak, hogy az EPS-számok lassan javulásnak indulnak, és 12 dollár körül lehet már a következő egy évben az EPS. Ez alapján az előretekintő P/E ráta már „csak” 27 körül van, de látni kell, hogy még mindig jelentős a prémium a piaccal szemben, 43 százalékos a jelenlegi adatok alapján, ami azért javarészt az utóbbi 1 éves szintnek inkább a felsőbb része. Ezzel együtt eléggé volatilis a papír árazása is az árfolyamhoz hasonlóan, a piaci szereplők próbálják eltalálni a prémium mértékét, ugyanakkor ez igen nehéz, tekintve, hogy a jelenlegi céges változások bevételre és profitabilitásra gyakorolt hatása nem tűnik annyira egyértelműnek, ráadásul a versenyhelyzet továbbra is igen intenzív, komoly, tőkeerős szereplőkkel a másik oldalon.

A konszenzus egyébként elemzői oldalról inkább optimista, és 370 dollár közelében található. Ezzel együtt igen nagy a szóródás, mivel a 200 és 400 dollár közötti sáv kvázi kétszeres mértéket jelent, vagyis ez is jelzi a nagyobb bizonytalanságot és volatiltást. A Netflix hiába van már több mint 10 éve az online streaming világában, és hiába jelent sokszor fogalmat a cég márkaneve, így is komoly kockázatok és bizonytalanság övezi az üzleti modellt, ami aligha tesz jót hosszú távon a részvényesi értékteremtésnek.

Mozgóátlag alá kerül a papír?

A technikai kép közben meglehetősen érdekes, mivel a Netflix néhány nappal ezelőtt megint kiesett az emelkedő trendcsatornából, és alighanem a jelentés utáni reakció sem segíti a visszakerülést. A tegnapi zárásnál az 50 napos mozgóátlag egyelőre megfogta a papírt 329 dollárnál, ezzel együtt a mai nyitás a szint közelében történhet meg, tehát már csak emiatt is igen fontos lehet az, hogy végül sikerül-e a szint felett zárni, vagy sem.

Amennyiben sikerülne javítani valamelyest, akkor a trendvonalba történő visszakerülés lehet az, ami ellenállást jelenthet 345 dollár környékén. Emellett akár a 370 dolláros szintek is fontosak lehetnek, bár egyelőre ezeket a lokális csúcsokat ilyen jelentés után még nem feltétlenül célozhatja meg reálisan a papír.

A támaszokat pedig legalább ennyire érdemes lehet figyelni, mivel a mai mozgás még sokféleképpen alakulhat. Legrosszabb esetben akár a 300 dolláros szintek is tesztelére kerülhetnek idővel egy gyengébb periódusban, ráadásul a zárás utáni mozgások során is idáig szúrt le a papír. Az MACD továbbá eladási jelzésre fordult rá, ami szintén nem a legkedvezőbb jel.

A Netflix napi grafikonja (2023.04.19. nyitás előtt)

Összességében tehát nem sikerült annyira erősre a jelentés, hiába a kicsivel kedvezőbb előrejelzés az év egészére nézve, a második negyedéves iránymutatás, és az előző negyedévben lévő aktuális problémák legalább ennyire fontosak, dacára annak, hogy a piac előretekint. A piac bizalmához ennél többre lesz szükség, az új megoldásoktól pedig kézzel fogható eredményeket várnak a befektetők, ami a növekedési ütem felpörgését eredményezné. Ennek hiányában a mostani, egyébként is bőven prémium árazásnál feszítettebb szintet már nehezen tud megelőlegezni a piac, de talán mintha még ezt sem.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.