Megkezdték a gyorsjelentési szezont az amerikai nagybankok, összességében pedig kedvező eredményekről számoltak be. Előzetesen a várakozások vegyesek voltak, illetve a bankszektor kapcsán a pénzügyi stabilitási kockázatok is felmerültek, azonban a legnagyobb amerikai bankok jelentéseiben nemcsak a profitszámok, hanem a tőkemegfelelési és likviditási mutatók is magasak, mindez pedig pozitív üzenet lehet a piac számára is, a bankrészvények pedig elkezdhetik ledolgozni a márciusi visszaesést.

Erős eredmények a J.P. Morgantől

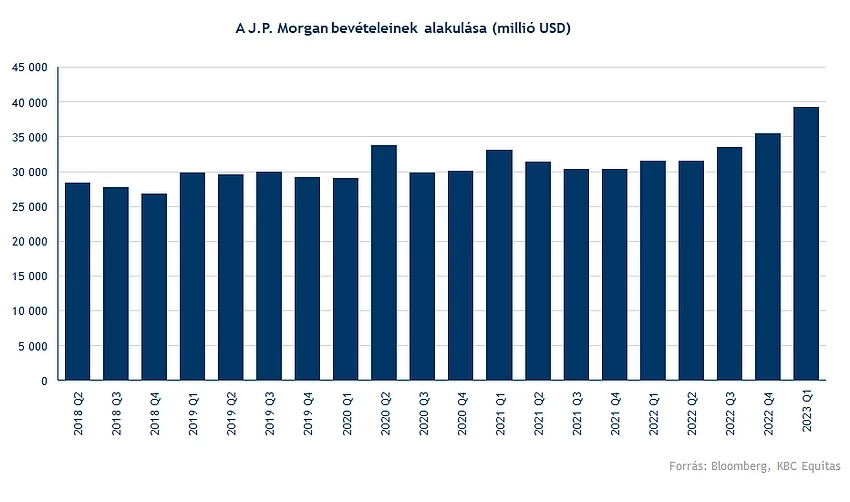

Erős első negyedévről számolt be a J.P. Morgan, az amerikai bankszektorral kapcsolatos félelmekre pedig ezzel a jelentéssel inkább rácáfol a bank. A bevételek rekordszintet értek el, és szinte minden soron jobb eredményről számolt be a bank, mint a várakozások.

A bankszektor kapcsán most kiemelt figyelmet kaphatnak a stabilitási mutatók, azonban az eredményeknek köszönhetően a J.P. Morgannél, mind a tőkemegfelelés, mind a likviditás magas szinten van, emellett pedig a profitabilitás is erős. Ez a jelenlegi makrogazdasági környezetben figyelemre méltó a banktól.

Az átlagos hitelállomány a negyedév végén 6 százalékos növekedést mutatott éves szinten, mindössze negyedéves szinten látható kisebb visszaesés. A betétállomány az egy évvel korábbi szinthez képest csökkent, ugyanakkor az előző negyedévhez képest látható volt egy növekedés, amely leginkább arra utal, hogy nagyobb mértékű betétkivonás nem kezdődött el a banknál, az éves alapon csökkenő állományok pedig a szigorodó kamatkörnyezetnek és a lassuló gazdaságnak is köszönhető.

Szintén látható a J.P. Morgan mérlegében, hogy jelentős likviditást kapott a Fed-től a bank, így összességében a bank forrásoldala az előző negyedévhez képest emelkedni is tudott. Ugyanakkor ez valószínűleg rövidtávú befektetésekbe áramolhatott, mivel a hitelbővülés, illetve az egyéb eszközök állomány is csökkent az előző negyedévhez képest.

A magasabb kamatkörnyezetben a csökkenő hitelkereslet, illetve a csökkenő állományok szintén kevésbé meglepők, viszont a kamatmarzsok emelkedése kompenzálni tudta ezt. A Fed aggresszívnek tekinthető kamatemeléseivel látványosan növekedni tudott a jegybanki betétekre kapott kamat, valamint a kihelyezett hitelek átlagos kamata is 6,37 százalékra nőtt. Az eszközállományra vetített átlagos kamatszint pedig 4,68 százalékra növekedett a tavaly decemberi 4,03 százalékos mértékről.

Ezzel szemben természetesen a forrásoldalon is növekedtek a kamatkiadások, azonban ennek átlagos mértéke csak 39 bázispont volt, így minimálisan a nettó kamatmarzs is bővülni tudott, a negyedév végén már 2 százalék felett volt a kamatmarzs. A J.P. Morgan előrejelzése alapján pedig magasak maradhatnak a kamatbevételek az év további részében is. Nyilvánvalóan erre nagy hatással lesz majd a Fed monetáris politikája is. Amennyiben magasan maradnak a kamatok, várhatóan magas szinten fognak stabilizálódni az eszközoldalon realizált kamatok, míg a forrásköltségek várhatóan kisebb mértékben fognak növekedni, amely alapján a kamatmarzsok is magasan maradhatnak. Egy esetleges kamatcsökkentéssel együtt ez már inkább kedvezőtlen hatás lenne, azonban a hitelkereslet felpörgése az állományok nagyobb növekedésén keresztül jelenthetne így pozitív hatást.

A befektetési banki bevételek tekintetében a várakozásoknak megfelelő eredményekről számolt be a bank, a bevételben 4 százalékos visszaesés látható, a kötvénykereskedés stagnált, valamint a részvénykereskedési bevételek 12 százalékkal csökkentek. Összességében viszont a tavalyi első negyedévben szintén egy magas bázis látható, tehát a mostani eredmények ennek tekintetében nem tűnnek rossznak, illetve a kereskedelmi banki bevételek esetében további emelkedés látható, amellyel sikerült elérnie a rekorderedményt a banknak.

A J.P. Morgan működési eredménye szintén jelentősebben növekedett, az egy évvel korábbi szinthez képest a kockázati költségek előtti eredmény 58 százalékkal emelkedett. A kockázati költségek 2,3 milliárd dollárt tettek ki a negyedév során, amely a várakozásoknak megfelelő volt, így negatív meglepetést nem okozott a szintén fontos költségsor. Az adózott eredmény így 12,6 milliárd dollárra emelkedett, amely 4,1 dolláros EPS-nek felel meg. A saját tőkére vetített megtérülés 18 százalék volt az első negyedévben, amely szintén emelkedő profitabilitást mutat az előző negyedévhez képest.

Az erős negyedéves eredmények hozzájárultak a tőkemegfelelési mutatók javulásához is. Az elsődleges alapvető tőke (CET1) aránya 13,8 százalékra emelkedett. Kisebb mértékben a kockázattal súlyozott eszközérték is csökkent, amely a mutatóban a nevezőt csökkenti. A J.P. Morgan likviditásfedezeti mutatója pedig a negyedév végén 114 százalék volt, amely két százalékpontos emelkedést jelent az előző negyedévhez képest. Az amerikai bankszektor mutatószámairól korábbi elemzésünkben is részletesen írtunk. Mindez azt jelenti, hogy jelenleg is megfelelő mennyiségű likvid eszköz áll rendelkezésre a banknál egy nagyobb betétkiáramlás esetére.

A negyedév végén a J.P. Morgan egy részvényre jutó saját tőkéje 76,7 dollár volt, amelyhez képest közel 1,8-as P/BV rátán forog a részvény, amely nem tekinthető ugyan alulértékelt szintnek, de látható, hogy a bank magas ROE-ra képes, tehát a magas értékeltség, még a jelenlegi magas kamatkörnyezetben is indokolt lehet.

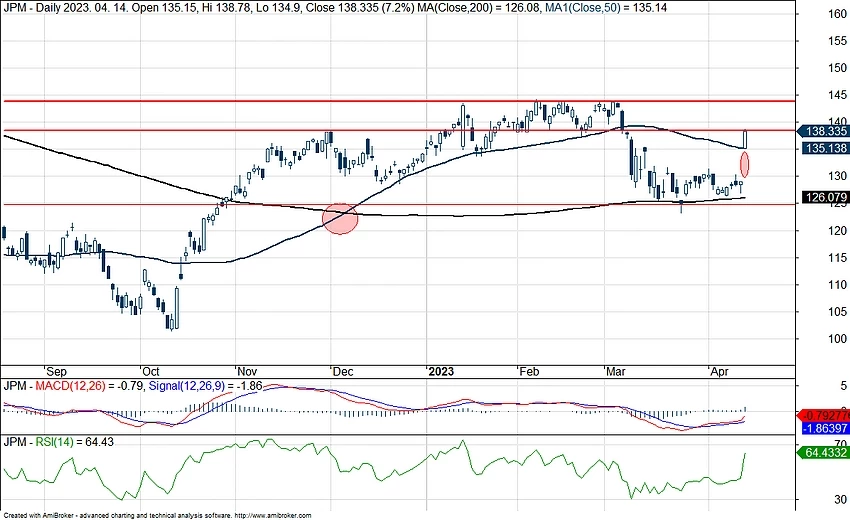

A jelentés közzététele után már komoly pluszba került a részvény, ezzel pedig a márciusi visszaesést elkezdheti ledolgozni a J.P. Morgan is. Az 50 napos mozgóátlagot áttörte a részvény nyitáskor, így a következő elérhető zóna már a 140 és 144 dolláros szintek között van. Erősebb ellenállást a korábbi 144 dolláros lokális csúcs jelenthet. A mostani 6 százalékos emelkedéssel azonban könnyen túlvetté válhat rövidtávon a részvény, illetve egy nagyobb rés is kialakulhat a grafikonon. Fundamentálisan viszont stabil a legnagyobb amerikai bank, amely a teljes szektorra vonatkozóan is pozitív hír.

A J.P. Morgan napi grafikonja (2023. 04. 14. 16:00)

Wells Fargo

Szintén erősen teljesített az első negyedév során a Wells Fargo is. A trendek alapvetően hasonlóan alakultak, mint a J.P. Morgan esetében, az emelkedő kamatoknak köszönhetően a nettó kamatbevétel, valamint a nettó kamatmarzs is emelkedni tudott az előző évhez képest, mindössze a negyedik negyedévvel szemben látszódik enyhe csökkenés, de ez a naptárhatásnak is köszönhető.

A Wells Fargo szintén arra számít, hogy az idei évben a tavalyi évhez képest kb. 10 százalékkal magasabb kamatbevételt érhetnek majd el, amely alapján azt is lehet feltételezni, hogy közel hasonlóan magas kamatokra készülnek az amerikai nagybankok is, mint a jelenlegi környezet. A Wells Fargo esetében egy nagyobb nettó kamatmarzs bővülést láthattunk, mint a J.P Morgan esetében, tehát várhatóan a bank érzékenyebb lehet egy kamatcsökkentési ciklusra is, ugyanakkor, ha magasan maradnak a kamatok, akkor továbbra is magas (3 százalék feletti) nettó kamatmarzsot is realizálhatnak.

Költségek tekintetében szintén nem volt növekedés a negyedév során, amely az alacsony működési veszteségeknek is köszönhető, a bérköltség pedig csak minimálisan növekedett.

Az átlagos hitelállomány változatlan maradt az előző negyedévhez képest, a magas kamatok miatt azonban főként a jelzáloghitelezésben nagy visszaesés látható, miközben a hitelkártyák esetében látható a növekedés. A betétállományban viszont éves alapon 7 százalékos csökkenés volt, illetve negyedéves alapon is 2 százalékkal csökkent az állomány. A jegybanki szigorítás hatásai itt is láthatók, az ügyfelek inkább a magasabb kamatozású eszközök (akár állampapírok) felé fordulnak.

A céltartalékolás mértéke az előző negyedévhez képest növekedett, azonban a teljes állományhoz viszonyított szint még mindig csak 26 bázispontos, amely alacsony értéket jelent. A növekedés elsősorban a magasabb kockázatú hiteltermékek (pl. hitelkártyák) állományának emelkedésének is köszönhető.

A stabil eredményeknek köszönhetően a bank tőkemegfelelési mutatója (CET1) 10,8 százalékra emelkedett, amely a 9,2 százalékos szabályozói minimumszint felett van, valamint a likviditásfedezeti mutatója is 122 százalékon maradt, amely hasonló szintet jelent az előző negyedévhez képest.

Enyhe emelkedéssel nyitott a Wells Fargo is, azonban a többi bankhoz képest alulteljesítőnek számít a részvény. Jelenleg egy ellenállásszintnél tartózkodik az árfolyam, viszont a 40 dolláros szint felett a mozgóátlagok felé veheti az irányt a papír. Korábban a 40 és a 48 dolláros szint között húzódott egy sáv, a további emelkedés esetén ide térhetne vissza a részvény.

A Wells Fargo napi grafikonja (2023. 04. 14. 16:00)

Citigroup

A várakozásoknál jobb eredményről számolt be a Citigroup is, a banknál a kamatbevételek az előző negyedévhez képest is 19 százalékkal emelkedtek, miközben a működési költségek alig változtak az előző negyedévekhez képest. A céltartalékolás mértéke a negyedik negyedévhez hasonlóan alakult, viszont az emelkedő kamatbevételeknek köszönhetően a csoport nettó eredménye 4,6 milliárd dollárra növekedett. A hitelállomány a Citigroupnál mindössze egy százalékkal csökkent, a betétállomány pedig negyedéves alapon három százalékkal csökkent, míg éves alapon közel változatlan maradt.

Az előző negyedév során mindössze 5 százalék körüli volt a ROE a Citigroupnál, viszont az első negyedévben javult a profitabilitás is, a ROE már 9,5 százalékra növekedett. A növekevő profit hozzájárult a CET1 mutató növekedéséhez, amely a negyedév végén 13,4 százalék volt.

A Citigroup részvénye alulértékeltebb a többi amerikai bankhoz képest, azonban ezt az alacsonyabb ROE is magyarázza. Az egy részvényre jutó saját tőke értéke 96,5 dollár, a részvényárfolyam pedig 49 dollár környékén jár.

Nyitás után 4 százalék feletti pluszban jár a részvény, és a főbb mozgóátlagokat is áttörte az árfolyam. Hosszabb ideje az 53 és a 43 dolláros szintek között látszik oldalazás a részvénynél, egyelőre még ez a sáv határozhatja meg a részvény mozgását. Ha ebből a sávból ki tudna törni a részvény, akkor kialakulhatna egy nagyobb trendforduló, amelyet már korábban az aranykereszt jelzés is mutatott, azonban a márciusi esés után bizonytalanná vált a fordulat. A kedvező gyorsjelentés azonban új lendületet adhat az árfolyamnak.

A Citigroup napi grafikonja (2023. 04. 14. 16:00)

Jól kezdik tehát a negyedéves gyorsjelentési szezont az amerikai nagybankok, főként pedig a stabilitási mutatók magas szintje lehet pozitív üzenet a befektetők és az egész piac számára. Emellett látható, hogy magas kamatbevételeket érnek el a bankok a jelenlegi környezetben, viszont a hitelkereslet csökkenése is egyértelmű. Az idei évben az előrejelzések alapján viszont kedvezően alakulhatnak a bankszektor eredményei, amely egyébként megerősítheti az amerikai bankszektor magas értékeltségét is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.