Az orosz-ukrán konfliktus hatásai a forint árfolyamában is érződnek, viszont a 370-es szintről rövidtávon fordulni látszik. Azonban az inflációs és a lehetséges gazdasági hatások is befolyással lehetnek a jövőben az árfolyamra. Jelenleg úgy tűnik a forint az euróval szemben egy szélesebb sávot alakíthat ki, míg a befektetőknek rövidtávon a megszokottnál magasabb volatilitással kell számolniuk a forint piacán is. Az alábbi elemzésünkben az inflációs kilátásokat és a forint árfolyamának mostani alakulását foglaltuk össze.

Az orosz ukrán történések a forint piacán is éreztették a hatásukat, néhány nap alatt a forint árfolyama közel a korábbi mélypontokig gyengült, miközben az elmúlt időszakban részben az MNB kamatemeléseinek is köszönhetően nem volt gyenge a forint az euróval szemben.

A rövidtávú következményeken túl azonban a lehetséges gazdasági és inflációs hatásokkal is lehet számolni, amelyek szintén befolyásolhatják a forint árfolyamát. Akár egy tovább emelkedő infláció, valamint az orosz ukrán konfliktus negatív gazdasági hatásai is jelenthetnek egy gyengébb forintot, illetve az MNB részéről is tovább folytatódó kamatemeléseket, ahogyan a héten is a jegybank tovább emelt az irányadó kamatszinten.

A forint múltbeli volatilitásán jól láthatók az elmúlt hetek eseményei. Az elmúlt egy évben 6 és 7 százalék között mozgott a volatilitás az EURHUF esetében, amely éves átlagban az ingadozásban nem mutat nagy változást. A napokban viszont 10 százalék feletti a szint, amely az elmúlt egy éve tekintve csúcsot jelent. Ez alapján a következő időszakban szintén a „megszokottnál” nagyobb mértékű elmozdulások valószínűbbek lehetnek a forint piacán.

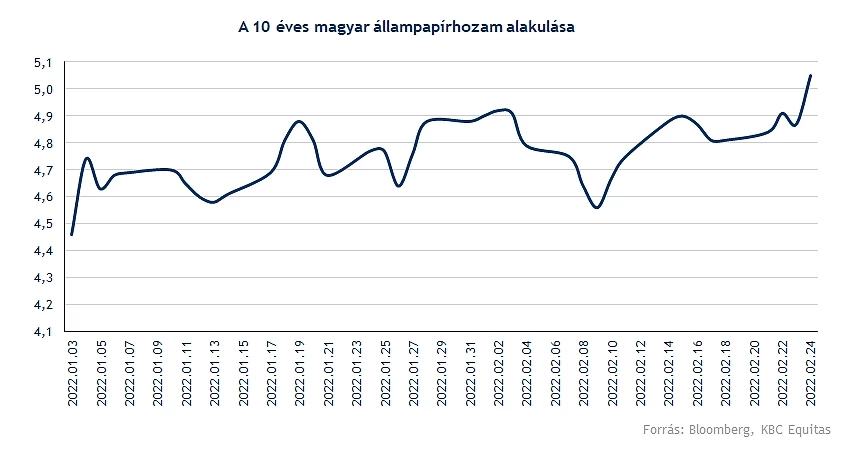

Szintén fontos megjegyezni, hogy ugyan a kockázatok emelkedtek valamelyest, amely például az állampapírhozamok emelkedésében is látszódik, ugyanakkor a magyarországi CDS felár nem emelkedett meg jelentősen. Például a koronavírus járvány kitörésekor 120 bázispont fölé emelkedett a 10 éves CDS felár (amely még mindig nagyon alacsony szint), jelenleg pedig 79 bázispont, amely 9 bázisponttal magasabb, mint az év elején. Mindez azt jelenti, hogy az ukrajnai események következtében nem látható a kockázati felárakban nagyobb emelkedés.

A 10 éves magyar állampapírhozam 5 százalék fölé emelkedett, amelyben a csődkockázatok emelkedése mellett inkább az inflációs és a gazdasági növekedéssel kapcsolatos várakozások tükröződnek, valamint a kamatemeléseknek is megjelenhet a hatása, persze nem olyan direkt módon, mint a hozamgörbe rövid oldalán.

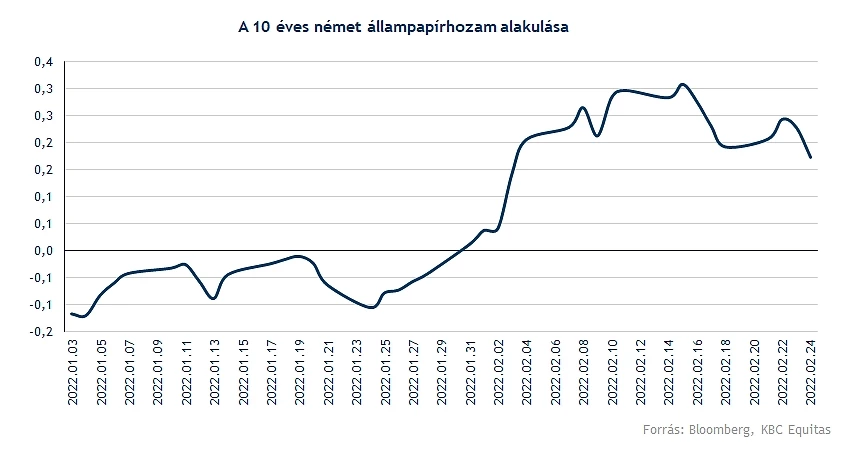

A 10 éves német állampapírhozamokban pedig a kockázatkerülés látszódik, a héten jelentősebbet estek az eddig a nulla szint fölé emelkedő hozamok. Ezzel a két állampapír hozam különbsége (azaz a spread) növekedett, viszont feltörekvő piaci és főleg régiós devizaként érthetően nagyot gyengült az események hatására a forint.

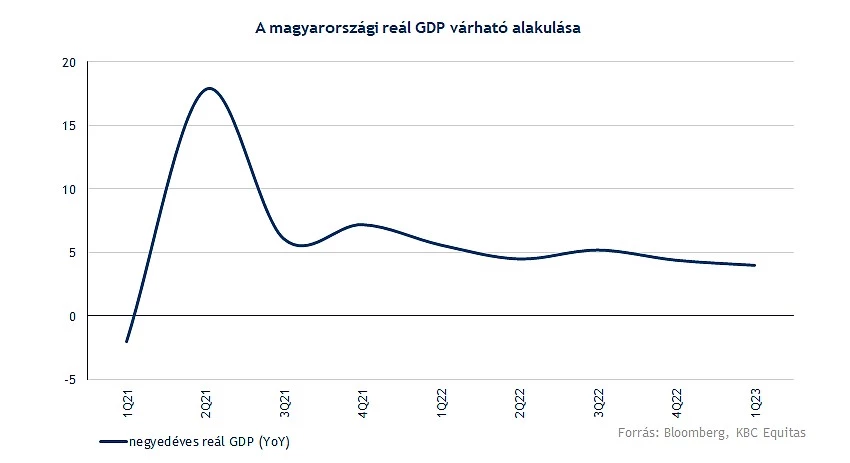

Egyelőre nehéz megítélni a háború gazdasági hatásait a régióra (V4 országok), illetve Nyugat-Európára nézve, azonban valószínűsíthető, hogy a szankciók is negatív hatásként jelentkezhetnek. Az előrejelzésekben is csak minimális változást volt. Az első negyedévre vonatkozóan 5,5-5,6 százalék közötti gazdasági növekedés várható Magyarországon, a második negyedévben ez 4,5 százalékra lassulhat, év végére pedig 4,4 százalékra.

Fontos kérdés az infláció alakulása

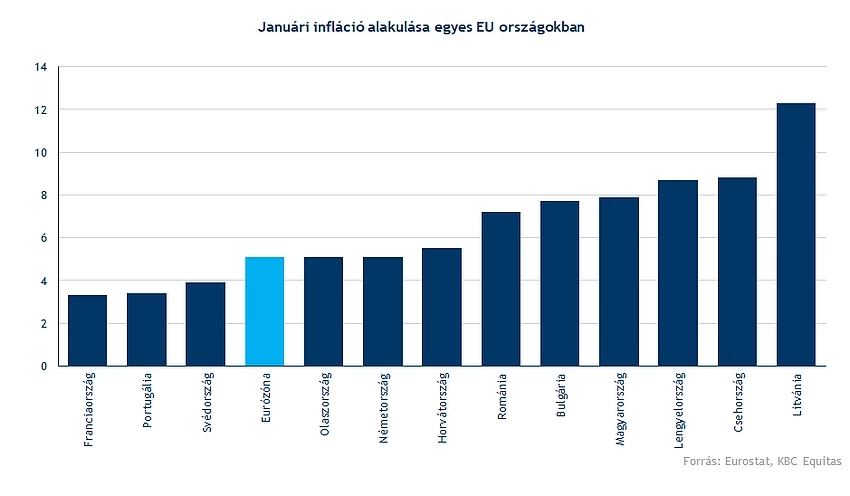

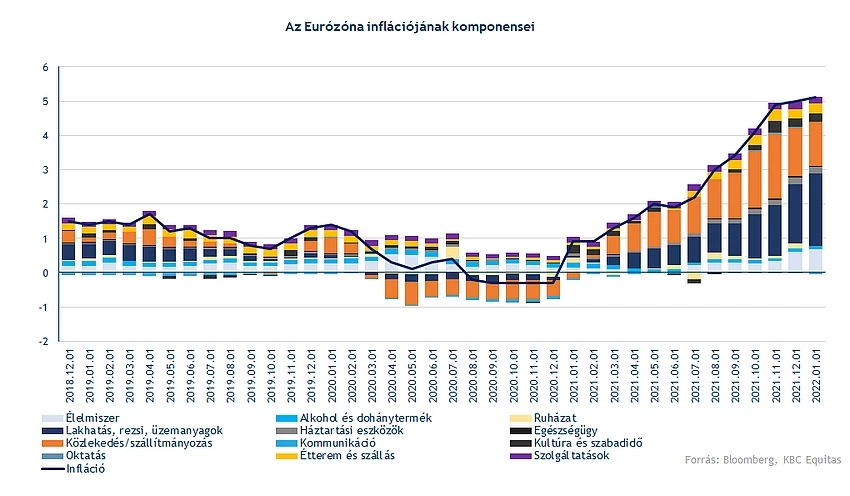

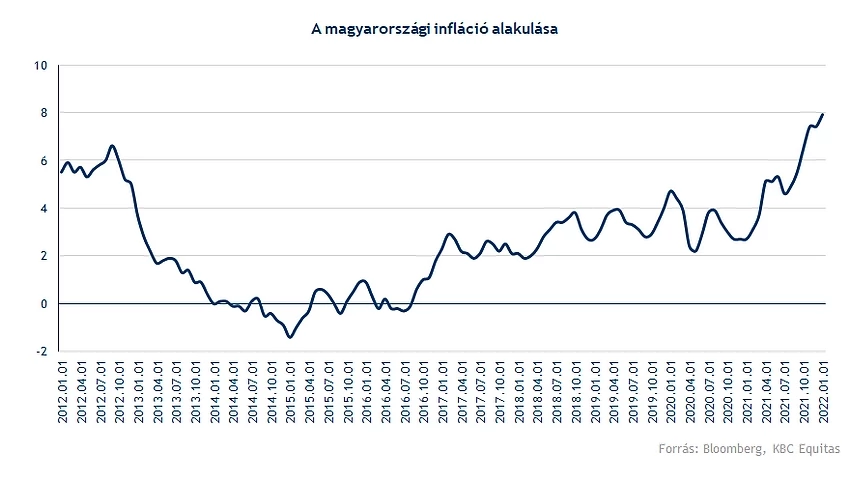

Januárban tovább emelkedett az infláció az Eurózónában, illetve a legtöbb EU-s országban is. A EU-n belül az egyik legmagasabb inflációt Csehországban és Litvániában mérték, amely még a januári magyarországi 7,9 százalékos értéket is jóval meghaladja. Ezzel szemben Franciaországban 4 százalék alatti volt az infláció alakulása.

Az emelkedő olaj és energiaárak komoly emelkedést okoztak akár a rezsiköltségekben, illetve például a szállítmányozás területén is. Az Eurózóna inflációjának komponensenkénti felbontásában is látható, hogy az üzemanyagárak emelkedése mennyire jelentős mértékben járult hozzá z elmúlt hónapok inflációjának emelkedéséhez. Emellett pedig az élelmiszerárak emelkedése is most már egy látható komponens az inflációban, miközben a tavalyi évben ez alig látszódott az infláció emelkedésében.

A legfrissebb adatok alapján pedig tovább emelkedhet februárban is az infláció, valamint a konfliktus hatására akár további csúcs is jöhet. Főleg, ha a nyersanyagárak tovább emelkednek, valamint Európában az élelmiszerárak is tovább nőnek részben a konfliktus hatása miatt is.

Februárban például az előzetes francia adatok alapján már februárban 4,1 százalékra emelkedett az infláció, messze felülmúlva a várakozásokat is. Amennyiben ez a trend a többi országban is folytatódik az a teljes Eurózóna inflációját is nagymértékben befolyásolja. Emellett pedig a régió országaiban, így Magyarországon is érződhet.

Fontos, hogy mit lép erre az EKB, hiszen a háborús helyzet új körülményt hozott a korábbi kommunikációban is. A megugró infláció miatt ugyan szükséges lehet az Eurózónában is a kamatok emelkedése, viszont az EKB jelezte, hogy a konfliktus miatt ez esetlegesen csúszhat, amely továbbra is az ultralaza monetáris politika fennmaradását jelentené az Eurózónában.

Az MNB a keddi kamatdöntő ülésén további 50 bázisponttal emelte meg az alapkamatot, az irányadó kamatot (egyhetes betéti eszköz) pedig 30 bázisponttal 4,6 százalékra. A jegybank a döntést követően hangsúlyozta, hogy tovább emelkedtek a felfele mutató kockázatok, valamint az infláció fékeződésre a korábban előrejelzetthez képest tovább csúszhat. Igaz a kamatdöntés még az orosz támadás előtt történt, és az egyhetes betéti tender is mindössze néhány órával az orosz támadás után történt meg, így az MNB kedvezőtlen helyzetbe került. Az infláció várható további emelkedése így további szigorításhoz vezethet a jegybank részéről.

Az elmúlt napokban a lengyel zloty és a forint volt a leggyengébben teljesítő régiós deviza, valamint a cseh korona is gyengült az euróval szemben. Az ukrajnai konfliktus hatása mellett az infláció és a jegybanki kamatemelések alakulása is kiemelt kérdés a forint kapcsán. Egy vártnál még erőteljesebb emelés inkább további erősítő tényező lehetne, feltéve azt is, hogy az infláció emelkedésében is fordulat következik be, amelyet egyelőre még nem láttunk. A mai piaci hangulatban viszont a forint inkább ismét távolodni kezdett a 370-es csúcstól, és már 367 alatt jár az árfolyam, amely inkább azt mutatja, hogy a kamatok emelkedésévél a forint 370 alatt stabilizálódni tud. Azonban az események az ukrajnai háborús konfliktusra tekintettel kiszámíthatatlanok lehetnek.

Közel az új mélypont az USDHUF és az EURHUF esetében

Az elmúlt 3 nap gyengülése során az EURHUF a 370-es szint fölé emelkedett az árfolyam. A napon belüli mélypont tegnap volt 370 felett, azonban a mai napon is inkább gyengül az árfolyam, igaz, hogy nem érte el a tegnapi csúcsot az árfolyam. A 371,7 körüli szint jelentősebb ellenállás lehet, közel eddig gyengült a tegnapi napon is az árfolyam. Elsődlegesen ezeket a szinteket érdemes figyelni, amelyeknek áttörése még komolyabb gyengülést hozhatnak az EURHUF árfolyamában.

Az EURHUF árfolyamában kialakulhat egy sáv a 352 és 370-es szintek között, ebben az esetben az árfolyamnak sikerülne fordulnia a mostani szintekről, és a forint ismét az erősödés irányába mozoghatna. Természetesen ehhez a nemzetközi piaci hangulat javulása, valamint az ukrajnai történésekben bekövetkező fordulat is szükséges lenne. A sávon belül a mozgóátlagok szintjei, valamint a 362,5 jelenthet még fontosabb szintet.

Az EURHUF napi grafikonja (2022. 02. 25. 13:30)

Hasonló a kép az USDHUF esetében is, bár a dollár euróval szembeni erősödése miatt a tavalyi szintekhez képest feljebb alakulhat ki egy sáv az USDHUF árfolyam esetében. A 307 és a 330-as szintek lehetnek meghatározók ebben a sávban. Szintén a 323-as lokális csúcspont szintje még a sávon belül meghatározó szint lehet.

Az USDHUF napi grafikonja (2022. 02. 25. 13:30)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.