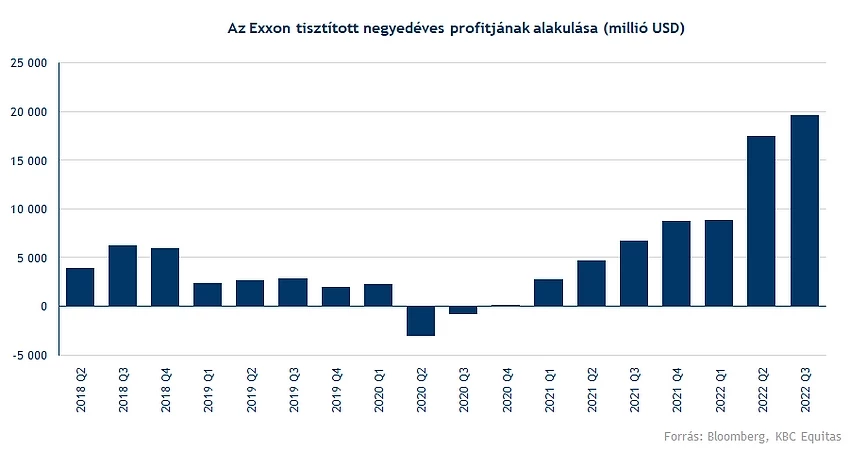

A második negyedév rendkívül magas profitabilitása után némileg mérsékeltebbek voltak a várakozások az amerikai energiaszektorban is, azonban a továbbra is kedvező külső környezetnek köszönhetően, valamint az emelkedő termelés miatt újabb rekord negyedévet jelentett az Exxon és a Chevron számára az elmúlt időszak, ezzel pedig alaposan felülmúlták a cégek a várakozásokat. A részvényárfolyamok pedig szépen emelkedtek az idei évben, valamint az osztalék mértékét is növelték a vállalatok.

A technológiai szektor vártnál inkább gyengébb gyorsjelentései után az energiaszektor szereplői is megkezdték a negyedéves gyorsjelentési szezont meglehetősen erős eredményekkel. Európában az eddigi gyorsjelentések (Shell, Eni, Totalenergies, OMV) szintén a várakozásoknál erősebben sikerültek, és most az Exxon és a Chevron is nagyon erős negyedévről számolt be.

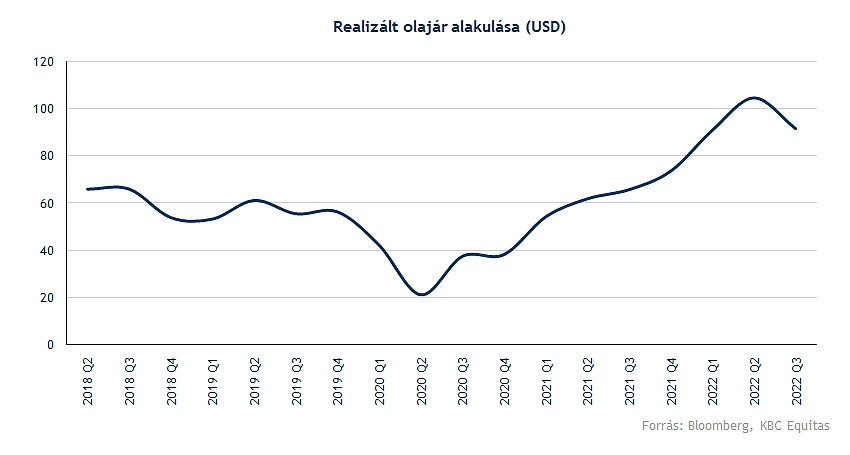

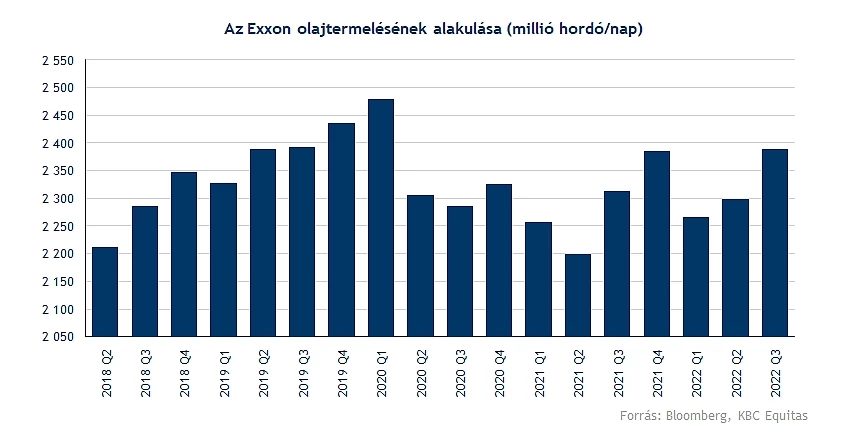

A második negyedév az elszálló olaj és gázárak miatt már rekordot jelentett, azóta a kissé csökkenő energiaárak miatt a várakozások alapján már negyedéves alapon csökkennie kellett volna az energiacégek profitjának, de erre alaposan rácáfoltak a cégek. Volumen oldalon nagymértékben növelni tudták az amerikai cégek a kitermelést, és annak ellenére, hogy az olajárak csökkenést mutattak a negyedév során, a gázárak további emelkedése ezt ellensúlyozta, amely rekorderedményhez vezetett így.

Az ExxonMobil a negyedév során 19,7 milliárd dolláros profitot és több mint 24 milliárd dolláros működési cash-flowt ért el, illetve a negyedév során rekordmértékű volument értékesített globálisan és az Egyesült Államokban is. A szegmensek külön-külön is erősen teljesítettek, a magas energiaárak és a magas finomítói marzsok most egyszerre érvényesülnek. Az Exxon a vállalat 152 éves története során a legmagasabb profitot érte el.

Upstream

A kitermelésben a második negyedéves rekordszint után ismét növelni tudta az elért profitot a vállalat. Az előző évhez képest az Amerikából származó profit 0,8 milliárd dollárról 3,1 milliárdra növekedett, míg a globális profit 3 milliárd dollárról 9,3 milliárd dollár volt.

Persze fontos megemlíteni az orosz-ukrán konfliktus globális hatásait is az energiaszektorban. Az Exxon is kiemelte, hogy a realizált gázárakban 22 százalékos volt a növekedés, amely az európai keresletnek is köszönhető. Mindez pedig az olajárak 12 százalékos csökkenését ellensúlyozni tudta a szegmensen belül. Elsősorban tehát a nemzetközi értékesítés miatt tudott növekedni a profit, míg az Egyesült Államokon belül csökkent a második negyedévhez képest a profit.

A magas árak mellett a harmadik negyedév során jelentősen tudott növekedni a kitermelt mennyiség is. A Permi medencében például napi 560 ezer hordóra sikerült növelni a kitermelést, a negyedév során az összes kitermelési helyszínt nézve pedig átlagosan napi 50 ezer hordóval sikerült növelni a kitermelést. A Permi medencében az Exxon és a Chevron is jelentős szereplő több más kitermelő mellett természetesen, a két cég együtt pedig mostanra 1,3 millió hordóra növelte a napi kitermelési mennyiséget. Összehasonlításként ez a termelés eléri az OPEC tagországok közül Nigéria kitermelését.

Downstream

A Downstream profit szintén magasabb lett a második negyedéves számoknál, 5,3 milliárd dollárról 5,8 milliárd dollárra emelkedett a negyedéves profit. Globálisan a dízel kereslet erős maradt, ezzel a finomítói marzsok is magasan voltak, ugyanakkor az Egyesült Államokban már csökkenés volt, és a finomítói marzsok is visszaestek. Ennek a hatása azonban mérsékelt volt. A finomított termékek volumene 4,2 millió hordó volt a harmadik negyedévben, amely a második negyedévhez képest is 177 ezer hordós emelkedést jelent.

A petrolkémiai szegmensben volt alacsonyabb profit a második negyedévhez képest azonban mindössze 200 millió dollárral, valamint a szegmens egyébként is kisebb részt teszt ki a teljes profiton belül. Összességében az Egyesült Államokon belüli értékesítés, és az európai export adta a növekedés legnagyobb részét az Exxonnál, de Ázsiában is növekedett az eladott mennyiség.

Érdekességként megemlíthető, hogy az Exxon harmadik negyedéves közel 20 milliárd dolláros profitja megközelítette az Apple harmadik negyedéves profitját, miközben piaci kapitalizációban jelentős különbség van a két vállalat között. Persze az összehasonlítás korántsem helyes az iparági különbségek miatt, viszont látható, hogy a kedvező külső környezet milyen mértékben meg tudja emelni az energiacégek profitját. Természetesen az energiaszektornál érdemes figyelembe venni, hogy most egy kedvező ciklusban van az iparág, míg az elmúlt évek során jóval alacsonyabb profitabilitás, sőt egyes esetekben veszteség mellett tudtak működni a cégek.

A jelenlegi kedvező környezetben viszont lehetőség van a korábbi adósságok leépítésére, a részvényesi juttatások növelésére, illetve tovább beruházásokra, amelyek eddig elmaradhattak az alacsonyabb profitszintek miatt. Mindezek pedig az elmúlt évek gyorsan változó kereslet és kínálati viszonyainál kiemelten fontosak. Az Exxon vezérigazgatója is kiemelte, hogy a jelenlegi környezetben amiatt tudtak jól teljesíteni, mert még a koronavírus járvány alatt is folytatták a beruházásokat, így amikor növelni kellett a kitermelést, tudott alkalmazkodni a vállalat a növekvő kereslethez.

Az Exxon a jelentés után bejelentette, hogy részvényenként 91 centre emelik az osztalék mértékét negyedévente, ezzel pedig 40 éve folyamatosan emelkedett az osztalék a vállalatnál, amellyel nem meglepően az egyik legrégebbi „osztalékarisztokrata” részvényről van szó.

Az energiaszektor jó teljesítménye egyébként a harmadik negyedéves amerikai GDP adatban is látható volt, ugyanis az importigény csökkenése mellett többek között az energiaszektor exportja is felfele húzta a teljesítményt, amelyből azért számítani lehetett már közvetlenül a jelentések előtt a jó eredményekre. Az energiaszektor nagyvállalatai pedig meg is erősítették ezeket az adatokat. Ráadásul a negyedik negyedévre vonatkozó kitermelési előrejelzésben is növekedést lehetett látni, tehát még a csökkenő árak mellett is várhatóan erős eredményekre lehet majd számítani.

Tovább emelkednek a részvények

A jelentés közzététele után az árfolyam új csúcson nyitott, így folytatódik tovább a rali, amely szeptember vége óta indult el. Lefele már támaszt a 105 dolláros szint jelenthet, illetve egy nagyobb korrekció esetén a mozgóátlagok. Kérdés azonban, hogy a mostani csúcsokról meddig tart majd rövidtávon a lendület. A kedvező negyedéves jelentések és a továbbra is magas energiaárak azonban fenntarthatják az energiacégek felülteljesítését a piacon. Az árfolyam viszont elérte a konszenzusos célárat 109 dollárnál, mindez pedig szintén rövidtávon már gátolhatja az emelkedést.

Az Exxon napi grafikonja (2022. 10. 28. 15:40)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.