Meggyőző teljesítményt mutatott fel előző negyedév során a FedEx, ugyan a piaci környezet nem éppen a legtámogatóbb, de ennek ellenére 1,6 milliárd dolláros működési eredményt ért el a társaság, ezzel bőven hozva az elemzői várakozásokat. A csökkenő bevételek ellenére tudtak emelkedni a profitok, és az év első felében bejelentett átstrukturálási program keretén belül további csökkenésekre számíthatnak a befektetők költség téren. A jelentésre érkezett piaci reakciók többnyire pozitívak, így nagyobb ugrással kezdheti a kereskedést a részvény.

Tovább lassultak a bevételek

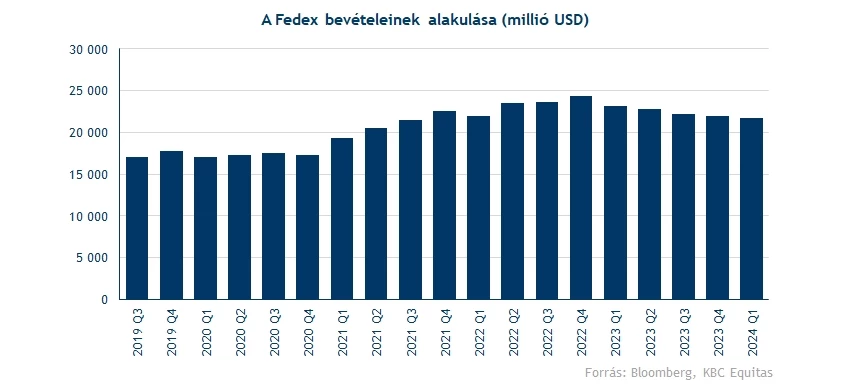

Ugyan a cég jelentése alapvetően pozitív fogadtatásban részesült, bevételek terén azért lenne még hova javulnia a FedEx-nek. Az előző negyedév során csupán 21,7 milliárd dolláros árbevételt ért el a társaság, ami 6 százalékos visszaesést jelent előző év azonos időszakához képest. Ezzel zsinórban már ötödik negyedéve folyamatosan csökkennek a céges bevételek, nem szakadt meg tehát egyelőre a negatív trend.

A cég láthatóan nem tudja elérni a korábbi, 2021/2022-es bevételi számokat, nem voltak ritkák a 23-24 milliárdos összforgalmú negyedévek sem. A koronavírus alatti és az azt követő rekordmennyiségű lakossági költekezés, valamint az a tény, hogy a karanténkorlátozások mellett sokkal nagyobb teret kapott az online vásárlás, igencsak megdobta szállítmányozó cégek forgalmát is. A 2023-es évvel kezdve viszont valamelyest háttérbe szorult az online vásárlás, a reálbérek csökkenésével lakkossági fogyasztás beesett, emellett a fizikai boltok forgalma is megemelkedett valamelyest, további fogyasztókat elszívva a piacról.

Az, hogy mikorra várható az iparági mélypont, nem teljesen egyértelmű egyelőre, de a jelenlegi elemzői várakozások szerint az előttünk álló időszakban már emelkedés várható negyedéves szinten. A cég saját várakozásai szerint a jövő májusban véget érő 2024-es üzleti évben nem várható változás a 2023-as bevételekhez képest, ami megközelítőleg 90 milliárd dollár volt. Ez további javulást feltételez a most lezárt első negyedévhez képest.

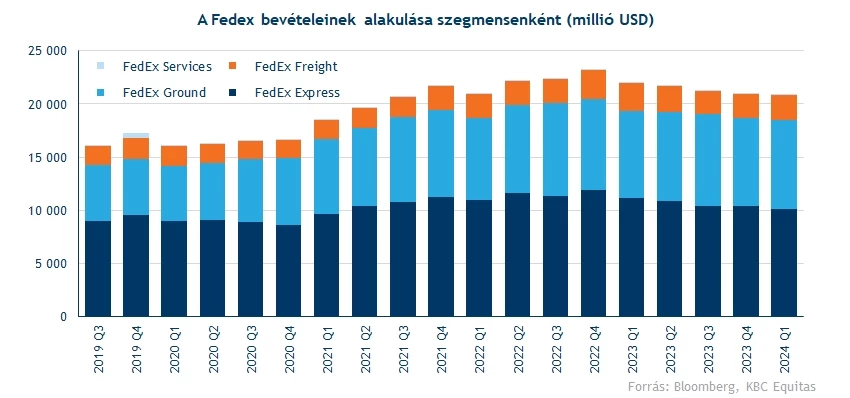

Nem minden alvállalat szerepelt azért rosszul az elmúlt negyedév során, a Fedex Ground bevételei például 3 százalékkal nőttek éves szinten, de a Services szegmens is hasonló mértékű növekedést tudott felmutatni. Az Express és Freight szegmensekben viszont kitartott a csökkenő trend, utóbbi esetében az emelkedő energiaárak az eredményességre is negatívan hatottak.

Pozitív meglepetés profitsoron

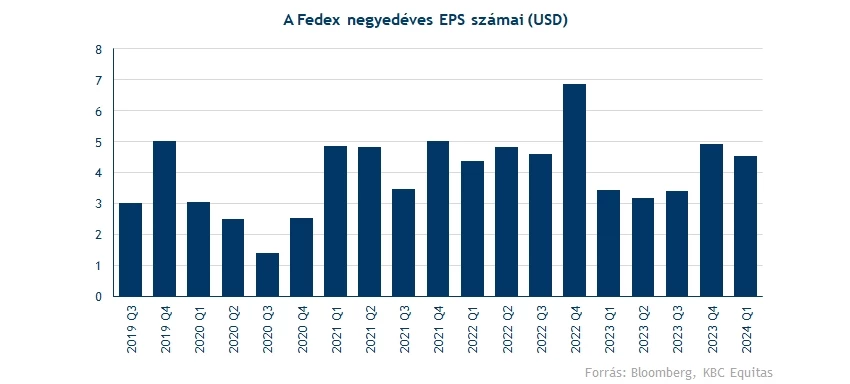

Aminek viszont igazán örülhettek a részvényesek a tegnapi jelentés kapcsán, hogy a profitvárakozásokat bőven felülteljesítette a FedEx a nyári negyedév alatt. Az elemzők által prognosztizált 1,3 milliárd helyett végül 1,6 milliárdos operatív eredményt ért el a társaság. Ez éves szinten 29 százalékos növekedést jelent, annak ellenére, hogy a bevételek 6 százalékkal csökkentek.

A működési költségek is tovább estek a bevételekkel együtt, de gyorsabb ütemben, tehát az eredményesség végül javulni tudott. Emellett a társaság nettó kamatköltsége is további csökkenést mutatott, így nettó profitsoron 1,16 milliárd dolláros eredmény mutatkozott. Ez egyéb igazítások után 4,55 dolláros tisztított EPS-t jelent, ami bőven magasabb a várt 3,7 dollárnál.

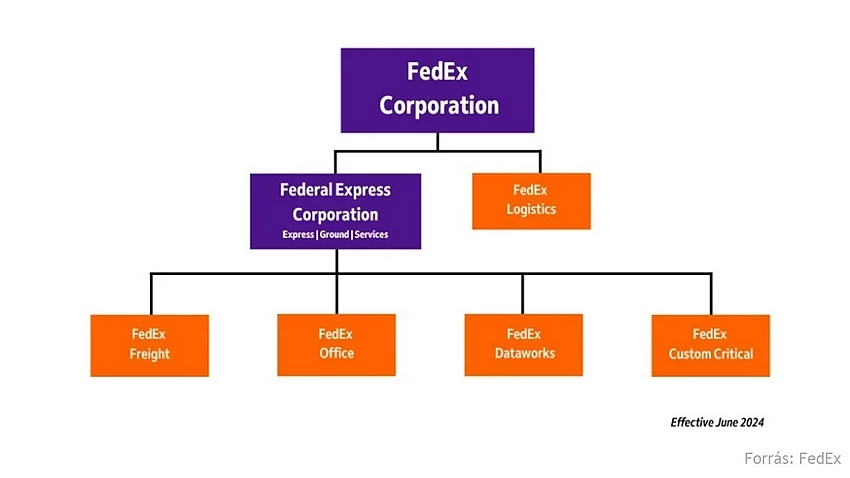

De mégis hogyan tudta ezeket az eredményeket elérni a FedEx, ha a bevételek tovább csökkentek? A kérdésre a választ az év első felében bejelentett DRIVE program adhatja, melynek célja, hogy a hosszútávú jövedelmezőséget javítsa. A program keretén belül a FedEx csoportba tartozó négy alvállalat, a FedEx Ground, FedEx Express, FedEx Services és FedEx Freight egy nagyvállalatba olvad majd össze, remélhetőleg hatékonyabbá téve a működési folyamatokat, és kiaknázva a lehetséges szinergiákat az egyes alvállalatok között.

A tervek szerint 2024 júniusában fejeződhet be teljesen az integráció, de addig is várhatóak pozitív hatások a folyamatos összeolvadással. A programtól a már 2024-es üzleti évben 1,8 milliárd dolláros költségmegtakarítást remélnek, így a bevételek stagnálásával is tovább javulhat a cég eredményessége.

Lemaradó konkurencia?

A FedEx első számú riválisának a UPS nevezhető, ahol meglehetősen sok változás történt az utóbbi egy év során. A UPS munkavállalóinak egy része még a nyáron jelentette be, hogy általános sztrájkba kezdenek augusztus 30-án, amennyiben nem teljesíti követeléseiket a társaság. Ez végül nem következett be, miután megszületett az egyezség a felek között, azonban így sem maradtak el a negatív következmények.

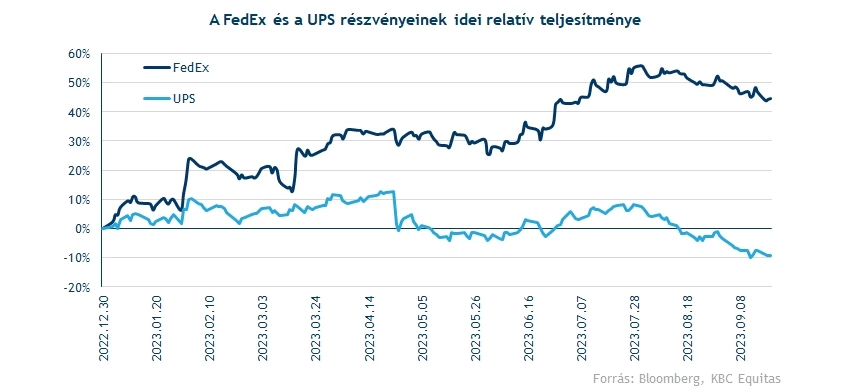

A FedEx ez idő alatt ugyanis bátorította azokat az ügyfeleket, akik korábban a UPS szolgáltatására támaszkodtak, hogy cseréljenek a FedEx szolgáltatására, mert így tudják biztosítani, hogy csomagjaik időben megérkezzenek. A cég számai alapján körülbelül napi 400 ezer új csomagot vettek át a UPS-től augusztus végére, és sok új ügyféllel hosszútávú szerződéseket kötöttek, így ez a piaci részesedéses szerzés nem csak ideiglenes. A piaci szereplők sem díjazták a UPS háza táján felmerülő problémákat, míg a FedEx részvénye év eleje óta 40 százalék feletti teljesítményre volt képes, addig a UPS papírja közel 10 százalékot esett.

Ugrással nyithat az árfolyam

Pont az egy évvel ezelőtti jelentés után zuhant be az árfolyam, viszont néhány hetes iránykeresést követően megindult felfelé az árfolyam, és egy év leforgása alatt több mint 50 százalékot emelkedett. Az emelkedő trendnek végül a 270 dolláros ellenállás vetett véget, tehát a következő napok vagy hetek során ezzel a szinttel kellene megküzdenie az árfolyamnak, hogy tovább folytassa emelkedését. Efelett már a 300-320 dolláros szintek jelenthetnek nagyobb akadályt, a történelmi csúcspont éppen nem 320 dollár alatt található.

Ma várhatóan már az 50 napos mozgóátlag felett kezdheti a kereskedést az árfolyam, ami így már támaszként köszönhet vissza, de emellett a 200 napos átlag is védelemmel szolgálhat nagyobb esést követően. Emellett még az emelkedő támaszvonalat érdemes figyelni, valamint lentebb a 216 dollár körüli szint is fontos támaszként funkcionálhat a továbbiakban, bár ennek teszteléséhez igencsak leromló fundamentumokkal kellene szembesülnie a FedEx-nek.

Az MACD már augusztus eleje óta eladást jelzett a részvény kapcsán, viszont a mai nyitással akár meg is fordulhat az indikátor jelzése. Az RSI-t vizsgálva láthatjuk, hogy július közepén tényleg túlvetté válhatott a részvény, amit végül egy visszahúzás is megerősített. Mostanra viszont meglehetősen alacsony szintekre ereszkedett vissza az indikátor, ez tehát nem korlátozná a részvény további emelkedését.

A FedEx napi grafikonja (2023. 09. 21. nyitás előtt)

Az elemzői ajánlások megoszlanak vétel és tartás között a FedEx részvénye kapcsán, de összeségében így is további emelkedést várnak a részvénytől. A tegnapi gyorsjelentésre reagálva több céláremelést is láthattunk, így a konszenzus már 275 dolláros 12 havi célárfolyamot mutat. Ez éppen 10 százalékkal magasabb a tegnapi záróárnál, viszont ha figyelembe vesszük a nyitás előtti árfolyamot is, akkor már csak 4-5 százaléknyi potenciális felértékelődést jelentene.

Az utóbbi egy év többé-kevésbé töretlen árfolyamemelkedésének köszönhetően a részvény értékeltsége is azért magasabb szintekre szökött, egy ponton a 15-ös szintet is megközelítette a 12 havi előretekintő P/E ráta. Ezt követően egy kisebb korrekció vette kezdetét, a fundamentumok viszont nem sérültek, így az értékeltség is normalizálódott, a nyitás előtt P/E ráta 12,3-as értéket mutat. A mostani értékeltségi szint nem nevezhető kimagaslónak, például a UPS részvénye is magasabb, 15,4-es szorzószám mellett forog.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.