Mínuszokkal reagáltak a befektetők az Apple gyorsjelentése kapcsán, pedig a számok alapvetően azért annyira nem lettek rosszak. Kétségkívül igaz, hogy a kínai bevételek a vártnál gyengébbek lettek, valamint ez a növekedés kapcsán is felvet kérdéseket. Ugyanakkor az iPhone-bevételek így sem sikerültek rosszul, miközben a marzsok szép javulást mutattak. 2023-ban így végül 9 százalékkal tudott javulni az egy részvényre jutó eredmény, ami a várakozások szerint 2024-ben is folytatódhat.

Nem sikerült túl erősre az Apple negyedéves gyorsjelentése, a befektetők pedig mínuszokkal reagáltak végül a számokra. Ugyanakkor úgy véljük, összességében azért vannak pozitívumok is a jelentés kapcsán.

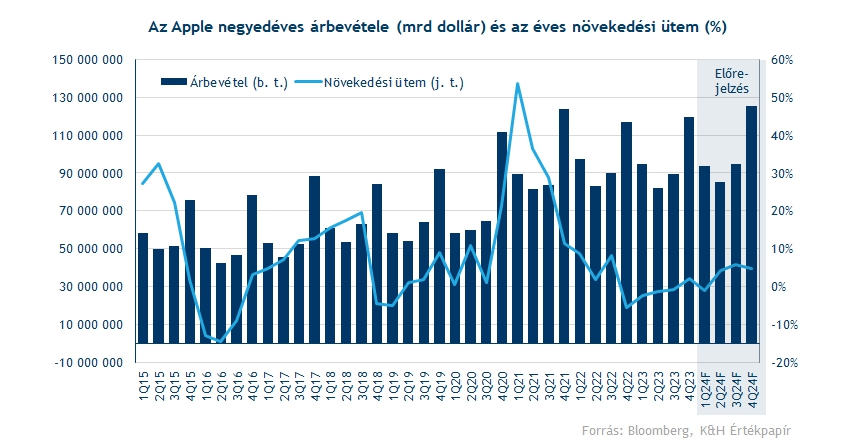

A bevételek végül kisebb növekedést mutattak tavalyhoz képest, ami a szezonálisan is erős negyedik negyedévben mindig fontos fokmérő. Tavaly például 5,5 százalékos mínusz jött össze, míg 2020 vagy éppen 2021 negyedik negyedévében erős növekedési adat mutatkozott. A javuló bevételi adat összességében pozitívum, valamint az elemzői konszenzusnál is kedvezőbb érték, ráadásul így sikerült elkerülni, hogy sorozatban 5 egymást követő negyedévben legyen negatív a növekedési ütem.

Főleg az iPhone-bevételek alakultak jól, itt is sikerült megverni a várakozásokat, és majdnem 70 milliárd dollárt ért el a cég. Látni kell, hogy ezzel 6 százalékos növekedést mutatott az új iPhone-széria, ami a tavalyi adatok után kedvezőbb teljesítményt jelent. Persze a 15-ös széria kapcsán azért nagy újdonságok nem láthatóak, ennek kapcsán pedig nehéz is lett volna hatalmas növekedést várni, például a makrogazdasági háttér miatt is. Az pedig később azért el is hangzott, hogy a jelenlegi negyedévben már inkább stagnálás várható a bázishoz képest, ami némileg hűti a kedvezőbb adat miatti pozitívumot ezen a soron.

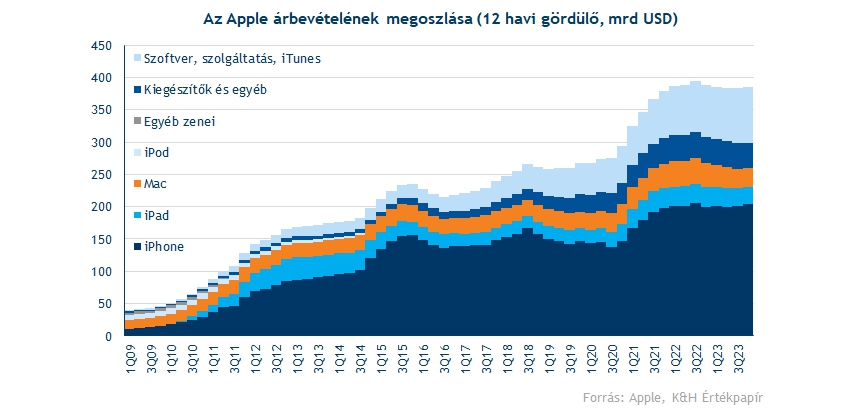

A többi szegmens kapcsán nem történtek nagy meglepetések, javarészt a korábbi trendek érvényesültek. Látszik viszont, hogy a szolgáltatások bevételei szépen emelkednek, és már 23 milliárd dollárt tettek ki a negyedév során, ez pedig új rekordot jelent. A lenti ábrán látszik a térnyerés, de a bevételek összetétele azért nem változik jelentősen, miközben az Apple 12 havi gördülő bevételei is 380-390 milliárd dollár körül stagnáltak az utóbbi időszakban, a korábbi nagyobb ugrás után.

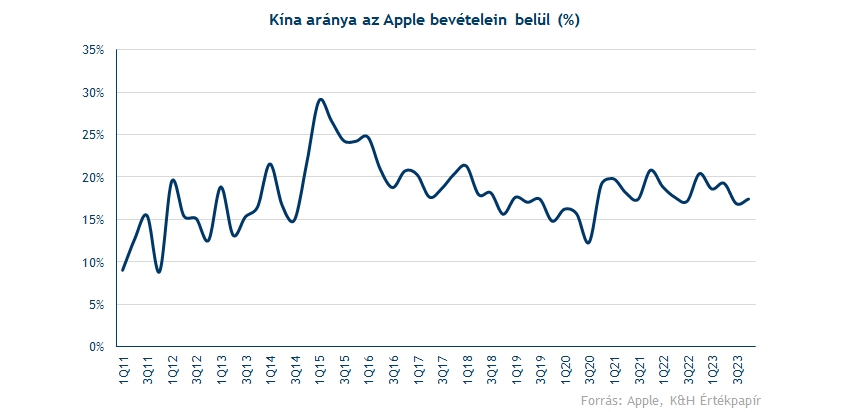

Ki kell emelni viszont a gyengélkedő kínai bevételeket is, ami a földrajzi megoszlásból is jól látszódik. A negyedév során végül 20,8 milliárd dollárt tudott elérni az Apple, ami több milliárdos elmaradás a várakozáshoz képest, emellett a 2019-es negyedik negyedév óta látott legrosszabb adatot jelenti, az állami hátterű vállalatok kapcsán továbbra sem annyira preferált az iPhone. A bevételek végül 13 százalékkal csökkentek, ami szintén évek óta nem fordult már elő Kínában, vagyis az Apple növekedési tervei kapcsán nem jelent túl sok pozitívumot. Emellett az amerikai és európai piacok azért szépen tudtak növekedni, de a kínai terjeszkedés alighanem fontosabb most a befektetők számára.

Erős marzsok

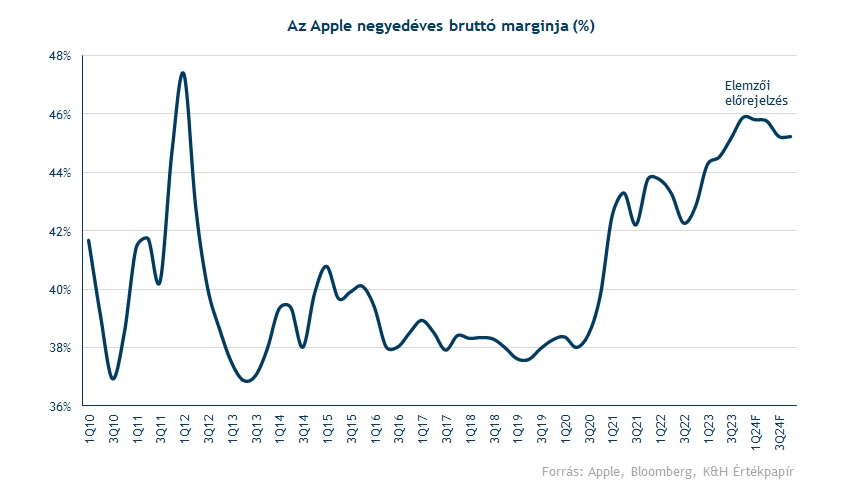

A költségekkel legalább jól bánt a vállalat, mivel a bruttó fedezet végül majdnem 46 százalékos lett, ami nagy ugrás a tavalyi 42,8 százalék után. Láthatóan a termékmix jó irányba változik a szolgáltatások térnyerésével, valamint az iPhone-ok árazási szintje is bőven hagy teret a profitabilitás növekedésére.

Közben az üzemi költségek kapcsán is jól kontrollálja ezeket az Apple, főleg az általános kiadások tekintetében. Látni kell, hogy a 6,8 milliárdos tétel nem annyira nagy ugrás a korábbi időszakok után, miközben a K+F tekintetében nem áll le a cég, és változatlanul dinamikusan növekvő kiadások láthatóak. A fentiek viszont még mindig kedvezőbbek, mint fordítva lennének, a profitabilitás pedig így is erős.

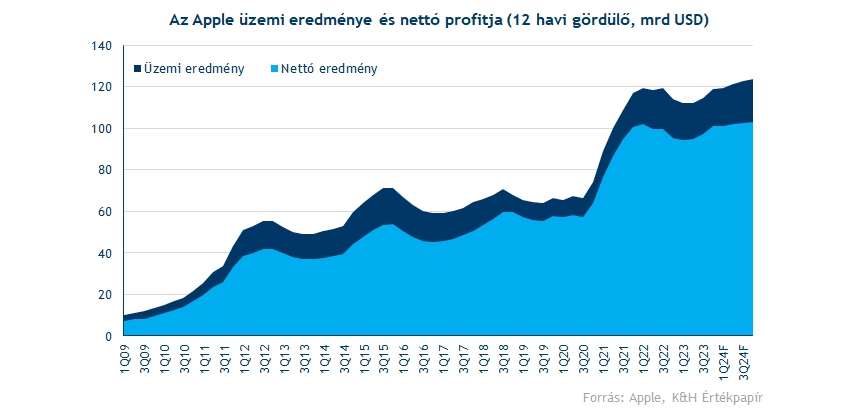

Az üzemi eredmény végül 40,4 milliárdos lett, ez mondani sem kell, hogy új rekordot jelent, és a tavalyi 36 milliárdot is több mint 10 százalékkal haladja meg. A bevételek kisebb növekedését tehát a költségkontroll kísérte, az üzemi eredményhányad is képes volt így 33,8 százalékra javulni. Ennek jelentőségét jól mutatja az is, hogy még a nagyon erős 2021-es negyedik negyedévben sem sikerült elérni ennél jobb marzsot, így az Apple kapcsán azért láthatóak pozitívumok a gyengébb kínai hírek ellenére is.

A nettó profit a fentiek után szintén erős lett, a 30 milliárd dolláros bázissal szemben sikerült 33,9 milliárd dollárt elérni. A részvényenkénti eredmény (EPS) a saját részvények vásárlása miatt még nagyobb mértékben tudott növekedni, és 1,88 dollár helyett 2,18 dollárra tudott javítani az Apple. Ez egyébként már a várakozásokat is meghaladta, mivel a konszenzus 2,11 dollárral számolt.

Összességében tehát az Apple jelentése tartogatott negatívumokat és pozitívumokat is. Miközben a kínai piaccal kapcsolatban az értékesítés és a gyártás tekintetében is vannak kérdések, addig a végső számok változatlanul stabil bevételeket, növekvő marzsokat és profitot mutatnak. Ekkora méretben azért nehéz lenne látványos növekedésre az árak drasztikus emelése nélkül, így ebben a környezetben véleményünk szerint összességében derekasan helytáll az Apple.

Ezzel együtt az értékeltség továbbra sem tűnik alacsonynak, mivel a cég az előző 12 hónapban 6,5 dollár körüli EPS eredményt termelt meg, valamint a várakozások szerint 2024-ben 6,7-6,8 dolláros eredményre lehet kilátás. A kisebb növekedés ellenére a 180 dollár körüli árfolyam 27 körüli P/E rátát mutat, ami a piaccal szemben továbbra is prémiumot jelent, bár az előző évekhez hasonló mértékűt. Az Apple kapcsán a piaci reakció inkább azzal magyarázható így, hogy Kína kapcsán bőven vannak valid negatívumok a jelentésben, ami ilyen értékeltség mellett már érezteti a hatását a reakción is.

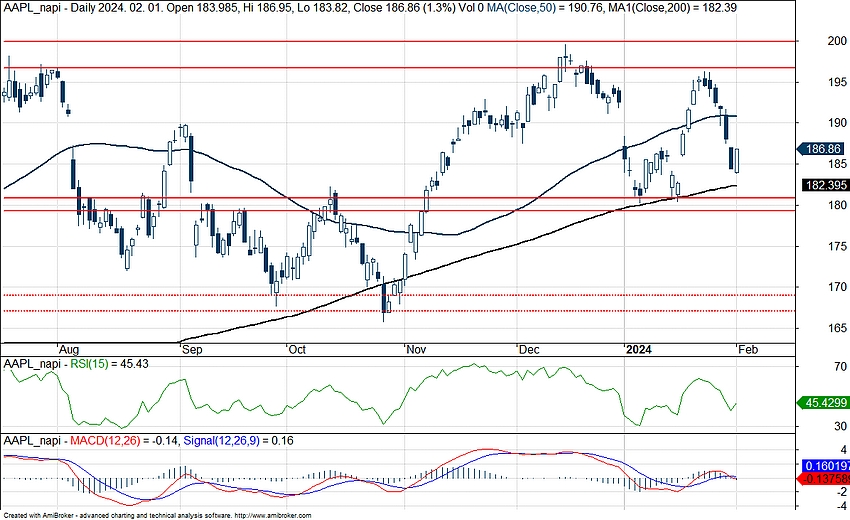

180 dolláros támasz

Az előző hetekben a részvény többször is járt a 180 dolláros szintek közelében, így a mai negatív piaci reakció után alighanem megint ezt a szintet érdemes majd figyelni. Fontos látni, hogy a 200 napos mozgóátlag is a környéken van, így itt erős támaszokra lelhet az Apple. Ennek elesése esetén viszont nem árt berajzolni a 167-170 dolláros zónát is, ahol még az őszi fordulat előtt jár a részvény árfolyama.

Mivel a jelentés inkább vegyes lett, ezért a piaci hangulat is erősen befolyásolhatja a hangulatot. Az ellenállások egyébként 195-200 dollár körül vannak, láthatóan az előző hetekben többször is visszaesett innen a papír, így távolabbra még korai lenne tekinteni. Mindennel együtt a támaszokban bízhatnak a részvényesek rövid távon, mivel a jelentés azért annyira nem tekinthető rossznak.

Az Apple napi grafikonja (2024.02.02. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.