Az utóbbi időben egyre többet hallani a Masterplastról, hiszen egyrészt a hőszigetelésekkel foglalkozó vállalat igencsak szépen teljesített az elmúlt néhány évben, miközben az elszálló rezsiáraknak köszönhetően még inkább előtérbe kerülhetnek az intézmények, házak szigetelései. Ezt a trendet meglovagolva tovább bővíti a termékportfólióját a vállalat, miközben a friss részvénykibocsátás kapcsán tőkéhez jut a vállalat. A fentiek alapján így érdemes foglalkozni a tranzakció várható hatásaival.

Hogyan jut tőkéhez a vállalat?

Érdemes kicsit közelebbről is megvizsgálni, miként zajlik le egy részvénykibocsátással járó tőkeemelés, valamint azt is, hogy mire költené az ebből befolyó összeget a cég. A cégeknek meg van a lehetőségük, hogy különböző módokon jussanak új tőkéhez, ilyen megoldás lehet a hitelfelvétel, kötvénykibocsátás, esetleg a részvénykibocsátás. Az elmúlt időszak kamatkörnyezetének megváltozása, valamint az állami támogatások visszafogása miatt a harmadik opció mellett tette le a voksát a Masterplast, de korábban már több kötvénykibocsátást is végrehajtott a cég.

A részvénykibocsátás ugyan nem jár kockázatok nélkül, hiszen a jelenlegi piaci környezetben akár érdeklődés hiányában elmaradhatna a tőkebevonás, azonban a menedzsment igencsak optimista, valamint az előzetes jelek is arra mutattak, hogy sikeresen zárulhat a tranzakció. A jelenlegi részvénytulajdonosok esetében persze így módosulnának a tulajdoni hányadok, erre később még visszatérünk.

Már szeptember közepén jelezte a Masterplast, hogy részvénykibocsátás által szeretnének friss tőkéhez jutni, ennek pontosabb részletei a két hete kiadott egyszerűsített tájékoztatóból derültek ki. Az október 5-én indult részvényjegyzés 4000-4400 forint közötti árfolyamon valósulhat meg, ebből összesen 8-10 milliárd forintnyi tőke bevonását reméli a társaság. A vállalat pénzügyei továbbra is stabilak, emellett a kilátások is bizakodásra adhatnak okot, így bíznak a sikeres részvénykibocsátásban a Masterplastnál.

A tervek szerint 2 millió részvény kibocsátása valósulhat meg, túljegyzés esetén ez a szám 2,3 millióra módosulhat. Intézményi befektetőktől 6,5-8,2 milliárd forintnyi bevonást várnak, míg a lakossági ügyfelektől 1,5 milliárdos, túljegyzés esetén 3 milliárdos tőkebevonást.

Változik a tulajdonosi szerkezet?

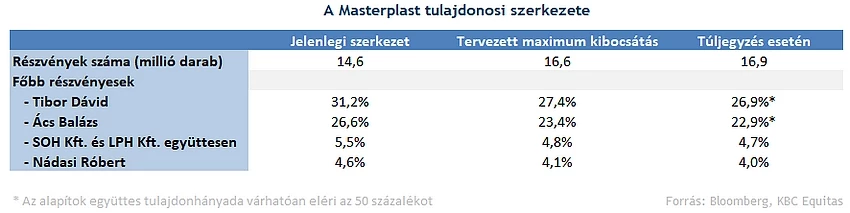

A részvényhígulás során kissé átrendeződhetnek a tulajdoni hányadok is, hiszen abban az esetben, ha a főbb részvényesek nem jegyeznek le új papírokat, akkor Tibor Dávid elnök, illetve Ács Balázs alelnök együttes tulajdoni joga 57,7 százalékról 50-51 százalékra csökkenhet vissza. Túljegyzés esetén várhatóan részvényvásárlás mellett dönthetnek az alapítók, annak érdekében, hogy megmaradjon a többségi tulajdonuk, így vélhetően az 50 százalék feletti szint együttesen megmaradna. Így tehát a fő részvényeseknek is joguk van a lakosság számára kiírt kibocsátásban részt venni, emellett pedig értelemszerűen aláírtak egy nyilatkozatot, amely tiltja, hogy a tőkeemelést követő évben Masterplast részvényeket adjanak el.

A részvények kibocsátása megközelítőleg 13 százalékos hígulást jelentene a mostani állományhoz képest. Ez első ránézésre nem tűnik olyan alacsonynak, de azért látni kell azt is, hogy a részvényárfolyam volatilitása az utóbbi időszakban ennél jóval magasabb volt, ráadásul a hígulás mellett az új projektek értékteremtése ellensúlyozhatja ezt a negatív hatást, vagy akár meg is haladhatja azt. Érdemes lesz majd figyelni, hogy milyen átlagos bekerülési ár mellett valósulhat meg a kibocsátás, hiszen ez okozhat némi mozgást a piacokon, de a 4000 forintos minimál ár is „csupán” 4-5 százalékos diszkontot jelentene a mostani árfolyamhoz képest.

A részvény állományának növekedése természetesen az EPS csökkenését hordozza magában, hiszen nem mindegy, hogy egy adott mértékű nyereséget mennyi részvény között osztunk szét. A vállalat nyeresége összességében nem fog változni pusztán a tranzakció miatt, ugyanakkor a tranzakció hatására új projektek valósulhatnak meg, melyek nyeresége már hozzájárulna a cég növekedési üteméhez is.

Emellett fontos megemlíteni, hogy jelezte a vezetőség azt is, hogy a jövőbeli tervezett részvényenkénti osztalék mértékén sem változtatnának. Persze nem beszélhetünk nagy osztalékhozamról a Masterplast esetében, hiszen további növekedés érdekében visszaforgathatják a következő évek nyereségeit is, vagyis inkább növekedési sztoriként lehet továbbra is definiálni a papírt.

Mire kell a friss tőke?

Egy ilyen esemény kapcsán mindig fontos kérdés, hogy mégis mi vezérli a vállalatot egy ilyen lépésre. A Masterplast esetében továbbra is egy stabilan növekvő cégről beszélhetünk, amely elsősorban a készpénzteremtő projektek megvalósulására összpontosít, így az új stratégia kapcsán lépést tenne az ásványgyapot hőszigetelőanyagok piacára való belépésre. A tervek szerint Szerbiában létesíthet új gyárat a társaság, a 20+5 millió eurós beruházás kapcsán állami támogatást is igényelt a Masterplast, a tervek szerint 2024-ben kezdhetné meg a gyár a kibocsátást.

Vannak azonban kockázatok a beruházás kapcsán, hiszen az ásványgyapot piacán új szereplőként tűnne fel a Masterplast, így olyan versenytársakkal kéne megküzdenie, mint a Rockwool, vagy a Knauf Insulation. Az látható, hogy a kereslet folyamatosan emelkedik a termékek iránt, hiszen ezek a hőszigetelő anyagok az épületek egészében hasznosíthatók. Ezek a termékek ráadásul magasabb marzs mellett forgalmazhatók, így hosszabb távon eredménynövelő hatást vár a beruházástól a menedzsment.

A hőszigetelő piac nagyrészét is ezek a termékek képezik, hiszen az európai piac közel kétharmadát a kőzetgyapot, illetve az üveggyapot gyártása teszi ki. A Masterplast által is forgalmazott EPS, illetve XPS így kisebb piaci hányadot képez a hőszigetelő anyagok piacán. Így látni kell, hogy nem véletlenül esett az ásványgyapot gyártásra a Masterplast választása, hiszen megfelelő piaci részesedés mellett nagymértékű növekedést érhetne el ebben a szegmensben is a vállalatcsoport.

Milyen a pénzügyi helyzete a vállalatnak?

Az elmúlt években emelkedett a vállalat adóssága, ez elsősorban az elmúlt 2-3 évben lezajlott kötvénykibocsátásoknak tudható be, ezek a 2026-2031 között lejáró kötvények igencsak kedvező kamatozás (2-3 százalék között) mellett kerültek kibocsátásra a vállalat szempontjából. Így az adósság nagy részét ezek a kötvények teszik ki, 2021 év végén 61 millió eurónyi hosszúlejáratú kötelezettséggel rendelkezett a cég. Az új részvények kibocsátása során így jelentősebb készpénzhez juthat a vállalat, azonban ahogy korábban is említettük, ezt az összeget gyorsan az új projekt fejlesztésébe forgatná tovább a társaság.

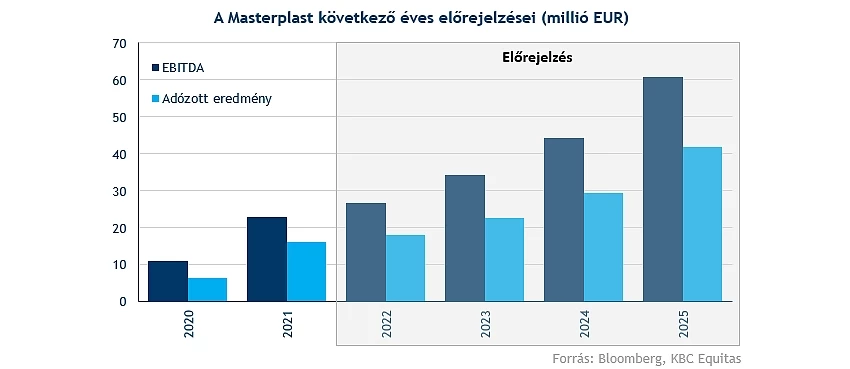

Szeptemberben egy befektetői tájékoztató keretében frissítette a menedzsment a következő évekre vonatkozó előrejelzését, ez alapján 2025-re már 400 millió eurós bevétel elérését tűzték ki célul, ehhez 60,8 milliós EBITDA, míg 42 millió eurós adózott eredmény párosulhat. Így a vezetőség számításai szerint stabil eredménynövekedés van kilátásban, ez igencsak optimista célkitűzésnek tűnik, amelynek a jelenlegi piaci helyzet adhat táptalajt. Már többször is a hőszigetelés évtizedeként hivatkozott az elkövetkezendő időszakra a vállalat, hiszen az energiapiaci mozgások előtérbe hozhatják a hőszigeteléssel foglalkozó cégeket.

Van még tér az árfolyam előtt?

Egyike azon kevés részvénynek a magyar piacon a Masterplast, amely pozitív hozamot tud felmutatni év eleje óta. Ugyan nyáron egy nagyobb esést kellett elszenvedniük a befektetőknek, hiszen az emelkedő anyagköltségek, valamint az ingatlanpiaci gyengélkedés is kedvezőtlen hatásokat eredményezett a részvény számára. Azonban a nyáron bevezetett rezsicsökkentéshez kapcsolódó szabályok átírása megváltoztatta a játékszabályokat, hiszen így a lakosság számára is egyre sürgetőbbé válhat a megfelelő szigetelés kialakítása.

A nyári 2700 forint környéki mélypont érintését követően igazi rali vette kezdetét, így már a 4400 forintos szintek fölé is eljutott a részvény, míg jelenleg is 4100-4200 forint között mozog. A befektetők a részvényjegyzés végére várhatnak, várhatóan október 18-án körül hozzák nyilvánosságra a jegyzés során kialakult értékesítési ár eredményét.

Ugyan nagy erőt egyelőre nem tud mutatni a magyar piac a jelenlegi gazdasági környezetben, azonban a Masterplast felülteljesítő maradhat akár hosszabb távon is, a kilátások nem rosszak, így a növekedés is fennmaradhat. Az ellenállásokat tekintve a 4500 forintos, illetve 4800 forintos szinteket érdemes figyelni technikailag.

A Masterplast napi grafikonja (2022.10.12. 09:30)

Összességében elmondható, hogy megfelelő indok húzódik meg a Masterplast részvénykibocsátása mögött, hiszen további beruházásokat eszközölne a társaság, belépve ezzel az ásványgyapot piacára is. Ezáltal bővítené a termékpalettáját a cég, hiszen üveg-, illetve kőzetgyapot gyártással korábban nem foglalkozott, de nagy reményekkel vághat neki az új projektnek a Masterplast. Az új gyár tovább javíthatná a csoport eredményeit, hiszen az új termékek forgalmazása magasabb marzsokat hozhatna a társaság számára.

A részvényesek számára ezzel további értékteremtés is megvalósulhat, a Masterplast pedig a befektetők számára is egyre nagyobb mérettel kínálná a részvényalapú fedezeti lehetőséget a mostani negatív gazdasági hatások ellensúlyozására. A tranzakcióról természetesen a későbbiekben is írunk majd részletesen ügyfeleinknek, továbbá a cég közelgő gyorsjelentését is érdemes figyelni.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.