Ahogy a Time magazin írta egy korábbi cikkében, 2024 nemcsak egy választási év lesz, hanem a választások éve, hiszen legalább a világ 64 országában tartanak különböző választásokat, esetleg zajlottak le immár. Ráadásul a nemzetközi piacok számára kulcsfontosságú országokban, régiókban is számtalan fontos döntés születik, elég csak az EU-s választásokra, az indiai vagy éppen az amerikai választásokra gondolni. Jelenlegi cikkünkben éppen az amerikai elnökválasztás kerül fókuszba, nemcsak az esélyek latolgatása lesz a középpontban, hanem inkább a tőkepiaci hatásokat vesszük górcső alá.

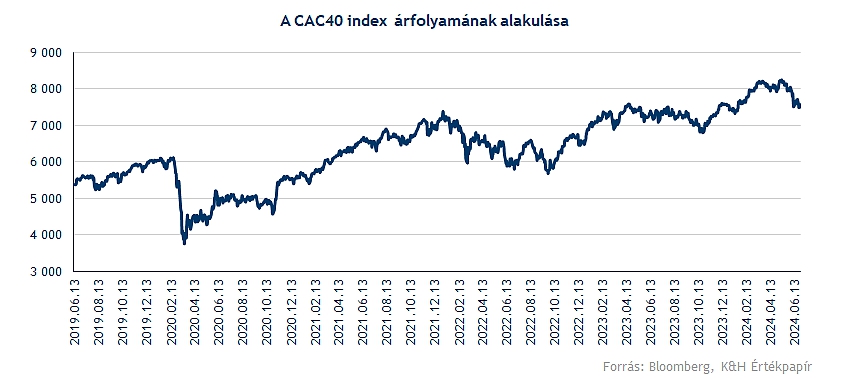

Mielőtt azonban a tengerentúlra fordítanánk a figyelmünket, érdemes feleleveníteni a júniusi európai választásokat is, elsősorban a francia választás eredményeit. Macron pártja nem úgy szerepelt, ahogy azt az elnök remélte volna, így a már-már csúfosnak tűnő vereséget követően új, előrehozott választásokat írt ki, ez pedig a piacokon is bizonytalanságot eredményezett, egyrészt az euró is gyengülésnek indult, másrészt a francia tőzsde is mínuszokba került a választást követő napokban. Így az elmúlt hetekben inkább ez a fajta bizonytalanság vezérelte az európai piaci mozgásokat, míg a múlt hétvégén lezajlott első fordulós választás már pozitív reakciókat váltott ki a befektetőkből.

Az, hogy a Marine Le Pen által vezetett jobboldali párt nyerte a választás első körét nem okozott meglepetéseket, hiszen a piac is ezt árazta, sőt inkább abszolút többséget várhattak a befektetők. Azonban az áttörő siker elmaradt, amely a befektetők körében megnyugvást eredményezett, és a tőzsdék is óvatos emelkedésnek indultak, a dollár is gyengülni kezdett ennek hatására. Még korábban jelezte a jelenlegi francia pénzügyminiszter, hogy egy esetleges új, szélsőjobboldali kormány a laza költségvetési politikájának hatására adósságválságba sodorhatja a francia gazdaságot. Így egy igencsak negatív szcenáriót kezdett el a piac előzetesen árazni, a negatív piaci mozgásban a bizonytalanság okozhatott érdemi elmozdulásokat, így több nagybank is esésnek indult, míg a kötvényhozamok elszálltak. Ugyan még egy kör hátravan a választásokból, de egyelőre úgy tűnik, hogy nem sikerül kormányt alakítania a Le Pen-nek, így kérdéses, hogy Macron milyen koalícióra tudna lépni más pártok vezetőivel, annak érdekében, hogy megszilárdítsa a hatalmát.

A francia választások kapcsán felmerülhet a kérdés, hogy novemberben is várható-e hasonló mozgás az amerikai piacokon, erre keressük a választ, ennek érdekében a múltbéli mozgásokat is megvizsgáljuk, illetve a két elnökjelölt terveit is bemutatjuk.

Új-régi elnököt avatnak?

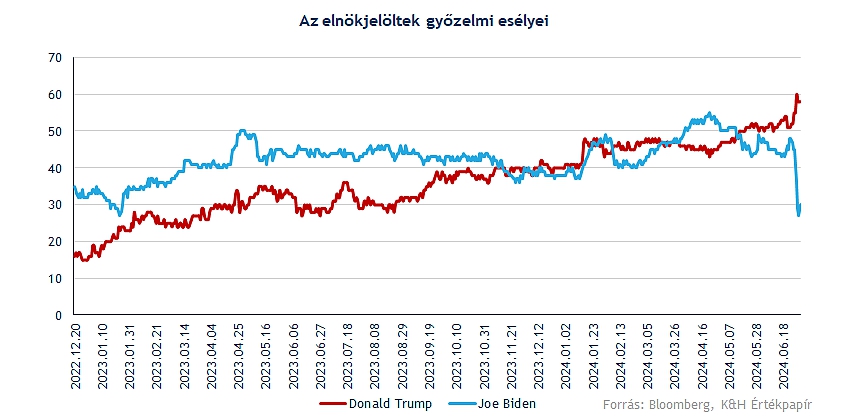

Nem meglepő módon a kék sarokban ismét Joe Biden, regnáló amerikai elnök helyezkedik el, míg kihívója a piros sarokban Donald Trump, volt amerikai elnök. Tehát a 2020-as meccs visszavágójának lehetünk majd tanúi, csak fordított felállással, valamint a gazdasági környezet is merőben más. Az Economist felmérése alapján szinte fej-fej mellett haladt sokáig a két elnöki jelölt, így ez még korántsem dőlt el, a kampányígéretek, a gazdaság teljesítménye a következő hónapok során eldöntheti a mérleg nyelvét. Habár az utóbbi időben mintha Trump felé nyílna az olló, ebben pedig a múlt heti vita is segítségére lehetett. Néhány kulcsállam megszerzése dönthet majd a végső győztes kilétéről, de a választásokig még több hónap van hátra.

Befektetői szemmel az elsődleges kérdés, hogy a választási eredmények mekkora mértékben befolyásolják a piacok teljesítményét, így a jelenlegi elemzésünkben inkább erre helyezzük a hangsúlyt, de érdemes röviden áttekinteni, milyen esélyek mutatkoznak a két jelölt győzelmére is. Persze ennek kapcsán számtalan politikai elemzés jelenik meg, különböző felmérések, így egyértelmű erőviszonyokat a statisztikai akadályok miatt nehéz lenne meghatározni. A Bloombergen is elérhető RealClearPolitics indexe alapján egyértelműen látszott, hogy 2020 végére Biden népszerűsége az egekbe szökött Trumphoz képest, azonban az elnökké választását követően Biden sem mutatott már stabilitást ezen a téren. 2022 év végén még úgy tűnt, hogy talán nem is Trump lesz a republikánusok jelöltje, azonban idővel egyre inkább megszilárdította a pozícióját, olyannyira, hogy mostanra már az esélyesebb elnökjelöltnek tartják számon. Az Economist friss felmérése alapján is a republikánusok szerezhetnek több elektori szavazatot, így a végkimenetel itt is Trumpnak kedvez, de persze a késő őszi választásokig még rengeteg idő hátravan, így akár egy-egy kisebb-nagyobb botrány is hamar megfordíthatja a széljárást, tehát érdemes figyelemmel követni az amerikai híreket.

A múlt hét során tartották egyébként az első elnökjelölti vitát, így először történhetett meg, hogy egy volt és egy jelenlegi elnök csatáját követhették figyelemmel a nézők. Ugyan egyértelmű nyertest általában nehéz megnevezni egy-egy vita után, de a politikai elemzők Trump-ot tartották magabiztosabbnak és erősebbnek, mivel Joe Biden többször is belehibázott a mondandójába, ez pedig reakcióként dollárerősödést is eredményezett, amely szintén inkább Trump győzelmi esélyének növekedését vetíti előre. A két jelölt egyrészt az elmúlt évek munkájáról, másrészt a kampányígéretekről is beszélt, ezekről a későbbiekben még részletesebben beszámolunk. A második vitát egyébként majd szeptember 10-én rendezik, amely már jócskán közelebb lesz a november eleji választásokhoz.

A vitát követően egyébként felerősödtek azok a hangok is, miszerint Biden jobban tenné, ha átadná az indulás lehetőségét más demokrata jelöltnek, hiszen sokan nem tartják alkalmasnak, hogy újabb 4 éves ciklust töltsön el elnökként, látva az egészségügyi állapotát. A Morning Consult friss felmérése alapján a szavazók 60 százaléka szerint vissza kellene lépnie a jelöltségtől, míg a CBS felmérése alapján a szavazók 72 százaléka gondolja úgy, hogy jelenlegi állapotában nem képes ellátni az elnöki feladatokat Biden. Tehát a következő hetek, hónapok során az is nagyban befolyásolhatja a választási eredményt, hogy Biden egészségügyi állapota hogyan alakul, illetve, hogy egy esetleges váltás során ki követhetné a demokraták listáján. Talán a jelenlegi alelnök, Kamala Harris lenne a legkevésbé meglepő választás, bár egyelőre az erre való spekuláció felesleges lehet, hiszen nem érkezett bármiféle visszajelzés az elnök felől, hogy a visszalépést tervezné.

Kisebb a piaci mozgás, mint gondolnánk

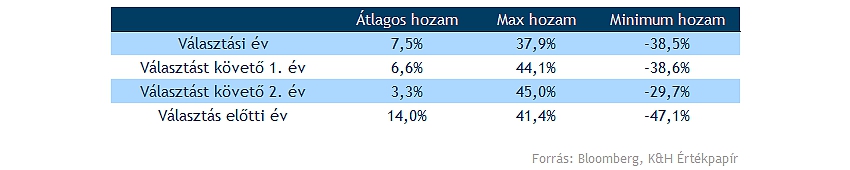

Rátérve a piaci hatásokra, ha a múltbéli részvénypiaci mozgásokat vesszük figyelembe, akkor elmondható, hogy a piaci teljesítményeket nézve nem mutatott szignifikánsan eltérő teljesítményt az S&P 500 index a választási években. Az elemzés során az 1928 és a 2023 közötti hozamokat vizsgáltuk meg, ez alapján a választás évében átlagosan 7,5 százalék körüli pluszt produkált az index, míg a többi évben 8 százalék körüli teljesítmény mutatkozik, így van némi eltérés, de a limitált mintaszám miatti eredmények torzíthatnak az összképen, így túlzás lenne kijelenteni, hogy gyengébben teljesítenek a piacok ebben az időben.

Ha kicsit részletesebben is megnézzük, hogy egyes években milyen hozamokat produkált a legfontosabb tőzsdeindex, akkor kicsit összetettebb képet kapunk. Látható, hogy a választást követő év is rendre elfogadható teljesítményt mutat, míg a második évről ez már nem mondható el. A legerősebb időszaknak a harmadik év tekinthető, ebben szerepet játszhat a gazdaságpolitikai ciklus is, amely esetében jellemzően a második felében várható érdemi támogatások is lendületet adhatnak egyes szektoroknak, amely felülteljesítést eredményezhet a piacokon.

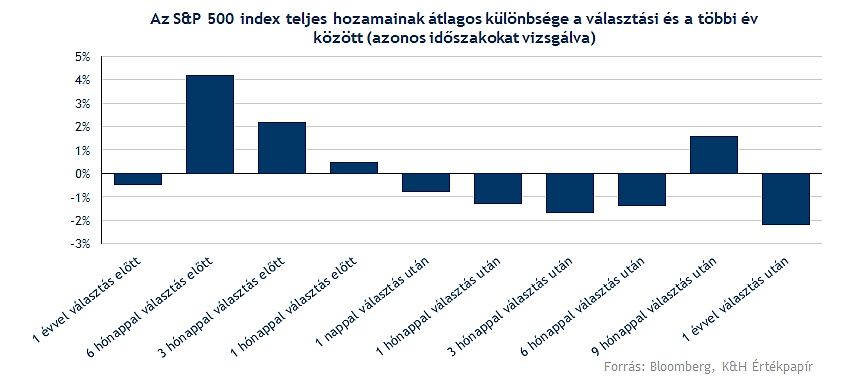

Összességében tehát kissé alacsonyabb átlagos hozamot produkált a választási év, mint a többi év, bár az alacsony mintaszám (24 választási év) miatt nem mondhatjuk, hogy ez szignifikáns eredménynek lenne tekinthető. Továbbá a T. Rowe Price elemzői megvizsgálták, hogy a választást megelőző és követő időben is hogyan teljesítettek a részvények. A megelőző 6 hónap során mutatkozott a legjobb teljesítmény, míg a választást követő néhány hónap alatt nem mutatkozott erős teljesítmény. Ez egybe esik a fentebb már bemutatott 1-2 éves teljesítménnyel is, amikor is alulteljesítő volt a piac.

Mivel kampányolnak a jelöltek?

Érdemes lehet áttekinteni, hogy a két jelölt milyen kampánnyal, milyen ígéretekkel vág neki a hajrának, és ezek alapján milyen hatásokra lehet a tőkepiacokon számítani. Le kell azért szögezni, hogy a múltbéli események alapján is elmondható, hogy a hosszabb távú fundamentumokat nem igazán befolyásolja egy-egy választási eredmény, így a tartós befektetési döntéseket nem szabad, hogy ennek függvényében, egy rövidebb turbulens időszak befolyásolja, persze lehetnek szektorok, amelyek rövidebb távon jobban részesülnek egy-egy döntéshozatalból.

Egyik fontos aspektusa a választási kampánynak a vámok bevezetése, hiszen Trump gazdaságpolitikai tervében kiemelt szerepet játszik, így érdemi emelést hajtana végre az importált árukra kivetett adó terén, különösképpen a kínai termékek kapcsán. Ez a fajta protekcionista hozzáállás egyébként a dollár erősödését, vagy legalábbis stagnálását eredményezheti, így ez is szerepet játszhatott a vitát követő dollárerősödésben, illetve kötvényhozamok emelkedésében.

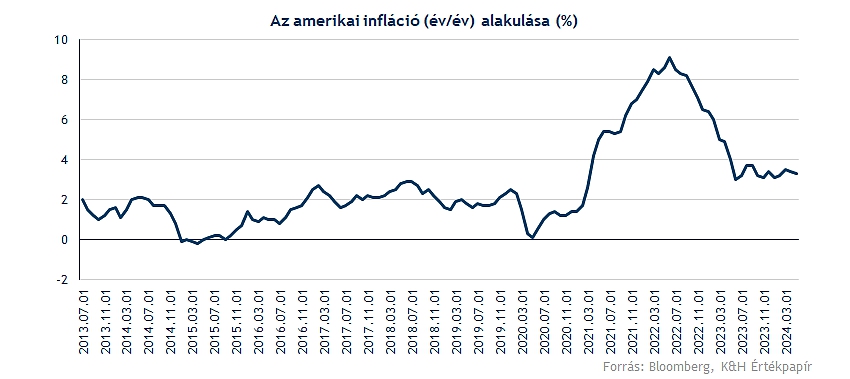

Emellett az ebből adódó hatásként kiemelhető az infláció esetleges emelkedése is, innen származik is az ún. „Trumpflation” kifejezés, ami arra utal, hogy Donald Trump elnökké választása újból magasabb inflációs környezetet hozhat. Ez pedig a kamatvágások kapcsán is bizonytalanságot eredményezhet, hiszen magasabb infláció mellett a Fed keze is megremeghet, és tovább tarthatja magasabb szinteken a kamatokat.

Másik sarokpont a két aspiráns között az adócsökkentés kérdése, még 2017-ben Trump bevezette Tax Cuts and Jobs Act-ot, amelynek keretein belül jelentősebb adómegtakarítást érhettek el a háztartások, ennek az érvényessége 2025-ig tart. Joe Biden jelezte, hogy a 400 ezer dollár jövedelmet meg nem haladó adófizetők esetében a törvénycsomag több pontját is meghosszabbíthatja, míg Trump a teljes csomagot változatlanul hagyhatja. Ez egyébként akár a költségvetési deficitet is tovább növelheti, amely a bizonytalanság emelkedését, illetve a kötvényhozamok magasabb szinten való ragadását is eredményezhetné.

Ahogy arra fentebb már felhívtuk a figyelmet, ugyan a piac egészét tekintve nem mutatkozik érdemi különbség a választási években, azonban egyes szektorok között azért alakulhat ki különbség, hiszen a demokraták és a republikánusok eltérő nézeteiből adódóan lehetnek különbségek a teljesítmények között. Így néhány szektort, iparágat érdemes lehet kiemelni, amely akár jobban részesülhet az adott elnök alatt a különböző támogatásokból.

Biden újraválasztása esetében mondhatni maradhatna minden a régiben, folytatódhatna többek között a zöld átmenet támogatása, amely akár a szektor javulását hozhatná magával. Látni kell azért, hogy az elmúlt években a támogatások ellenére is gyengélkedett a szektor, hiszen a költségek elszállása, a magas kamatkörnyezet nem segédkezett a növekedési zöldrészvényeknek, így lenne hova javulniuk még, illetve a megújuló energiaforrások támogatása Trump alatt sem tűnnének el várhatóan, de az átmenet folyamata akár hosszabb időt vehetne igénybe. Emellett az infrastruktúra fejlesztésének a támogatása, az utak felújítása, de a víztisztitással foglalkozó ipari cégek is előtérbe kerülhetnek. Végül kiemelendő még a chipgyártók szektora is, hiszen a CHIPS Act értelmében jelentős mértékű támogatást kaphatnak, illetve kaptak is már egyes amerikai vállalatok, így ennek értelmében tovább erősítheti a hazai chipgyártást a kormány, ezzel is csökkentve a külső országok befolyását a félvezetőszektorban. Így ezek a szektorok akár fókuszba kerülhetnek a következő évek során, amennyiben Biden megőrzi az elnöki székét.

Amennyiben Trump szerezné meg a győzelmet, nem kell a techpapírok befektetőinek azonnal pánikba esniük, hiszen míg elnökként munkálkodott, addig a techszektor is éles emelkedést tudott felmutatni. Így azért nem mondhatjuk, hogy az AI virágzásának gátat szabna, mindössze inkább más szektorok felé is fordulhatnak a befektetők. A republikánus jelölt korábbi elnökségi ideje alatt a kisebb kapitalizációjú vállalatok, illetve az amerikai ingatlanszektor szereplői is kimondottan jól teljesítettek. Emellett a SAXO bank elemzője hívta fel a figyelmet, hogy az európai országok is megerősíthetik a katonai védelmüket, hiszen Trump többször is NATO-ból való kilépéssel fenyegetőzött, ez pedig egyes országok GDP-arányos költését is megemelheti a védelem érdekében.

Összességében látni kell azért, hogy a választás hosszabb távon nem befolyásolja azért a piaci hozamokat, a fundamentumok terén nem okoz gyökeres változást, így ennek fényében bármelyik oldal győzelmével is végződjön a választás, érdemi, hosszabb távú hatásokra nem számítanánk. Ugyan egyes szektorok teljesítményét befolyásolhatja rövid távon a választás eredménye, de a hosszan tartó folyamatokat nem töri meg várhatóan. Így a fundamentumokra alapozó, hosszú távra szóló befektetési stratégiákat nem befolyásolja egy-egy választás, hiszen ahogy fentebb bemutatásra került, szignifikáns különbség azért nem mutatkozik ebben az időszakban, leginkább a bizonytalanság mozgathatja a piacokat, így ez azért óvatosságra intheti a befektetőket rövidebb távon.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.