Több mint két év után véget ért a negatív különbség időszaka az amerikai 10 és 2 éves kötvényhozam között, ez pedig érdekes kérdéseket vet fel. Korábban több alkalommal is azt láthattuk, hogy ezt a fordulatot nagyobb piaci korrekció, vagy éppen medvepiac követte. Azonban korántsem rendelkezik 100 százalékos prediktív képességgel a mutató, mint ahogy azt a mostani elemzésünkben is bemutatjuk.

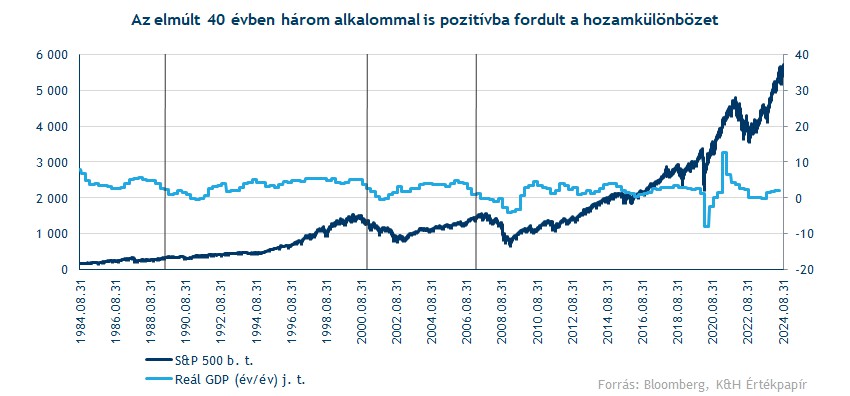

Érdekes fordulat játszódott le szeptember elején az amerikai kötvénypiacokon, a 10 éves és a 2 éves amerikai államkötvények hozamkülönbsége ugyanis pozitívba váltott át. Az utóbbi 40 évben számos alkalommal láthattunk ilyen pozitív fordulatot már, de olyan, amikor egy hosszabb ideg tartó negatív különbség után vált pozitívra a két kötvény hozamkülönbsége, nem sok volt. Szám szerint három darab, ezek az alábbi dátumokra estek:

- 2007. 03. 21.

- 2000. 12. 29.

- 1989. 07. 11.

És természetesen 2024. szeptember 6-ika is ide sorolható már, miután 793 nap eltelte után újból pozitívba váltott át a hozamkülönbözet.

De miért is fontos ez?

A 2 éves és 10 éves amerikai kötvényhozamok közötti negatív különbséget sok piaci szereplő egyfajta „recesszió indikátornak” tartja számon, legalábbis ez az elterjedt értelmezése. Emögött az a logika áll, hogy a piaci szereplők alacsonyabb hosszabb oldali hozamokat várnak, indikálva, hogy az adott ország gazdasági kilátásai nem a legerősebbek. Ezzel nagyjából összefügg a Fed kamatpolitikája, ami jellemzően a recessziós időszakok előtt vagy annak kezdetén kezdi meg kamatvágási ciklusát, így segítve az amerikai gazdaság fellendülését, és remélhetőleg minimalizálni annak mélységét és hosszát. A hozamkülönbözet ekkor, vagy inkább még ezelőtt néhány héttel vagy hónappal szokott fordulni, mivel a piaci várakozások, amik alakítják a hozamokat, már előre beárazzák a Fed döntéseit.

Most már túl is vagyunk az első kamatvágáson, még szeptember 18-án kezdte meg a kamatcsökkentési ciklusát a Fed, rögtön egy 50 bázispontos vágással. Ha visszatekintünk a történelemi grafikonon, jól látható, hogy a legutóbbi két hozamkülönbözet-forduló helyesen „jelezte előre” az amerikai gazdaság recesszióját, és az ezekkel járó medvepiacokat.

Tehát recesszió vár az amerikai gazdaságra?

Ezt nem lehet kijelenteni 100 százalékosan jelenleg, de az sem véletlen, hogy az utóbbi hónapokban újból felerősödtek a recessziót jósló hangok Wall-Streeten. Mint ahogy azt a fenti ábrán is láthatjuk, az elmúlt 30 évben két nagyobb medvepiacot is sikeresen előrejelzett a hozamkülönbözet inverziója, így érdemes részletesen is megvizsgálni, mi előzte meg akkor ezt az eseményt, illetve mi követte a részvénypiacok tekintetében.

2007-2008

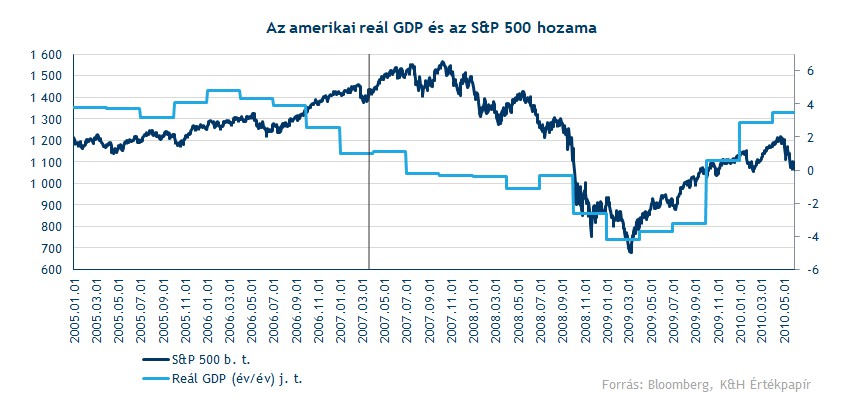

Közel háromnegyedév eltelte után először 2007 márciusában fordult pozitívba a 2 és 10 éves kötvényhozam különbsége, de tartósan csak júniustól beszélhetünk pozitív különbözetről. A Fed viszont ennél is később, csak szeptember 18-án kezdte meg a kamatok visszavágását, így a két esemény között majdnem 4 hónap telt el, de márciushoz képest már 7 hónapos volt az eltérés. Mint az köztudott, 2007-ben az amerikai ingatlanpiac összeomlása egy szélesebb körű pénzügyi válsághoz vezetett, ami több pénzügyi intézményt és bankot is csődbe vitt, és 2008-ban már egy recessziót idézett elő.

A hozamkülönbözet ekkor helyesen „jósolta” meg a recessziót és a nagyobb piaci lefordulást, egy évvel a márciusi jelzéshez képest az S&P 500 árfolyama 7 százalékos mínuszt mutatott, de két év elteltével ez a mínusz már 46 százalékos volt. A piacok egyébként még sokáig erősen szerepeltek a márciusi hozamkülönbség inverziót követően, az októberi csúcsig még 9 százalékot emelkedett az S&P 500 árfolyama.

Érdemes viszont kontextusba helyezni az akkori helyzetet. A munkaerőpiac 2007 alatt még nem mutatta gyengülés jeleit, csak 2008 kezdetével, amikor az első negatív NFP-adatok elkezdtek beérkezni, és a munkanélküliségi ráta 5 százalék fölé emelkedett. Azt már lehetett tudni, hogy az ingatlanárak már elkezdtek csökkeni, és 2007 első felében több hitelező cég is csődöt jelentett. Egy szélesebb válsággal viszont szinte senki se számolt, és csak 2008 elején vált egyértelművé, hogy recesszióba fordulhat az amerikai gazdaság, amit tovább mélyítettek a későbbi bankcsődök.

2000-2001

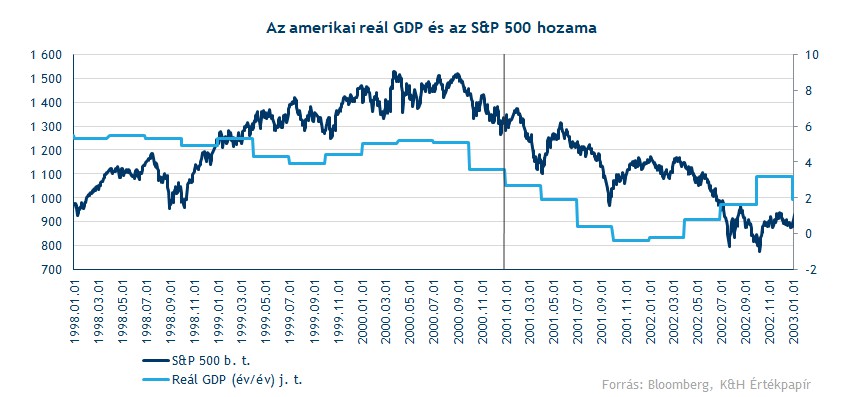

A 90-es évek végi dot-com lufit talán nem kell részletesen külön bemutatni, de röviden az internet széles körű elterjedésével mindenki számára egyértelmű vált, hogy az gyökeresen fogja megváltoztatni az életünket, legyen szó munkáról vagy szórakozásról. A részvénypiacok pedig rögtön elkezdték keresni azokat a szereplőket, akik a legnagyobb nyertesei lehetnek ennek a trendnek, ami hatalmas piaci ralikat eredményezett. Emellett az értékeltségi mutatók is értelmezhetetlenek voltak ebben az időszakban, hiszen a legtöbb cég ilyenkor még közelében sem volt a profittermelésnek. Ilyen piaci helyzetről jelenleg nem beszélhetünk, az amerikai indexek ugyan csúcsaiknál járnak, de az értékeltségi mutatók közel sem szálltak még el hasonló módon.

A Fed 1999 második felében megkezdte a kamatok emelését az inflációs folyamatok megakadályozása érdekében, ami hozzá is járulhatott a későbbi részvénypiaci összeomláshoz. A dot-com lufi végül 2000 márciusában pukkadt ki, még azelőtt, hogy a hozamkülönbség pozitívba váltott volna át. A kamatok csökkentésébe pedig már 2001 január 31-én kezdett a Fed, nagyjából ezzel függ össze a hozamkülönbség inverzója is, ami 2000. december 29-én következett be. A részvénypiacok ekkor már hónapok óta csökkenő trendben mozogtak, és ebben nem volt változás utána sem, hozamkülönbözet inverziója tehát inkább már a medvepiac közepette történt meg. Az viszont igaz, hogy az S&P 500 árfolyama 6 hónap elteltével további 7 százalékos, 1 év után 13 százalékos és 2 év múlva 33 százalékos mínuszban állt az inverziót követően.

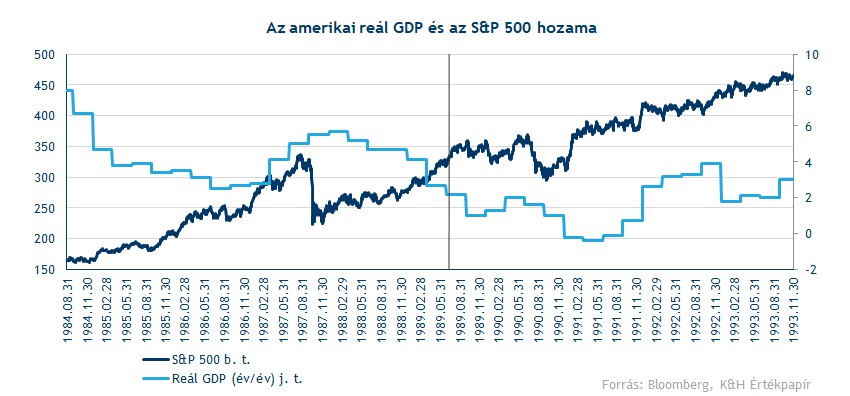

1989-1990

1989 és 1990 során, az amerikai gazdaság teljesítménye a Fed restriktív monetáris politikája miatt folyamatosan lassult. Abban az időben a Fed meghirdetett politikája az infláció csökkentése volt, ami visszafogta a gazdasági bővülést. A recesszió elsődleges oka viszont az Öbölháború okán kirobbant olajársokk volt, visszavetve a fogyasztói és üzleti bizalmat. A kilábalásban nem segített, hogy a Fed tartósan magasan tartott a kamatokat, valamint az enyhítés üteme is lassabb volt talán a kelleténél. A részvénypiacokon viszont csak egy kisebb korrekció volt megfigyelhető ez idő alatt, és a hozamkülönbözet pozitívba váltását követően inkább oldalazás, majd 1 év eltelte után már emelkedés volt megfigyelhető.

Összegzés

Összességében azt lehet elmondani, hogy inkább a negatív hozamkülönbözet, semmint annak inverzója rendelkezik prediktív képességgel a recessziók előrejelzésében. Viszont közel sem szolgál 100 százalékos pontossággal a negatív hozamkülönbözet sem, már ha a piaci hozamokról van szó, valamint azt is láthatjuk, hogy sok esetben a részvénypiacok még sokáig emelkedni tudnak ilyen időszakok alatt is. Az viszont biztos, hogy érdemes külön figyelmet fordítani a munkaerőpiaci folyamatokra, valamint egy-egy ársokk még érdemben alakíthatja az amerikai gazdaság, és így a részvénypiacok teljesítményét is.

jogi nyilatkozat

A fenti tájékoztatást a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze.

A K&H Értékpapír jelen tájékoztatás útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, marketingközleménynek, így az itt szereplő információkat Ön csak saját felelősségre használhatja fel.

A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A tájékoztatásban szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A tájékoztatásban szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.