Ugyan a tavalyi turbulens piaci környezet nem tartogatott túl sok pozitív eredményt a Berkshire Hathaway befektetéseire nézve sem, de az elsősorban vizsgált működési eredmény mutató kapcsán rekordévet tudott felmutatni a csoport. Továbbra is nagymértékű készpénzállomány áll a vállalat rendelkezésére, így tér nyílhat további bővülésre a jövőben is, habár egyelőre óvatosság jellemzi a Warren Buffett által vezetett társaságot. Hosszú távon kifizetődőnek bizonyul Buffett befektetési stratégiája, hiszen jelentősen felülteljesítette az S&P 500 indexet az indulás óta.

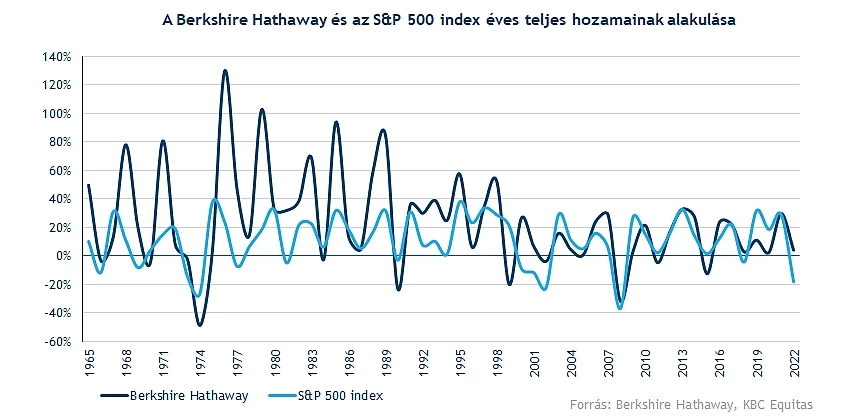

Közzétette friss befektetői levelét és negyedéves eredményeit a Berkshire Hathaway, Warren Buffett összegezte a 2022-es esztendő eredményeit, valamint kiemelt néhány igencsak jól sikerült hosszú távú befektetést is a múltból. A levél kezdetén a Berkshire Hathaway alap teljesítményének és az S&P 500 index teljes hozamának vizsgálatát tárja az olvasók elé Buffett, így egyértelműen kirajzolódik, hogy az 1965-ös indulás óta jelentősen felülteljesítette a piacot az alap. Évesített átlaga így megközelítette a 19 százalékot, míg az S&P 500 index nem sokkal ugyan, de 10 százalék alatti évesített hozamot hozott a konyhára. Habár az utóbbi időben már szignifikáns felülteljesítést nem mutat az alap, a tavalyi évet így is 4 százalékos pluszban tudta zárni.

Befektetés egy életen át

Az immár 92 éves befektető sosem csinált titkot abból, hogy ő a hosszú távú befektetések pártján áll, így látható, hogy az ő befektetései legalább egy életre szólnak. Ugyan Buffett sem tud mindent arannyá változtatni, amihez hozzáér, de a hosszabb távon elért sikerek mindenképp őt igazolják. Nagy hangsúlyt fektet a stabil osztalékfizető részvényekre, így többek között kiemelte a levelében, hogy a Coca-Cola részvénycsomag 1994-ben 75 millió osztalékot fizetett, míg ugyanez a csomag már évi 704 millió dollárt termelt tavaly. Hasonló trend figyelhető meg az American Express befektetések kapcsán is, így látható, hogy a türelem kifizetődő tud lenni.

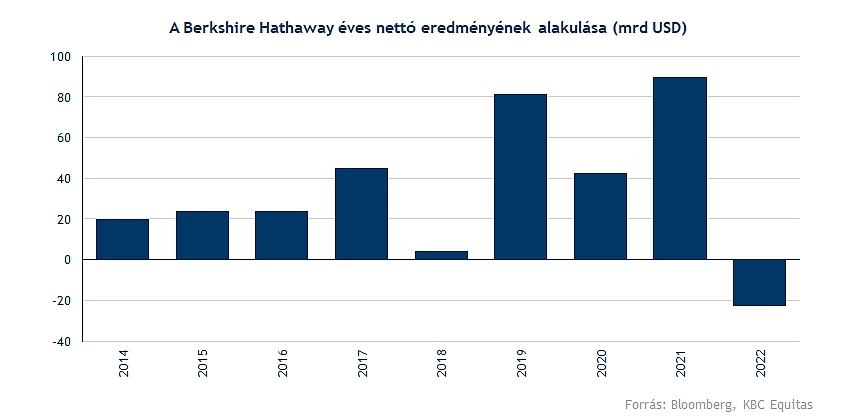

A vállalat adózott eredményét tekintve meglepően rossz képet kaphatnának a befektetők, hiszen 100 milliárd dolláros veszteség látszódna, bár tisztított eredmény tekintetében már jóval kedvezőbb kép mutatkozik. Warren Buffett számtalanszor jelezte már a befektetőinek, hogy a cég működési eredménye jóval tisztább képet ad a cégcsoport teljesítményéről, így itt rekord mértékű, közel 31 milliárdos eredmény mutatkozik. A nettó eredmény tekintetében a volatilis befektetési eredmények torzítják a képet, így látható, hogy összességében nem zárt rossz esztendőt a vállalat. Habár az év második felében azért már lassulás volt megfigyelhető, a növekvő költségterhek azért problémát jelentenek a cégre nézve is.

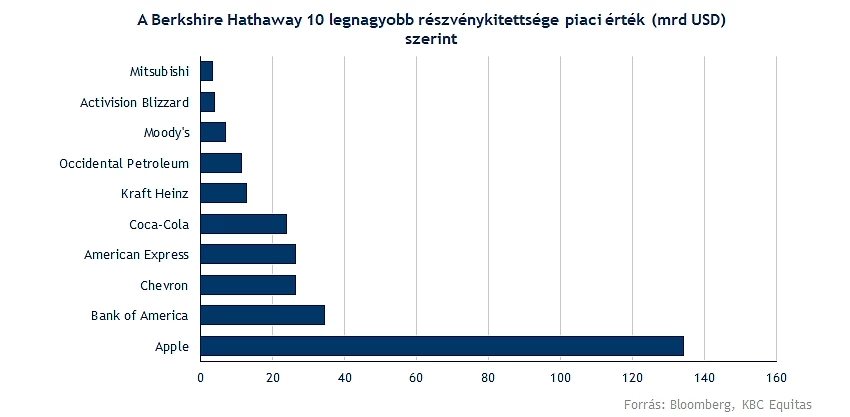

Továbbra is az Apple az élen

A befektetési portfóliót tekintve továbbra is az Apple teszi ki a legnagyobb hányadát a Berkshire részvény kitettségeinek, hiszen több mint 134 milliárd dolláros részvénycsomaggal rendelkezik a társaság. Emellett 2022 év végére az S&P 500 index 8 komponensénél is a Berkshire rendelkezett a legnagyobb kitettséggel, ide tartozik az American Express, Bank of America, Chevron, Coca-Cola, HP, Moody’s, Occidental Petroleum, valamint a Paramount Global is.

Annak ellenére, hogy októberben 11,5 milliárd dollárt fizetett a vállalat az Alleghany biztosítói cégért, így is kiemelkedően magas készpénzállománnyal tudta zárni az évet. Nagymértékű eladásokat hajtott végre a Taiwan Semiconductor kapcsán a Berkshire, ennek is köszönhetően 128 milliárd dollár feletti készpénz állt rendelkezésre. Látható tehát, hogy készen állhat Buffett a további részvényvásárlásokra, egyelőre kivárhat, hiszen a bizonytalanság továbbra is nagy a piacokon.

Minimális mozgás az árfolyamban

Nem mutatott nagy mozgásokat a Berkshire részvénye az utóbbi hetekben, az árfolyam beragadt a 300-320 dollár közötti zónába, innen kellene tehát kitörnie. Sokáig az 50 napos mozgóátlagot követte az árfolyam, az utóbbi napokban viszont egy kisebb visszahúzásnak lehettünk szemtanúi, így a részvény visszagyengült a 299-300 dolláros támaszszint közelébe. Innen mintha egy visszapattanás vette volna kezdetét, így akár újból tesztelésre kerülhet az 50 napos mozgóátlag. Abban az esetben, ha sikerülne elszakadnia a mozgóátlagtól, akár a 321 dolláros ellenállásig is visszaerősödhet az árfolyam. A 300-320 dolláros zóna alsó szára mellett még a 200 napos mozgóátlag, illetve a 291 dolláros árszint is támaszként funkcionálhat, láthatóan számos védelmi zóna akaszthatja meg az árfolyam esését egy lecsorgás esetén.

Az indikátorok viszont nem erősítik a technikai képet, az MACD két hete még közel állt a vételi jelzéshez, de az árfolyam lefordult, ezzel pedig az indikátor továbbra is eladást jelez. Emellett az RSI alapján sem lehet kijelenteni, hogy túladott lenne a részvény, az indikátor már egy ideje nem tud elszakadni a 40-55 körüli értékektől. A jelentés közzététele után elmaradt a heves piaci reakció, így a pénteki záróár közelében nyithat a részvény ma.

A Berkshire Hathaway B napi grafikonja (2023. 02. 27. nyitás előtt)

Emellett a heti grafikon alapján sem a legerősebb a Berkshire technikai képe jelenleg, az MACD éppen előző héten adta be az eladási jelzést. De az is jól látható, hogy hosszú távon egy emelkedő trend jellemzi a részvény árfolyamát, így az sem elképzelhetetlen, hogy idővel a tavaly márciusi csúcs által kijelölt szinteket is elérje. Már a napi grafikonon számos támaszszintet azonosítottunk, amik itt is érvényesek, de emellett az 50 hetes mozgóátlag is támaszt nyújthat még az árfolyamnak.

A Berkshire Hathaway B heti grafikonja (2023. 02. 27. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.