Nem kezdte erősen az idei évet az Intel részvénye, az sem segített, hogy a cég jelentésében közzétett gyengébb profitelőrejelzésre negatívan reagáltak a piaci szereplők. Azonban a cég pénzügyileg továbbra is stabil lábakon áll, így az általános piaci hangulat javulásával az Intel árfolyama is megindulhat felfele, amit most a technikai kép is támogatna. Az utóbbi napokban egy fontos támaszszintről tudott megindulni az árfolyam, emellett az indikátorok is egy trendforduló képét mutatják.

Az idei évben is folytatják a tavaly megkezdett emelkedést a különböző félvezetőgyártók részvényei, arról mi is többször írtunk már, hogy a szektor 2024-ben is izgalmas maradhat. A zászlóshajó Nvidia tegnap már az Alphabet-et is megelőzte piaci kapitalizációban, ezzel a harmadik helyre lépve elő méret szempontjából. Egy részvény látszólag viszont lemaradó a szektoron belül, ez pedig nem más, mint az Intel. A részvény egyelőre nem találja a tavalyi évre jellemző erőt, míg 2023-ban majdnem duplázott az árfolyam, addig idén év eleje óta közel 10 százalékos mínuszban jár.

Nem segített az sem az Intel piaci teljesítményén, hogy a társaság jelentése inkább csalódást keltő volt részvényesi körökben, a jelentést követően több mint 10 százalékot esett a papír. Ugyanis a menedzsment első negyedévre vonatkozó előrejelzése elmaradt a konszenzus várakozásától, a cégnél csupán 13 centes részvényenkénti nettó profittal számoltak, szemben az elemzői 33 centes átlagos várakozással. A befektetők a hosszabb távú trendek gyengülésétől tarthatnak, mivel a javuló piaci környezet még nem mutat kellő keresletet az Intel termékei iránt. A cég továbbra is a PC piacra teszi a legnagyobb hangsúlyt, így a külön a szerverparkokba tervezett chipek terén lemaradó az Intel, pedig a profitmarzsok ezen termékeken a legnagyobbak. Egyébként pénzügyileg stabil lábakon áll a cég, a marzsok is folyamatos javulást mutatnak az elmúlt egy évben, a társaság bruttó eredményhányada már 46 százalékra emelkedett, ami két év után a legmagasabb érték. Folytathatja tehát az Intel a bővülést, még ha lassabb üzemben, mint egyes versenytársak.

A félvezető szektort követő elemzők is hiányolják az Intel AI törekvéseit, hiszen így lemaradhat az olyan versenytársakkal szemben, mint például az AMD. A céget közelebbről követő elemzők leginkább tartást javasolnak az Intel kapcsán, bár vételi ajánlásokkal is találkozhatunk a Bloomberg adatbázisában. Céláremeléseket viszont így is bőven láthattunk az utóbbi hónapok során, ennek köszönhetően az elemzői konszenzus már 46,7 dolláros célárat határozott meg. A részvény árfolyama a tavalyi év végére a konszenzusos célár fölé emelkedett, de mostanra már újból bekerült az alá, teret nyitva a további emelkedéshez. Összeségében tehát az Intelre mint egy lemaradó szereplőre tekint az elemzők többsége, de ez nem feltétlenül jelenti azt, hogy egyébként ne teljesítsen jól a társaság egy rohamosan növekvő chippiacon.

Technikai kép

Gyengébben kezdte tehát a januárt a részvény, de mostanra már javulást mutat a technikai kép, így nem elképzelhetetlen, hogy a gyengébb időszakot követően újra lendületet vegyen az Intel. Az általános piaci hangulat javulása is segíthet, a keddi inflációs adatot követően is csak egy kisebb korrekció mutatkozott a részvénypiacokon, így a félvezetőszektor is folytatni tudta az emelkedő trendet.

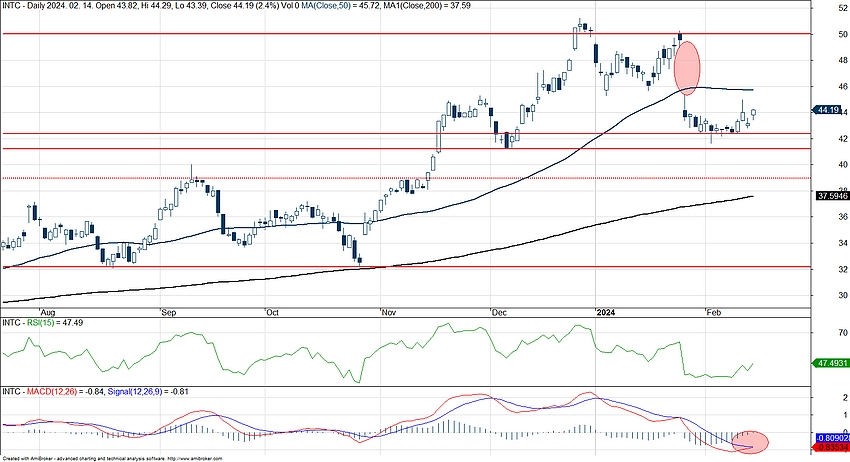

A részvény grafikonjára rátekintve azt láthatjuk, hogy múlt héten a 42,5 dolláros szint többször is megfogta az árfolyam esését, így itt kialakult egy védelmi zóna. Ez a szint tehát a következő napokban is támaszként szolgálhat, támogatva az árfolyam emelkedését. Amennyiben mégis letörné a támaszszintet az árfolyam az jelentősen lerontaná a technikai képet, de ebben az esetben még a 41 dollárnál található védelmi szintben bízhatna az Intel papírja.

A nyitást követő 1 százalékos elmozdulás alapján is folytatódhat az elmúlt napokban megkezdett emelkedő trend, így akár a jelentés után keletkezett rés betöltésére is sor kerülhet. Mindezek előtt viszont az 50 napos mozgóátlaggal kellene először megbirkóznia az árfolyamnak, csak ennek áttörését követően tudná folytatni az emelkedő trendet. Fentebb tehát az 50 dollár körüli zóna állíthat még ellenállást, bár ennek eléréséhez még több mint 10 százalékot kellene emelkednie a papírnak. Az indikátorok is egy lehetséges trednforduló képét mutaják már, az RSI immár felfelé trendel, míg az MACD várhatóan a mai napon beadja a vételi jelzést.

Az Intel napi grafikonja (2024. 02. 15. nyitás előtt)

A 2020/2021-es csúcsoktól továbbra is messze van az árfolyam, tehát a hosszabb távú piaci teljesítményen is jól látható, hogy az Intelhez fűzött várakozások valamelyest elmaradnak a többi félvezetőgyártóval összehasonlítva. De az kedvező mindenesetre, hogy az elmúlt napok emelkedésének köszönhetően újra 43,5 dollár fölé jutott az árfolyam, ami egy igen fontos támaszszint volt az elmúlt évek során. Emellett még az emelkedő támaszvonal is védelmet jelenthet a továbbiakban.

Tavaly év végén az RSI nem csak a napi, de a heti grafikon alatt is túlvettséget jelzett már, így annyira nem is meglepő az ezt követő korrekció. Mostanra viszont már semleges zónába csúszott vissza az indikátor, tehát tovább nem akadályozza az árfolyam emelkedését.

Az Intel heti grafikonja (2024. 02. 15. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.