A várakozásokhoz képest jobb eredményekről számolt be az Intel, az első negyedév kevésbé lett gyenge mint amelyre az elemzők számítottak. A mostani eredményekben azért még mindig egy csökkenő bevételi trend és veszteséges negyedév rajzolódik ki, és a külső környezet miatt várhatóan a következő negyedévben is hasonló számokat láthatunk majd. Javulásra az Intel menedzsmentje szerint az év második felében lehet készülni. A pozitívabb hangvételű üzenetek miatt pedig az árfolyam jelentős pluszban nyithat ma, ezzel ismét lehetőség nyílik rá, hogy fontosabb ellenállásokat törjön át a részvény.

Az első negyedévben a várakozásoknál jobb eredményekről számolt be az Intel, viszont a részvényárfolyamon is látható, hogy az elmúlt időszakban nem volt erős a vállalat teljesítménye. A makrogazdasági környezet, valamint a szektorban a kereslet nem kedvez a gyártóknak, az Intel mellett a többi chipgyártónál is látható a visszaesés. A bevételi és profitszámokat is ebben a környezetben érdemes nézni, miközben az látható, hogy a várakozások talán már túlzottan is negatívak voltak, de rövid távon azért még sok kihívás állhat a szektor és az Intel előtt is

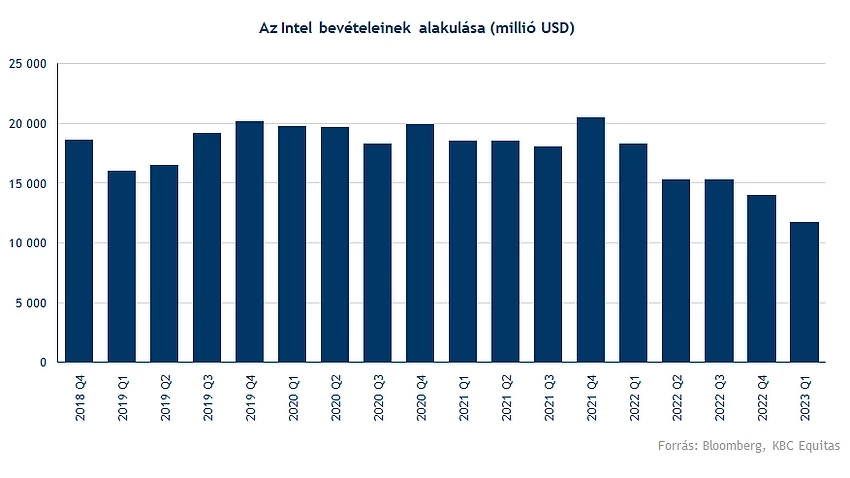

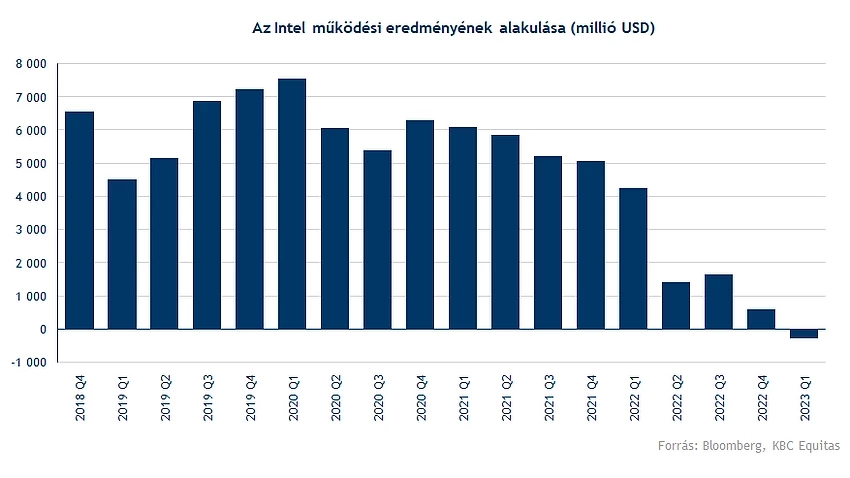

A bevételek 36 százalékkal csökkentek az Intelnél éves alapon, amely a januári előrejelzésnél valamivel kisebb visszaesést jelent. A bruttó marzs szintén visszaesést mutat, a tavalyi évhez képest, 14,7 százalékponttal alacsonyabb, mint az előző évben.

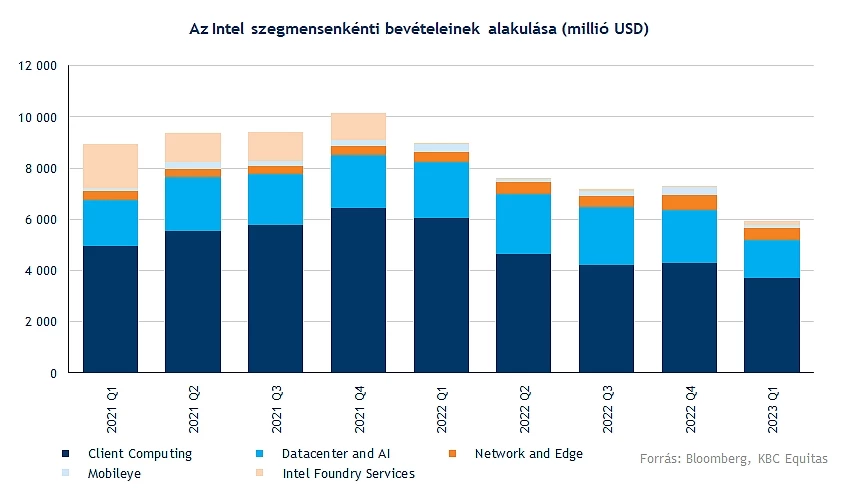

A szegmenseket nézve a CCG szegmensben 38 százalékos volt a visszaesés a bevételekben, míg a működési eredmény 81 százalékkal csökkent. A személyi számítógépek iránti kereslet csökkenése ebben a szegmensben látható, az alacsonyabb bevételek mellett pedig a marzs is jelentősebben visszaesett a gyengébb kereslet miatt, így a profitabilitás nagyobb visszaesést mutatott.

A Data Center szegmensnél éves alapon szintén nagyobb visszaesés mutatkozik, a bevételek hasonló mértékben 39 százalékkal estek vissza, míg a működési eredmény negatív lett. A Network and Edge szegmensben szintén 30 százalék körüli a visszaesés a bevételben, és a működési eredmény szintén 300 milliós mínusz volt az első negyedévben. A legkisebb Mobileye szegmensben tudott növekedni 16 százalékkal a bevétel, valamint a működési eredmény is közel szinten maradt a tavalyi évhez képest. Az Intel Foundry Services esetében pedig még szintén nem látni nagy hozzájárulást a bevételekhez, a működési eredmény pedig szintén negatív lett a bérgyártói szegmensben.

A tavalyi első negyedév még 3,6 milliárd dolláros nyereséget hozott az Intelnek, viszont az idei évben az első negyedévben 200 millió dolláros mínusszal zárt az Intel. Ezek a trendek pedig már a működési eredményben is láthatók.

A második negyedévre a menedzsment közel hasonló vagy enyhén javuló bevételeket vár, és az év második felére jeleznek előre javulást a bevételekben. A bruttó marzs valamelyest elkezdhet javulni, ebben 37,5 százalék a vállalat előrejelzése, azonban ez még várhatóan kevés lesz a nyereséges működéshez.

Az első negyedévben az Intel készletállománya is már csökkenést mutatott, míg az előző negyedévekben a kereslet csökkenése miatt is a készletállományok növekedést mutattak. A tavalyi évben a vásárlók részéről pedig egy nagymértékű kereslet felfutás, illetve készletezés is jellemző volt, amely a chipgyártóknál most negatív hatásként csapódik le. Persze a félvezető szektor egyébként is egy gyors ciklikusságot mutató szektor, amelyben most egy gyengébb időszak látható. Az Intel előrejelzése alapján viszont nemcsak a PC-s szegmensben, hanem a szerver szegmensben is még várható a gyengélkedés a következő negyedévben is.

Az Intel első negyedéve tehát összességében nem lett erős, viszont ez várható is volt, miközben a befektetők fókusza sokkal inkább a következő időszakban bekövetkező esetleges fordulatra irányulhat. Több chipgyártónál is látható a visszaesés, illetve az alapvetően túlkínálatba forduló környezet hatásai. Erre azért egyes gyártók pl. a Samsung is igyekszik reagálni, a termelés csökkentésével, és több gyártó is arra készül, hogy a piac már belátható időn belül helyreállhat.

Azért a részvény árazása is mutathatja azt, hogy az út nem lesz egyszerű, és a következő negyedéves előrejelzés is még egy lassú fordulatot készíthet elő. Az elemzői célárakban is inkább egy semlegesség jelenik meg az Intellel kapcsolatban, hiszen az átlagos célár 31,4 dollár, amely közel hasonló a jelenlegi árfolyamhoz. Nyilvánvalóan a fundamentumokban történő jelentősebb javulás indokolhatna esetleg nagyobb céláremeléseket.

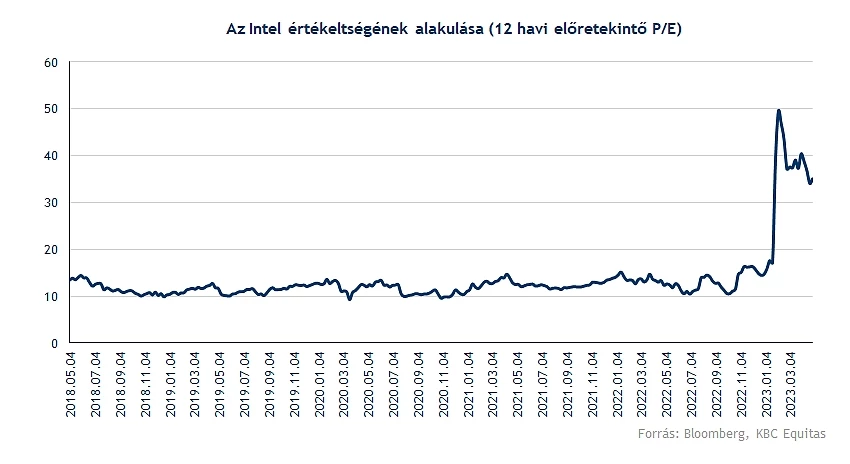

A relatív értékeltség szintén érdekes képet mutat. Mivel a vállalat nyereségessége nagymértékben lecsökkent, így az előretekintő P/E ráta is jelenleg évtizedek óta nem látott magas szinten jár 35 körül. A két évre előretekintő P/E ráta ugyanakkor már közelít a hosszútávú átlagos szinthez, itt már csak 15-ös értékeltséget láthatunk. Az árfolyam nem esett vissza olyan mértékben, mint a nyereségesség, mivel inkább csak rövid távon áraznak a befektetők gyenge profitot, miközben hosszabb távon az iparági ciklus javulásával elképzelhető, hogy olyan mértékben emelkedik az EPS, amelyet szintén nem tud lekövetni a részvényárfolyam, így az árfolyam emelkedésével a P/E ráta csökkenhet. Gyorsan változó iparágakban ez több esetben megfigyelhető volt a múltban is, illetve egyes chipgyártóknál is látható ez a trend.

Technikai kép

Pozitívan reagálhat az Intel részvénye a közzétett negyedéves gyorsjelentésre, a nyitás előtt 6 százalék körüli pluszban tartózkodik a részvény. A részvényárfolyamnak nem sikerült áttörnie a 200 napos mozgóátlagot, onnan viszont egy lefordulás következett, most úgy néz ki az 50 napos mozgóátlag meg tudta állítani az esést. Felfele a 200 napos mozgóátlag áttörése jelenthetne fontos jelzést, amely hamarosan egy hosszabb távú trendfordulót is előkészíthet.

A 200 és az 50 napos mozgóátlag is keresztezheti egymást, amennyiben sikerül tovább emelkedni az árfolyamnak. A nagyobb esés után egy sávozó mozgás alakult ki az Intel részvényénél. Ebből márciusban volt egy kitörés, azonban egyelőre nem került megerősítésre ez a kitörés, mivel visszatért a korábbi sávba a részvényárfolyam. Az árfolyam visszatért a 31 dolláros szint alá, amely korábban fontos ellenállás volt, tehát elsősorban ismét ezt a szintet kellene áttörnie a papírnak, hogy folytatódni tudjon a további emelkedés.

Az Intel részvényének teljesítménye meglehetősen gyenge volt az elmúlt éveket nézve, és a szektorban is alulteljesítő volt a fő versenytársakkal szemben. 2021 óta közel 50 százalékkal esett vissza a részvény. Az AMD ezen időszak alatt kevésbé esett vissza, valamint az Nvidia főleg a közelmúlt jó teljesítménye miatt felülmúlta az előbbi két részvényt.

Az Intel napi grafikonja (2023. 04. 28. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.