Nem szerepelt rosszul idén sem az arany, az elmúlt hónapokban viszont megakadt a lendület, és oldalazás vette kezdetét. Bár a globális inflációs kilátások csökkentek valamelyest, a nagyobb jegybankok is kamatcsökkentés felé nézelődnek, ami az arany fundamentumainak is érdekes. A technikai kép alapján is érdekes támaszoknál van most az arany, a fentiek miatt így kereskedési ötletet fogalmazunk meg a nemesfémre.

Izgalmas szinteken áll az arany árfolyama, miután 2024-ben volt egy remek, és egy kevésbé izgalmas periódusa a nemesfémnek. Az évet még 2000 dollár környékén kezdte az arany, innen sikerült nagy lendülettel 2400 dollárig erősödnie, ezt követően viszont oldalazás vette kezdetét. Az arannyal kapcsolatos optimizmusunkat már évindító nagyelemzésünkben is kiemeltük, ezt egyelőre a piac is szépen visszaigazolja.

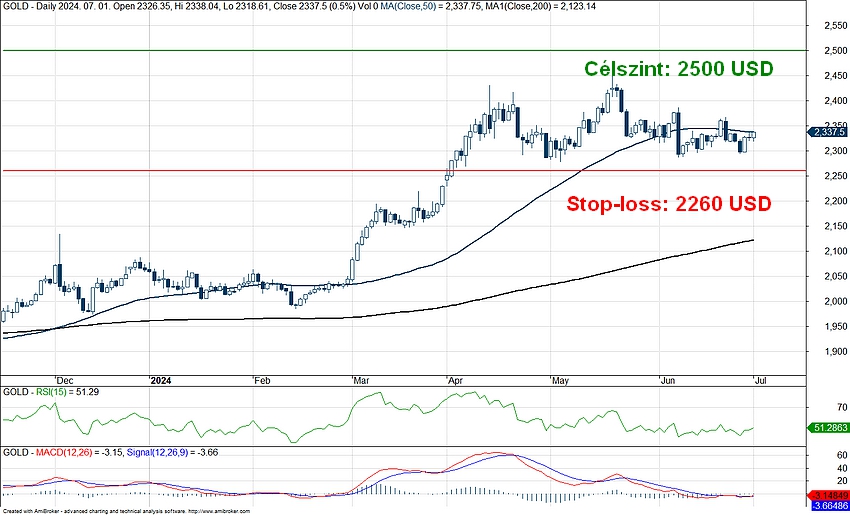

Az arany napi grafikonja (2024.07.01. 14:00)

Látni kell, hogy az emelkedés nagyobb része áprilisig valósult meg, már a hónap elején is járt 2400 dollár felett a nemesfém. Ezt követően kezdett korrekcióba, bár inkább oldalazással próbálja meg láthatóan kimozogni a korábbi emelkedést az arany.

Itt látni kell azt, hogy egyelőre egy masszív támaszzóna azonosítható 2300 dollár környékén, az arany pedig rendre sikeresen vizsgázik ezeken a szinteken. Hosszabb távon is szemlélve látható, hogy szintet lépett az arany, a 2000 dolláros árfolyamszint áttörésével, közel hasonló mértékű emelkedés következett be, mint a megelőző sáv szélessége. A kereskedők számára ez a védelmi vonal lehet most elsősorban fontos, persze érdemes nézni azt is, hogy vannak e rövid távú katalizátorok a grafikonon, véleményünk szerint ugyanis vannak.

Meg kell említeni például az RSI és az MACD indikátor mozgását.

- Az MACD egy ideje már lefelé tart, azonban egyre markánsabb, és valódibb vételi szignálokat próbál meg küldeni a grafikonon.

- Az RSI közben a korábbi túlvettség megszűnését mutatja, igaz a 30 alatti zónába nem került vissza, onnan pedig nem jutott ismét 30 fölé, vagyis a klasszikus vételi szignál elmaradt.

A két érv alapján így nagyjából másfél pozitívumot tudunk találni, ugyanakkor a korábbi adatok elemzése azt mutatja, hogy mind az MACD, mind pedig az RSI alapú stratégia nyertesnek bizonyult az arany kapcsán, legalábbis a napi grafikont nézve az elmúlt 5 évet vizsgálva.

A heti grafikonon pedig szintén kiemelhető, hogy egy az év elejéig egy durván 430 dolláros sávban mozgott a nemesfém, amiből erőteljesen kitört. Kisebb korrekció így ez alapján sem akkora meglepetés, ugyanakkor a sáv magasságából kiindulva akár már a 2500 dolláros szinteket is meg lehet említeni ellenállásként. A technikai elemzés alapján tehát egyre izgalmasabb indikátorok, és erős támasz azonosítható.

Az arany heti grafikonja (2024.07.01. 14:00)

Fundamentális háttér

Az arany kapcsán a technikai elemzésen túl főleg a fundamentumokat érdemes vizsgálni, itt pedig a dollár szerepe az egyik legfontosabb kérdés. A monetáris politikai keretek tehát erőteljesen meghatározhatják az arany kilátásait, ezeket viszont összességében kedvezően értékeljük.

- Az Európai Központi Bank kamatcsökkentési ciklusba kezdett, amivel bár a piaci várakozásokat nem lepte meg, de azért mégis valamelyest meglepő, hogy a Fed előtt járva kezdte el a várva várt ciklust. Ez a kamat és hozamszintek csökkenéséhez vezethet rövid távon, ami viszont az infláció elméleti változatlanságát (vagy csak kisebb csökkenését) feltételezve alacsonyabb reálkamatokhoz és reálhozamokhoz vezethet. Az arany vonzereje a fentiek miatt akár erősödhet is.

- Hasonlóra kerülhet sor a Fed-től is, a várakozások szerint szeptemberben jöhet majd az első csökkentés, amelyet akár újabb is követhet majd decemberben. Ez 50 bázispontos mérséklődést jelentene a kamatokban és a reálhozamokban is, ami főleg a dollár vonzerejét, és így az arany megítélését is befolyásolhatná. A Fed mellett pedig az EKB kapcsán is várnak még újabb kamatcsökkentéseket, a konszenzus 1, vagy akár 2 újabb vágással is számolhat, ami szintén teret hagyna a reálhozamok mérséklődése előtt.

- A globális gazdasági előrejelzések alapján egyelőre stabilnak tűnnek a főbb gazdaságok. Némi lassulás persze lehetséges (kamatcsökkentések sem véletlenül lesznek ugye), de ez a reálgazdaság oldaláról talán nem jelent majd akkora törést, ami az arany esetleges felhasználása (ékszer, technológia) kapcsán sem feltétlenül jelent még érdemi kockázatot és negatívumot.

- A geopolitikai kockázatok szintje továbbra is sajnos magas, elég csak az orosz-ukrán eseményekre gondolni. Emellett a Közel-Keleten, valamint az ázsiai régióban is vannak nyugtalanságra okot adó tényezők, melyek az elmúlt években időről-időre a befektetők számára is kockázatot jelentettek. Ezeket túlzottan negligálni aligha szerencsés, ugyanakkor az arany éppen ezekre a helyzetekre nyújthat védelmet, az árfolyam mozgásából kiindulva pedig ez a logika a befektetők számára sem ismeretlen.

Stratégia

A fentiek miatt rövid távú kereskedési ötletet fogalmazunk meg az aranyra a jelenlegi szinteken. A technikai kép alapján látható, hogy erős támaszok védik a nemesfémet, miközben a fundamentális tényezők is erősnek tűnnek, így az oldalazás után lehet tere felfelé az aranynak.

Célszintként a 2500 dolláros szintet jelöltjük meg, ami kerek szintnek tűnik, és a mostani árfolyamot is durván 170 dollárral, 8 százalékkal haladja meg. Látható, hogy ez meghaladná a korábbi csúcsok szintjét is, ugyanakkor csak kismértékben, a múltbeli tapasztalatok alapján pedig az arany hajlamos volt a kerek szintek érintésére.

A stop-szintet 2260 dollárnál helyezzük el, ami több mint 3 hónapos mélypontot jelent, a szint pedig már a fontos támaszok alatt helyezkedik el. Látható, hogy ennek elérése esetén már jelentősen romlana a technikai kép, így jó eséllyel további esésre is lenne esély. A fentiek alapján a potenciális hozam-kockázat arány 2 közelében alakul.

Az arany napi grafikonja (2024.07.01. 14:00)

Kockázatok

Bár az arany kapcsán gyakran felmerül a diverzifikációs szempont, valamint a piaccal való együttmozgás mértéke sem túl magas, kereskedési ötletünk szempontjából persze vannak kockázatok. Főleg ezekre érdemes figyelni:

- A dollár árfolyamának alakulása fontos lehet, rövid távon a jelentős dollárerősödés például a nyersanyagok, így a nemesfémek és az arany számára is nyomást hozhat, ami kedvezőtlen lenne.

- A jegybankok felől érkező esetleges szigorúbb (kevésbé laza) üzenetek is hasonló mozgásokhoz vezethetnek, így szintén kockázatot jelentenek az arany kapcsán.

- A geopolitikai kockázatok alakulása is fontos lehet, mivel egy esetleges de-eszkalációs forgatókönyvek mellett az arany vonzereje csökkenne. Meg kell persze jegyezni, hogy más eszközöknek alighanem jót tenne, portfólió-szinten így a nemzetközi befektetők alighanem jól járnának ezzel, a fedezési célból meglévő eszközök csökkenése persze ettől még megvalósulhatna.

-

A gazdasági lassulással kapcsolatos hírek az ipari vagy ékszerfelhasználás kapcsán jelenthetnek fontos szempontot. Egy jelentősen romló makro-adatsor bár a monetáris lazítási esélyeket növelné, de nem kizárt, hogy a reálgazdaság oldaláról nagyobb negatívumot jelentene, ami így az arany számára is kockázat lehet .

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.