Ismét negatív a hangulat a részvénypiacokon, és az elmúlt napokban meglehetősen vegyes teljesítményeket mutatnak a főbb részvényindexek. A részvények mellett azonban devizafronton is vannak izgalmak, az elmúlt hónapokban a dollár tovább erősödött az euróval és más devizákkal szemben, illetve a forint mozgásaira is érdemes figyelni a 400-as szint körül.

Az elmúlt időszakban leginkább a forint euróval és dollárral szembeni mozgásai keltették fel a figyelmet, azonban az EURUSD árfolyamát is érdemes figyelni, valamint a világ vezető jegybankjainak lépéseit. A globálisan magas infláció és a lassuló gazdasági növekedésben nehéz helyzetben vannak a jegybankok, alábbi elemzésünkben a gazdasági környezet devizaárakra gyakorolt hatásait járjuk körbe az EURHUF és az EURUSD devizapárokon keresztül.

Forint

Az elmúlt egy hónapban a forint 3 százalékkal gyengült az euróval szemben, míg a lengyel zloty 1,3 százalékkal, míg a cseh korona fél százalékkal, így a régióban az egyik leggyengébb deviza maradt. Az euróval szemben csak a török líra gyengült nagyobbat, 8 százalékkal.

Rövidtávon még mindig tartja az emelkedő trendvonalat a forint, április óta a 370 környéki szintekről 400 fölé gyengült az euróval szemben. Az elmúlt pár napban erősödés látszódik a forint piacán, azonban technikailag a trendvonalat még nem törte le az árfolyam, egy nagyobb erősödés elindulásához viszont ez szükséges lenne a technikai kép alapján. A nemzetközi piaci hangulat viszont most sem erős, ebben a környezetben egyelőre jól tartja magát a forint, viszont a délelőtti órákban az erősödés inkább megállni látszik. A technikai kép alapján így újra a gyengülés valószínűsíthető. Felfele ismét a 400-as szint lehet a vízválasztó a forint esetében. Egyelőre azonban maradhat egy emelkedő trendcsatornában az EURHUF.

Májusban az infláció tovább gyorsult itthon is, a KSH legfrissebb adatai alapján 10,7 százalékra emelkedett, a maginfláció pedig 12,2 százalékra. Ez továbbra is meghaladja az eurózóna inflációját, és amellett, hogy az árstop intézkedések mérséklik az inflációt egyes termékcsoportoknál, a maginflációs mutatóban is látható a jelentősebb drágulás akár a szolgáltatásoknál vagy a tartós fogyasztási cikkeknél is.

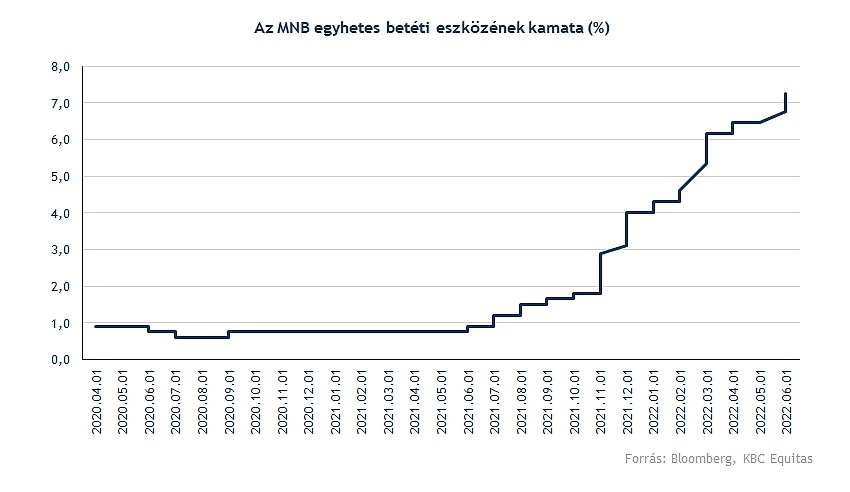

A monetáris politika itthon is szigorítással reagált a magasabb inflációra, az alapkamat emelése mellett az irányadó egyhetes betéti eszköz kamata is jelentősen emelkedett. A legutóbbi egyhetes betéti tenderen már 7,25 százalék volt a kamatszint. Holnap újból sor kerül az egyhetes betéti tenderre, amelyre érdemes lesz figyelni a forint kapcsán. Az MNB kiemelte a legutóbbi döntés után, hogy az emeléseket mindaddig folytatni fogja, amíg nem sikerül leszorítani az inflációt.

A hozamgörbe itthon is inverzzé vált a rövidoldali kamatok gyors emelkedése miatt, így jelenleg 2 éves időtávon a legmagasabbak a hozamok, míg 10 és 20 éves időtávon lapos a hozamgörbe. A GDP előrejelzésekben viszont csak lassuló gazdasági növekedést lehet látni, viszonylag alacsony recessziós kockázattal, az eurózónához vagy az Egyesült Államokhoz képest. A jelenlegi konszenzus alapján az idei évben a magyar gazdaság 4,3 százalékkal növekedhet, viszont jövőre a GDP-növekedési ütem 3,4 százalékra lassulhat.

A monetáris politika mellett főleg az Uniós forrásokról való vita elhúzódása lehet hatással lehet a forintra, valamint összességében a magyar piac alulteljesítése sem kedvező. A külkereskedelmi mérleg a tavalyi év második fele óta deficites, illetve az államháztartási hiány is emelkedett, ezek szintén a forint szempontjából kedvezőtlenek. A kormányzat által bejelentett adóemelések, illetve a kormányzati költségvetés megvágása jelenthetne pozitívumot a forintnak. tartósabb erősödéshez viszont minden bizonnyal az infláció mérséklődésére és a nemzetközi piaci hangulat javulására lenne szükség.

A mai napon is érdekes mozgások láthatók a forint piacán, hiszen a részvénypiaci jelentősebb esés mellett a piacnyitás után még erősödni is tudott az euróval szemben a forint, viszont a délutáni órákban már gyengülést lehet látni az euróval szemben, és már 396 felett jár az EURHUF árfolyama

Az EURHUF napi grafikonja (2022. 06. 22. 14:45)

Dollár

Jelentősebb erősödést mutatott az elmúlt időszakban a dollár az euróval szemben. Februárban az EURUSD árfolyama az 1,14-es szintek körül tartózkodott, azóta pedig az 1,05-ös szint alá is erősödött. Ehhez hozzájárultak a Fed kamatemelései is. Az EURUSD árfolyamában már korábban megjelentek a várakozások is, viszont a FED kamatemeléseiben is látványos a változás.

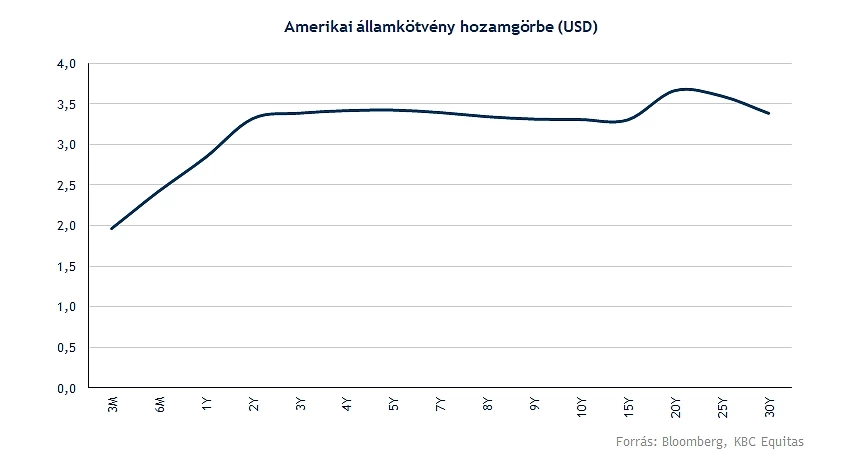

Korábban 2015-ben kezdett kamatemelési ciklusba a Fed, akkor viszont lassabb ütemben emelte az alapkamatot a jegybank, míg a legutóbb 75 bázisponttal emelte az alapkamatot. Természetesen a makrogazdasági környezet is más volt abban az időszakban. A rövid oldalon így ismét közeledünk a 2017-2018-as kamatszinthez.

A napokban a kockázatkerülés a kötvénypiacon is látszódik, az Egyesült Államokban a hosszú hozamok inkább csökkentek. Az amerikai 10 éves kötvényhozam jelenleg 3,2 százalékra csökkent, és a német 10 éves kötvényhozam is 5,25 százalékra csökkent.

A dollár reakcióját érdemes lehet figyelni a napokban, ugyanis Jerome Powell féléves kongresszusi meghallgatására kerül sor. Nem meglepően a jelenlegi inflációs helyzet lesz a központi téma, így az ezzel kapcsolatos kijelentésekre figyelhet a piac. A meghallgatáson elhangozhatnak a következő kamatdöntő ülésre vonatkozó iránymutatások is, amelyekkel kapcsolatban az egyik legfontosabb, hogy milyen lépésekben folytathatja a Fed a kamatemeléseket. Visszatér az 50 bázispontos emelés, vagy folytatódik az agresszívebb 75 bázispontos szigorítás.

Az infláció május folyamán tovább gyorsult az Egyesült Államokban, amely meglepetést okozva 8,6 százalék körül alakult, az áprilisi lassulást mutató adat után. Ugyanakkor a Fed kiemelten figyel a munkaerőpiacra is, amely a jelenlegi helyzetben feszesnek tekinthető, rekord alacsony munkanélküliséggel. Ez például az 1970-es évek magas inflációs környezetéhez képest különbség, hiszen akkor a munkanélküliség is magasabban volt. A stabil munkaerőpiac viszont kedvezhet a Fednek a kamatemelési ciklusban.

A pénzügyi kondíciók változásának hatásai pedig látszódnak az amerikai gazdaságban. A magasabb hitelkamatok miatt csökkent a kereslet az új hitelekre, a dollár erősödése negatívan hat egyes vállalatok bevételnövekedésére, a részvényindexek csökkentek. A Fednek a szigorítással fékeznie kell a gazdaságot, amellyel letörheti az inflációt, viszont ehhez a jelenleg magas energiaárak mérséklésére is szükség lenne.

Emiatt tehát nincs könnyű helyzetben a Fed, az ukrajnai háború globális hatásai és az egyébként is lassuló globális gazdasági növekedés az elmúlt időszakban növelték a recessziós kockázatokat. Az első negyedéves GDP évesített szinten csökkenést mutatott az Egyesült Államokban. A PMI adatok viszont még bővülést mutatnak az Egyesült Államokban, ez alapján a következő hónapokban még jöhet bővülés. A kötvénypiac viszont inkább áraz a következő időszakra recessziót, és jelenleg a részvénypiacon is nagyon negatív a szentiment.

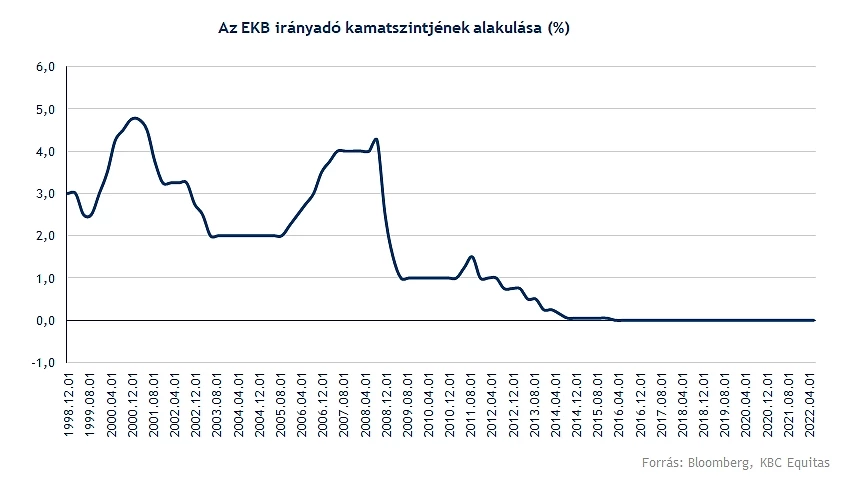

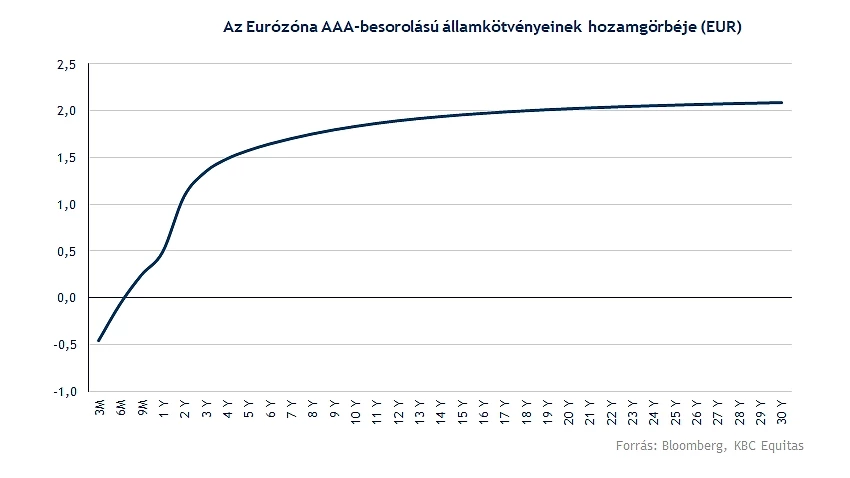

Nagy kérdés viszont, hogy lép-e az EKB, hiszen az irányadó kamat még mindig nem változott az eurózónában, viszont hasonlóan a globális folyamatokhoz az infláció tovább gyorsult az elmúlt hónapokban. Múlt héten az EKB ugyan bejelentett egy rendkívüli ülést, azonban a kamatszint módosítása nem került szóba, csupán a kötvénypiaci turbulenciák kezeléséhez alakítaná rugalmasan az eszközeit az EKB. Múlt héten például az olasz kötvénypiacon voltak hirtelen mozgások, amely rövidtávon a hosszú hozamok jelentős növekedését okozta.

Az euró szempontjából azonban ez kevésnek bizonyult a tartós erősödéshez. Ugyan az EURUSD a korábbi mélypontok felett van, és úgy tűnik az 1,04-es szint körül kialakulhatott egy dupla mélypont. Viszont, ha az EKB továbbra is lazább marad az EURUSD tovább folytathatja az útját a paritás felé.

Az EURUSD napi grafikonja (2022. 06. 22. 14:45)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.