Komoly figyelem övezte a tegnap zárás után érkező jelentést a Facebooktól. Januárban a Meta részvénye jelentős esést mutatott, érdemben azóta sem állt talpra a papír, de a felhasználók kapcsán legalább pozitív hírek éreztek, ami megnyugtatta a befektetőket. A részvény 15-20 százalékos pluszban kezdheti a kereskedést a nyitás felé közeledve, de vannak azért negatívumok is a cég körül, melyre előbb-utóbb választ kell adnia a menedzsmentnek is, és nem feltétlenül lesz elég pár milliárddal alacsonyabb költség-előrejelzés. A fentiek mellett pedig látni kell azt is, hogy a mai reakció valamennyire a nyomott árazásnak és a javuló piaci hangulatnak is szól.

Fontos jelentést tett közzé tegnap zárás után a Facebook, a vállalat ugyanis a januári jelentésével még komoly csalódást okozott, így értelemszerűen a fókuszba került. Ezúttal pozitív meglepetést sikerült okozni, de gyorsan az elején érdemes leszögezni, a várakozások sem voltak magasan. Ráadásul az is fontos aspektus, hogy közel sem volt minden soron maradéktalan a siker, így a januári jelentéshez képest a fogadtatás részben a hangulattal és a pozícionáltsággal magyarázható.

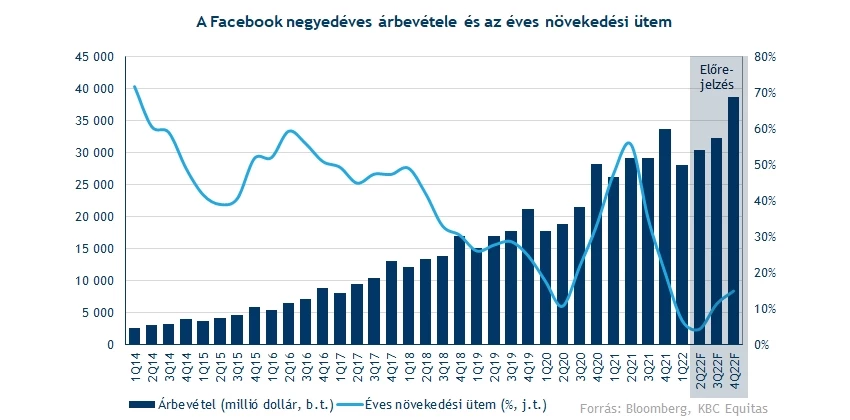

A bevételek végül közel 28 milliárd dollárt tettek ki, javarészt a hirdetéseknek köszönhetően, az egyéb bevételek súlya nagyon alacsony továbbra is. Látható, hogy a növekedési ütem nem is volt combos, csak 6,6 százalékos volt a bővülés, ami érezhető lassulást jelent, bár 2020 elején is láthattunk már lassulást a korábbi időszakokhoz képest. A várakozást nagyjából 1 százalékkal múlta alul a cég, ami hibahatárnak számít, bár nem a legpozitívabb hír, még akkor sem, ha az erős dollár nem kedvező a cégnek.

Ennél fontosabb negatívum viszont, hogy a második negyedéves előrejelzés csak 28-30 milliárd dolláros lett, ami alapvetően stagnálást, vagy enyhe visszaesést jelentene tavalyhoz képest. A konszenzus ennél optimistább volt, 30,7 milliárdot vártak, vagyis alapvetően a bevételek növekedési üteme sokat lassulhat idén, a tavalyi 118 milliárd dolláros éves bevétel után a mostani 130 milliárdos várakozás kezd magasnak tűnni, könnyen lehet, hogy végül ennél alacsonyabb, néhány százalékos bővülés jön csak össze.

Az viszont legalább jó hír, hogy a napi, illetve havi aktív felhasználók száma hozta a várakozásokat. Előbbi 1,96, utóbbi 2,94 milliárd főt tett ki, ez pedig nem csak az egy évvel korábbi számokhoz képest jelent növekedést, hanem az előző negyedéves számokat is 20-30 millió fővel dobja meg. Jöttek tehát új csatlakozók a Facebookhoz, és az ún. „family” tábor is tovább nőtt, ami a Facebookon túl a további alkalmazásokat (pl. Messenger, Instagram, Whatsapp, stb.) használókat is méri. A konszenzus viszont nem is mert nagyot várni ezeken a sorokon a cégtől a korábbiak alapján, így ez is árnyalja valamelyest a kedvező részsikert.

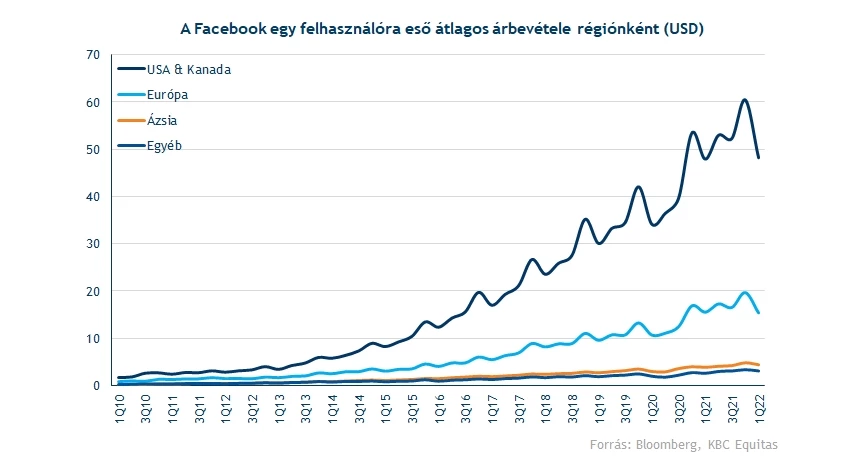

A monetizáció oldalán szintén érezhető a lassulás, a korábbi dinamikus javulás után már csak néhány százalékos volt a növekedés a szezonálisan általában nem túl erős első negyedévben, havi aktív felhaszálónként pedig az éves szám továbbra is 40 dollár körül mozog. Ez persze az Apple adatvédelmi változtatásaival is magyarázható, amire továbbra is hosszabb távon megoldást kellene találnia a cégnek, miközben a régiós különbségek is elég látványosak. A fentieken túl pedig a mostani orosz-ukrán háború, és az emelkedő infláció sem segít rövid távon.

A költségek is erősödnek

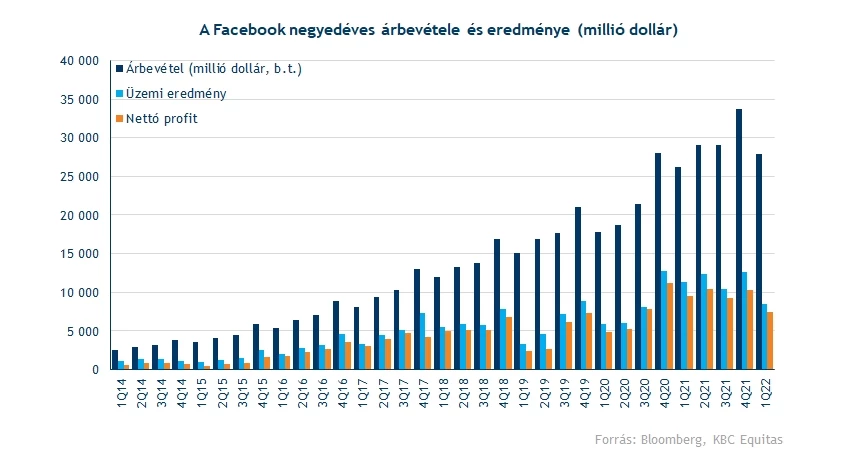

Közben jól láthatóan emelkednek a költségek a cégnél, a dolgozók létszáma közel 30 százalékkal emelkedett éves alapon, köszönhetően a különböző projekteknek. Főleg a kutatási és fejlesztési költségek erősödnek látványosan a Reality Labs miatt, ha pedig a bevételi növekedés egyre inkább lassul, akkor ezek a projektek is egyre inkább a befektetők fókuszába kerülhetnek, belátható időn belül eredmények felmutatására kényszerülhet a vállalat.

Látható, hogy a költségek növekedése a bázishoz képest komoly növekedést mutatott, ennek kapcsán üdítő fejlemény, hogy az éves költség-előrejelzést valamelyest lefelé módosította a menedzsment. Korábban 90-95 milliárdot vártak, most viszont 87-92 milliárdra csökkent az előrejelzés, ez a profitmarzsok kapcsán pozitív fejlemény, de ettől függetlenül további költségnövekedést implikál a mostani szintekről, legfeljebb kisebb mértékűt.

A profitszámokon is érezhető a költségek erősödése, az üzemi eredmény „csak” 8,5 milliárd dolláros lett 30 százalékos eredményhányaddal, és majdnem 3 milliárdos csökkenést jelent a bázishoz képest. A nettó soron is 2 milliárdos a mínusz a bázishoz képest, de a 2,72 dolláros EPS azért a várakozásokat így is bőven meghaladta, a költségek kapcsán tehát már kezdenek látszódni a befektetők számára a pozitívabb megítélésű hírek.

Mit hozhat a jövő?

A fentieken túl pozitívum, hogy a menedzsment látszólag egyre jobban érzékeli a kihívásokat és a környezet okozta nehézségeket. Ez alapján valódi dilemma, hogy csak az Apple adatvédelmi változtatásai miatt idén 10 milliárd dolláros bevételkieséssel számolhat a cég, közben jelentősen erősödnek a költségek. Továbbá miközben az orosz-ukrán háború és a növekvő infláció miatt sok cég rövid távon biztosan újragondolja a marketingkiadásokat, addig a Facebook a metaverzum és a virtuális valóság projektjeire milliárdokat költ el. A fentiek eredménye a csökkenő profit, erre pedig valamelyest reagálni kell a vezetésnek az erős vízió ellenére is, különben a tőkepiacon is negatív környezetben komoly ár és presztízsveszteség érheti a Facebookot.

A TikTok fiatalok körében látható népszerűsége érezhető, erre adott válaszként viszont a Reels is egyre inkább népszerűvé válik, ugyanakkor a vállalat szerint a monetizáció a termék kapcsán minimum egy több éves történet lesz. A hirdetések szempontjából kulcsfontosságú figyelem megtartása tehát zajlik a cégnél, láthatóan vannak eredmények, de a bevételi számok kapcsán ennek megjelenése még későbbre tolódik.

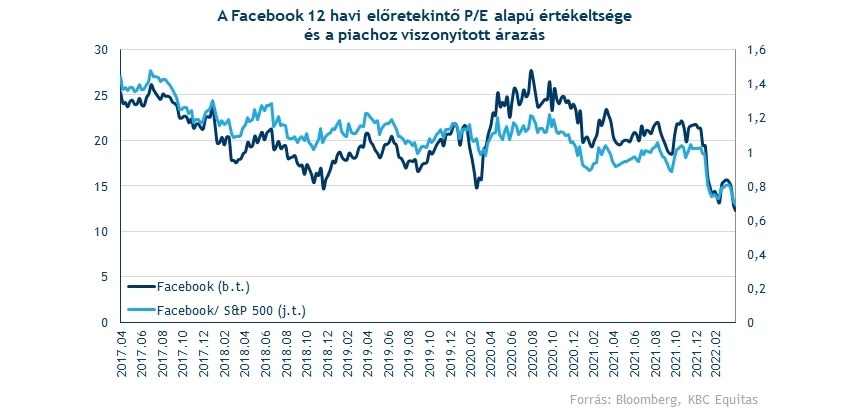

A befektetők tehát jogosan óvatosak egyelőre a fentiek miatt, ezzel együtt a 12 dollár körüli 2022-es EPS várakozások tarthatónak tűnnek, amennyiben egyéb rendkívüli fordulatok nem nehezítik a cég életét, vagy ha legalább sikeresen menedzselik a költségnövekedést az előrejelzett módon. A tegnapi zárás során továbbra is 15 alatti P/E ráta adódott a 2022-es várakozásokból kiindulva, a mostani megugrással viszont még mindig nem számít drágának a papír.

Közben látható, hogy a metaverzum, mint projekt alapvetően értékes opciót jelenthet majd, de az erős infláció és hozamemelkedés korszakában talán kevésbé tűnik most ez olyan vonzónak, mint pár évvel ezelőtt. Ráadásul a költséges és kétes megtérülésű projektek egy magasabb hozamkörnyezetben a befektetőknek is jobban fájhatnak, így a jelentések alapján egyre inkább időnyomásba kerülhet a Facebook vezetése, tekintve hogy a Reality Labs divízió éves szinten 10 milliárd feletti veszteséget termel. Csak összehasonlításképp, ez a cég „core” üzemi eredményének nagyjából 20 százalékát jelenti, és a vezetés szerint még évekre lehet ahhoz szükség, hogy legyen érdemi profit-hozzájárulás, ez alapján pedig még lehetnek érzékenyebb időszakok a befektetők részéről.

Összességében viszont úgy véljük, hogy a felhasználók kapcsán kialakult pánik-hangulatot erőteljesen csillapíthatja ez a jelentés, és a piaci reakcióban is inkább ez tükröződik. Látható, hogy a Meta platformjait milliárdok használják, és a növekedés sem tűnt még el, továbbá felfutóban lévő szolgáltatásokat is lehet látni. Aligha tűnnek majd el százmilliók a platformokról egyik hónapról a másikra, miközben a cég több mint 40 milliárd dollárnyi készpénzzel rendelkezik, képes tehát tartani a tempót a versenytársakkal. Ez az értékeltségben nem feltétlenül tükröződik hűen, ám a 2022-ben igen negatív piaci hangulatban ennek nehezen szerez érvényt az elmúlt évek egyik húzópapírjának számító Meta, így ameddig a piaci hangulatban nem áll be egy érezhetőbb javulás, vagy stabilizáció, addig a Meta kapcsán is komoly kilengésekre lehet készülni.

Így áll a részvény

A januári jelentés után több szakaszra bontható a Facebook rövid távú teljesítménye. Március közepéig a piaci hangulattal együtt lecsorgás jellemezte a papírt, majd a javuló hangulatban már a Facebook is erősödni tudott, kereskedési ötletünket is ebben az időszakban fogalmaztuk meg. Április elején ugyanakkor ismét elromlott a piaci hangulat, így a Facebook is elgyengült, ráadásul technikailag is negatív, hogy a mozgóátlag erős ellenállást képzett.

A tegnapi gyertya már fordulósnak nevezhető, a zárás utáni reakció pedig érdemben felfelé mozdítja ma el az árfolyamot. Alapvetően berajzolható egy csökkenő trendcsatorna, aminek alsó száráról pattan így fel a papír, ugyanakkor csak a sáv közepéig juthat, és ismét a 200 napos mozgóátlag lehet a masszív ellenállás. Távolabbra talán nem érdemes még tekinteni, egyébként is sok múlhat a mai záráson, de rövid távon a csatorna felső szára 230 dollár környékén jelöl ki szinteket.

Látni kell, hogy az RSI a túladott zónából kilépve vételi szignált adhat, de ilyen mozgás után ez nem olyan meglepő. Alapvetően elmondható, hogy sokat javult így a technikai kép, de az érdemi áttöréshez egy stabilan erős piacra is szükség lehet, vagy további pozitív bejelentésekre a részvénytől. Ha viszont romlana a hangulat, akkor a 185 dolláros támaszok lehetnek majd érdekesek.

A Facebook napi grafikonja (2022.04.28 nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.