Erős időszakon van túl a Wizz Air, a várakozások alapján pedig még ennél is erősebb lehet a nyári csúcsszezon. A bevételek dinamikus növekedést mutatnak, a profitszámok pedig már a járvány előtti szinteket idézik, ami kellemes hír a befektetőknek. Az előrejelzés kapcsán viszont vannak negatívumok, miközben a költségek azért nincsenek alacsonyan, a gyengébb piaci környezetben így a részvény is kisebb mínuszban áll ma. Látni kell viszont azt is, hogy a korábbi években ez többször is előfordult a jelentések napján.

Kimondottan érdekes jelentésen van túl a Wizz Air, miközben a második negyedéves számokat a kedvező szezonhatások miatt a befektetők egyébként is kiemelten figyelik. Látni kell, hogy első ránézésre nem is sikerültek rosszul a számok, a bevételek dinamikusan emelkedtek, a profit pedig végre a korábban látott szintekre érkezett.

Dinamikus növekedés

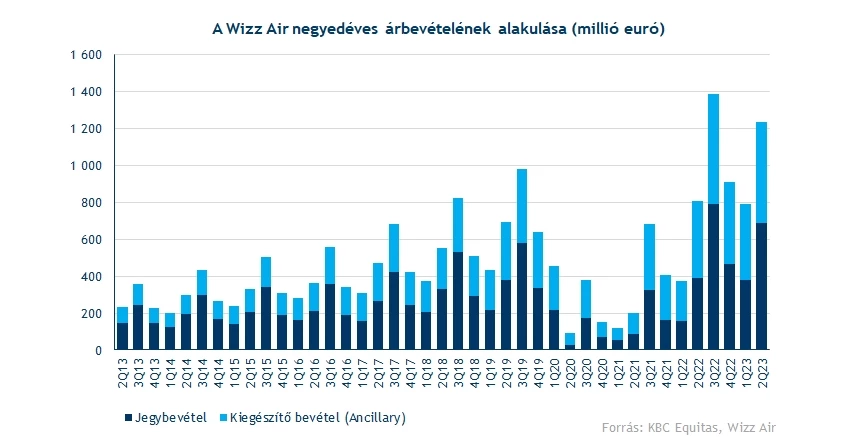

Kezdjük a bevételekkel, melyek végül meghaladták az 1,2 milliárd eurót. Ez nem jelent új rekordot a cég életében, de majdnem, mivel csak a tavalyi harmadik negyedéves számok haladták ezt meg, ugyanakkor a szezonhatások ott kedvezőbbek, vagyis ez aligha meglepetés. Most végül sikerült 53 százalékos növekedést felmutatni éves alapon, ami kiemelkedő eredmény.

Ennek egyrészét nyilván az adja, hogy jóval többen utaztak április és június között a Wizz Air járatain, mint egy éve. Ezek ugyanakkor a havi utasforgalmi adatok alapján már ismertek voltak korábban is, most 15,3 millió volt az utasok száma, míg egy éve 12,2 milliót lehetett látni. Ez nem kedvezőtlen adat tehát, és alapvetően 25 százalékos növekedést jelent éves alapon, vagyis a bevételnövekedés durván felét magyarázza.

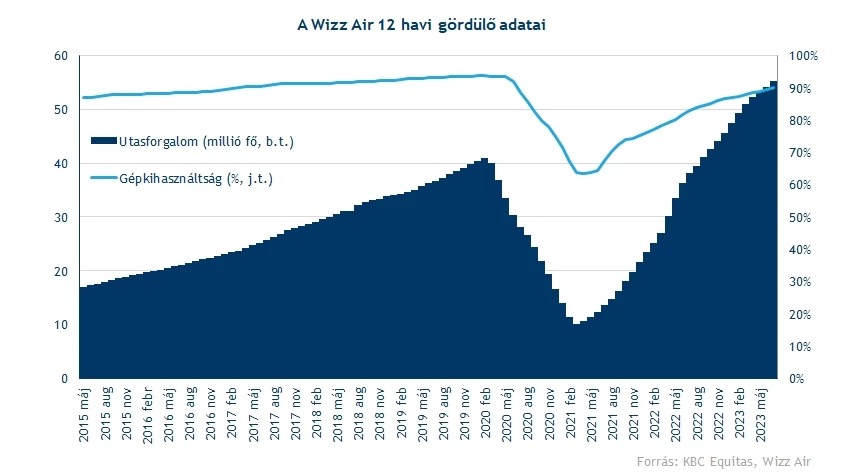

A másik tényező az átlagos jegyárak emelkedése volt, ami egy elérhető utaskilométerre (ASK) vetítve 3,46 eurocentről 4,19 eurocentre emelkedett a negyedév során. Ez szintén szép növekedés, bár talán inkább a bázis volt alacsonyan, a járvány előtt ugyanis a második negyedévekben inkább 4 eurocent környékén volt ez a szám, mint sem 3,5 eurocent alatt. Mostanra pedig a gépkihasználtság is sokat javult, ami szintén kedvező, viszont a jelenlegi szintekről nagyobb arányú növekedés már nem feltétlenül tűnik reálisnak, legfeljebb kisebb mértékben, amivel a cégvezetés is számol a következő időszakban.

A Wizz Air tehát szépen javította a bevételtermelési képességét, a fenti ábrából pedig látható, hogy a korábbi éves szinten 40 millió utashoz képest már 35 százalékkal nagyobb forgalmat képes bonyolítani a cég. A bevételek így jelentősen megnőttek, ráadásul a fentinél is nagyobb mértékben, a négy negyedéves adatok alapján már inkább 50-55 százalékos növekedést lehet látni, amiben a drágább árazásnak is bőven szerepe van. Ez persze részben az inflációs környezettel is magyarázható, viszont magyarázható azzal is, hogy a költségek kapcsán is vannak növekedések, melyeket ellensúlyozni kell a profitabilitás megóvása/javítása érdekében.

Nincsenek alacsonyan a költségek

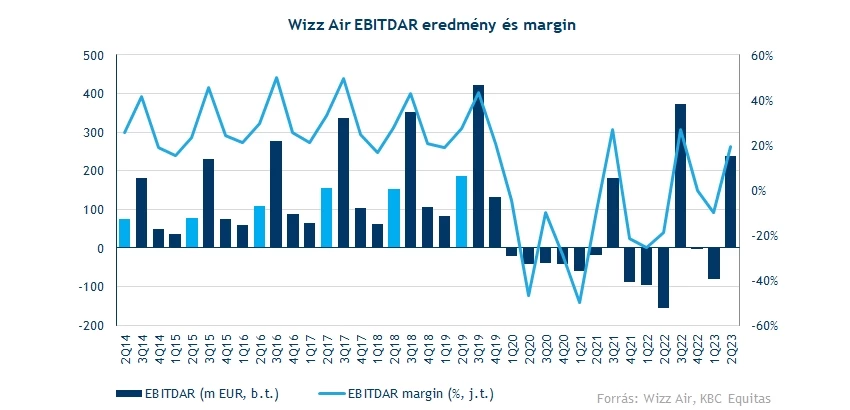

A költségek szintje a negyedév során továbbra is 1 milliárd euró felett volt, ami már tavaly nyár óta jellemzi a negyedéveket. Most is főleg az üzemanyagköltségek jelentették a legjelentősebb tételt, de ez aligha meglepő az elmúlt évek olajpiaci folyamatai alapján. Ezzel együtt látszik az is, hogy a Wizz Air 1,1-1,2 milliárd euró körül tudta stabilizálni az operatív kiadásokat, ami így a növekvő bevételtermelés miatt egyre szebb profitszámokhoz vezet.

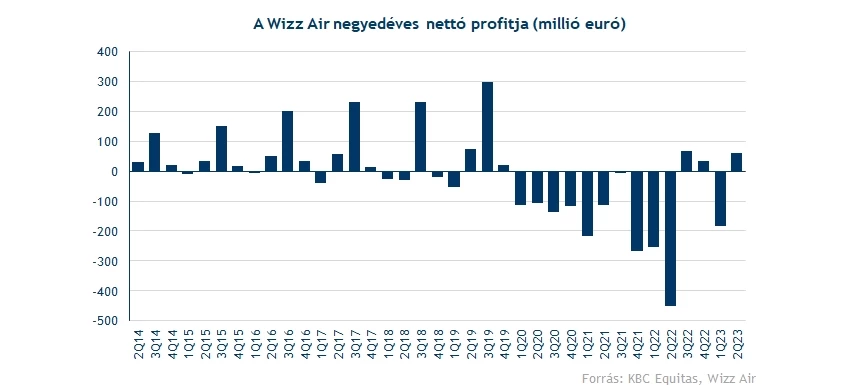

A negyedév során pedig ezzel már sikerült 80 milliós üzemi eredmény, és 236 milliós EBITDA eredményt elérni, ami sokkal kedvezőbb az egy éve látott számoknál. Kontextusba helyezve főleg a járvány előtti szinteket érdemes nézni, akkor a számok 160-180 millió euró körül mozogtak, vagyis durván 4 évvel később sikerült elérni, illetve meghaladni, valamint trendszerűen illeszkedni a profittermelésben a korábbiakhoz.

Ezzel együtt ezt még egyértelműen talán nem jelenthetjük ki, mivel a nettó soron azért nem feltétlenül zajlott le tökéletesen a fenti folyamat. A Wizz Air a negyedév során durván 60 millió eurós nyereséget ért el, ami még elmarad a 2019-es adattól, és inkább a 2017-es számnak felel meg. Ezzel együtt viszont igaz, hogy a profitabilitás azért már közelíti a járvány előtt közvetlenül meglévő átlagos szinteket szezonálisan, emiatt pedig fontos, hogy főleg a következő negyedévben milyen profitszámot sikerül végül elérni. Remek hír lenne, ha a kulcsfontosságú harmadik negyedévnek is sikerülne megerősítenie ezt.

Magas profit jöhet

A menedzsment előrejelzése alapján egyébként a jövő március végén záródó üzleti évben 350-450 millió eurós profit jöhet a nettó soron, ez javarészt a várakozásoknak is megfelel. Ugyanakkor ennek nagyrésze a következő negyedévben jöhet, az pedig kedvező, hogy az utasforgalom júliusban több mint 26 százalékkal tudott növekedni, meghaladva a májusi és júniusi ütemet is.

Ezzel együtt kérdéses, hogy az ASK-arányos bevételek és költségek között a jövőben milyen különbség tud kialakulni. Az ugyanis már jó ideje látható, hogy a korábbi 2,1-2,2 eurocentes üzemanyagok nélkül számított CASK mutató elérése nem reális még ilyen utasforgalom mellett sem, inkább 2,5-2,6 eurocent körül volt a korábbi negyedévekben, ráadásul a bérköltségek is magasabbak már bevételarányosan a járvány előtti szintekhez képest. Közben az üzemanyagköltségek szintje is megnőtt, és a 80 dollár körüli Brent sem feltétlenül jelent olcsó szintet. Emiatt viszont láthatóan további árnövekedésre lehet ahhoz szükség, hogy a járvány előtt látott durván 0,5 eurocent környéki spread a bevételek és a költségek között ASK-arányosan megmaradjon.

Egyelőre viszont az még nem látszik, hogy ez nagyobb átlagban mikorra valósulhat meg, a második negyedévekben is jellemzően 0,5 eurocent különbségek voltak a járvány előtt, jelenleg viszont még csak 0,17 eurocent környékén van a különbség. A költségek oldaláról tehát mérséklődésre lenne szükség, vagy további forgalomnövekedésre, de alapvetően ezek kombinációja lehet megoldás a jegyárak lassú emelkedése mellett.

Az utasforgalom növekedés mindenesetre folytatódhat a következő időszakban is, ez pedig segíthet, hogy az éves számok végül hozzák a korábban előrejelzett viszonylag széles sávot. A piaci várakozás is alapvetően az, hogy a Wizz Air 400 millió euró körüli nettó profitra lesz képes, ez pedig az előrejelzési sáv középértékét jelenti. Elmondható, hogy ezzel a járvány előtti szintekre térhet vissza a profitabilitás, valamint azt meg is haladhatja.

Ugyanakkor továbbra is kérdéses, hogy a mostani olajpiaci és energiapiaci környezetben középtávon milyen eredménynövekedésre lesz majd képes a Wizz Air. Látni kell, hogy a költségek forgalom-arányos csökkenésére azért nehezen lesz nagy tér a mostani szintekről, miközben a gazdasági klíma és a versenyhelyzet egy nagyobb áremelés esélyét is elveszik jelenleg. A forgalom növekedése tehát fontos maradna, viszont az első félévre a korábbi 30 százalék helyett csak 25 százalékos növekedést vár már a cégvezetés, ami így ebben a környezetben nem hangzik a legkedvezőbben, főleg a befektetők számára. Részben ezzel is magyarázható a gyengébb piaci fogadtatás.

Így reagált az árfolyam

A Wizz Air részvénye mínuszban kezdte meg a kereskedést, délelőtt pedig 22 font alatt is járt az árfolyam. Ugyanakkor az utóbbi években ez többször is előfordult már, a Wizz Air a jelentés napján sokszor mínuszokkal reagál, aztán napon belül mutat be fordulatot, vagy a következő napokban indul meg felfelé. A technikai kép alapján ez most kérdéses lehet, de ezzel együtt a mai gyertya akár fordulósként is értelmezhető.

Ellenállásként a 26 font körüli szinteket érdemes figyelni, ami az idei évben látott sávnak is kvázi az alját jelentené, valamint a 200 napos mozgóátlag is nagyjából itt tartózkodik már. A részvény alapvetően a túladottsághoz van közel, miközben a jelentés összességében azért nem sikerült rosszul a főbb számok szintjén, még ha az előrejelzés némileg ront is annak megítélésén.

Látható, hogy a célárak konszenzusa jelenleg 34,5 font környékén van, ami a mostani szinteket majdnem 50 százalékkal haladja meg. Ráadásul az elmúlt hónapokban élesebben elvált a konszenzus a jelenlegi árfolyamtól, míg utóbbi inkább lefelé tart, addig a konszenzus felfelé. Ha a jelentés utáni napokban nem jönnek majd célárcsökkentések, akkor az kedvező hír lenne a részvényeseknek az árfolyam szempontjából is.

A Wizz Air napi grafikonja (2023.08.03. 11:30)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.