Megérkeztek a viharfelhők, ebben a jelentési szezonban már annak is örülhetnek a befektetők, ha a vártnál kisebb mértékű profitcsökkenést produkálnak a társaságok. Ugyan az S&P 500 index komponenseinek esetében minimális bevételnövekedés még fennmaradhatott az év első hónapjaiban, de EPS-soron már átlagosan 5 százalékos visszaesésre van esély. Az elmúlt időszakban az energiaszektor segített javítani az összképen, azonban a magas bázishatás és a csökkenő energiaárak miatt már nem tud felülteljesítő lenni a szektor. Az európai trendek is hasonló képet festenek, egyelőre még ellenállóbbak lehetnek az európai cégek, de a következő negyedévek kilátásai már visszaesésről árulkodnak.

Az elmúlt években inkább felülteljesítés, pozitív meglepetések tömkelege jellemezte a cégek negyedéves jelentéseit. Azonban az utóbbi időben nagyot fordult a világ, hiszen egyre több negatív hangvételű előrejelzés érkezett a különböző vállalatok háza tájáról, ezzel együtt az elemzők is pesszimistábbá váltak a következő hónapokat tekintve.

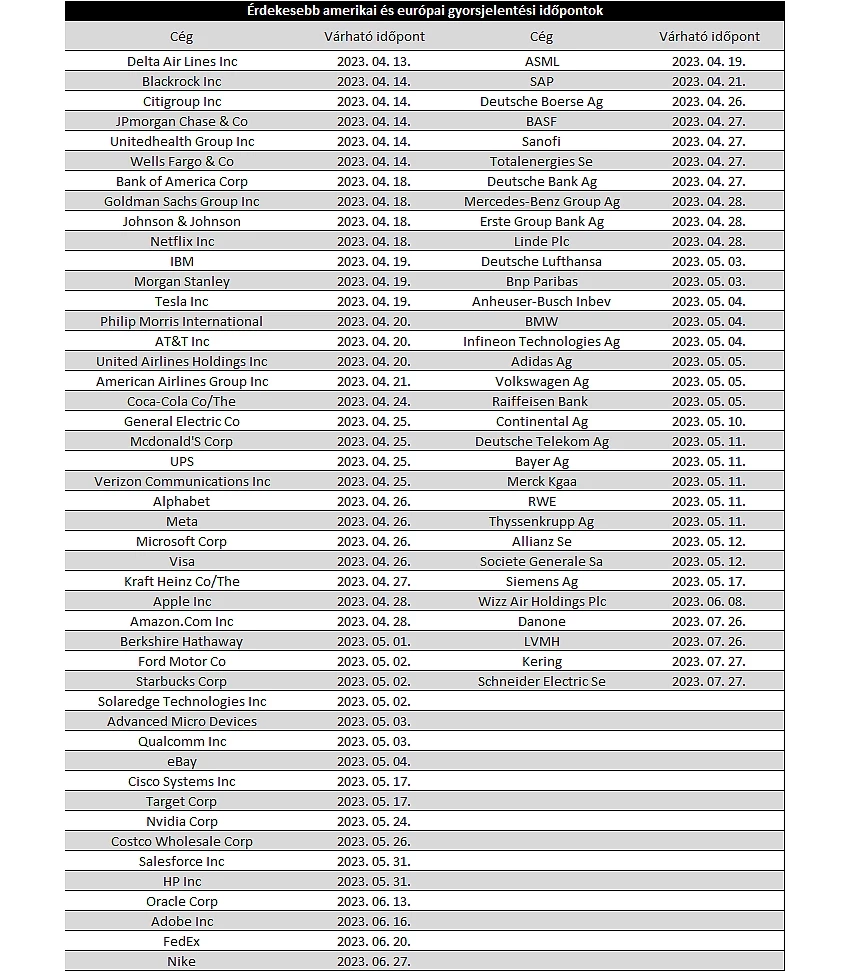

A gyengélkedő fundamentumok, a növekvő költségterhek, valamint a devizamozgások okozta veszteségek is hátráltató tényezőként említhetők az amerikai cégek esetében. Emellett a március sem telt el izgalmak nélkül, hiszen a pénzügyi rendszerben felmerülő problémák bizonytalanságot váltottak ki a piacokon, amely a nagyobb jegybankok politikáján is változtatásokat eredményezett. Hatalmas problémákról azonban közel sem beszélhetünk, így mind az európai, mind az amerikai nagybankok a stabil likviditási helyzetükről tájékoztatták a befektetőket, így inkább a bizonytalan piaci környezet hozott nagyobb visszaeséseket a részvénypiacokon. Az európai és az amerikai bankszektor helyzetéről részletesebben is írtunk egy korábbi elemzésünkben. Az első negyedéves eredmények közzétételét idén is a bankok, valamint a légitársaságok kezdik meg, így ezek az eredmények érdemben befolyásolhatják majd a piaci hangulat alakulását.

A befektetők nagy többségét elsősorban az előretekintő eredmények, a vezetőség által közzétett előrejelzések mozgathatják meg igazán, hiszen ez alapján próbálják meg beárazni a részvényeket a befektetők. Így a jelenlegi szezonban is érdemes lehet figyelni, milyen kommentárok érkeznek a különböző menedzsmentek felől, illetve hogyan alakulnak a gazdasági kilátások. A következőkben részletesebben is megvizsgáljuk, hogy mire számíthatnak a befektetők az amerikai, illetve az európai szezon kapcsán.

Az amerikai álom szertefoszlik?

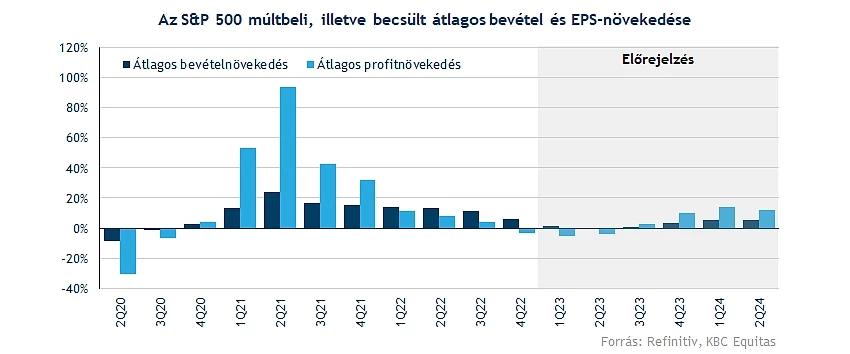

Új szelek fújnak már az amerikai piacokon is, hiszen a korábbi negyedéves eredmények esetében még nagymértékű bevétel-, és profitnövekedés volt látható, addigra ez a tendencia erősen megváltozott. A negyedik negyedévet még érdemi bevételnövekedéssel tudták zárni az S&P 500 index komponensei, míg az idei első negyedévre vonatkozóan már csak 1,6 százalékos átlagos bővülés mutatkozik. Az infláció következtében több cég is áremelések sorával próbálta meg védeni az eredményeit, azonban a végtelenségig nem tudják tartani a lépést a vállalatok, hiszen a fogyasztói nyomás révén akár érzékelhető keresletvisszaeséssel szembesülhetnek a társaságok.

A profitok tekintetében nemcsak lassul a növekedés üteme, hanem profitcsökkenés jellemezheti a cégeket a következő időkben. Az idei első negyedévet átlagosan 5,2 százalékos visszaeséssel zárhatták az S&P 500 index komponensei, míg ez a fajta negatív sorozat az ezt követő negyedévben is kitarthat.

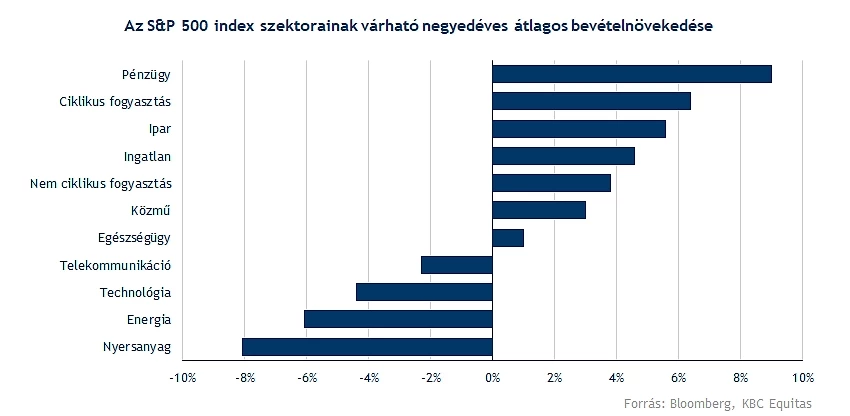

2022-ben fontos segítséget jelentett az energiaszektorban látott kiemelkedő teljesítmény, azonban mostanra elfogyott a lendület, hiszen a magas bázishatás következtében ebben a negyedévben már közel 6 százalékkal csökkenhetett a szektor átlagos bevétele tavalyhoz képest. A fogyasztási javak, valamint a pénzügyi szektor maradhat felülteljesítő, ezzel összességében így is csupán 1,6 százalékos átlagos bevételnövekedésre lehettek képesek a társaságok.

Az eddig is gyengélkedő techszektor, valamint kommunikációs szektor is tovább ronthatja a bevételi számait, mindkét szektor esetében mérsékelt csökkenésre mutatkozik reális esély. Több cég is a marketing és reklám költségek visszafogásán keresztül próbálja fenntartani az eredményeit, ennek hatására a hirdetési piacokra támaszkodó társaságok gyengén szerepeltek az elmúlt időszakban.

Tovább nőttek a költségek

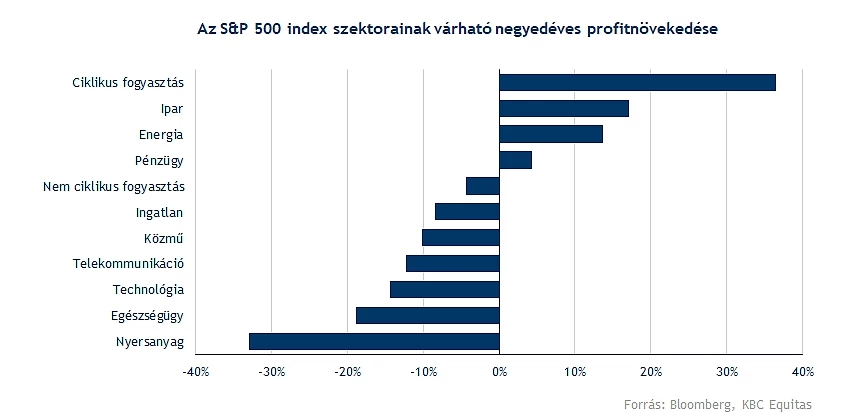

A profitok alakulásának tekintetében már közel sem nevezhető túl rózsásnak a helyzet, hiszen mindössze 4 szektor esetében várható javulás a tavalyi évhez képest. Átlagosan 5 százalékos visszaesést prognosztizálnak az elemzők, utoljára 2020 harmadik negyedévében láttunk ennél is rosszabb teljesítményt a cégektől.

A ciklikus fogyasztási javak szektora produkálhatott erős negyedévet, elsősorban a különböző hotelek, szállásadók, illetve utazási irodák mutattak nagy javulást, hiszen sokat javult az utazási hajlandóság az idei évre, valamint az alacsonyabb bázishatás is segíthet egyes vállalatok javulásában. Az ipari szektor átlagosan 18 százalék környéki növekedést mutathat, itt a légitársaságok helyzetét érdemes kiemelni, hiszen az erős kereslet a repülőjegyek iránt további növekedési potenciált tartogathat a cégek számára. A fontosabb amerikai légitársaságok már a héten, esetleg a jövő hét folyamán közzéteszik a friss számaikat, így ezekre mindenképp érdemes lehet majd figyelni.

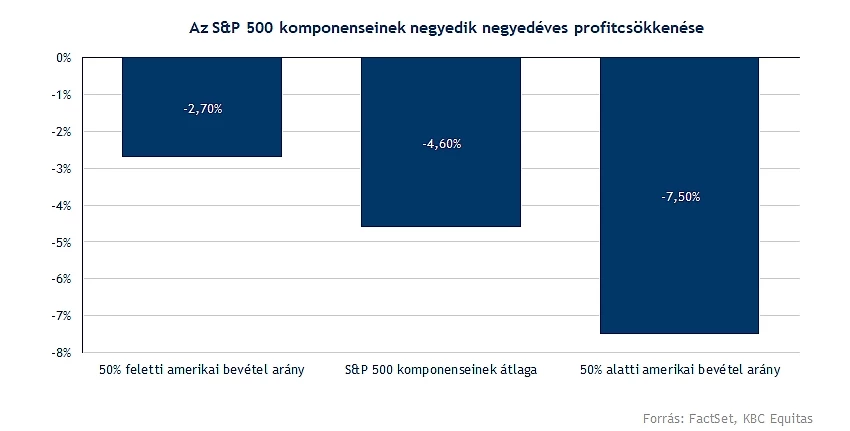

A jegybanki szigor eredményeképp a dollár is hamar erősödésbe kapcsolt, így a tavalyi évben még fokozatos csökkenés jellemezte az EURUSD árfolyamát. Ennek hatására tovább ronthatták a cégek eredményeit a kedvezőtlen devizamozgások. A negyedik negyedévben is láthattuk, hogy azok a társaságok, amelyek kevésbé exportorientáltak, azokat nem érintette olyan érzékenyen a dollár erősödése. Ezzel szemben a nagyobb külföldi kitettséggel rendelkező társaságok, mint több különböző technológiai cég is, már érezhető mértékű visszaesést tulajdoníthatott a devizahatásoknak. Jelenleg gyengülő tendencia látszik a dollár esetében, ez pedig hosszabb távon pozitív hatásokat válthat ki a vállalatok eredménytermelésében.

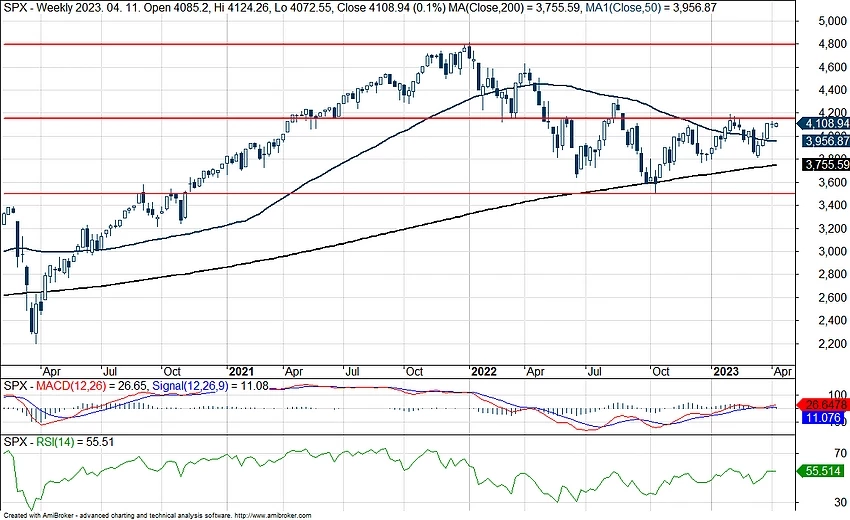

Alulértékeltség azért nem látszik még

Az EPS-előrejelzések visszavágása ellenére az S&P 500 index nem teljesít rosszul eddig idén, így magabiztosan áttörte a csökkenő trendvonalat az árfolyam. Tér még bőven lenne felfelé az index előtt, ugyan vannak ellenállási szintek, melyek leküzdése kulcsfontosságú lehet, de a gazdasági környezet alakulása is kihatással lehet az árfolyam mozgására. Az első három hónap során így erős teljesítményt tudott bemutatni az amerikai tőzsdeindex, kérdéses, hogy a következő hetek folyamán érkező gyorsjelentések is segítenek-e a kedvező piaci hangulat fenntartásának.

Az S&P 500 index heti grafikonja (2023. 04. 12. nyitás előtt)

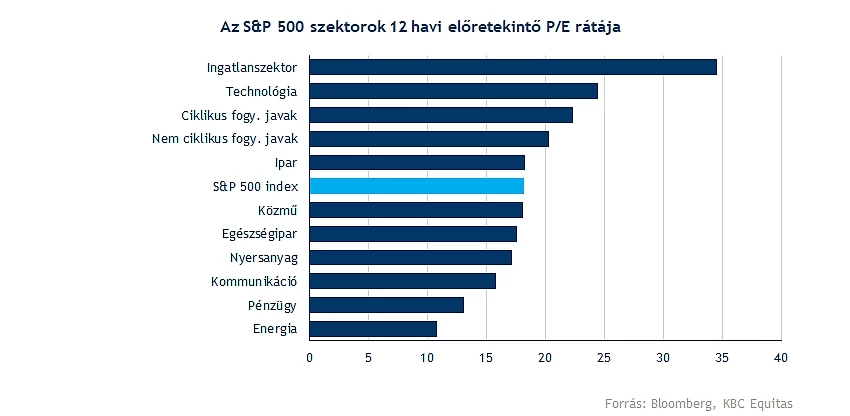

A szektorok értékeltségi mutatószámait vizsgálva láthatjuk, hogy a techszektor ugyan sokat esett vissza az elmúlt 1-1,5 évben, így is nagymértékű prémium mutatkozik az S&P 500 indexhez képest. Habár az igazsághoz tartozik, hogy jóval több növekedés alatt álló vállalat alkotja a szektort, mint például egy energia, esetleg pénzügyi szektort. A 18 körüli átlagos előretekintő P/E ráta már nem tekinthető rendkívül alacsony szintnek, bár látni kell, hogy a koronavírus okozta visszaesést követő rali során túlvetté vált több részvény is, így a korrekció következtében hiába láthattunk nagy visszaeséseket a mutatószámok tekintetében, így is magasabb szinteken érte el a lokális mélypontját a mutatószám.

Merre tovább?

A 2022-es esztendő közel sem nevezhető egy erős évnek, hiszen a részvénypiacok is rég nem látott esést produkáltak ebben az időszakban. A geopolitikai feszültség, az elszálló infláció és a magas kamatkörnyezet hamar megkezdte a rombolást a részvény-, illetve kötvénypiacokon is. Felmerül a kérdés, hogy az idei, esetleg az ezt követő év már lényegesen jobb időszakot fog-e hozni. Egyértelmű választ nehéz lenne adni, bár látni a változást a különböző folyamatokban, így kérdéses lehet, hogy elég ellenállónak bizonyulnak-e a különböző gazdaságok.

A részvénypiacok tekintetében azért már alaposan beárazódhatottak a csökkenő profitkilátások, a gyengülő bevételi számok, illetve úgy összességében egy kedvezőtlenebb gazdasági szituáció is. Habár egy a vártnál nagyobb mélyütést elszenvedő amerikai gazdaság a piacoknak is kellemetlen meglepetéseket okozhatna, az elemzők többsége továbbra is optimistább az idei évre nézve, mint néhány hónappal korábban. Persze azért rövid távon lehetnek még akár nagyobb korrekciók is, így többek között a JP Morgan egyik stratégája is arra hívta fel a figyelmet a hetekben, hogy még könnyen visszatesztelheti a piac a 2022-es mélypontokat. A pénzügyi szektor körüli negatívabb hangulat, valamint az olajsokk is változásokat hozhat, valamint a magas kamatkörnyezet sem segít túlságosan a részvényeknek.

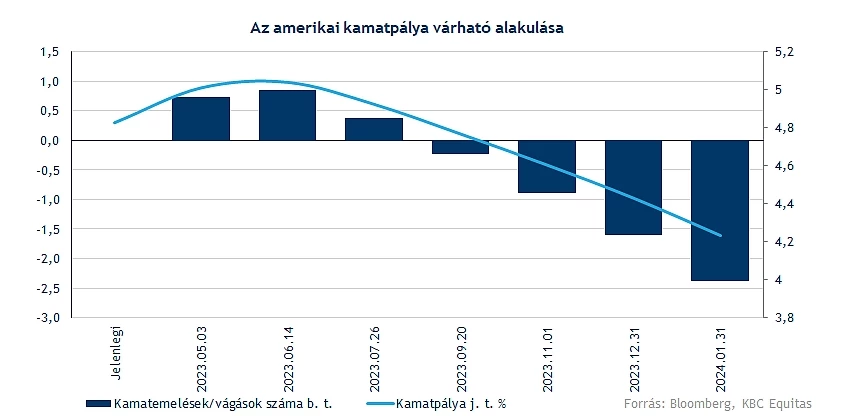

A kamatkörnyezetről, a jegybanki kilátásokról hosszabban is lehetne értekezni, hiszen látható, hogy a piac és a Fed előrejelzése érdemi eltérést mutat. Egyelőre a jegybank kitart a szigorúbb nézetei mellett, így Powell jelezte, hogy kamatvágásról még szó sem lehet, a tervek szerint kitarthat a jelenlegi kamatszintek mellett a Fed az év végéig. A piac ennek ellenére alacsonyabb kamattal számol már, így, ha a jegybank valóban kitart az elképzelése mellett, az a piacot kényszerítheti megadásra, ez pedig akár nagyobb visszaeséseket is eredményezhetne a tőzsdéken.

Látni kell tehát, hogy a következő hónapok több szempontból is kritikusak lehetnek a befektetők számára, a gyengülő vállalati számok, esetleg a vártnál gyengébb előrejelzések okozhatnak még kellemetlen meglepetéseket a piacok számára. Emellett a befektetők a jelentések mellett továbbra is a Fed lépéseire koncentrálhatnak, így a különböző makroadatok eredményei is még jobban felértékelődhetnek. Egy szó, mint száz, nem valószínű, hogy unalmas időszak elé nézünk az amerikai jelentési szezon közeledtével.

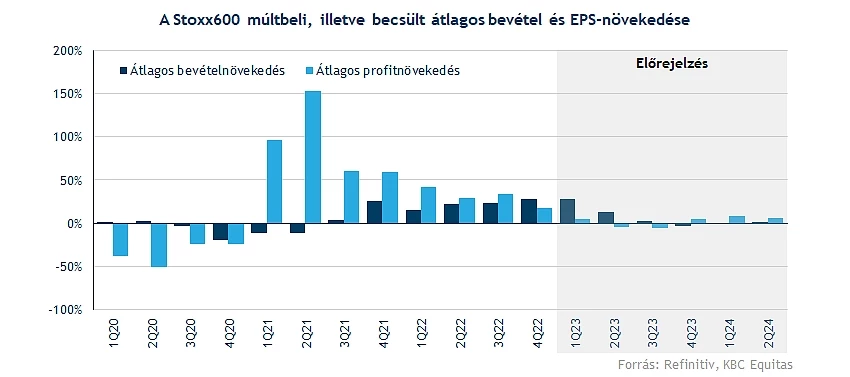

Követi a trendet Európa is

Az alapvető trendek hasonlóak az amerikai helyzethez, azonban némi lemaradással követhetik az európai cégek a tengerentúli társakat. A negyedik negyedéves számokkal még nem adódtak nagy problémák, erőteljes növekedés volt látható a STOXX 600 index komponenseinél, bár az előző időszakokhoz képest már így is lassult a bővülés üteme. Az első negyedévre nagyobb fékezésnek lehetünk majd tanúi, így átlagosan 2 százalék alatti bevételnövekedés, illetve stagnáló profitszámokra van kilátás.

Egyelőre elmaradhat a visszaesés

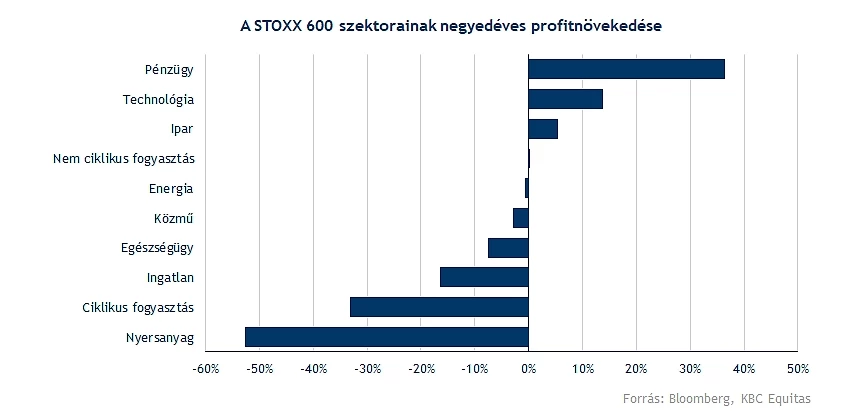

A pénzügyi szektor jól teljesíthetett az idei első negyedév során, így több nagybank is javuló eredményeket tehet majd közzé a következő hetek, hónapok során. Nagymértékű 36 százalékos növekedés egészen kiemelkedőnek számít, de a 14 százalékos növekedési potenciált mutató tehcszektor sem számít rossznak.

A skála másik végén helyezkedik el a nyersanyagszektor, ahol a magas bázisidőszaki eredmények hozhatnak jelentősebb visszaeséseket. A nyersanyagárak hatalmas növekedésnek indultak a tavalyi év első hónapjaiban, míg mostanra azért érdemi korrekció zajlódott le a szektorban, ez pedig a különböző bányászattal foglalkozó cégek eredményein meglátszódhat.

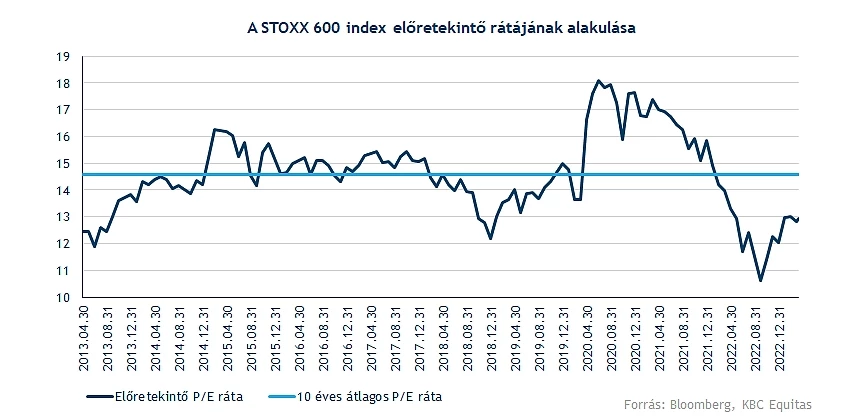

Az értékeltséget tekintve még vonzóbbak is lehetnek az európai részvények, hiszen látni kell, hogy tavaly a covid okozta mélypontot is alulmúlta a STOXX 600, legalábbis az előretekintő P/E ráta tekintetében. Ugyan az éles árfolyamemelkedés következtében valamelyest emelkedett a mutató mértéke is, azonban így is jóval a historikus alatti érték figyelhető meg az index esetében.

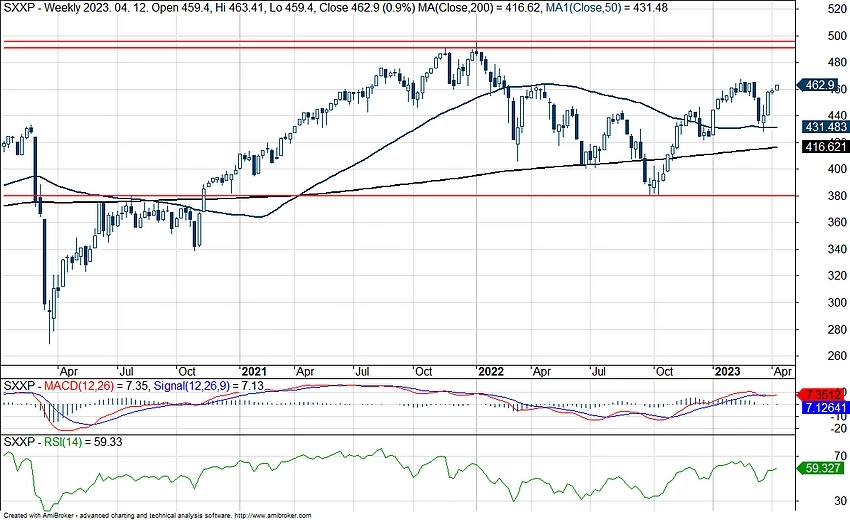

A részvénypiacokon emelkedésnek indultak a fontosabb európai indexek, így a STOXX 600 index is felülteljesítő idén eddig. Egy rövidebb márciusi korrekciós időszakot követően indult felpattanásnak ismét az árfolyam, így megpróbálhatja ismét a 480-500 pontos szinteket közelíteni az index. Ugyan a gazdasági helyzetnek még sokat kellene javulnia, egyelőre a tavalyinál optimistább piaci hangulat uralkodik, ez pedig akár további emelkedést is eredményezhetne Európa-szerte.

A STOXX 600 index napi grafikonja (2023. 04. 12. 11:00)

A kockázatok nem tűntek el a piacokról, hiszen a dezinflációs folyamatok sem a várt ütemben zajlanak eddig, így az EKB sem tervezi behúzni a kéziféket, további kamatemelésekre van kilátás. Összességében azért mégiscsak optimistábbá válhattak valamelyest a befektetők, hiszen az energiaárak mérséklődése a vállalati költségnyomást is enyhíthetik némileg, ez pedig lélegzetvételhez juttathatja a gazdaságokat is. Azért hatalmas mértékű növekedésre nincs kilátás jelenleg, a következő negyedévek már az eredmények romlásáról szólhatnak, így a befektetők is inkább az előretekintő eredményekre fókuszálhatnak.

Mi a helyzet a magyar piacon?

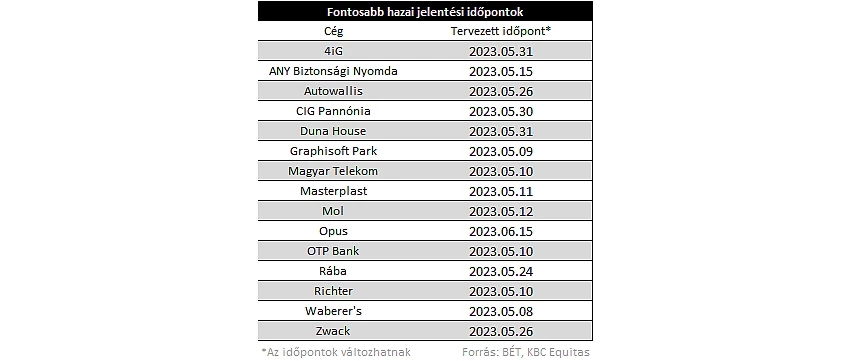

Itthon elsősorban a blue chipek jelentéseire várhatnak a befektetők, így a május második hete sűrű lehet jelentések szempontjából. A fontosabb részvények közül az OTP, valamint a Telekom kezdheti a sort, majd a Richter és a Mol számaira sem kell ezután sokat várniuk a részvényeseknek. A különadók az idei évben még szinte biztosan maradnak, hiszen eredetileg is két évre tervezett az adókkal a kormány, azonban az ezzel kapcsolatos hírek megmozgathatnák a következő időben is a részvényeket.

A gazdasági helyzet hazánkban is bizonytalan egyelőre, a magas adóterhek visszafoghatják a főbb részvények emelkedését is. Azonban látni kell, hogy ennek ellenére is rekordprofitokat ért el a Richter vagy a Mol is, emellett a díjkorrekció bevezetése hosszabb távon is támogatást nyújthat a Telekom számára. Így nem érdemes elengedni a magyar piac kezét még mindig, habár kockázat is van bőven, de erős teljesítmény elérésére képesek továbbra is a társaságok.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.