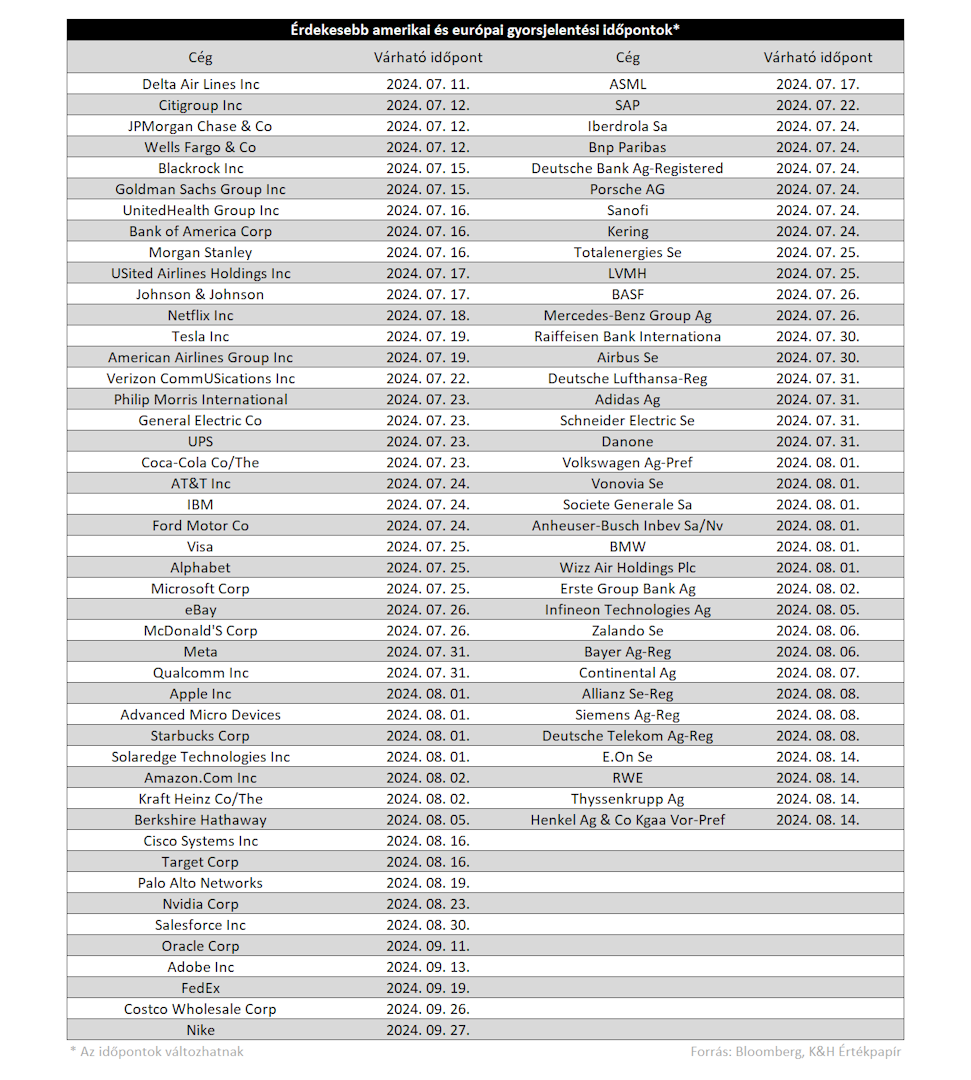

Várhatóan a második negyedévben is folytatódhat a bevétel- , illetve profitnövekedés az amerikai cégek körében, egyelőre tehát a magasabb kamatkörnyezet ellenére sem láthatjuk lassulás jeleit a gazdaságban, és immár az olyan korábban lemaradó szektorok esetében is javulás van kilátásba helyezve, mint például az energiacégek. Európában ugyan óvatosabb várakozásokkal szembesülhetünk, de pozitív fordulatot jelent, hogy a STOXX 600 várható átlagos profitnövekedése több mint egy év után újra növekedhet. Közben a magyar cégekről sem érdemes megfeledkezni, a fundamentumok továbbra is támogatóak a blue chipek kapcsán, amit a piaci mozgások is tükröznek.

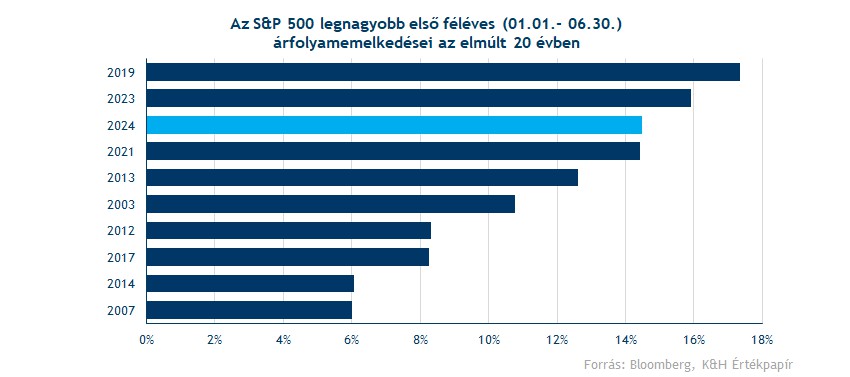

Nem sok panasz lehetett az amerikai részvénypiacok teljesítményére az utóbbi hetek során, az első negyedéves céges eredmények is alapvetően segítették az emelkedés folytatását, az S&P 500 pedig már az 5500 pontos szintek közelébe emelkedett. Így az első félévben közel 15 százalékot teljesített az index, amivel az egyik legnagyobb emelkedést mutatta be az elmúlt 20 évet vizsgálva.

A nagyok húzzák fel a piacot

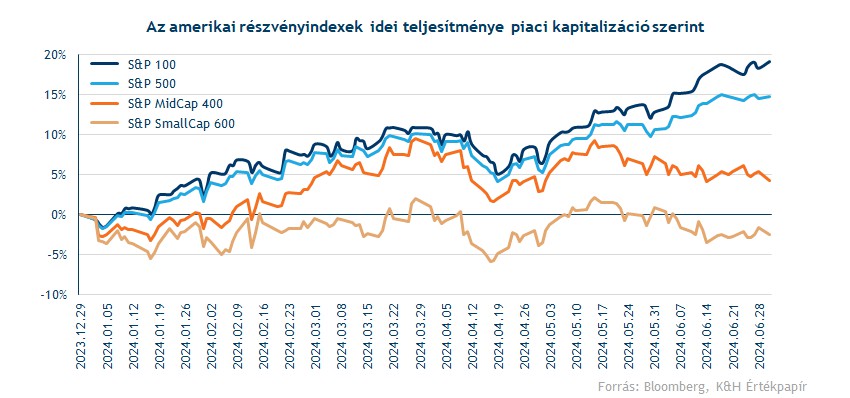

Viszont ha megnézzük, hogy melyik részvények segítették elsősorban a piaci emelkedést, szembeötlő a piac széthúzása. Az idei évben ugyanis fokozottan igaz, hogy a legnagyobb kapitalizációjú részvények felülteljesítenek, míg a kisebb kapitalizációjú cégek lemaradóak. Az S&P 500 eleve a legnagyobb 500 amerikai társaságot hivatott magába foglalni, de ezen belül is a legnagyobb súllyal szereplő cégek teljesítettek inkább erősen, míg a kisebb súlyt kapó komponensek inkább lemaradóak voltak.

Eddig tehát az a trend érvényesül, hogy a jellemzően nagyobb cégek tudnak erősebb piaci teljesítményt felmutatni, ami mögött számos tényező áll. Egyrészről a nagyobb cégek nettó eladósodottsága alacsonyabb jellemzően, tehát a kamatok emelkedése közel sem érintette olyan rosszul ezeket a cégeket, emellett a nagyobb készpénzállomány után jelentős kamatbevételeket érhetnek el, ami a nettó profitot is javítja. Az persze már szektortól is függ, hogy mekkora eladósodottsággal rendelkezik egy adott cég, például a technológiai vállalatok körében alacsonyabb eladósodottság jellemző, szemben például a telekommunikációs cégekkel.

Továbbá egy fontos trend volt az utóbbi egy-két évben az amerikai vállalatok körében, hogy a megemelkedett költségek ellensúlyozására több területen is visszavágják ráfordításaikat, ami sok esetben elbocsátásokat takart magában. Egy nagyobb vállalat esetében ez egy egyszerűbb feladat, hiszen a nagy létszám egyben rugalmasságot is biztosít, míg a kisebb cégek esetében egy-egy munkavállaló elbocsátása nagyobb kiesést eredményezhet. Valamint kisebb eséllyel tudják bepótolni később a kiesett munkaerőt, míg a piacvezető cégek mindig is vonzó célpontok lesznek a munkakeresők körében. Így relatíve magasabb profitnövekedést tudnak felmutatni ezek a cégek az utóbbi időszakban, ami a piaci teljesítményeken is jól látható.

Növekedés várható a legtöbb szektorban

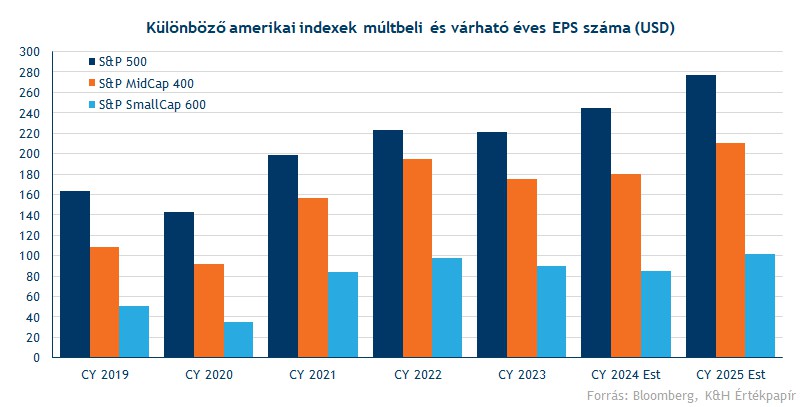

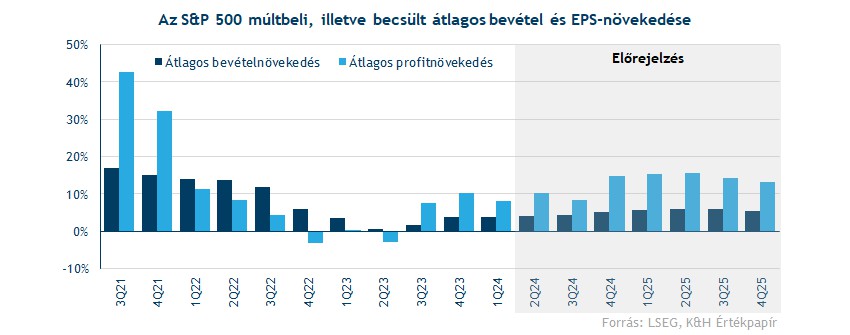

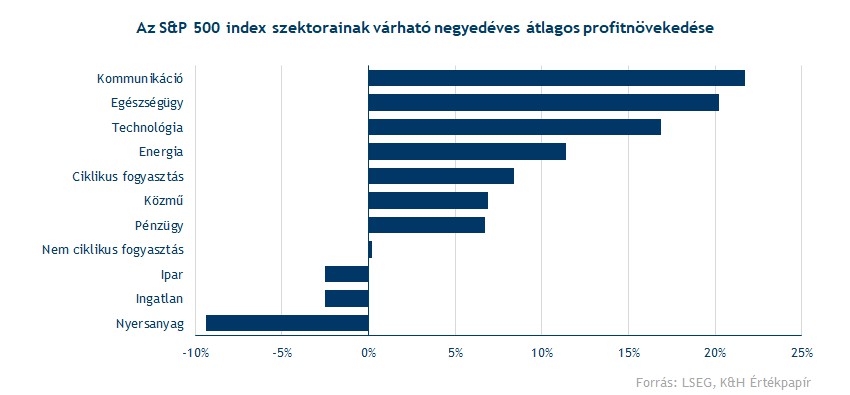

Tehát a legnagyobb amerikai vállalatokat magába foglaló S&P 500 erősen teljesített az utóbbi hónapokban a piacokon, amit a céges eredmények is alátámasztanak. Az LSEG számításai szerint a második negyedévben 4,1 százalékkal bővülhettek az indexet alkotó vállalatok bevételei tavalyhoz képest, tehát stabilan folytatódik az eddigi javuló trend a bevételekben. Ezzel zsinórban már a negyedik negyedévben gyorsulhat a bevételnövekedés éves üteme, és a jelenlegi várakozások alapján ez a folyamatosan javuló trend akár 2025 végéig kitarthat. Recessziónak tehát egyelőre nem mutatkozik nyoma, sem idén, sem 2025-ben. Közben a Fed pedig már az első kamatcsökkentéseket készíti elő, mivel az infláció is közelíti a jegybanki célszintet, megvalósítva a „no landing”, azaz a recesszió nélküli kamatemelések szcenárióját. A bevételek mellett a céges profitok is tovább növekedhetnek, a második negyedéves 10 százalékos növekedésvárakozás igen magas, de az év végén ez már 15 százalék környékére növekedhet, ami a részvénypiaci mozgásoknak is kedvezhet.

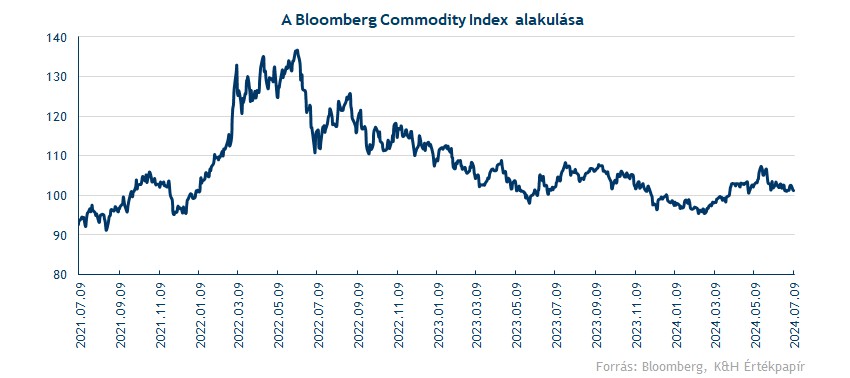

A szektorok közül szinte mindenhol növekvő bevételek prognosztizálnak elemzők, egyedül az ipar és a nyersanyag szektorokban számolnak csökkenéssel, de az ipari cégek esetében ez is inkább stagnálásnak fogható fel. A nyersanyagok árcsökkenése már lassulás jeleit mutatja, de 2023-ban még mindig magasabb szinteket láthattunk, amit jól jelez a Bloomberg Commodity (nyersanyag) index is. A nemesfémek piacán az idei évben már egyértelmű emelkedés látható, de hasonló mondható el a réz, az acél és az alumínium piacáról is. Tehát a fémkitermelő cégek esetében is inkább a növekvő bevételeket lehet már kiemelni.

Feltűnhet, hogy az idei második negyedévben már emelkedő bevételeket várhatunk az energiaszektorban, ami az utóbbi negyedévekben megszokott negatív várakozáshoz képest pozitív fordulatot jelent. Az idei évben az olajárak is inkább emelkedő trendben mozogtak, míg a báziseredmények sem a legmagasabbak immár. A gázárak esetében már nem igazán látható egyértelmű növekvő trend, de a bázisszint itt már nem számít olyan magasnak, mint a korábbi negyedévekben, így tehát a második negyedévben már növekedésre van kilátás bevételek és profitok tekintetében is az energiaszektorban.

A legnagyobb ütemű bevételbővülésre megint a technológiai szektorban lehet számítani, 9,5 százalékot jeleznek előre elemzők, ami egy 17 százalékos profitnövekedéssel párosulhat. A chipgyártók teljesítménye eddig az idei évben is meggyőző, az AI kapcsolt chipek iránt is töretlen a vállalati kereslet, de emellett a lakossági kereslet is kedvezőbben alakul idén eddig, a személyi számítógépek és mobiltelefonok piacán is elérkezett a fellendülés. Egyelőre tehát nem látszik, hogy kipukkadt volna az AI-lufi, egyébként a piaci értékeltségek sem annyira magasak még. Közben a felhőkapacitások iránt is egyre nagyobb a kereslet, egyre több technológiai szolgáltató próbál betörni az AI piacra, ami a szerverparkokat üzemeltető cégeknek is kedvez.

Az AI-sztori egyébként a közműcégeknek is kedvezhet idővel, mivel a szerverparkok megnövekedett elektromos fogyasztására további hálózati kapacitást igényelhet, de a gazdasági aktivitás fellendülésével az emelkedő vállalati és lakossági energiafogyasztás is segítheti a szektort. A fogyasztási szektorokban egyelőre óvatosabb bővülést várnak csak az elemzők, viszont az már inkább az amerikai lakosság fogyasztói erejéről tanúskodik, hogy a ciklikus fogyasztási ágazatban 4 százalékos bevételnövekedés várható.

Kivár a Fed

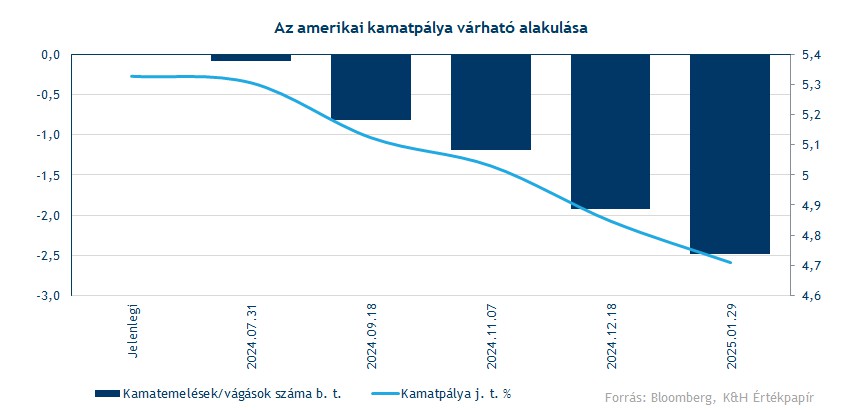

Összeségében tehát nem látható visszaesés az amerikai cégek teljesítményében, annak ellenére sem, hogy a kamatok továbbra is magas, 5,25-5,5 százalékos szinteken tartózkodnak. A vártnál talán erősebb amerikai gazdaság a Fed-et arról győzhette meg, hogy nem érdemes gyors kamatcsökkentésekbe kezdeni, így féken tartva az esetleges gyorsulást az inflációban. Míg év elején még 6-7 darab kamatvágást áraztak idénre a piaci szereplők, ez a szám mára 1-2-re csökkent le. Azt Jerome Powell is többször hangoztatta, hogy az amerikai gazdaság nem mutatja lassulás jeleit, így nincs különösebb okuk a kamatcsökkentésekre. Ez például különbséget jelent ez EKB-val szemben, mivel Európában a gazdasági teljesítmények közel sem annyira erősek a gazdasáságok mint az USA-ban. A jelenlegi várakozások alapján szeptemberben sor kerülhet a lazítási ciklus megkezdésére, de egy további kamatvágás eshetősége sincsen kizárva még az idei évben. Igaz, addig még számos körülmény megváltozhat, ami a Fed adatvezérelt döntéshozatalát is befolyásolhatja.

Az erősebb gazdasági teljesítmény és az alacsonyabb inflációs mutatók a piacoknak is kedveztek, az S&P 500 árfolyama is tudta folytatni így a további emelkedését. Mint ahogy azt korábban is írtuk, az első félévben már 15 százalékot emelkedett az index, de eddig a júliust is erősebben kezdte. Most tehát az a kérdés, hogy ezt a fajta emelkedést fenn tudja-e tartani az év végéig az index, vagy esetleg megfárad az emelkedés az év végére. Egyelőre nem mutatkoznak kimerülés jelei, viszont historikusan az augusztusi és a szeptemberi hónapok is gyengébben szoktak alakulni, míg jellemzően az év vége szokott erősebben sikerülni. A mostani jelentési szezonnak tehát történelmi csúcsról vághat neki az index, markánsabb támaszokat pedig 5200, illetve 5000 pont környékén tudunk azonosítani.

Az S&P 500 heti grafikonja (2024. 07. 09. nyitás előtt)

Már Európában is javulás várható

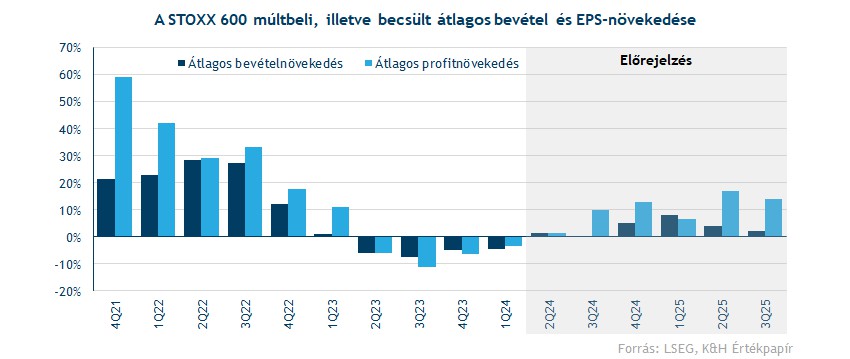

Kedvező fordulat, hogy a második negyedévre már bevétel és profit oldalon is növekedés várható az európai cégek körében, legalábbis a STOXX 600 komponensek átlaga alapján. Láthatóan az európai gazdaságok is kezdenek feltámadni a kifejezetten gyengére sikeredett tavalyi évet követően, az alacsonyabb bázisok pedig még tovább segítik a növekedési számokat. Bevételekben 1,6 százalékos növekedést vár az LSEG konszenzusa, profitokban pedig 1,4 százalékos javulás van kilátásba helyezve a második negyedévben. Ezek a számok azért nem annyira magasak, valamivel több mint egy hónappal ezelőtt még 2 százalék feletti növekedést vártak volna mindkét mutatóban az elemzők.

Egyelőre tehát inkább óvatosabb javulás várható a céges számokban összeségében, de a szektorok között már inkább eltérő várakozásokkal szembesülhetünk. A közműcégek tovább folytathatták az első negyedévben felmutatott javulást, így a második negyedévben is több mint 15 százalékkal bővülhetett az iparág profitja éves alapon. Segítheti a közműszektort, hogy az európai gazdaságok talpra állásával az ipar és a lakosság energiafogyasztása is tovább emelkedhet.

Egy másik stabilan erősen teljesítő szektor a pénzügy, ahol továbbra is kedvező feltételek állnak fenn, a magas kamatkörnyezetben erős nettó kamatbevétellel számolhatnak a bankok, bár az EKB kamatcsökkentése miatt ez idővel csökkenhet valamelyest. Így a pénzügyi szektor profitnövekedése elérheti az 5 százalékot év/év alapon, pedig már a tavalyi év sem sikerült gyengére. Továbbá még az energiaszektort lehet kiemelni a felülteljesítő ágazatok közül, a globális energiaárak idei emelkedése nem csak az amerikai, de az európai energiacégeknek is kedvezett.

Hasonlóan az Egyesült Államokhoz, a fogyasztási ágazatokban is kisebb javulás várható már, viszont érdekes módon Európában a nem-ciklikus fogyasztási szektorban jeleznek előre nagyobb ütemű profitnövekedést, míg a ciklikus fogyasztásban inkább csak minimális bővülésre van kilátás. Amiben viszont nagy eltérés mutatkozik Amerikával szemben, az a technológiai cégek várható profitabilitása. Míg az amerikai techcégek esetében bőven 10 százalék feletti bővüléssel lehet számolni, addig Európában közel 25 százalékos profitcsökkenést várnak az elemzők átlagosan. Az ingatlan- és az ipari cégek teljesítménye is elmaradhat a tavalyi szinthez képest Európában, ebben a trendben nincsen különbség a két régió között.

Az EKB tette meg az első lépést

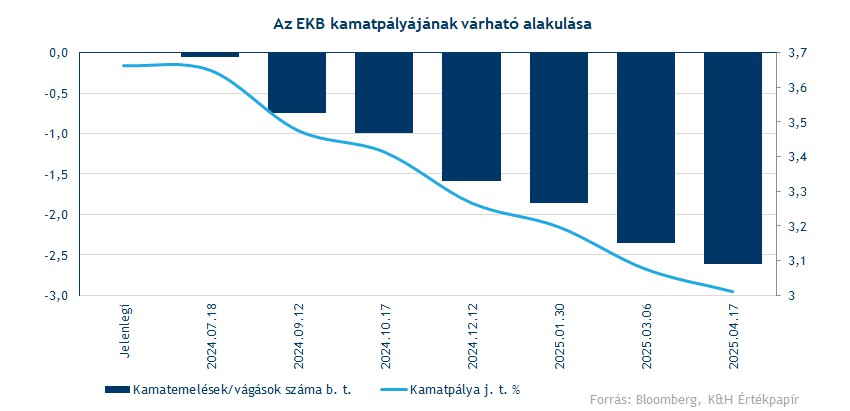

Ami újdonság, hogy június elején az EKB megkezdte a kamatcsökkentési ciklusát, megelőzve ezzel a Fed-et. Általánosságban elmondható, hogy az energiaválság rosszabbul érintette az európai gazdaságokat, így az idei évben a kereslet visszaesésével már az infláció is a 2 százalékos célszint közelébe csökkent vissza. A lassabb gazdasági fellendülés és az alacsonyabb infláció pedig lehetőséget teremtett az EKB számára a kamatcsökkentések megkezdéséhez. Egyelőre viszont az EKB is óvatosan közelíti meg a kérdést, a júniusi 25 bázispontos kamatvágást követően várhatóan nem is fognak a kamatokon többet vágni október előtt.

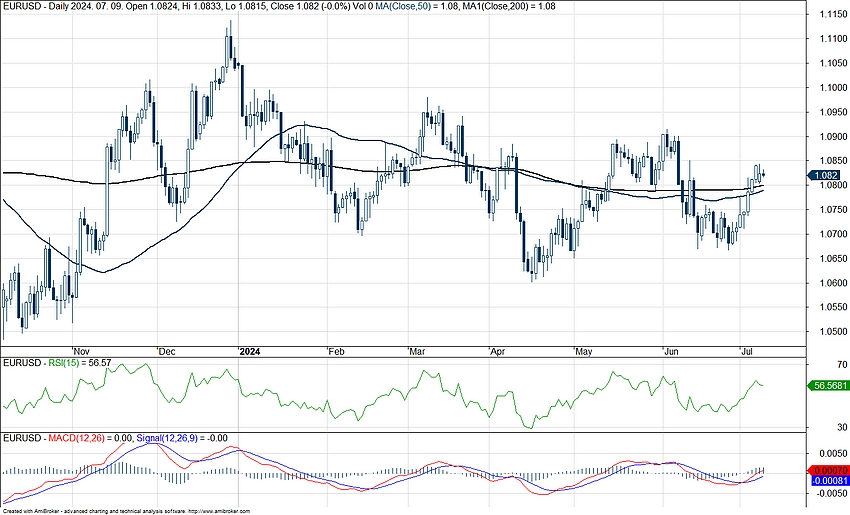

Azt az EKB vezetői is kiemelik, hogy az inflációs folyamatokat monitorozzák, és annak függvényében, adatvezérelt módon hozzák meg döntésüket. A következő hónapokban tehát várhatóan nem csökkent sem a Fed, sem az EKB a kamatokon, ami az EURUSD kapcsán is inkább a stabil oldalazást erősítheti, bár a rövidtávú devizamozgásokban még sok egyéb tényező is szerepet játszhat, mint például a választási eredmények is.

Az EURUSD napi grafikonja (2024. 07. 09. 12:45)

Bizonytalanság uralkodik Európában

Ha már szóba kerültek a választási eredmények, érdemes még visszatekinteni, hogyan szerepelt az európai részvénypiac az elmúlt hetek során. Az első negyedéves jelentési szezont követően Európában elmaradt a nagyobb emelkedés, a májusi hónap még erősebbre sikeredett, azonban június óta egy oldalazó trend alakult ki nagyobb volatilitással. A júniusi európai parlamenti választások ugyanis több országban is meglepő eredményt hoztak, megnövelve a politikai bizonytalanságot a régióban. Egyértelműen a francia választási eredmények okozhatták a legnagyobb piaci kilengéseket, mivel az eredmények után Emmanuel Macron elnök új parlamenti választásokat írt ki. A választás végső fordulója éppen előző vasárnap zajlott le, viszont a bizonytalanságot nem enyhítette igazán, mivel három politikai erőtér között oszlottak meg a szavazatok. Emiatt abszolút többséget senki sem szerzett, így továbbra sem lehet tudni biztosan, hogy milyen vezetés várható Franciaországban.

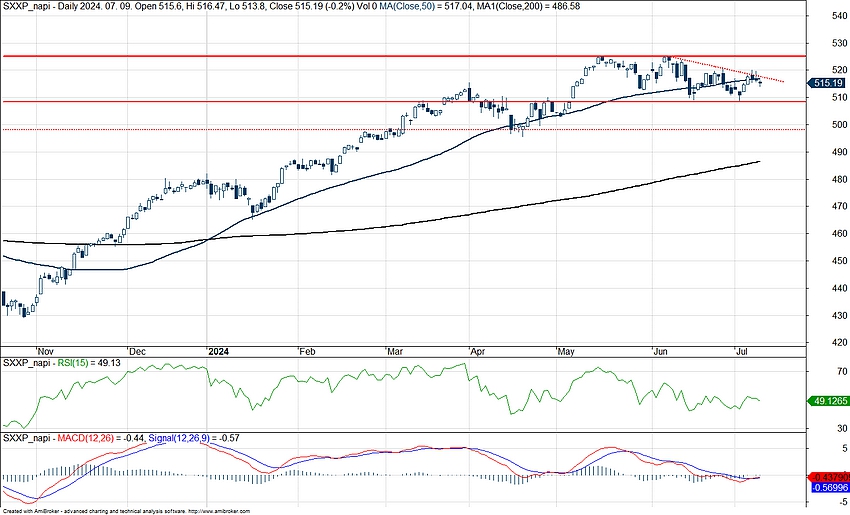

A bizonytalanságot pedig nem díjazzák a befektetők, ami jól érzékelhető a piaci mozgásokban. A STOXX 600 árfolyama júniusban lassabb lecsorgásba kezdett, miután másodjára sem volt képes az 525 pontos szint áttörésére. Így már az 50 napos mozgóátlag szintjéig ereszkedett vissza az index árfolyama, és az utóbbi napokban ennek mentén mozgott. Támaszt jól láthatóan ez idő alatt az 508 pontos szint biztosított, amire tehát a következő hetekben is kiemelt szerep hárulhat. Tartós irány tehát egyelőre nem vehető ki a grafikonon, a politikai helyzet sok piaci szereplőt is elbizonytalaníthatott, ebben hozhatnának esetleg pozitív fordulatot még a második negyedéves céges eredmények.

A STOXX 600 napi grafikonja (2024. 07. 09. 12:45)

Kitart a lendület a magyar piacon

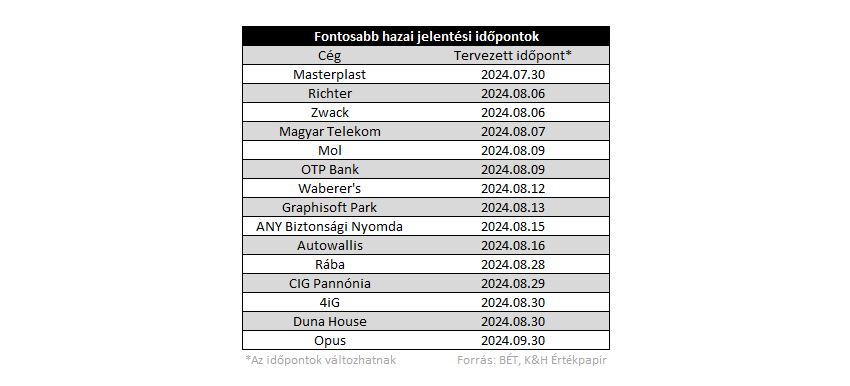

A magyar részvénypiac az utóbbi hetekben inkább felülteljesítőnek számított az európai porondon, így a BUX már új csúcsra jutott az előző hét során, és az idei évben már közel 18 százalékot emelkedett. Az általános, Európára jellemző politikai bizonytalanság tehát elkerülte a hazai piacot, nem láthattunk nagyobb korrekciót, így az emelkedő trend továbbra is kitart. A céges fundamentumok is inkább támogatóak lehetnek, miközben a részvények értékeltségi számai továbbra is elmaradnak a régiós társakéhoz képest.

A kormány ugyan hétfőn bejelentette, hogy változtat extraprofitadókon a pénzügyi és az energetikai szektor kapcsán, a bankszektor esetében a tranzakciós illetékeken is változtatott a kormány, míg az energiaszektor esetében jelezték, hogy nem csökkentik az extraprofitadó mértékét. Az eddigi információk alapján azonban ez a hatás nem hatalmas, az alapvető kedvező fundamentumokat nem változtatja meg. Az OTP kapcsán így az adózás kérdései mellett továbbra is fontos történet lehet az esetleges felvásárlások alakulása, míg a már meglévő leánybankok esetében változatlanul erős profittermelésre lehet várni. A Mol esetében az osztalék leesése után tudott megindulni újból a részvény árfolyama, viszont az esetleges kormányzati bejelentések még negatívan befolyásolhatják a piaci teljesítményt. Az olajcég esetében a növekedés korlátoltabb lehet, viszont az olaj és a gáz világpiaci ára kedvezőbben alakult a második negyedév során. A Telekom árfolyama az elmúlt hetekben oldalazásba kezdett, a telekommunikációs cég viszont biztosan javítani fog tudni a második negyedév során, inkább az a kérdés az, hogy mennyivel. A Richter óvatosabb piaci mozgásokat mutatott az idei évben, de a gyógyszergyártó stabil teljesítménye kitarthat. Az utóbbi időben a devizamozgások is inkább kedveztek az exportbevételeknek, emellett az akvizíciós tevékenységével folyamatosan terjeszkedne új piacokon is a Richter.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.