Megkezdték az amerikai bankok a gyorsjelentési szezont, és a legnagyobb amerikai bank, a J.P. Morgan is közzétette a negyedéves számait. A befektetők azonban nem elégedettek, főleg a kamatbevételek oldalán látható enyhe negatív hatás, ugyanakkor a befektetési banki bevételek nem lettek gyengék. A magas kamatkörnyezet miatt nagy volt az optimizmus a kamatbevételek alakulásával kapcsolatban, a jelentés viszont ebben a tekintetben elmaradt a várttól. A részvényárfolyam így viszont folytathatja az elmúlt hetekben megkezdett korrekciót.

Bár a bevételi oldalon a J.P. Morgan hozta a várakozásokat, a nettó kamatbevételre adott előrejelzése a banknak gyengébb mint a várt, emiatt pedig a befektetők is pesszimistán reagáltak a bank negyedéves gyorsjelentésére. Eközben a befektetési banki bevételek azonban erősebbek, tehát inkább vegyes hatások érvényesülnek a jelentésben.

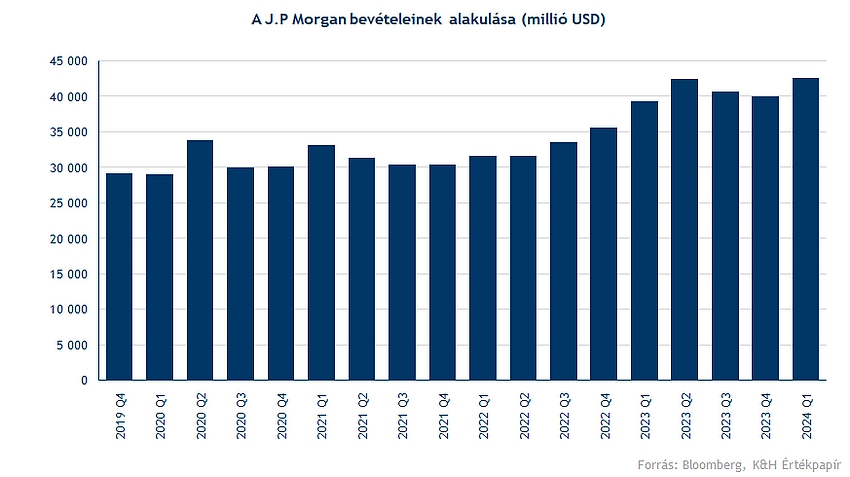

Az idei év első negyedévében 42,55 milliárd dolláros bevételt ért el a bank, amely meghaladta az elemzők által várt 41,6 milliárd dolláros szintet. A befektetési banki bevételek szintén meghaladták a várakozásokat, viszont a nettó kamatbevételben kissé elmaradt a vártaktól a bevétel.

A fő üzletágakat nézve a kereskedési bevételek a negyedév során emelkedtek az előző negyedévhez képest, megközelítve ezzel a tavalyi év első negyedéves szintjét. A 7,9 milliárd dolláros bevétel egyébként meghaladta a 7,7 milliárd dolláros elemzői konszenzust. A piaci környezet kedvező volt a negyedév során, és a további befektetési banki bevételek (tanácsadás, kibocsátás, árjegyzés) is erősek voltak. Mindez kedvező, hiszen a piaci szereplők ismét aktívabbak a kibocsátási piacon, akár a kötvény, akár a részvénykibocsátást nézzük.

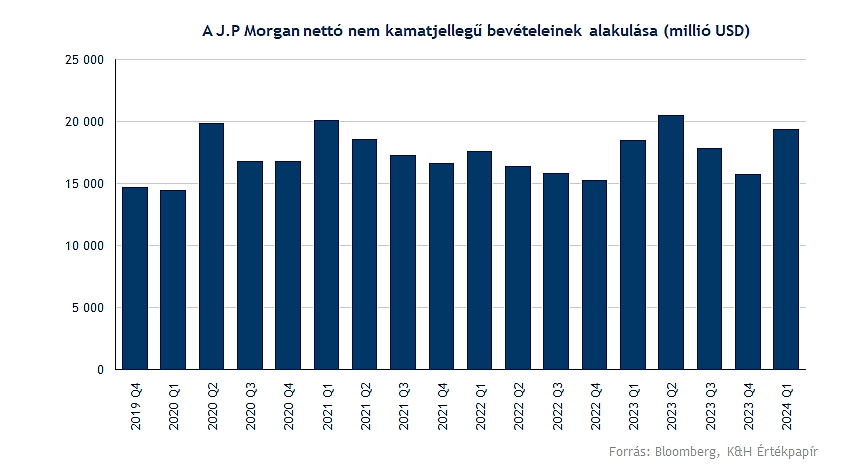

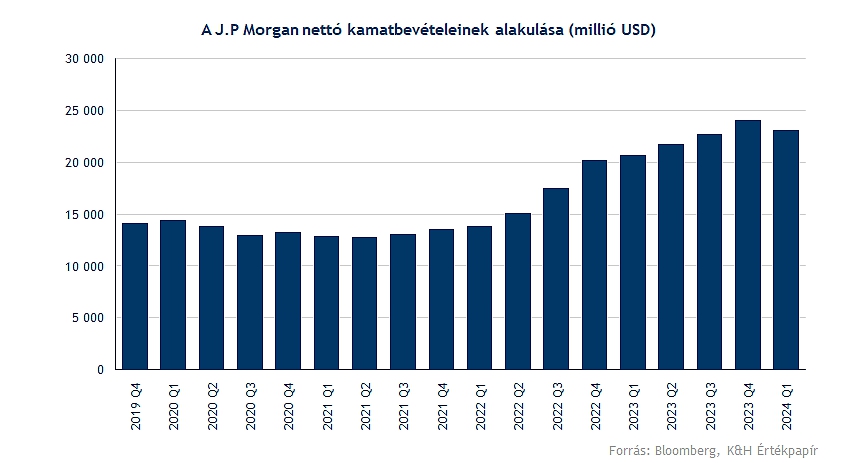

Némi negatívum a kamatbevételek tekintetében látszik a jelentésben. Ebben a menedzsment a magasabb betéti kamatokra hivatkozva inkább mérsékelte a nettó kamatbevételi előrejelzését, míg ezen belül a nettó kamatkiadásokra vonatkozó előrejelzését megemelte. A jelenlegi környezetben a betétesek magasabb kamatokat várnak el, amely miatt a bankok is emelték a betéti kamatokat, ez viszont nettó kamatbevétel oldalon kedvezőtlen hatást jelent, mivel a hitelkamatokban pedig inkább tetőzést lehet látni. A betéti kamatok oldaláról érkező nyomás, pedig a kamatmarzsokra és a bevételekre is enyhén negatív hatás lehet a következő időszakban. Ezzel együtt is a J.P. Morgan még 91 milliárd dollár feletti éves nettó kamatbevételt vár, míg a várakozás is hasonló (90,7 milliárd dollár) volt.

A továbbra is magas amerikai kamatszinttel, valamint várhatóan a Fed kamatcsökkentésének esetleges későbbre tolódásával a befektetők inkább arra számítottak, hogy a J.P. Morgan inkább felfele fogja módosítani a nettó kamatbevételre vonatkozó előrejelzését. Ehhez képest a bank konzervatív maradt, illetve a betéti oldali kamatok emelkedésére hívta fel a figyelmet.

Megnézve a bank betétállományának alakulását csökkenést láthatunk. Az átlagos betétállomány 3 százalékkal csökkent, viszont a First Republic felvásárlása nélkül 7 százalékkal csökkent volna a betétállomány. Eközben például a befektetési termékek esetében jelentősebb vagyonbeáramlás látható.

A bank egyes szegmenseit nézve a kereskedelmi banki tevékenységben az adózott eredmény 15 százalékkal csökkent. A bevételek ugyan éves alapon növekedtek, de negyedéves alapon csökkentek, és a kamatbevételek emelkedése mellett a kamatkiadások emelkedése is jól látható. Mindezt pedig úgy, hogy a hitelállomány 6 százalékkal bővült, de a betétállomány 7 százalékkal csökkent éves alapon. A forrásköltségek növekedése tehát negatívum a jelentés kapcsán, de a befektetési banki üzletágakat nézve erős teljesítményt látni. A Corporate & Investment bank szegmensben a profit éves alapon 8 százalékkal emelkedett, 4,8 milliárd dollárra. A nagyvállalati szegmensben 21 százalékkal emelkedett a profit 1,6 milliárd dollárra. Az alapkezelői szegmensben éves alapon 26 százalékos volt a csökkenés, de ebben a J.P. Morgan Asset Management China felvásárlási hatásai is szerepet játszottak.

A kockázati költségek terén 1,9 milliárdos költséget számolt el a bank, amely egyébként kevesebb volt a várakozásoknál. Ezen belül 72 millió dolláros céltartalék felszabadítás is történt, amely kedvező hír a portfólióminőséget tekintve. Az 1,9 milliárd dolláros hitelezési veszteség még alacsonyabb szint, mint az előző negyedév 2,8 milliárd dolláros szintje, valamint éves alapon is kisebb veszteséget jelent. Mindezek pedig a profitabilitásra is kedvező hatással voltak, miközben a bevételek az előző negyedévekhez képest növekedtek.

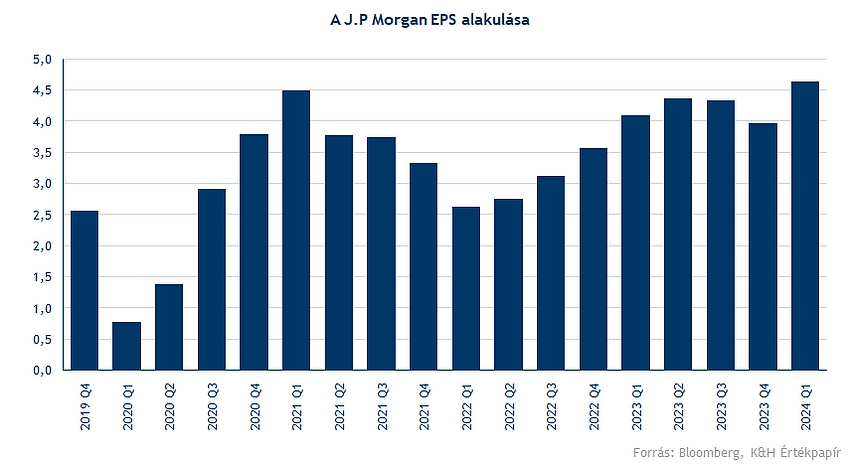

A J.P. Morgan az első negyedévben 13,4 milliárd dolláros adózott eredményt ért el, amely 4,44 dolláros részvényenkénti eredményt jelent. Tisztítottan egy 725 millió dolláros FDIC betétbiztosítási befizetéstől eltekintve pedig 4,63 dolláros részvényenkénti eredménnyel lehet számolni. Mindez azt jelenti, hogy rekord negyedéves eredményt ért el a bank. Az első negyedéves ROE 17 százalékos szintet ért el, míg az immateriális javak nélkül számított ROE 21 százalékos szintet ért el, amely kimagasló szintet jelent a bankok között. A bank tőkemegfelelési mutatója szintén stabil, 15 százalék jelenleg a CET1 szint. A bank likviditása szintén stabil a bázeli szabályozás likviditási mutatói alapján, az LCR mutatók 112 százalékos szinten vannak, amely az elvárt szint felett van. A magas tőkemegfelelés viszont továbbra is teret biztosít az osztalék emelésére, jelenleg 1,15 dollárt fizethet negyedévente a bank részvényenként.

A negyedév végén a bank egy részvényre jutó saját tőkéje 88,43 dollár, amelynek jelenleg több mint a kétszeresén forog bank részvénye. Kérdés, hogy ilyen magas árazás indokolt lehet a banknál, de az amerikai bankok között a 17 százalékos ROE kiemelkedő, valamint az amerikai bankok esetében jellemzően alacsonyabb tőkeköltséggel számolhatunk a ROE-hez képest (a Bloomberg becslése alapján 8-9 százalék között), mint például az európai vagy feltörekvő piaci bankoknál. Ez indokolhat egy magasabb árazást a J.P. Morgan esetében. Az elemzői célárak szintén optimisták a részvényre vonatkozóan, jelenleg a konszenzusos célár 207 dollár, amely a tegnapi záróárhoz képest 6,1 százalékkal magasabb.

A mai napon a Wells Fargo, valamint a Citigroup is közzétette a negyedéves jelentését, amelyben a Wells Fargo szintén hasonló trendekről számolt be. A nettó kamatbevételekben elsősorban a betéti kamatok emelkedése miatt a vártnál gyengébb volt a teljesítmény, amely miatt a befektetők negatívan értékelték a jelentést. A Citigroup ezzel szemben felülmúlta a várakozásokat nettó kamatbevételek tekintetében is, így a részvényárfolyam emelkedéssel reagált a jelentésre.

Technikai kép

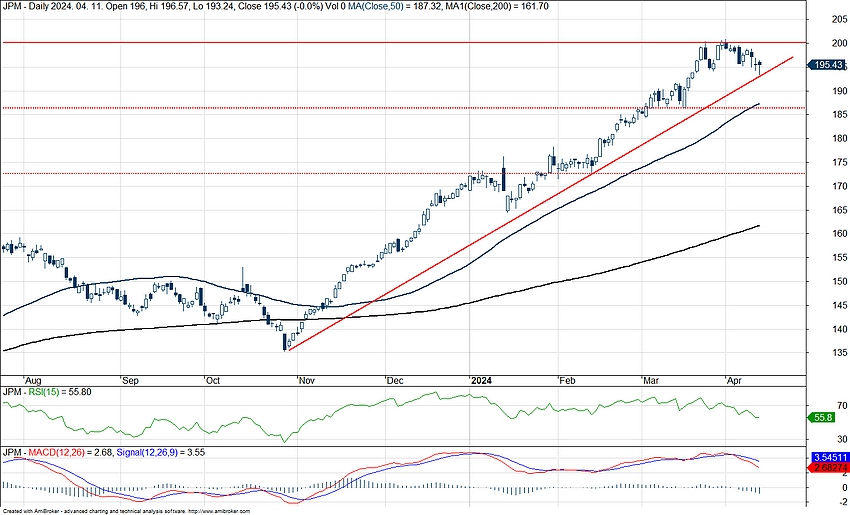

A bankszektorban az Egyesült Államokban is az idei évben komoly ralit láthattunk a részvényeknél. A J.P. Morgan is a történelmi csúcsig emelkedett, ahonnan az elmúlt hetekben már egy kisebb korrekciót lehetett látni. Az 50 napos mozgóátlag 187 dollárnál található, amely támaszt jelenthet az árfolyamnak, viszont az emelkedő trendvonalra is érdemes lehet figyelni, mivel az árfolyam várhatóan eséssel nyithat. Felfele a 200 dolláros szint jelenthet ellenállást, de egyelőre inkább lefele mozdulhat el az árfolyam.

A J.P. Morgan napi grafikonja (2024. 04. 12. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.