Nagy emelkedést mutattak eddig idén a főbb részvénypiacok, az amerikai papírok a technológiai szektor vezetésével eddig szárnyaltak, míg Európa az utóbbi időben már lassabban haladt, de az idei teljesítmény így is nagyon pozitív. A hazai részvények is valóságos szárnyalást mutattak már az utóbbi időben, a fejlett tőzsdéken viszont mintha változna a széljárás. Az elmúlt hetek már kisebb korrekcióról szóltak, az év hátralévő hónapjaira pedig adódik a kérdés, hogy van-e reális esélye az éves teljesítmény további növekedésének, vagy éppen az eddig elért eredmények megvédésére kényszerülnek a befektetők.

Erős széljárás jellemezte a piacokat eddig 2023-ban, ez szinte valamennyi főbb indexnél látható volt, a részvények éve tehát tényleg olyan lett, amilyennek azt az év elején megjósoltuk. Sőt, annál is jobb, valljuk be. A Nasdaq például majdnem 50 százalékos emelkedést mutatott január 1 óta az év egy bizonyos pontján, az őrült vágta után viszont mintha fordulat következett volna be.

Az elmúlt hetekben már nem voltak fölényben a bikák, és nem voltak dominánsak a vevők sem, az árfolyamok pedig korrekciót kezdtek bemutatni. A mostani elemzésben a korábban említett tényezőkön túl más aspektusokra is fókuszálunk majd, a befektetők számára ugyanis kulcsfontosságú kérdés, hogy valóban romló hangulattal kell-e számolni az év hátralévő részében, vagy adott esetben sikerül egy szokásos „kis korrekció utáni feltámadással” túllendülni ezen a perióduson.

Tegnapi elemzésünkben részletesen mutattuk be, hogy idén már 3 gyorsjelentési szezon is volt, a legutóbbi pedig azért annyira nem lett erős. A bevételek és a profitok növekedési üteme a korábbi időszakoknál azért gyengébb volt, de összességében az elemzői várakozások is kalkuláltak ezzel. Rosszabb eredményről, negatív meglepetésről tehát nincsen szó, a piacok végülis azt kapták, amire összességében számítottak.

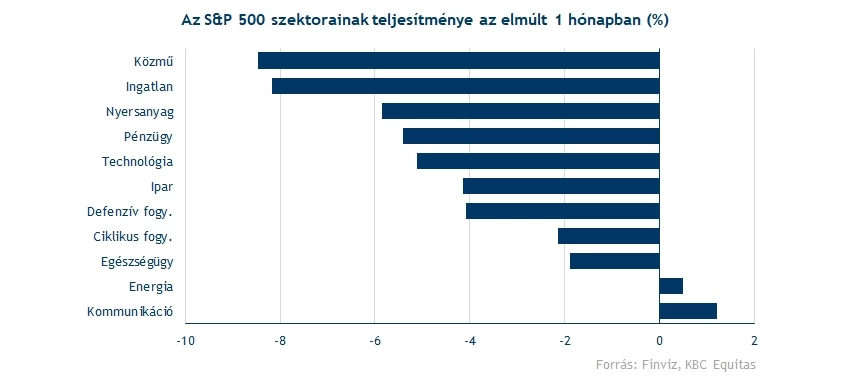

Ezzel együtt mintha érdemi különbség lenne a piac elemzői oldala és a piac kereskedői oldala között. Míg előbbit sikeresen hozták a végső tényszámok, utóbbit talán nem. A tegnapi elemzés egyik ábrájából látható volt, hogy csak kevés szektorban nem sikerült növelni a bevételeket, ehhez képest a főbb szektorok közül pont az energiaszektor volt az, ami havi szinten vizsgálva az árfolyamokat képes volt minimális hozamokra. A piac tehát a jövőt, nem pedig a múltat árazza, ez a jelentési szezonból és az árfolyamok mozgásából is újfent kiderült.

A széleskörű gyengélkedés mintha általános negatívumokra is felhívná a figyelmet, a piac ez alapján mintha egész egyszerűen túl sokat emelkedett volna. Időnként előfordul, hogy túlszalad a kutya a gazdáján, és hiába haladnak mindketten egy irányba, a sebesség eltérő lehet. Ez is magyarázhatja, hogy szektortól függetlenül azért igen negatív volt az utóbbi hetek tőkepiaci klímája az USA-ban, de a több hónapos mélypontra csúszó DAX sem éppen Európa erejéről árulkodott.

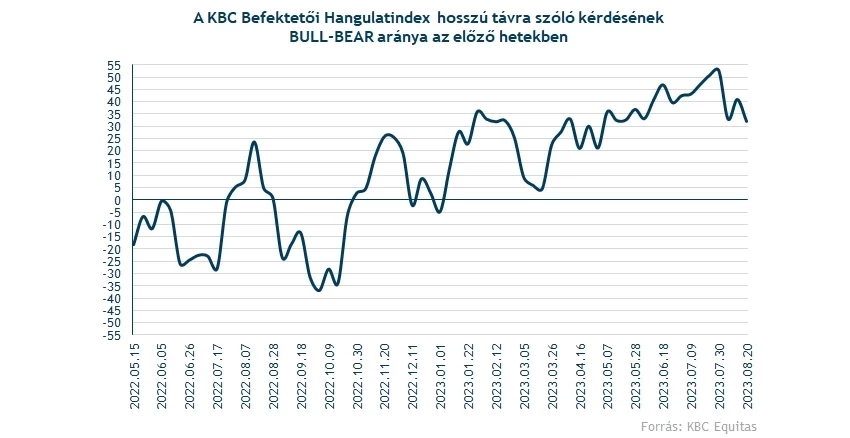

A hangulatindexekről szintén írtunk már korábban többször is. Látható volt, hogy akár saját felméréseinket, akár a nemzetközi AAII adatait nézzük, az utóbbi hónapok korrekció nélküli állapota meghozta a „perma-optimizmust” a piacra, és a korrekciótól való félelem elmúlásával újabbnál újabb csúcsokat döntögetett saját hangulatindexünk. Most látható persze némi csökkenés, de az optimizmus még nem múlt el, többen bíznak egy gyors rövid távú korrekció utáni felpattanásban, mint ahányan egy hosszabb, elhúzódó korrekció esélyében. Utóbbi esélyének alulsúlyozása kétségkívül kockázatot jelent, amit nem is szabad figyelmen kívül hagyni, persze attól még a többségnek végül igaza is lehet.

Ebben a környezetben így van érteleme a makrokép kapcsán is körbe nézni, mivel Kínából ugyebár sok kellemetlen hír érkezett az utóbbi időben. Ugyanakkor a technikai képet sem szabad figyelmen kívül hagyni, ráadásul a fundamentumok és a piaci árszintek összekapcsolásával képzett relatív elemzésnek is lehet üzenete ebben a helyzetben.

Negatív fejlemények a makrogazdaságban

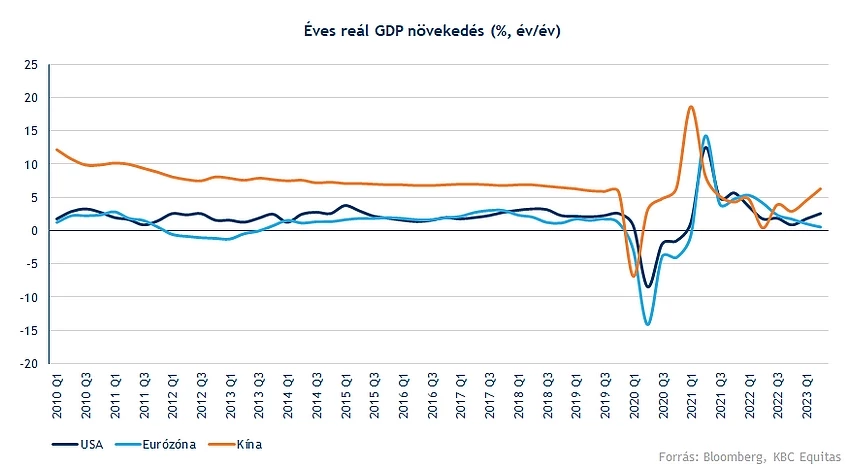

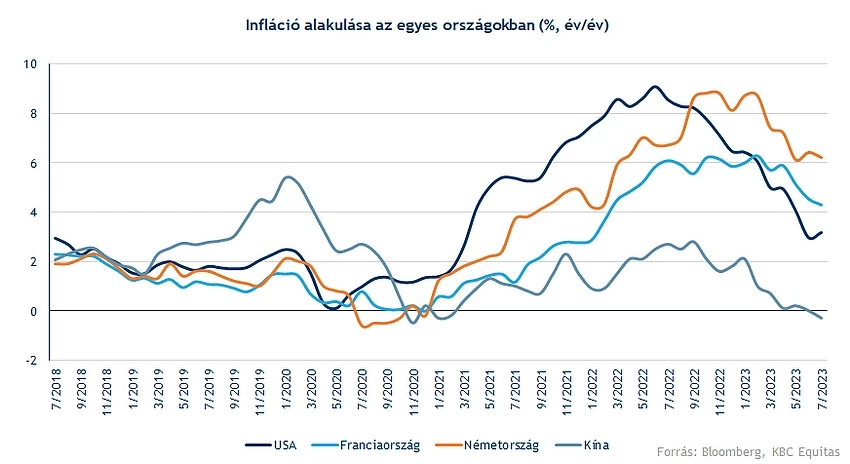

Lassuló gazdasági növekedés, és továbbra is magas kamatok, valamint az infláció mérsékelt csökkenése, talán ez jellemzi legrövidebben a jelenlegi makrokörnyezetet globálisan. Természetesen az egyes régiókban nagy különbségek mutatkoznak abban, hogy például mennyire lassult az infláció, valamint a gazdasági növekedés milyen mértékben esett vissza. Ebből szempontból pedig külön kell foglalkozni Kínával is, ahol a gazdasági lassulással együtt már a defláció jelei látszódnak, valamint az ingatlanszektor, és a pénzügyi szektor kapcsán ismét előtérbe kerültek a likviditási kockázatok, valamint a magas adósságállomány okozta strukturális problémák. Mindez a globális gazdasági növekedésre is negatív hatással van, bár az talán változatlanul jó hír, hogy a hard landing globális szinten a magas infláció miatt talán kisebb eséllyel valósul meg, főleg az USA-ban.

Júliusi előrejelzésében az IMF csökkentette a növekedési kilátásokat a globális gazdaságra nézve, kiemelve, hogy így a koronavírus járvány utáni gazdasági helyreállás üteme lassul, és a tavaszi várakozásokhoz képest inkább pesszimistábbak lettek a kilátások. A 2022-es év 3,5 százalékos globális gazdasági növekedése az idei évben 3 százalékra eshet vissza, és várhatóan 2024-ben sem lesz nagyobb a növekedés.

Az infláció továbbra is kihívás marad, a 2022-es év után az infláció mérsékelten csökkenhet a következő időszakban, ugyanakkor az előzetes várakozásokhoz képest az infláció csökkenése is inkább lassabb üteműnek tűnik.

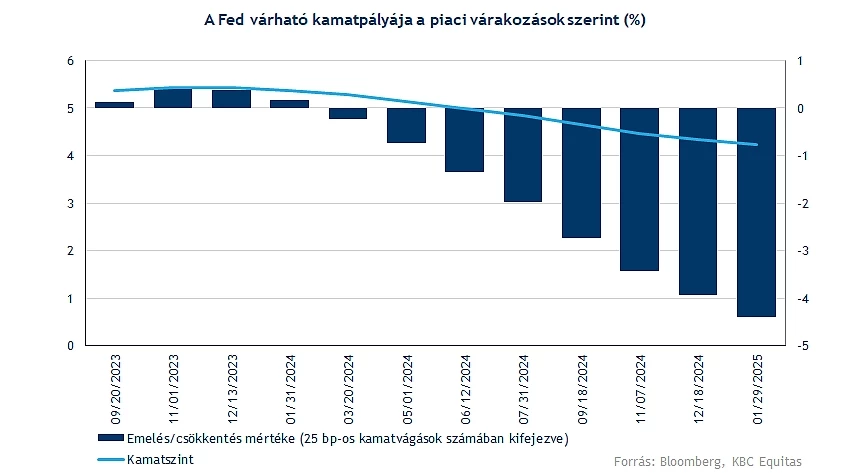

Az inflációval kapcsolatban fontos kérdés a piacok számára is, hogy hogyan alakul a monetáris politika az előttünk álló időszakban, itt pedig fontos iránymutatást adhat a Fed várható kamatpályája. Év elején a piac az őszi időszakra már kamatcsökkentéseket árazott, azonban közeledve szeptemberhez, illetve a harmadik negyedév végéhez kijelenthető, hogy a jelenlegi várakozások alapján az idei évben nem valószínű a kamatcsökkentés, legkorábban pedig 2024-elejére várható, hogy kamatot csökkentene a Fed.

A legutóbbi kamatdöntő ülésén a jegybank kamatot emelt, ezzel 5,25 és 5,5 százalék közé ért az alapkamat az Egyesült Államokban. Azzal kapcsolatban pedig a piac inkább megosztottnak tűnik, hogy folytatódni fog-e a kamatemelés, vagy marad ezen a szinten az irányadó kamat. A kamatemelés mellett a piacok számára lényeges, hogy mennyi ideig marad fenn a magas kamatkörnyezet. Jerome Powell a Fed elnöke ezzel kapcsolatban iránymutatást adhat a Fed Jackson Hole-i konferenciáján, amelyre augusztus végén kerül sor. A mostani várakozások alapján, ha meg is áll a Fed a kamatemelésekkel, akkor is 2024 elejéig még a jelenlegi szintek körül maradhat az alapkamat.

Az infláció ugyan elkezdett lassulni az Egyesült Államokban, és a legutóbbi gazdasági növekedési adatok is a várakozásoknál erősebbek lettek, de vannak kockázatok, globálisan pedig az átgyűrűző hatásokkal is számolni kell. A GDP növekedés az Egyesült Államokban a vártnál magasabb volt a második negyedévben, júliusban pedig a kiskereskedelmi forgalom is enyhe növekedést mutatott, valamint a munkaerőpiac is egyelőre ellenállónak bizonyult. Ugyanakkor ezek a trendek a Fed számára jelenthetik azt is, hogy a kamatemelések folytatására is van tér, amely a piacok számára inkább negatív hír lenne, bár részben mutatná a gazdaság erejét is, ami egy későbbi kamatcsökkentési tér létrehozása miatt is árnyalja a képet.

Az Egyesült Államokon kívül Kínában is növekvő kockázatokat láthatunk, illetve a gyengébb kereslet jeleként már deflációt lehet látni az országban. Globálisan a kínai kereslet alakulása szintén lényeges, például a nyersanyagok szempontjából. Egyelőre a nyári időszakban például az olaj esetében is növekvő keresletet lehetett látni, de a kereslet csökkenésével még a kitermelés csökkentések mellett is az olaj árfolyama kevésbé tudna növekedni. Hasonlóan a kínai kereslet csökkenése más nyersanyagoknál például a réznél is árfolyamesést okozna.

A rövidtávú adatokban azonban egyelőre még nem látható a visszaesés, hiszen például a gázkereslet sem esett vissza az olaj mellett, és Kínában a nyári időszakban további növekedést mutatott az LNG import is. A közelmúlt problémái az ingatlanszektorban és a pénzügyi szektorban azonban a középtávú kockázatokra hívják fel a figyelmet, illetve a GDP növekedés további lassulása szintén negatív jel. Habár a második negyedéves kínai GDP adat 6,3 százalékos növekedést mutatott, a harmadik és a negyedik negyedévre már 4,6 és 5 százalékra lassulhat a növekedési ütem.

A kínai lassulás az európai vállalatokra, ezáltal az európai gazdaságra is negatív hatással lehet, emiatt pedig a következő időszak kilátásai inkább romlottak a korábbi időszakokhoz képest. Nyilván, ha a tőzsdeindexeket nézzük, akkor a teljesítményben is látható, hogy a nyári időszakban csak stagnáltak az indexek.

Európában a szolgáltatószektor, valamint a feldolgozóipar is inkább a gyengeség jeleit mutatja, a legfrissebb mutatók alapján pedig a szolgáltatószektor beszerzési menedzser indexe is szűkülést vetít előre a szektorban, a feldolgozóiparban pedig már hónapok óta látható ez a trend. Ma délelőtt jelentek meg az Eurózónában a friss beszerzési menedzser index adatok, amelyek alapján 47,3-ra csökkent a várt 50,3-mal szemben a szolgáltatószektor indexe, míg a feldolgozóipar 43,7-re csökkent.

Az infláció az Eurózónában szintén lassulást mutat, ugyanakkor az EKB szintén folytatta a kamatemeléseket, és várhatóan az év végéig van valószínűsége annak, hogy ismét kamatot emel a jegybank. Bár a legutóbbi kamatdöntő ülés alapján iránymutatást nem kapott a piac erre vonatkozóan. Az EKB hangsúlyozta, hogy a következő bejövő adatok alapján fog dönteni arról, hogy folytatják-e a kamatemeléseket. A magas kamatok, illetve az ázsiai folyamatok viszont negatív hatást jelenthetnek.

A második negyedéves inkább ellenállónak bizonyuló amerikai adatok a monetáris szigorítás tükrében kevésbé tűnnek biztatónak a harmadik és a negyedik negyedévre vonatkozóan, habár a fejlett országokban a recesszió elkerülhetőnek tűnik, de a második negyedévhez képest lassuló GDP növekedésre lehet készülni a harmadik és a negyedik negyedévben. A továbbra is magas kamatkörnyezet és szigorú monetáris politika hatásai pedig a következő időszakban még inkább kifejthetik a hatásukat.

Összességében így a makrogazdaság oldaláról vannak negatívumok, de vannak olyan fejlemények is, melyek a globális részvénypiac szempontjából valamelyest nyugtató hatásúak lehetnek, főleg az amerikai gazdaság ellenállóképessége. A verdikt viszont így sem pozitív, az esetleges kedvezőbb folyamatokat ellensúlyozzák a negatívumok, az idei rendkívül erős részvénypiaci teljesítményt így az év egészére nézve nem meglepő, hogy megkérdőjelezik a befektetők, és a piaci árfolyamok lefelé mozgása valamelyest az óvatosság növekedésére engednek következtetni.

Nem túl kedvező képet festenek a technikai jelzések

Mivel erősen kezdték a 2023-as évet az amerikai részvények, ezzel az S&P 500 index egy ponton 20 százalékos emelkedést is fel tudott mutatni. A korábbi 4800 pont körüli csúcsszinteket viszont nem tudta elérni az árfolyam, ami így 4600 pont környékén tetőzött július végén. Ezt követően kifogyott lendület, és egészen a 4300 pontos szintek közelébe esett vissza az index árfolyama, ami február-márciusi korrekció óta a legnagyobb mértékű csökkenés. Ráadásul 4440 pont környékén az 50 napos mozgóátlag letörése is kimondottan negatív jelzés a rövidebb távú trendek kapcsán, miközben ezt a Nasdaq esetében szintén elég látványosan láthattuk.

Ha megvizsgáljuk az indikátorokat, nem túl kedvező képpel találjuk szembe magunkat. Az RSI ugyanis éppen a lefordulás előtt vitte át lélektani 70-es szintet, túlvettséget jelezve. Mint utólag kiderült, az indikátor nem jelzett rosszul, és valóban túlvetté váltak a piacok július végén. A heti grafikonon azért látható, hogy nem sok esetben szokott eladást jelezni az indikátor, erre éppen 2021 novemberében volt utoljára példa, amit egy több mint fél éves esés követett 2022-ben. Emellett az MACD jelen állása sem túl biztató, a trendindikátor éppen ezen a héten adta be az eladási jelzést.

Amennyiben nem javulna a hangulat a piacokon és kitartana a negatív széria, a 4170 pont körüli zóna környékén találhatna támaszra az árfolyam. Korábban ez a szint markáns ellenállásként funkcionált, így ennek letörése még tovább rontaná az index technikai képét. Ez alatt esetleg még a 200 hetes mozgóátlagban bízhatnak a befektetők, a korábbi években többször is az átlag előtt pattant vissza az index. Viszont azt sem lehet mondani, hogy ne tudnának felfelé elmozdulni a piacok a jelenlegi a szintekről, például az 50 napos mozgóátlag átvitele igencsak feljavítaná az S&P 500 index technikai képét, megnyitva a teret akár a további emelkedés előtt. Az 50 napos és a 200 hetes mozgóátlagot így nem árt figyelni.

Az S&P 500 index heti grafikonja (2023. 08. 23. nyitás előtt)

Az európai piacokat vizsgálva is hasonló folyamatokat láthattunk az elmúlt hetekben, bár itt a lendület már korábban, május vége felé lassulás jeleit mutatta. Ugyan július végén még új csúcsra tudott szökni a DAX árfolyama 16500 pont környékén, nem tartott sokáig az emelkedés, így igen hamar kifulladt a lendület az erős évkezdést követően. Az augusztusi lefordulást követően több hónapos mélypontra esett vissza a tőzsdeindex árfolyama, ami április elején járt hasonlóan alacsony szinteken.

Az esést végül a 15570 pont környéki zóna akasztotta meg, ami korábban ellenállásként, majd támaszként is funkcionált. Ezzel valamelyest javulni tudott a német index technikai képe, így a jelenlegi szintekről akár újból a csúcsok felé is vehetné az irányt az árfolyam, bár az is igaz, hogy nagyobb emelkedésre nem sok kilátás mutatkozik egyelőre. Az indikátorok már június eleje óta lefelé trendelnek, jelezve, hogy a német részvények esetében már korábban kifulladt a lendület. Az MACD tehát továbbra is eladást jelez, míg az RSI leginkább semleges szinteken tartózkodik, így a további oldalazó mozgás sincs kizárva a DAX esetében.

Azt látni kell, hogy a kínai fogyasztás igencsak fontos az európai cégek szempontjából, így nem meglepő módon a gyengébb kínai makroadatok fényében a német DAX sem igazán tudott igazán elemelkedni a 16000 pontos szintektől az elmúlt hónapok során. Az utóbbi hónapokban tehát leginkább stagnálás volt látható az európai piacokon, az indikátorok pedig ennek gyökeres megváltozását, vagy az arra utaló jeleket még nem igazán mutatják.

A DAX index heti grafikonja (2023. 08. 23. 11:15)

Sokat drágult az S&P 500 index

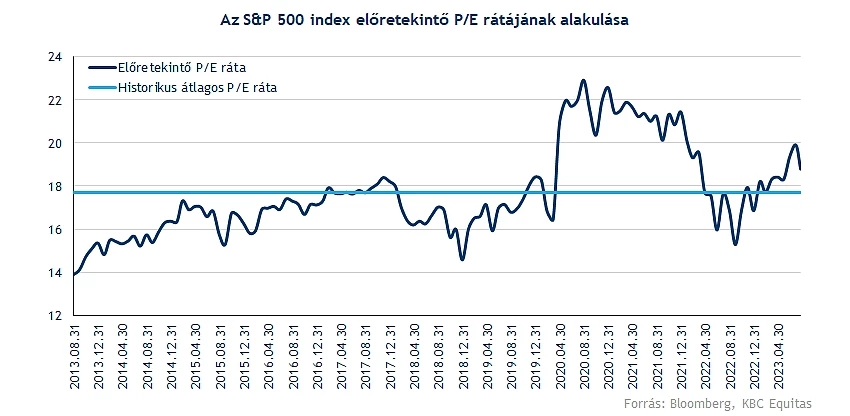

A fentiek után azért fontos látni az értékeltségi mutatókat is. Talán azt még nem mondhatjuk, hogy túl magas értékeltségi mutatókkal rendelkezne az amerikai piacot tömörítő S&P 500 index, de a 18,8-es 12 havi előretekintő előretekintő P/E ráta azért már némi óvatosságra intheti a befektetőket. Az elmúlt egy évben jelentős mértékű növekedést láthattunk ezen a téren, hiszen tavaly szeptember végén még a 15-ös szintet közelítette a mutatószám, míg idén nyárra a 20-as szintekig tudott felkapaszkodni. A fundamentumok javulását tehát bőven meghaladta az árfolyamok növekedése.

2022 őszén elindult egy felfelé tartó stabil emelkedés, emellett idén is 14 százalékos pluszban áll az index, ráadásul ennél magasabb szinteken is tartózkodott az elmúlt hetekben. Javultak ugyan valamelyest az előretekintő EPS-várakozások is, hiszen a makrokörnyezet is sokat változott az elmúlt időben, ez pedig a vállalatok számára is kedvezőbb helyzetet, vagy inkább kevésbé borús kilátásokat (hard landing elmaradása) teremtett. Ugyanakkor az árfolyamemelkedés ütemének megfelelő mértékű bővülésre (bevétel és EPS) nem számítanak az elemzők, ráadásul az összetételt nézve sok növekedési részvény foglal helyet az indexben, amelyek alapvetően is magasabb értékeltségi mutatókkal rendelkeznek.

Ha az elmúlt 10 év alakulását tekintjük az értékeltségi mutató tekintetében, akkor láthatjuk, hogy a koronavírus kitörését követően túlhúzták a piacokat, ezzel bőven 20 feletti ráták látszódtak, így ezekről a szintekről játszódott le tavaly egy nagyobb mértékű korrekció. Jelenleg is a 10 éves historikus átlag feletti mutató figyelhető meg, a gazdaság továbbra is törékeny lehet, így azért nem számít már kifejezetten alulértékeltnek az amerikai piac, valamint az egyre emelkedő kamatkörnyezet is némi ellenszelet képezhet a részvénypiacok előtt. A technikai képpel és az elemzés elején látottakkal együtt nézve ez azért nem a legszebb kilátásokat vetíti előre, változott a helyzet 2022 végéhez képest.

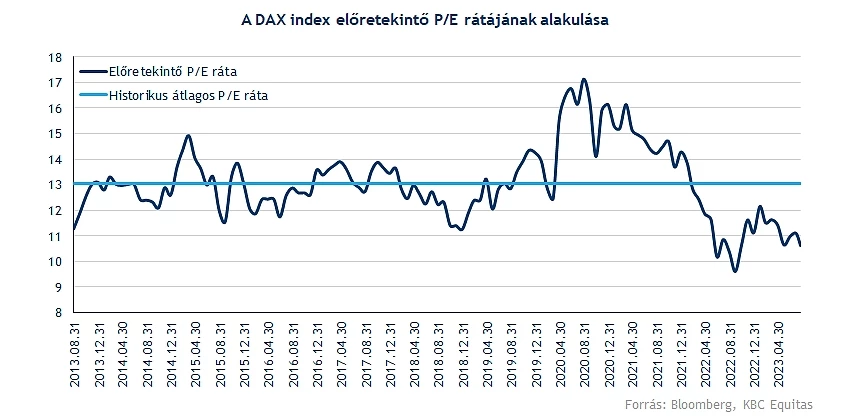

Élesen elvált az amerikai társától a DAX index, legalábbis az értékeltség alakulásában biztos. Ugyan az árfolyam emelkedése itt is megkezdődött, hiszen év eleje óta 13 százalékos pluszban áll a német piac, azonban így is rég nem látott alacsony szinteken áll az értékeltség. A német tőzsdeindexez inkább a nagyobb value részvények alkotják mintsem növekedési papírok, ezek pedig átlagosan is alacsonyabb P/E rátával rendelkeznek, ez pedig az index értékeltségére is kihatással van.

Így talán nem is csoda, hogy bőven a 10 éves historikus átlag alatti, 10,6-es 12 havi előretekintő előretekintő P/E rátával rendelkezik a DAX, amely az S&P 500 indexhez képest már jelentősebb diszkontnak számít. Így elmondhatjuk, hogy jelenleg hiába tartózkodik a csúcsok közelében az index, egyáltalán nem tűnik túlárazottnak a piac, hiszen a pandémiás helyzet során 17 feletti mutatószámot is láthattak a befektetők. Ugyanakkor mintha a piac azt akarná üzenni, hogy a korábbi csúcsok elérése belefért, de dacára az S&P 500-hoz képest látott nagy diszkontnak, nagyobb bizalmat egyelőre a német piacnak sem mernek még szavazni a befektetők, és az utóbbi hónapokban sem látszódtak ezek a folyamatok.

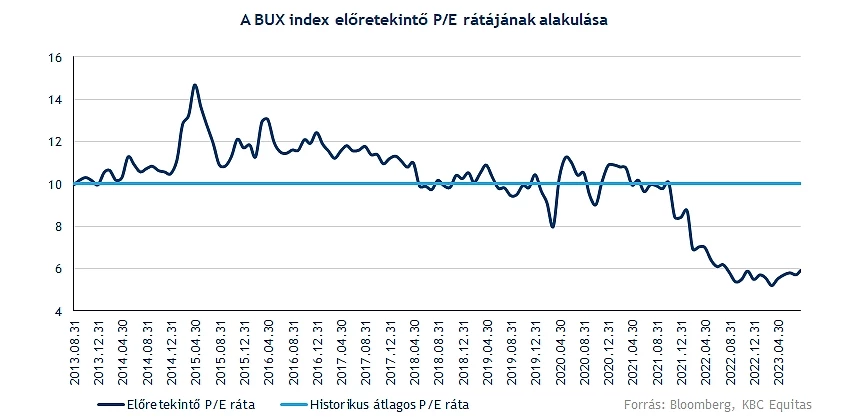

Felülteljesítő magyar piac

A fentiek után annyira nem meglepő, hogy a magyar piac képes volt az utóbbi időben már felülteljesíteni a piacokat. Noha az egyes papírok súlya igen fontos tényező ebben, de a BUX kapcsán általánosan is látható, hogy az értékeltség azért jóval elmaradt a főbb indexek értékeltségétől, a normalizáció során pedig így képes volt a hazai piac is közeledni.

Közben a negyedéves jelentések azért nem sikerültek rosszul, ezt szintén kiemeltük korábban már többször, egyedül talán a Mol jelentése volt gyengébb, de ez az erős bázissal magyarázható, ami egy év távlatából már aligha érhet bárkit meglepetésként. Az OTP és a Telekom számai igen erősek lettek, a Richter pedig egy negatívabb, szembeszelet jelentő klíma közepette is azért helyt tudott állni.

Közben látható, hogy a magyar gazdaságban az inflációs folyamatok lefelé tartottak, és nagy eséllyel lefelé is fognak tartani a következő hónapokban, hamarosan egyszámjegyű lehet az infláció. A gazdaság növekedése a következő időszakban már szintén kedvezőbb lehet, ez pedig a költségvetési mozgásteret is idővel javíthatja, ami jobb makrokörnyezethez vezethet a cégek számára.

Az orosz-ukrán háború kapcsán sajnos érdemi haladás a későbbi megoldás és lezárás irányába egyelőre nem történt. Ugyanakkor a piac ezt a kockázatot mintha megszokta és beárazta volna másfél évvel az eseménysorozat kezdete után. Az alkalmazkodás során így újabb, drasztikusan negatív hírek már nincsenek, a bizalom pedig mintha kezdene visszaépülni így a régiós cégek irányába is.

A BUX heti grafikonja (2023. 08. 23. 12:30)

Ennek is lehet nyertese a hazai piac, persze számos egyedi hatás is érvényesül az egyes cégeknél. Ugyanakkor az OTP kapcsán a hitelezés alighanem inkább már csak javulhat innen, a Telekom áremelései nem várható, hogy hirtelen megszűnnek, a Richter pedig szépen javíthatja az eredménytermelést egy vonzóbb klímában. A magyar piac ennek kapcsán tehát alighanem a következő időszakban is izgalmas maradhat, ráadásul a technikai kép is igen izgalmasan fest a BUX és az egyedi papírok szintjén, amiről hetente is rendszeresen beszámolunk.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.