Erős eredményekről számolt be az első negyedévvel kapcsolatban a Mol ma reggelre érkező gyorsjelentése. A kitermelés nagyon erős volt, ez okozta leginkább a növekedést, a csoportszintű CCS EBITDA 54 százalékkal javult. Viszont a hatósági árszabályozások jelentős negatív hatást okozták, amely a downstream és a fogyasztói szolgáltatások szegmensre is rányomta a bélyegét. A környezet jelenleg is bizonytalan, de az biztató, hogy a menedzsment a kivezetésre kerülő egyesült királyságbeli eszközök hozzájárulása nélkül is fenntartotta a februári előrejelzését.

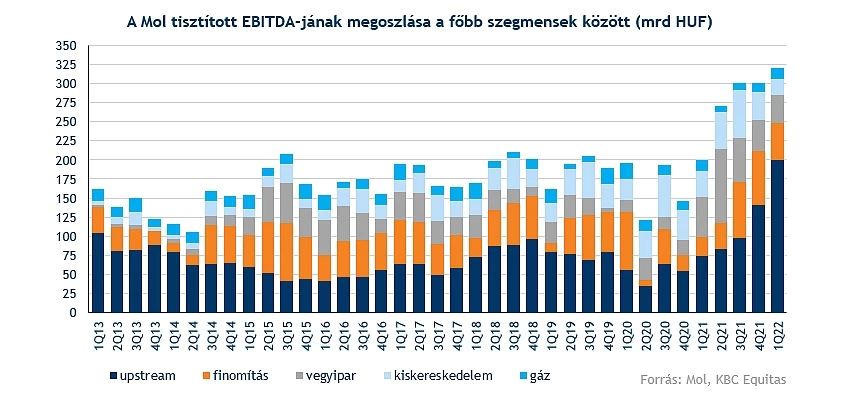

Már a tavalyi harmadik negyedév óta nagyon jól megy a Mol szekere, és az idei első negyedév is erős eredményeket hozott. A negyedév a külső körülmények szempontjából is nagyon érdekes volt, számos rendkívüli tényező befolyásolta a működést, amelyek összességében vegyesen hatottak a teljesítményre. A magas szénhidrogénáraknak köszönhetően az upstream szegmens sokat javult, a vegyes hatások által érintett downstream növekedése mérsékelt volt, míg a fogyasztói szolgáltatások szegmensnél hatalmas visszaesés látszódik a hatósági árszabályozás miatt.

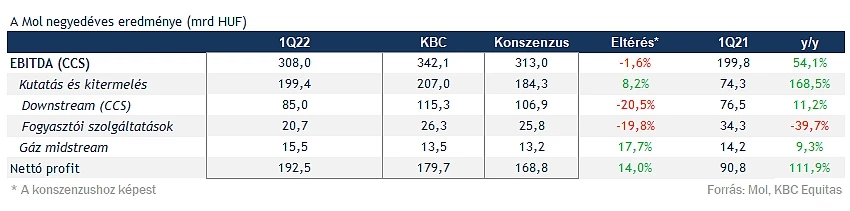

Éves összehasonlításban nem lehet panasz az eredményekre, a CCS EBITDA 54 százalékkal emelkedett, de emögött nagyon nagy részt a kitermelés szárnyalása jár. Az upstream az elemzői konszenzust is jócskán felülmúlta, viszont a downstream és a fogyasztói szolgáltatások szegmens csalódást okozott, és a csoportszintű CCS EBITDA is enyhén elmaradt a konszenzustól, a készletátértékelési hatások miatt is. A nettó profit szépen javult, több mint duplázódott egy év alatt, és a 192,5 milliárd forintos eredmény a konszenzust is meglepte. Ez leginkább a vártnál alacsonyabb értékcsökkenési leírással magyarázható.

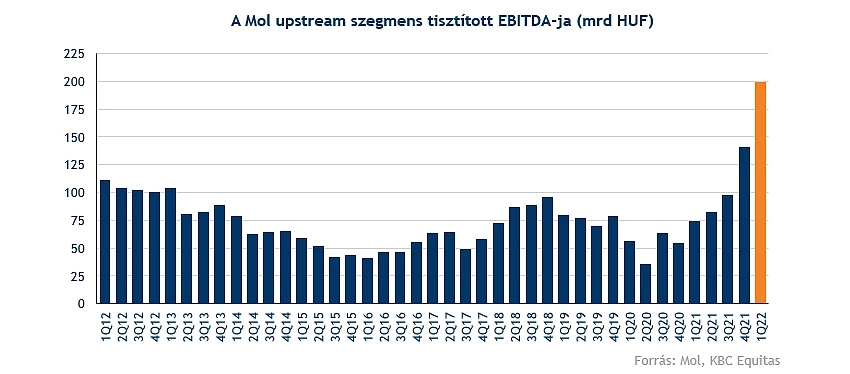

Az upstream húzta leginkább a szekeret

A kitermelés számára még a tavalyi második félévnél is kedvezőbb volt a környezet, az olajrali ugyanis tovább folytatódott, és eközben a gázárak is extrém magasságokba emelkedtek. A vállalat által realizált 94,5 dolláros átlagos olajár a negyedévben jóval meghaladta az egy évvel korábbi 57 dolláros szintet. Emellett 92,3 dolláros gázárat realizáltak az egy évvel korábbi 29,5 után, de ez még mindig jóval elmaradt a tőzsdei árszinttől, amelyet csak lassan követnek le a társaság értékesítési árai.

A negyedévben volt egy fontos bejelentés a kitermelési üzletág kapcsán, értékesítésre kerül a Mol egyesült királyságbeli portfóliója, amely a teljes kitermelés 12-15 százalékához járult hozzá az elmúlt időszakban. Az akvizíciót még a hatóságoknak is engedélyeznie kell, elfogadás esetén pedig a második félévben zárulhat le a tranzakció. Az értékesítés végösszegét a jövőbeli olajárfolyam alakulása is befolyásolhatja. Az értékesítendő mezők egyébként gyorsan kimerülő eszközöknek és magasabb fajlagos költségűnek számítanak. A Mol a ma közzétett kimutatásaiban és előrejelzésében már nem is számolt a leválasztandó eszköz hozzájárulásával, és a korábbi eredményeit is ezzel korrigálta.

Az értékesítendő mezők hozzájárulásával együtt 107,2 ezer hordós volt az átlagos napi kitermelés, azokat kiszűrve pedig 94,1 ezer hordós. Egy évvel korábban még átlagosan napi közel 117 ezer hordós volt a Mol kihozatala, úgyhogy érzékelhetően csökkent a kitermelés. Ez nagyrészt az azerbajdzsáni ACG-mező magas olajárak miatti alacsonyabb hozzájárulásának köszönhető, illetve a közép-európai régióban és Pakisztánban tapasztalt természetes kimerülés is csökkentette a volument.

A mérséklődő volumen ellenére is hatalmasat javult a szegmens eredményessége. Az EBITDA az értékesítendő mezőkkel együtt 199,4 milliárd forintot ért el, ez 168,5 százalékos növekedés egy év alatt, és az elemzői konszenzust is felülmúlta. A hatékonyság sokat javult, egy hordón már 52 dolláros szabad pénzáramot realizált a cég, egy évvel korábban még csak 19 dollárt.

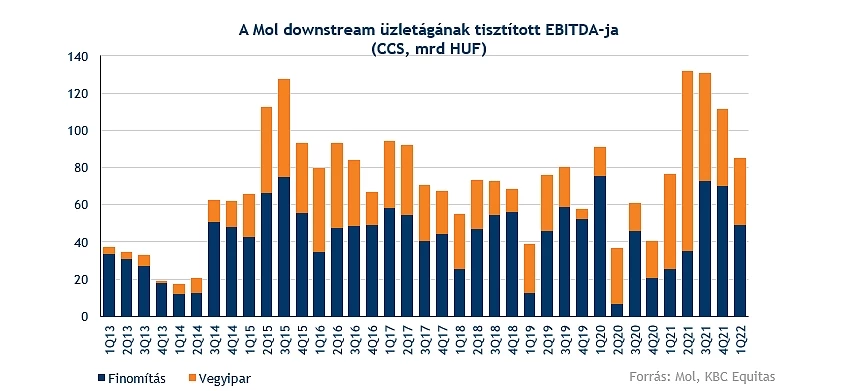

Az árstop hatásait nyögte a finomítás és a kiskereskedelem

A downstream esetében hatalmas volt a bizonytalanság a jelentés előtt. A magyarországi hatósági nagykereskedelmi ármaximálás és a márciusban extrém mértékben megugró Brent-Ural különbözet is jelentősen hatott az üzletág eredményére, ellentétes irányokban. Végül a szegmens CCS EBITDA-ja elmaradt az elemzői konszenzustól, dollárban csak stagnált éves összehasonlításban.

A petrolkémiai szegmens visszaesett, ez a tavalyi magas bázissal magyarázható, a vegyipari marzsok az idei évre már valamelyest normalizálódtak. Az üzletág nagyberuházása, a poliol projekt jól halad, már 96 százalékos a készültség. A finomításban növekedés volt tapasztalható, emelkedett az értékesített volumen, a marzsok pedig hatalmasat javultak márciusban a növekvő Ural-diszkont hatására. Ennek a pozitív hatása felül is múlta az ármaximálás negatív hatásait a szegmensben, habár az elemzői konszenzus talán még nagyobb javulást várt volna.

A korábbi években stabilan és dinamikusan növekvő fogyasztói szolgáltatások EBITDA-ja 40 százalékkal visszaesett a negyedévben. Mindössze 20,7 milliárd forintos eredményt értek el, ez bőven alulmúlja a konszenzus által becsült 25,8 milliárdot is. A visszaesés fő oka a hatósági árszabályozásban keresendő, amely Magyarország mellett a horvát, szerb, szlovén és bosnyák piacon is befolyásolta a Mol eredményességét. Az értékesített üzemanyag volumenben 20 százalékkal emelkedett egy év alatt, és a Mol piaci részesedést is szerzett, de a Mol árrése ezen nagyon alacsony volt. Miközben a működési költségek az energiaárak szárnyalása miatt jelentősen emelkedtek, és Magyarországon a kiskereskedelmi pótadó is negatív hatást gyakorolt. Pozitívum viszont a nem üzemanyag jellegű értékesítés növekedése, amelynél 8 százalékos javulás volt tapasztalható dollárban.

A legkisebb gáz szegmens pozitív meglepetést okozott, az üzletág EBITDA-ja 9 százalékos éves növekedéssel 15,5 milliárd forintot tett ki, és a konszenzust is 18 százalékkal felülmúlta. A határokon átnyúló szállítási kereslet megemelkedett, ebből több jövedelemre tett szert a Mol, valamint a beruházási költségek jelentősen csökkentek a negyedévben.

A Mol menedzsmentje kiemelte, hogy jelenleg rengeteg a kihívás és kiszámíthatatlan a környezet, a következő időszak fő célja pedig az ellátásbiztonság és a profitabilitás megőrzése. A Mol már jelentős erőfeszítéseket tett annak érdekében, hogy diverzifikálja a portfólióját, azaz csökkentse az orosz kitettségét. Új részletes számokat, becsléseket azonban nem közöltek az esetleges orosz olajembargó hatásaival kapcsolatban.

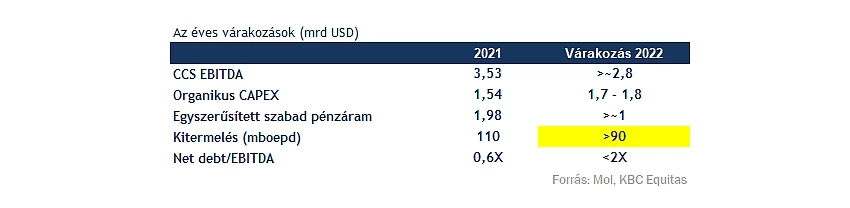

A menedzsment az idei előrejelzésében az értékesítésre kerülő egyesült királyságbeli eszközök hatásaival már nem számol. Így a februári 2,8 milliár dolláros vagy afölötti CCS EBITDA becslés fenntartása gyakorlatilag felfelé javítást jelent. A többi fontosabb mutató előrejelzése is maradt a régi, a kitermelés viszont a kivezetésre kerülő eszközök hatásával tisztítva átlagosan napi 90 ezer hordós vagy afölötti lehet az idei évben, februárban még 105 ezer hordóval számoltak.

Az árfolyam az elmúlt napokban a 3000 forintos lélektani határral küzdött, és tegnap végül az alatt zárt. A technikai kép szempontjából fontos lehet, hogy innen merre veszi tovább az irányt az árfolyam. Mivel a jelentés olyan óriási meglepetést talán nem hozott, így inkább továbbra is az orosz olajembargó sorsa lehet a nagyobb hangulatbefolyásoló a piacon. Emelkedés esetén a 3000 forintos szint, majd annak áttörésével a 3170 forintos szint jelenthet ellenállást. Lefelé támaszt pedig a február óta húzódó emelkedő trendvonal, illetve alatta a 2800-as szint képezhet.

A Mol napi grafikonja (2022.05.06. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.