Erőteljes kitörés látható az Intel grafikonján, bár a részvény a félvezetőszektorban lemaradónak számított eddig, a technikai kép most javult, és esély nyílhat az oldalazás után egy trendfordulóra. A technológiai szektor is jól teljesít az elmúlt időszakban, valamint az Intel is próbál stratégiai lépéseket tenni, hogy az elmúlt években történt lemaradást a többi gyártóhoz képest behozza.

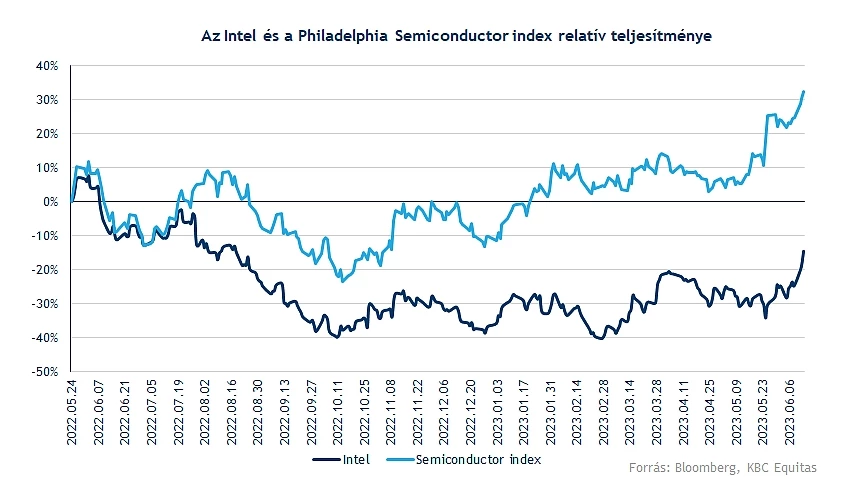

Alulteljesítő volt az elmúlt években az Intel árfolyama, az elmúlt időszakban, a részvénynél viszont kisebb fordulat alakult ki. Látható volt, hogy a félvezetőgyártók közül a technológiai versenyben az Intel lemaradt a többi versenytárssal szemben, annak ellenére, hogy a világ egyik legnagyobb gyártójáról van szó, valamint az Egyesült Államokban a további gyártókapacitások kiépítése szintén jelentős összegekbe került a cégnek, miközben növekedést pedig aligha láthattak a befektetők. Többek között emiatt is egy Nvidia vagy AMD részvényéhez hasonlítva elmaradtak a hozamok az Intelnél.

A részvény közelmúltbeli növekedéséhez hozzájárultak a vállalatot érintő hírek is, amelyek alapján az ARM félvezetőgyártó IPO-jában stratégiai befektetőként részt kíván venni az Intel. Az ARM eltérő architektúrára építve készít chipeket, ezzel jelentős versenytársa lehetne az Intelnek. A stratégiai lépés viszont megerősítheti az Intel elkötelezettségét abba az irányba, hogy kiépítse a bérgyártási szolgáltatását is, így nemcsak a saját chipjeit készítve el, amellyel az elmúlt években inkább versenyhátrányba került a cég.

A jelenlegi piaci környezetben a visszaeső PC-s értékesítések, valamint az adattárház szegmensben is a piacvesztés nem jött jól az Intel számára, és ezt a befektetők is beárazták a részvénybe. Az iparági előrejelzések alapján az év második fele már jobban alakulhat a félvezetőgyártók számára, de elsősorban az is látható, hogy az adattárház szegmensben kisebb a visszaesés, valamint az AI terjedésével is ez a szegmens kaphat kiemelt szerepet. Stratégiai irányként tehát mutathatnak a javulás irányába az Intel lépései, azonban ezek a hatások legfeljebb csak középtávon látszódhatnak majd.

Az Intel fundamentumait nézve az elmúlt negyedévekben visszaesés látható a profitban, sőt jelenleg veszteségesen működik a cég nettó eredmény soron. Ebben javulásra a harmadik negyedévtől lehetne számítani. Az értékeltség a veszteséges működés, illetve a várhatóan jövő évben még mindig alacsony profit miatt inkább megugrott, tehát az előretekintő P/E rátában jelenleg 38-as értéket láthatunk. Azonban az ilyen ciklikus iparágakban ez az alacsony várakozásokat tükrözi általában a gyengébb ciklus aljához közeledve. Egyelőre még a konszenzusos célárak is inkább pesszimistábbak a részvényre, mivel a konszenzus 32 dollár környéként van, ezt pedig már meghaladta az árfolyam. Az ARM IPO-ja és az ezzel együttjáró esetleges pozitív hatás mellett azonban a teljes iparági környezetben javulásra lenne szükség, amely természetesen más gyártókkal együtt az Intelre is kedvezően hatna, és a visszaesés után újra megindulhatna felfele a bevétel és a profit is.

Technikai kép

A technikai képet nézve a csökkenő trendből egy oldalazó trendbe ment át a részvény, a napokban azonban a korábbi lokális csúcshoz képest egy erőteljes kitörés látható, amely mögött az elmúlt napok egyedi vállalati hírei is állnak. Emellett a technológiai szektor is erősen teljesített az elmúlt időszakban, de láthatóan az Intel ebből jórészt kimaradt, látható, hogy a befektetők számára a jövőbeli növekedéssel kapcsolatos várakozások még érdemibb javulása fontos lenne.

A májusi lokális mélypont után megindult az Intel árfolyama és a mozgóátlagok után a korábbi lokális csúcsot is áttörtre az árfolyam. A 200 és az 50 napos mozgóátlag már keresztezte egymást, valamint az oldalazó trendből is kitört az árfolyam, ezzel a technikai kép jelentősen javult a napokban.

Tegnap egészen a 35 dolláros szint fölé emelkedett az Intel árfolyama, amely erőteljes kitörést jelent a 33,9-34 dolláros szintnél. Az erősebb emelkedés után előfordulhat, hogy a kitörési szintet rövidtávon visszateszteli az árfolyam, ebben az esetben még inkább megerősítésre kerülne a trendforduló.

Felfele a 40 dolláros szint jelentheti a következő ellenállást, e szint felett pedig a 44 dollár körüli szint. Nagyobb zuhanás után próbál visszakapaszkodni a részvény, így a meghatározóbb ellenállások is még messzebb vannak. Összességében negatív jelzés lenne, ha a részvény visszatérne a korábbi sávba, ebben az esetben még a mozgóátlagok szintje nyújthatna támaszt az árfolyamnak.

Az Intel napi grafikonja (2023. 06. 15. nyitás előtt)

A heti grafikon alapján is egy jókora fehér gyertyával látható a kitörés. Korábban a 44 dollár körüli szint jelentette egy erős támaszt az Intel részvényének, a 2017-2022 közötti időszakban ez a szint tudta többször is megtartani az árfolyamot. A szint letörése után kezdődött a mélyrepülés az Intel részvényénél, de amennyiben javulni tud a helyzet a részvény körül, akkor ezt a szintet célozhatná meg a papír.

Az Intel heti grafikonja (2023. 06. 15. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.