Magasabb hozam kéz a kézben jár magasabb kockázattal is, tartja a mondás, azonban különböző időszakokban más és más lehet a befektetők „elvárása” a piacon, természetesen a gazdasági környezet függvényében. Az elmúlt évek meglehetősen volatilisek voltak a tőzsdéken, és a gazdaságok teljesítményére sem a kiszámíthatóság volt jellemző.

A hozamok mellett a mostani elemzésünkben inkább a kockázatra, illetve pontosabban a kockázati prémiumok alakulására koncentrálunk, hiszen ebből is fontos következtetéseket lehet levonni, hogy aktuálisan mi az, amit árazhat a piac. A kockázati prémiumok becslése korántsem egyszerű feladat, és sokszor bonyolult modellekhez kell hozzányúlni, de az alábbiakban egy egyszerűbb megközelítést is bemutatunk.

A kockázati prémiumok becslésére többféle módszertan létezik és használatos, ezek közül a leggyakrabban az alábbiak alapján lehet meghatározni, amelyek különbözőképpen próbálják „magyarázni” a kockázatokat a piacon:

- Az első módszer a CAPM (Capital Asset Pricing Model). Ez talán a legtöbbet használt modell, bár nem feltétlenül mindig a legjobb választás, azonban relatív egyszerűsége és könnyű használhatósága miatt gyakran ezt használjuk. A modellben az adott részvény vagy portfólió hozamát viszonyítjuk a teljes piac (piaci portfólió, a gyakorlatban pl. MSCI ACWI) hozamához. A modellben a kockázat mérőszáma az ún. béta, amelyet a historikus hozamok alapján becsülünk, az adott eszköz és egy piaci index teljesítménye között.

- A CAPM mellett az ún. arbitrált árfolyamok modellje is használható, amely egy faktor helyett már több makrogazdasági faktor hatását is figyelembe veszi, azonban a számítási módszertan már bonyolultabb a sok változó miatt, illetve az egyes eszközök kockázatát a makrogazdasági változókkal szemben szintén nehezebb becsülni.

- Az ún. többfaktoros modellek szintén meghatározott makrogazdasági vagy egyéb faktorokat vesznek figyelembe, ide tartozhat például az értékeltség, profitabilitás vagy a volatilitás is, és ezekkel magyarázzák a várható hozamot.

Az eddig felsorolt modellek azért viszonylag bonyolult módszertanra építenek, de kiindulási pontnak a piaci mutatószámokból is kalkulálhatunk egyfajta kockázati prémiumot, amelyet a továbbiakban implicit kockázati prémiumnak nevezünk. Bár maga a módszertan szintén nem tökéletes, a piac aktuális árazásáról adhat egy közelítő képet, amelyet azért érdemes lehet figyelni, akár a hosszabb távú befektetési döntések meghozatalakor. Az szintén igaz, hogy csak és kizárólag ez alapján döntést hozni sem érdemes.

- Az implicit modellben a piac aktuális árazást vesszük alapul, valamilyen szorzószám alapján. A szorzószámok szintén tükrözhetnek várakozásokat, hiszen minden egyes szorzószám felírható DCF modellként is, ahol a várható jövőbeni cash flow-kat diszkontáljuk, így ez alapján szintén meghatározható a kockázati prémium. Például használható ebben az esetben egy „egyszerűbb” osztalékdiszkont modell is.

- Az implicit modellben a piac aktuális árazást vesszük alapul, valamilyen szorzószám alapján. A szorzószámok szintén tükrözhetnek várakozásokat, hiszen minden egyes szorzószám felírható DCF modellként is, ahol a várható jövőbeni cash flow-kat diszkontáljuk, így ez alapján szintén meghatározható a kockázati prémium. Például használható ebben az esetben egy „egyszerűbb” osztalékdiszkont modell is.

Következő, és talán még egyszerűbben használható az ún. earnings yield, amely a gyakorlatban a P/E ráta reciprokát jelenti, azaz P/E helyett E/P, ezzel pedig egy várható hozamot fejezünk ki, amely megadja a kockázati prémiumot.

Saját számításunkban is a P/E rátákat fogjuk használni, azonban az aktuális P/E ráták helyett a 12 havi előretekintő P/E rátákat használjuk.

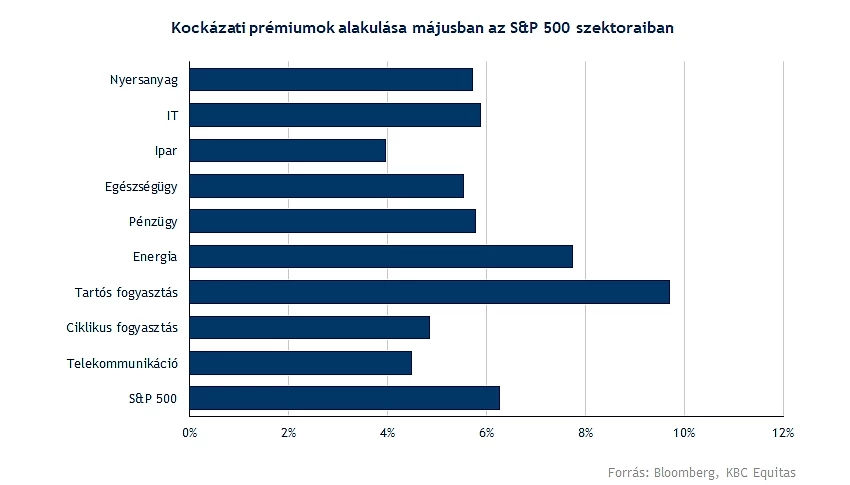

Az előzőekben felsorolt módszerek közül ennek az az előnye, hogy a piac várakozása is megjelenik az előretekintő P/E rátákon keresztül az így kialakult mérőszámokban. Az alábbiakban az S&P 500 szektoraiban nézzük meg, hogyan alakult a prémium. A májusi adatok alapján az S&P 500-on belül a szektorok rangsora a következő ábrán látható.

Az energiaszektorban és a tartós fogyasztás szektorban a többi szektorhoz képest magasabb prémiumot láthatunk. Mindez a szektorok esetében a kockázatosságot is jelentheti, tehát, hogy a befektetők ezekben a szektorokban jellemzően most magasabb kockázatot látnak, ezzel együtt magasabb hozamelvárással is párosul ez a megemelkedett kockázat.

A legalacsonyabb az ipari, illetve a ciklikus fogyasztás, valamint a telekommunikáció részvényeinél ez a fajta hozam, amely például a telekommunikáció esetében egy defenzívebb szektornál nem is meglepő, ugyanakkor a hirtelen csökkenő prémiumok egyfajta túlárazottságra is utalhatnak. Pont emiatt nemcsak egy időpontra érdemes megnézni, hogyan alakult ez a fajta prémium, hanem historikusan is.

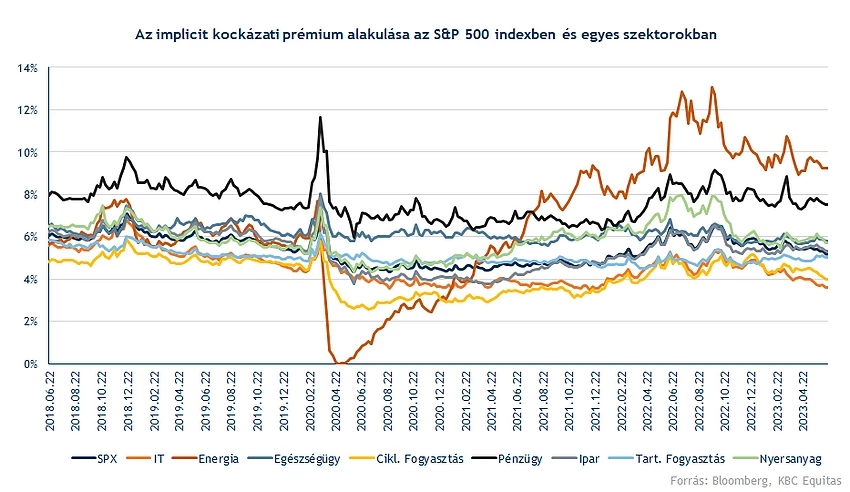

A számítás természetesen idősoron is elvégezhető, így pedig könnyen meg tudjuk nézni historikusan hogyan alakult a prémium. Az egyes szektorok között természetesen historikusan is eltérés van, így igazán egy-egy szektort kiemelve érdemes vizsgálni a prémium alakulását a szektort önmagával összehasonlítva.

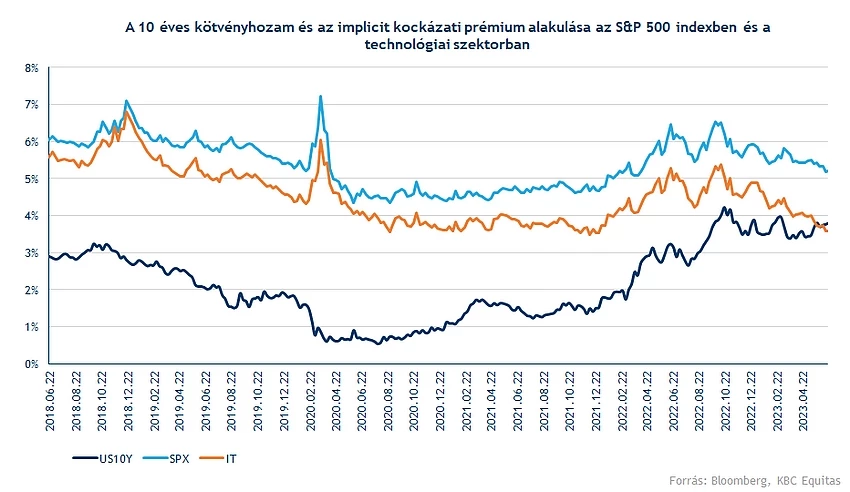

Az alábbiakban a teljes S&P 500, valamint a technológiai szektor prémiumának alakulását emelnénk ki. Jól látható, hogy az S&P 500-hoz képest a technológiai szektor alacsonyabb kockázati prémiumon forgott, amely mutathatja azt is, hogy az S&P 500-on belül a tech szektort a befektetők alacsonyabb kockázattal árazzák. Belegondolva nagy meglepetést ez sem jelenthet, hiszen itt találhatók a legnagyobb vállalatok is, amelyek évtizedek óta stabil teljesítményt mutatnak, és pénzügyi mutatóik is kiemelkedők a többi vállalathoz képest.

Ugyanakkor a tech szektorban is ez a prémium volt 5 százalék felett is, a mostani időszakban pedig a prémium lecsökkent, mégpedig a 2020-2021-es szintekre, a kockázatmentes hozammal együtt ez már csak 7 százalékos szint körüli, és ebből jelentős részt tesz ki a kockázatmentes rész. Árazásban tehát a 2020-2021-es szinteken jár a szektor, miközben a közelmúlt vállalati eredményei azért nem új csúcsokat mutatnak. Az S&P 500 index esetében pedig ugyan szintén látunk csökkenést, de még nem tért vissza a 2021-es szintekre a mutató értéke. A technológiai szektorban pedig a kockázati prémium ilyen arányú csökkenése óvatosságra adhat okot, annak ellenére, hogy valóban a jövőbeni kilátások javulnak/javultak, ugyanakkor a prémiumok ilyen szintekre való csökkenése már azt is jelentheti, hogy ezeken az árszinteken kezdhetnek kevésbé vonzóvá válni ezek a részvények, ahhoz képest, mint fél évvel ezelőtt.

Mivel a prémiumok hozamelvárást tükröznek, így a fenti ábra úgy is magyarázható, hogy ezeken az árszinteken elképzelhető, hogy a jövőben már a korábbiakhoz képest alacsonyabb hozamra számíthatnak a befektetők. Az árfolyamváltozások iránya persze bizonytalan, tehát azt fontos szem előtt tartani, hogy ezek az aktuális piaci várakozásokat tükrözik és semmiképpen nem garantált hozamokról van szó.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.