Kilábalhat a járvány alatti kedvezőtlen időszakból a Disney, miközben a pandémia omikron variáns általi esetleges enyhülése is javítaná a kilátásokat. Az élményparkos és filmstúdiós üzletágak kezdenek újra erőre kapni, az utóbbi hónapokban is több kasszasikert robbantott a cég a mozikban, és az idei év is jelentős élénkülésről szólhat. Eközben a streaming is nagyon felfut, hosszabb távon pedig ez adhatja majd a növekedés motorját. A fundamentumok kedvezővé válása mellett most a technikai kép is vonzónak tűnik, így kereskedési ötletet fogalmazunk meg a részvényre.

Nem kezdte rosszul az évet a Disney, eddig közel 2 százalékos pluszban van már tavaly év vége óta, miközben az S&P 500 visszaesett. Pedig tavaly még nem találta a helyét a részvény, nem igazán sikerült jól teljesítenie. Sokáig egy csatornában oldalazott az árfolyam, míg végül novemberben lefelé kitört a csatornából. Egészen 142 dollárig esett vissza a Disney árfolyama, amely innen indult decemberben emelkedésnek, és a napokban sikeresen áttörte ismét az 50 napos mozgóátlagot is. Ezzel pedig jelentősen feljavult a technikai kép.

Ráadásul bőven lehet még tere a bővülésre az árfolyamnak, először a 170 dolláros szintek környékén találkozhatunk ellenállásokkal. Ebben a tartományban láthatunk egy rést is, amelyet emelkedés során betölthetne a részvény. Távolabbi ellenállást 180 dollár, illetve a 186 dolláros szinten találunk, ez az akadály többször megállította a papír emelkedését az elmúlt évben, azonban ennek elérése már 18 százalékos felértékelődést jelentene a mostani árfolyamhoz képest.

Védelmet elsősorban a 142 dolláros szint jelenthet korrekció esetén, decemberben innen sikerült újból emelkedésnek indulnia az árfolyamnak. Előtte viszont még a 145 dollár fölötti lokális mélypont is képezhet kisebb támaszt. Az indikátorokat vizsgálva láthatjuk, hogy igazán mélyről indult emelkedésnek az RSI, illetve az MACD indikátor is. Jelenleg mindkét indikátor pozitív momentummal rendelkezik, emelkedő trendben mozognak felfelé.

A Disney napi grafikonja (2022.01.12. nyitás előtt)

A hosszútávú grafikont nézve jó szinteken áll jelenleg a Disney árfolyama, a 142 dolláros szint korábban ellenállásként üzemelt a papír számára, emellett az RSI a túladott zónából indult ismételten emelkedésnek. A következő akadályt a részvény számára a csökkenő trendvonal áttörése, illetve az 50 hetes mozgóátlagon való átjutás jelentheti. Ezeken kívül a 180 dolláros szintnél rajzolódik ki egy újabb ellenállás, illetve ettől nem messze a 187 dolláros szint is többször megállította az árfolyam tartós emelkedését.

Menedéket nyújthat a bajban a 142 dolláros támaszszint, illetve az alatta elhelyezkedő 200 hetes mozgóátlag is. A mozgóátlag többször is az árfolyam segítésére sietett a múltban, így a továbbiakban is fontos szerep hárulhat a mozgóátlagra. Indikátorok közül az RSI továbbra is emelkedő trendben van, míg az MACD hamarosan beadhatja vételi jelzését, ezzel újabb impulzust adva a befektetők irányába. A technikai kép tehát igen izgalmas, de a fundamentumok is legalább ennyire fontosak, így ezeket is érdemes jobban megvizsgálni.

A Disney heti grafikonja (2022.01.12. nyitás előtt)

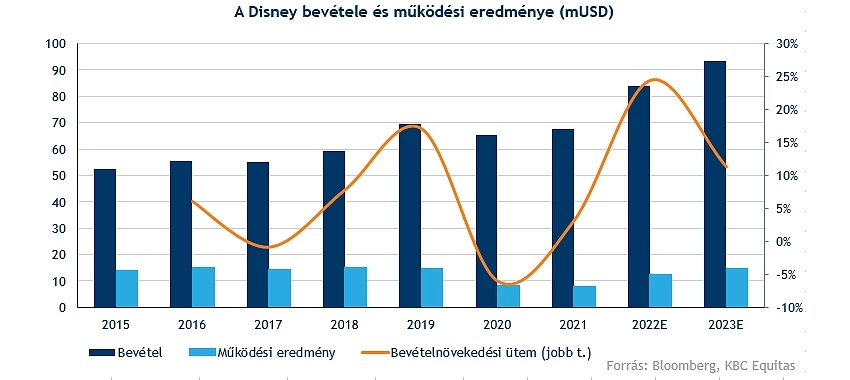

Folytatódhat a kilábalás az élmény szegmensnél

A Disney egészére a koronavírus összességében negatív hatással volt, a 2020-as üzleti évben (amely a Disneynél október elejétől szeptember végéig tart) 6 százalékkal esett vissza a csoportszintű bevétel. A felpattanás a járvány által szintén jelentősen sújtott 2021-es évben is csak mérsékelt, 3 százalékos volt. Az igazi fellendülés pedig a jelenlegi üzleti évben indulhat be igazán, 24 százalékos bevételnövekedést jósol a konszenzus, és 2023-ban is kitarthat a kétszámjegyű százalékos bővülés. A működési eredmény esetében is hasonló a trend, idén 62 százalékos javulás lehet kilátásban, jövőre pedig már a járvány előtti szintekre fejlődhet vissza az eredmény.

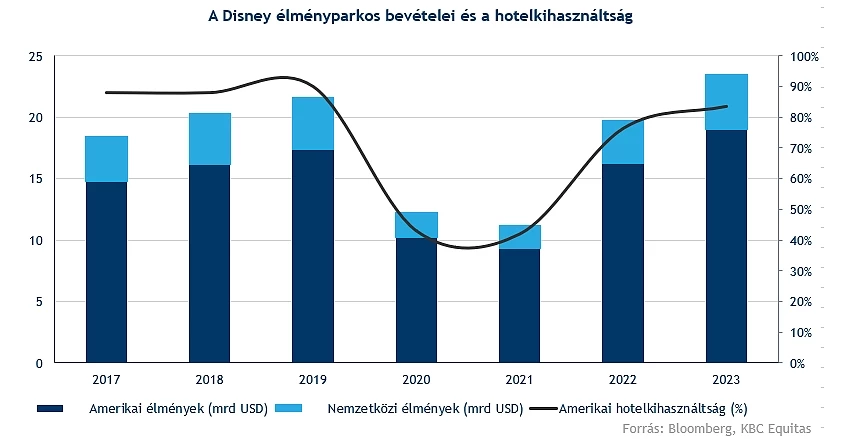

A járvány által leginkább sújtott hagyományos szegmensekre egyértelműen pozitív hatást gyakorolt a pandémia első hullámait követő újranyitás. A Disney élményparkokkal, utazási szolgáltatásokkal és egyéb termékekkel foglalkozó szegmensének bevétele a 2021-es üzleti év harmadik negyedévében négyszereződött, míg a negyedik negyedévben duplázódott a korábbi alacsony bázis után. Nagy előrelépés volt, hogy tavaly tavasszal már az összes élménypark újranyitott, júliusban pedig a társaság szervezett hajóútjai is újraindultak.

A bevételtermelés viszont csak most fog igazán felpörögni. Az elemzői konszenzus szerint a 2021-es 16,6 milliárd dolláros bevételtermelés után a 2022-es üzleti év már 25 milliárd dollárnyi bevételt hozhat az élmény üzletág esetében. És a járvány esetleges korábbi elcsitulásával akár a becsültnél is nagyobb növekedés is benne lehetne a pakliban. A Disney amerikai szállodái az elmúlt két üzleti évben 42-43 százalékos kihasználtság mellet működtek, pedig 2019-ben még 90 százalékos volt a foglaltság. Emiatt jelentős tér van a fellendülésre, az elemzői becslések idén 76, jövőre 84 százalékos kihasználtsággal számolnak, de a járványhelyzet kedvező változása esetén akár gyorsabban is meg lehetne közelíteni a 2019-es szintet.

Szintén nagyon pozitív a korlátozások enyhítése a mozis üzletágnak is. Az utóbbi fél év során egymás után jöttek a Disney nagy filmbemutatói, amelyek közül több is kasszát robbantott. A tavalyi év legtöbb amerikai mozis bevételt hozó hat filmje közül három is a Disney-é volt. Mindhárom Marvel film volt, a Shang-chi, a Fekete özvegy és az Örökkévalók is. A toplista első helyén végző Pókember-film jogait viszont nem a Disney, hanem a Sony birtokolja, így az nem tartozik ebbe a körbe. A mozis bevételek a filmek többségénél pedig felülmúlták az előzetes várakozásokat, így a pandémia és a streaming felfutása mellett sem kell temetni még a filmszínházakat. Sőt a járvány mellett felértékelődtek a közösségi, társas programok is, amely miatt a közösségi, mozis filmnézések után is még jobban megnőhet a kereslet a járvány vége után.

Az idei év is nagyon erős lesz a társaságnál bemutatók terén. A Marvel-univerzumban új film érkezik Doctor Strange, Thor és a Fekete Párduc főszereplésével is. Emellett még nagy dobásnak tűnik előzetesen az Avatar 2, amelyhez nagy remények fűződnek az első rész hatalmas sikere után. Valamint érdemes lesz majd figyelni az új Poirot-feldolgozás, a Halál a Níluson, illetve a Deep Water számait is. A gyerekeket megszólító premierek közül az új Jégkorszak-film és a Toy Story univerzum legújabb alkotása hozhatna jelentősebb bevételt a konyhára. A naptár már hosszabb távon sem üres, 2023-ban az Indiana Jones 5. része, illetve a sorjában érkező Star Wars és Marvel alkotások biztosíthatják a filmes bevételtermelést.

A streaming lehet a növekedés kulcsa

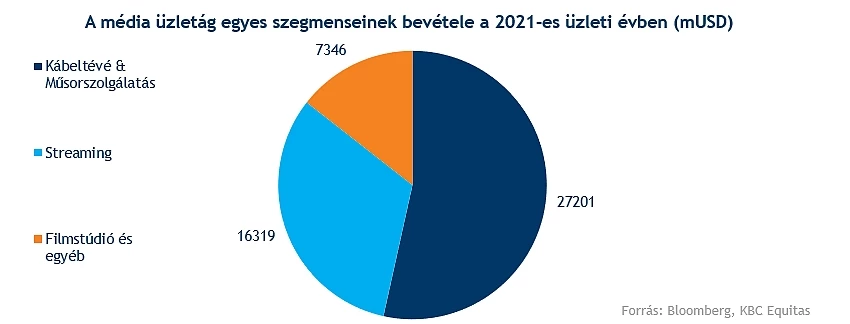

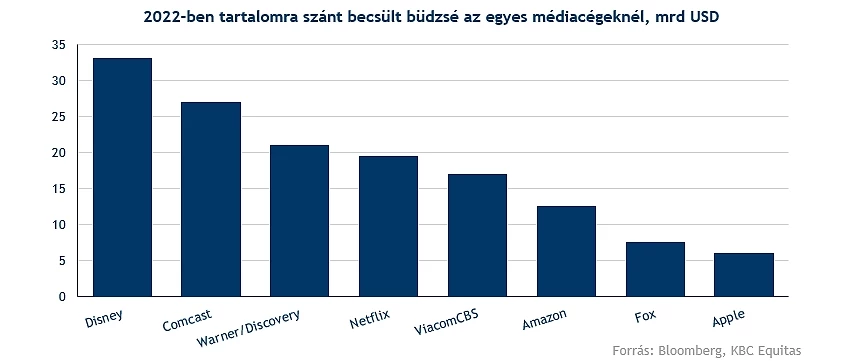

Hosszabb távon azonban a Disney a hagyományos üzletágak helyett inkább a streamingre építhet. A streaming szektorban egyre fokozódik a verseny, a médiacégek felismertek, hogy ez a piac lehet a hosszútávú túlélésük kulcsa. Emiatt az elmúlt években egyre több szereplő lépett be a szegmensbe, és a beruházások is egyre nagyobbak lettek. Egyelőre még a felhasználószám bővítése a cél a platformok többségénél, emiatt a rövidtávú profitcélok még mellékesek, a cégek egyedi, színvonalas, ámde költséges tartalmakkal próbálják magukhoz csábítani az előfizetőket. A Disney média szegmensénél a streaming már a bevételek közel harmadát nyújtotta, és ez a jövőben egyre növekedhet.

2022-ben várhatóan a Disney lesz a legnagyobb beruházó a tartalomelőállításban. A Bloomberg szerint 33 milliárd dollárt invesztálhat a tartalomelőállításra, ez 30 százalékos növekedés lehet egy év alatt. A következő legnagyobb költekező a Comcast lehet 27 milliárd dollárral, amit a Discovery-Warner és a Netflix követhet 20 milliárd körüli büdzsével. A nagy piaci szereplők a Bloomberg becslése alapján 150 milliárd dollárt költhetnek tartalomra idén, ez 15 százalékos növekedés lenne egy év alatt. A Disneyt a legnagyobb költségvetés mellett viszont az is kiemelheti a versenytársak közül, hogy a legnagyobb, mélyen beágyazott címek a társaságnál vannak, a Star Wars és a Marvel univerzumból is folyamatosan érkeznek tartalmak a streamingre is, ez pedig folyamatosan fenntarthatja az érdeklődést. Emiatt akár a befektetők részéről is indokolt lehet a Disney felülsúlyozása a többi streaming-szolgáltatóval szemben.

Kifejezetten a Disney+ esetében a 2022-es büdzsé 9,5 milliárd dollárra emelkedhet 5 milliárd dollárról, ez majdnem duplázást jelentene. Emellett a szintén a vállalathoz tartozó Hulu költségvetése is 4,5 milliárd dollárról 5,5 milliárd dollárra emelkedhet. A nagyságrendet mutatja, hogy egy költségesnek számító Marvel akciófilm költségvetése 200 millió dollár körül alakul. A streaming fókuszt jól mutatja az is, hogy friss bejelentés szerint, a Pixar új filmje a Turning Red mozikba nem kerül, csak streamingelni fogja a társaság.

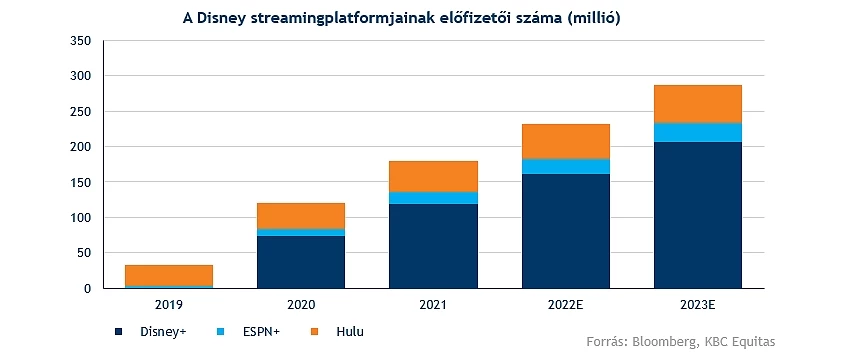

Az elemzői konszenzus a fentiek miatt is nagy növekedést vár a következő évekre. 2023-ra a Disney+, Hulu és ESPN+ együttes előfizetői száma már a 300 milliót is megközelítheti 286 millióval. Ez meghaladná a versenytárs Netflix elemzők által várt 270 milliós előfizetői számát. Érdekesek most a videós streaminggel foglalkozó részvények árfolyammozgásai is. A piacon jelenleg éllovas Netflix november óta mélyrepülésben van, ebben szerepe lehet a letöltési számokban látható lassulásnak is. A szektorban viszont a Disney mellett többek között a Discovery, a ViacomCBS és a Comcast is lendületbe jött az utóbbi hetekben, amelyektől a streaming piacon való kedvező pozícionálást várhatják a befektetők.

Viszont középtávon már a profit is fókuszba kellene kerüljön a streaming szegmensnél is a növekedés mellett. A menedzsment 2024-re várja, hogy profitábilissá válhat az üzletág, amelyet az addigra kialakuló hatékony méret is segíthet. Emellett az egy felhasználóra jutó bevételek is lassan emelkedhetnek majd a következő években. A Netflix példájából egyébiránt látszódik, hogy a nagyobb mérethatékonyság idővel jobb profitszámokat hoz, ami a Disney kapcsán is meg kell hogy látszódjon így majd a végső számokban.

Vannak azért kockázatok

A Disney-nél is vannak kockázatok. Egyik ilyen a járvány alakulása, amelyre leginkább az élmény szegmens érzékeny. Újabb korlátozások esetén ismét visszaesés jöhetne az üzletágnál, amely a járvány előtt még a bevételek több mint harmadát adta. Ugyanakkor a korlátozások a mozibevételeket is csökkenthetik, a streamingre viszont akár pozitívan is hathatnának.

Az utóbbi hónapokban egyre nagyobb fókuszba kerül globálisan is az infláció, amely a Disney esetében is lényeges. Költségoldalon nyomást helyez a cégre, hogy a tartalomelőállítás nagyjából 30-40 százalékkal megdrágult, ez a marzsok esetében azért nagyban kifejtheti a hatását. A sportközvetítések díja is drágul, idén 60-70 százalékkal emelkedhetnek ezek a költségek a Bloomberg szerint.

Meg kell említeni még az általános piaci kockázatot, egy általános esésből, ugyanis valószínűleg a Disney sem tudna kimaradni. Különösen érdemes lehet figyelni a Fed kommunikációjára, az amerikai jegybank alapjaiban tudja meghatározni a hangulatot. Egy elsietett vagy túl drasztikus monetáris szigorítás kedvezőtlen lehetne a részvények szempontjából.

A Disneynél némi kockázatot jelent azért a magas eladósodottság is. A következő két év során 25 milliárd dolláros kötelezettség hárulhat a társaságra, lejáró hitelek és a Huluban lévő kisebbségi Comcast-részesedés kivásárlása miatt. A 2021-es üzleti év végén 16 milliárd dollárnyi készpénz állt a társaság rendelkezésére, a 2022-es üzleti évben pedig az elemzői becslések szerint 4-5 milliárd dolláros pozitív készpénzáramlás realizálódhat.

Habár a várhatóan javuló EBITDA és készpénztermelés segíti a Disney likviditását, nagy eséllyel idén kötvénykibocsátást is végrehajthat a cég a kötelezettségek kényelmes kielégítéséhez. Kérdés, hogy ezt mekkora költséggel tudja véghezvinni majd a társaság. Az S&P-nél BBB+ besorolásban van jelenleg a vállalat, a Moody’s-nál A2-ben, és egyelőre messze állnak még a felminősítéstől. Ilyen besorolás mellett 2,5-3 százalék körüli forrásköltség lehet a reális (persze a kockázatmentes hozam változásától is függően). A 2021-es üzleti évben egyébként 2,4 százalék körüli volt a kamatfizetés aránya a teljes hitelmennyiséghez képest, így ez alapján a korábbinál némileg költségesebb lehet a forrásbevonás, de a nettó profithoz viszonyítva ez nem lenne jelentős hatással.

Lehet még potenciál a részvényben

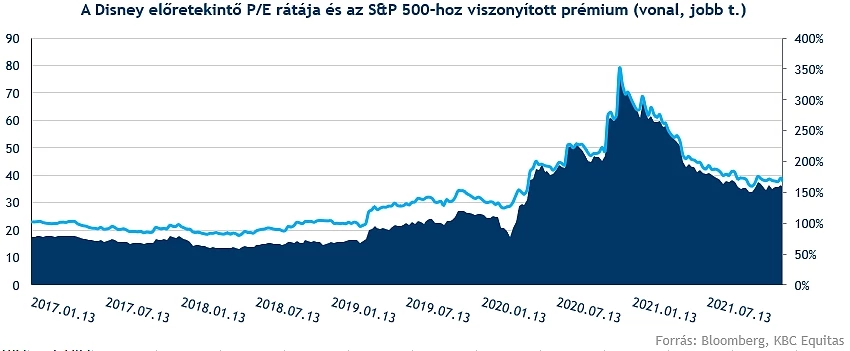

A Disney részvénye értékeltség alapján elsőre nem tűnik olcsónak, az előretekintő P/E ráta 35,5, miközben az ötéves historikus átlag 28. Ez az S&P 500-hoz képest is 70 százalékos prémiumot jelent egyébként. Viszont az értékeltségi mutatók az elmúlt bő egy év során jelentősen mérséklődtek, és a növekedési kilátások is rövid távon mindenképpen erősek azért a járványellenes korlátozások enyhülése és a streamingben látható kedvező trend miatt, amely indokolhatja az árazást.

Az elemzők nagy többsége optimista a részvényre, a célárak átlaga 194 dollár, ez 24 százalékos felértékelődési potenciált mutat. Ez a korábbi időszaknál nagyobb potenciált jelent, és kedvező jel lehet a felértékelődés szempontjából. A Wells Fargo elemzője egyébként egyenesen a TOP választások közé sorolta a Disneyt a nagy kapitalizációjú cégek közül. Az elemző szerint a 2024-es cél teljesítése a Disney+ előfizetők számában nem lesz könnyű, de a társaság historikusan jobban teljesít, mint ahogy azt a befektetők előzetesen várják.

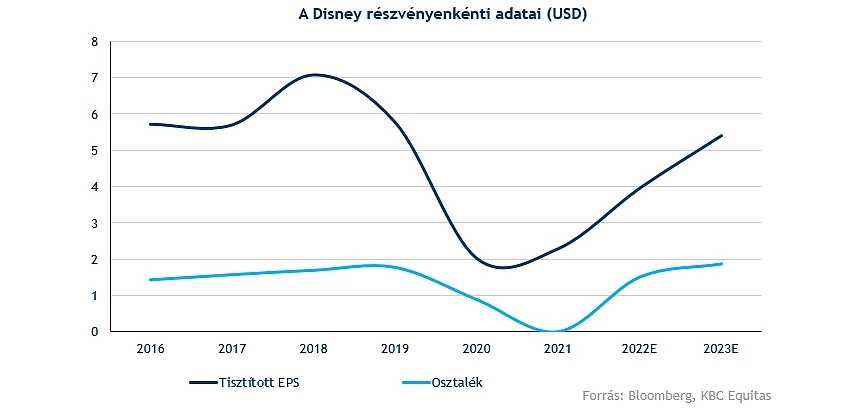

A kilátások javulását az is mutatja, hogy a Bloomberg becslése szerint a 2022-es első félév után a nyáron már osztalékot fizethetne a társaság, amely a járvány alatt felfüggesztésre került. Persze azért a jelentős kiadások miatt ez egyelőre mérsékelt maradhat, de 2023-ra már közel 2 dollár is lehetne a részvényenkénti osztalék a konszenzus szerint. Ezt segítheti az EPS javulása is, amely 2021-ben már emelkedett 2020-hoz képest, és a következő két évben gyors ütemű növekedés lehet kilátásban.

Lássuk a stratégiát!

Összességében a Disney fundamentumait kedvezőnek értékeljük. A járvány elcsitulásával az élmény szegmens nagy növekedést mutathat be, szerintünk a bevétel is gyorsan visszatérhet a járvány előtti szintekre. Középtávon persze a streaming lehet már a fontos, amelynek növekedése a Disney birtokában lévő húzócímek által is biztosított lehet, és meg van az esélye, hogy pár éven belül a streamingpiac legnagyobb szereplőjévé váljon. Az értékeltség a növekedési kilátások mellett már nem tűnik annyira magasnak, és az elemzői konszenzus is jelentős felértékelődési potenciált mutat jelenleg. Emellett a technikai kép is vonzóvá vált a napokban az 50 napos mozgóátlag áttörésével.

A fentiek miatt kereskedési ötletet fogalmazunk meg a részvényre. Célszintként a 186 dollárt jelöljük ki, ahol egy fontos ellenállás húzódik, és több mint fél éves lokális csúcsot jelöl ki. Ez közel 18 százalékos felértékelődési potenciált jelentene, enné messzebbre viszont nem igazán érdemes még tekinteni. Ennek eléréséig persze még szükséges lenne többek között a 200 napos mozgóátlag áttörése és a grafikonon hagyott novemberi rés betöltése is. Az esetleges stop szintet pedig 145 dollárra húznánk, amely picivel a december közepi lokális mélypont alatt van, és letörése elrontaná a rövidtávú technikai képet. Ezzel a potenciális hozam-kockázat arány is 2 fölött áll, ami fontos a kockázatkezelés szempontjából. A Disney szempontjából a következő fontos társasági esemény a február 9-én közzétételre kerülő negyedéves gyorsjelentés lehet, amely után akár a stratégiánk frissítésére is sor kerülhet.

A Disney napi grafikonja (2022.01.12. nyitás előtt)

Korábbi elemzéseink a részvénnyel kapcsolatban:

Ezekre a cégekre érdemes figyelni az ünnepi időszakban!

Pozitív meglepetést okozott a Disney

Disney-jelentés: Nem lett jó a mese vége

Az elemzés szerzője nem rendelkezik Disney részvényekkel.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.