Szépen megindult tegnap a Meta árfolyama a rendes kereskedésben, de zárás után a gyorsjelentés megint kifogta az optimizmus szelét a vitorlákból. A cég bevételei csökkentek, és várhatóak a mostani negyedévben is csökkenni fognak, miközben kénytelenek spórolni a költségeken is, hogy a profitszámok nagy visszaesését megakadályozzák. A korábban jellemző pozitívabb megítélésre így még várni kell, a befektetők pedig a Fed enyhébb kommunikációjában, a javuló gazdasági adatokban, és a gyengülő dollárban kénytelenek így rövid távon bízni.

Nem fogadta tűzijáték és fanfár a Facebook (Meta) negyedéves jelentését, így az idei harmadik riportot másodjára is mínuszok követték, noha azért a korábbinál jóval kisebb mértékben. Gyorsan emeljük ki azt is, hogy tegnap napközben erős volt a Facebook részvénye, így a zárás után érkező mínuszok csak ezeket a pluszokat törölték le, és nem drámai módon esett vissza az árfolyam.

Csökkenő bevételek

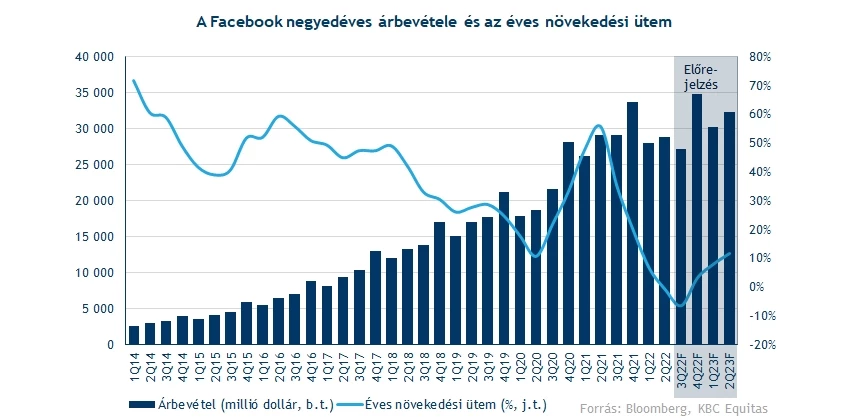

A bevételek ugyanakkor nem alakultak annyira szépen. Hiába látható, hogy továbbra is 120 milliárd dollár körül van az éves bevételtermelési ütem, a bázissal szemben 0,9 százalékos visszaesést mutatott a Meta a negyedév során, ez pedig még nem igazán fordult elő a céggel. Az előző negyedévekben persze folyamatosan esett a növekedési ütem, annyira tehát nem meglepetés ez a teljesítmény, ugyanakkor mégis fájó pont lehet a befektetőknek, korábban növekedési papírként árazták a céget, most pedig ilyen szalagcímekkel sikerült a pénzügyi média fókuszába kerülni.

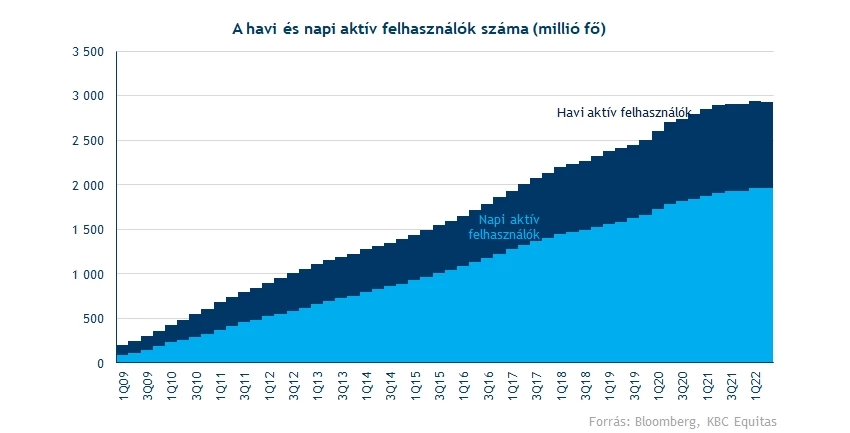

A felhasználók növekedési üteménél már régebb óta látható a lassulás, legyen szó akár a havonta aktívakról, akár pedig a naponta aktívakról. Előbbi esetében 2,9 milliárd körül áll a szám az utóbbi negyedévekben, és csak minimális bővülést sikerült elérni, míg utóbbiaknál 1,9-2 milliárd körül áll a Meta, vagyis érdemi nagy bővülés már nem igazán mutatkozott az elmúlt időszakban. Ez persze már tényleg szinte ismert tény.

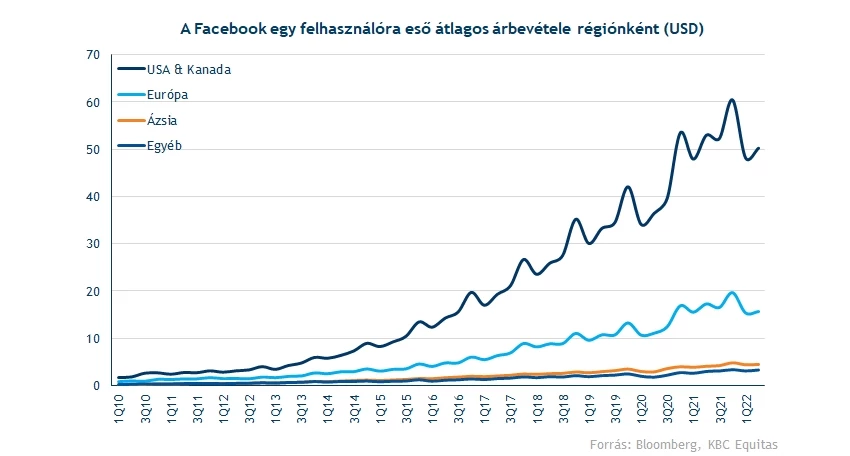

Korábban viszont erős volt a monetizáció, és annak javulása sokat segített, ezúttal viszont voltak kihívások. Az Apple ismert adatvédelmi változtatásai érzékenyen érintették a bevételeket, a felhasználónkénti bevétel pedig csak 9,6 dolláros lett a negyedévben, szemben a korábbi 9,87 dollárral. Ezzel a négy negyedéves adat is csökkent, bár a 40,25 dollárról való elmozdulás 39,82 dollárra nem kritikus, inkább kvázi stagnálást jelent az utóbbi negyedévek alapján.

A Facebooknál egyébként külön figyelték a hirdetési árak alakulását is, ahol végül 14 százalékos visszaesés mutatkozott a várt 10 százalék helyett, miközben az impressziók száma 10 százalék helyett 15 százalékkal nőtt. Alapvetően tehát a romló gazdasági helyzet is magyarázhatja a hirdetők lelkesedésének csökkenését, és ezáltal az árakban lévő negatív trendeket, illetve az erős dollár is nagyon fontos faktor volt.

Vannak negatív trendek

A harmadik negyedévben pedig folytatódhat ez a trend, és a becslés középértéke (27-29,5 milliárd dollár) alapján 6 százalékkal is visszaeshet a Facebook bevétele a cég szerint. Főleg a romló makrogazdasági trendekkel magyarázható ez, miközben az erős dollár sem segít, legalább 6 százalékos hatást jelenthet az exportra nézve.

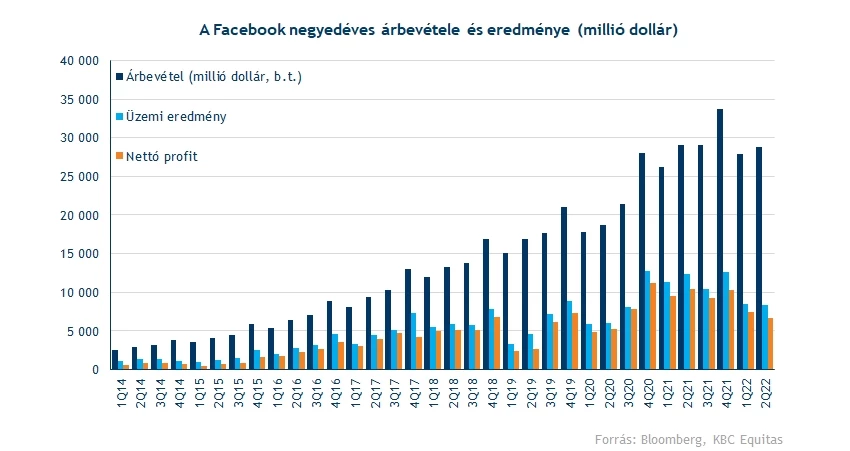

A fentiek után a második negyedévben a költségek továbbra is magasan voltak, ráadásul jelentős a növekedés a bázishoz képest. Főleg a K+F projektek viszik el a pénzt, és továbbra is nagy kérdés, hogy a Metaverzum és az egyéb projektek kapcsán mikor sikerül majd érdemi kontribúciót elérni a profitszámoknál, illetve már a bevételeknél is. A beszámolóból kiolvasható, hogy majdnem 3 milliárd dolláros mínuszt ért el a „Reality Labs” szegmens, ami például a virtuális valóssággal kapcsolatos projekteket jelenti.

Nem csoda, hogy így csak 8 milliárd dollár feletti üzemi eredményt, és 6,7 milliárd dolláros nettó profitot sikerült csak elérni, holott a bázisban ezek a számok jó 4-3,5 milliárd dollárral magasabbak voltak. A 30 százalékos visszaesés tehát egyszerre köszönhető a költségek növekedésének, és a bevételek gyengébb trendjének is.

Az pozitívum lehet már, hogy az éves költségelőrejelzést ismét lefelé módosította a menedzsment, a korábbi 87-92 milliárdot 85-88 milliárdra csökkentették. Az első félévben durván 40 milliárd körül teljesített a cég, ez viszont nagy ugrás a bázisban lévő 31 milliárd után, a második félévben tehát csak enyhébb növekedésre lesz így tér, legalábbis, ha tartani akarja kijelentéseit a cégvezetés.

Mi az irány?

A Facebook jelentését a fentiek után nem fogadták jól a befektetők, ami alapvetően érthető, hiszen a bevételek növekedési üteme nemcsak eltűnt, hanem a várakozások szerint lemorzsolódás jöhet továbbra is. Drasztikus visszaesésre persze vélhetően nem kell készülni, mivel a dollár erősödése sem tud tartani a végtelenségig, illetve a gazdasági kilátások esetleges javulása a hirdetési kedven is sokat javíthat.

Ezzel együtt az árazásban látszik, hogy a befektetők nem tértek még vissza a korábbi véleményre a céggel kapcsolatban, a 160 dolláros árfolyam, és az utóbbi 12 hónap alapján elért 12 dolláros EPS eredmény csak alig 13 körüli P/E hányadosra elegendő. Ezzel nyilván nem a növekedési cégek között foglal helyet a Meta, az S&P 500 komponenseinek 70 százaléka ennél magasabb szorzón forog.

Feltehetően az nyugtathatná még meg a befektetőket, ha sikerülne az egyéb projektek bevételtermelési képességén javítani, valamivel hatékonyabbá tenni a monetizációt, így a negyedéves szinten milliárdos veszteségek is mérséklődnének, és kevésbé terhelnék a céges számokat.

Az elemzői célárak egyébként 240 dollár felett találhatóak, a Morgan Stanley például megerősítette 280 dolláros célárát is, nagy elbizonytalanodás tehát nem jött. Csakhogy a fenti jelentés arra sem volt elég, hogy markáns fordulatot hozzon a megítélésben a pozitív irányba, így a befektetők továbbra is nemzetközi hangulat javulásától, a dollár gyengülésétől, és a Fed kamatemelési törekvéseinek mérséklődésétől várhatják csak az igazi „csodát”.

Így áll a részvény!

A Meta sem tudta elkerülni a részvényeket érintő gyengébb időszakot a második negyedév végén, így június végére 160 dollár alatt is járt a papír. Azóta sikerült egy emelkedő trendvonal mellett enyhén erősödnie a részvénynek, de a szintet többször is tesztelte az elmúlt hetekben is a papír.

Most a tegnapi megindulás napközben ígéretesnek tűnt, de a mai nyitás alapján ismét 160 dollár környékén nyithat majd a papír, így megint fontos támaszokat tesztelhet. Ha nem sikerülne erőt mutatni, akkor egészen a 155-156 dolláros lokális mélypontokig is visszacsúszhat a papír, ahol még június végén járt a Meta.

Ettől függetlenül az elemzői célárak alapján hosszú távon azért lehet optimizmus a részvény körül, így az ellenállásokat sem árt figyelni. Legszűkebben a 176 dollárnál lévő 50 napos mozgóátlagot lehet említeni, aminek áttörése végül július közepén kudarcba fulladt. Ezzel együtt ez a szint markáns ellenállás lehet, ennél távolabbra még korai lenne rövid távon tekinteni, főleg az elmúlt órákban romló piaci hangulatban.

A Meta napi grafikonja (2022.07.28 nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.