Október óta erősödő trendben van a dollár, amelyre az amerikai elnökválasztás, illetve a mai napon a gyenge eurózónás PMI adatok csak még jobban ráerősítettek. Az EURUSD árfolyama láthatóan a paritás fele mozog, fontos technikai szinteket tört le az árfolyam, viszont a mögöttes fundamentális tényezők is inkább a dollár erősödésének irányába mutatnak.

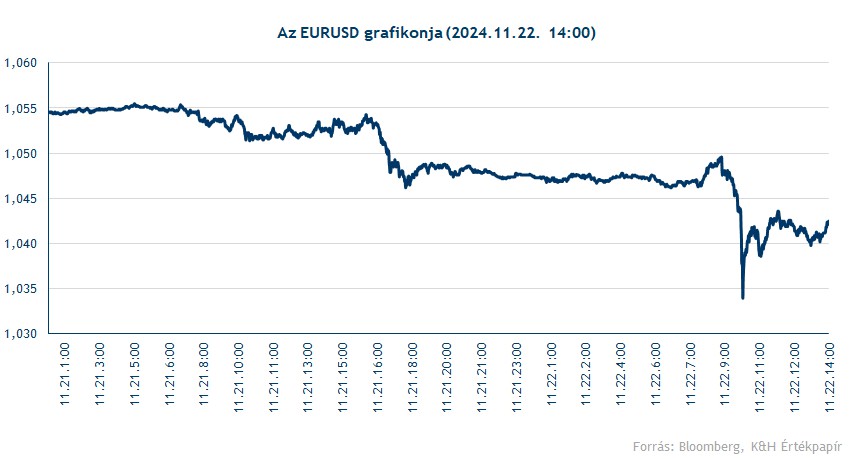

Elég érdekes folyamatok játszódtak le a ma délelőtti órákban a devizapiacokon, a legnagyobb forgalommal bíró EURUSD devizapáros árfolyama ugyanis néhány perc leforgása alatt 1 százalékot zuhant, amit egy gyors visszapattanás követett. Csak hogy érzékeltessük az EURUSD árfolyamában milyen nagy elmozdulásnak számít 1 százaléknyi mozgás, az elmúlt egy évben az euró-dollár páros átlagos napi mozgása 0,3 százalék volt, most ennek közel háromszorosát mozogta ki az EURUSD csupán 7 perc leforgása alatt. Egyébként az elmúlt napok trendje egyértelműen a dollárerősödés volt, ma viszont nem is a dollár erősödése, hanem inkább az euró gyors gyengülés okozta a nagy mértékű kilengést.

Mi váltotta ki az euró bezuhanását?

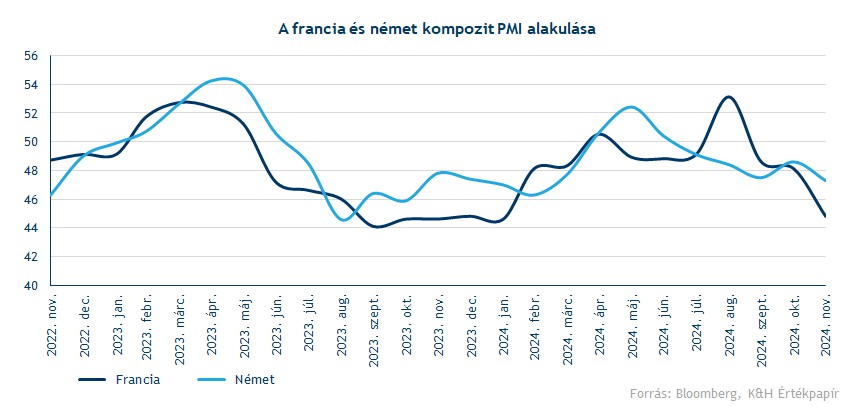

A ma délelőtti órákban tették közzé az európai PMI-adatokat, amik Európa-szerte igen gyenge képet festenek az országok gazdasági helyzetéről. A francia kompozit PMI adat a prognosztizált 48,3 pont helyett csupán 44,8 volt novemberre vonatkozóan, és az előző, októberi adathoz képest is jelentős visszaesést mutat. Németországban hasonlón gyenge adatok láttak napvilágot, a kompozit beszerzési menedzser index itt 47,3 pont volt, ami szintén elmarad az előző hónap szintjétől és az elemzői várakozástól is. A héten az EKB a friss Pénzügyi Stabilitási Jelentésében pedig kiemelte a geopolitikai kockázatokat is, és a globális kereskedelmi kapcsolatokkal kapcsolatos bizonytalanságot is, amely további növekedési kockázatot jelent.

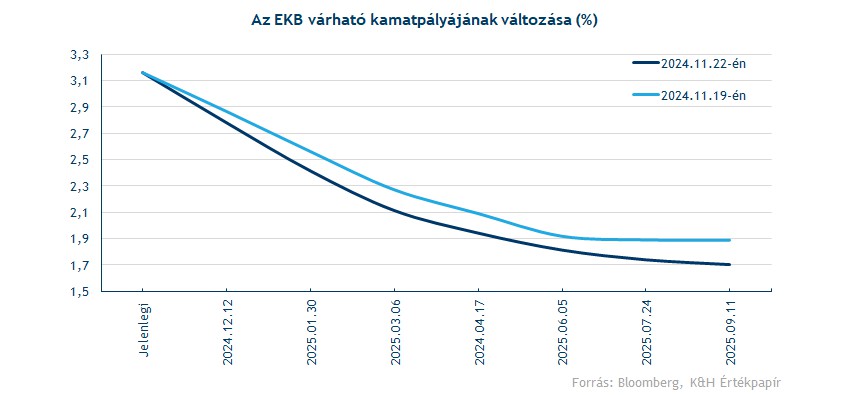

A lesújtó európai makroadatok pedig azt szcenáriót erősítették meg, miszerint az EKB-nak gyors, és nagymértékű lépéseket kell tennie, hogy az európai gazdaság növekedését segítse, vagy éppen a recessziót megakadályozza. Még annak ellenére is sokkal drasztikusabb kamatcsökkentéseket vár a piac az EKB részéről, hogy a Fed kommunikációja egyelőre inkább az óvatos monetáris politikát hangsúlyozta Trump megválasztása óta, de egyébként is az amerikai gazdaság jó erőben van, ami nem indokolja az amerikai kamatlábak gyors visszavágását. Ez viszont egy olyan helyzetet teremt, ahol a Fed sokáig magasabb szinteken hagyhatja az irányadó kamatrátákat, míg az EKB a lazítás folytatására van kényszerítve, megnövelve a dollár kamatelőnyét az euróval szemben. Ez pedig a dollár erősödését segíti az euróval szemben, az európai fizetőeszköz, és ezzel együtt az egyéb régiós devizák gyengülését okozva.

A kamatvárakozások alakulását egyébként az overnight swap ügyletek árazása mutatja jól. Ez alapján 2025 január végéig összesen 75 bázispontos kamatcsökkentést vár már a piac, így a következő, december 12-én esedékes kamatdöntés alkalmával egy 25 vagy 50 bázispontos kamatvágás mellett dönthet az EKB (a Fed részéről még az se biztos, hogy egyáltalán kamatot csökkent a jegybank decemberben, most erre 60 százalékos esélyt mutatnak a piaci árazások). Az 50 bázispontos kamatvágás szcenárióra tegnap még csak 15 százalékos esélyt láttak a piacok, mostanra ez viszont 50 százalékra emelkedett meg. Tehát a korábbi kamatvágási várakozásokhoz képest gyorsabb és nagyobb kamatcsökkentéseket vár a piac az EKB részéről, ami cserébe az euró gyengülését hozta magával.

A kötvényhozamok is reagálnak

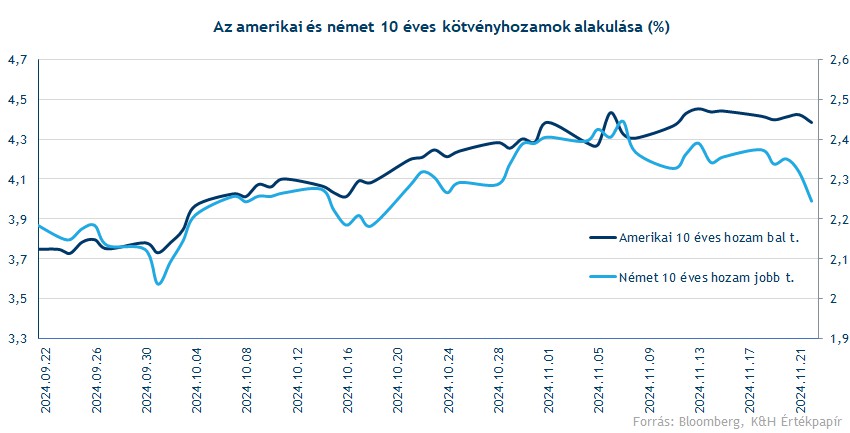

A kamatszintekben az Egyesült Államokban inkább emelkedő kamatszintet láthatunk, illetve az elmúlt napokban inkább stagnálást, ezzel szemben az európai hozamok jellemzően csökkentek, például a német 10 éves kötvényhozam 2,24 százalék, miközben az amerikai 10 éves kötvényhozam 4,3 százalék körül mozog.

Nyilvánvalóan a dollár erősödése is összefügg a hozamok mozgásával. Az amerikai kötvényhozamok már októberben növekedni kezdtek, amely azzal hozható összefüggésbe, hogy a piacok elkezdték árazni az amerikai elnökválasztás során a republikánus győzelmet. Ennek várható gazdaságpolitikai hatása a lazább költségvetésen keresztül, illetve az infláció valószínűsíthető emelkedésével, a kötvényhozamok emelkedéséhez vezetett, illetve a republikánus győzelem az elnökválasztáson, valamint a parlamenti többség megszerzése pedig ezeket a várakozásokat még tovább erősítette. A részvénypiacokon további emelkedést, míg a kötvényeknél szintén hozamemelkedést, ezzel együtt további dollárerősödést látni. Minderre pedig a korábban említett Fed kamatpálya is ráerősít.

Küszöbön a paritás?

Felmerülhet bennünk a kérdés tehát, hogy innen mi várható, mit jelent mindez az EURUSD kapcsán. Ha ránézünk a devizapár grafikonjára azt láthatjuk, hogy az utóbbi szűk két évben az 1,05-1,12 közötti sávban oldalazott az árfolyam, éppen ebből a sávból tört ki a héten az EURUSD. A dollár már így több mint 2 éves csúcsra erősödött az euróval szemben, de egyelőre nem zárható ki az sem, hogy tovább folytatódna a markáns dollárerősödés. Egy részről a monetáris politikában fennálló különbségek is inkább a dollár javára hajthatják a vizet, de a Trump-éra alatti magasabb vámok is inkább a dollár erősödését segítenék az euróval szemben. Nem zárható ki tehát az sem, hogy idővel a paritás közeli szintekre csökkenne vissza az EURUSD árfolyama, Európa gazdasági lemaradásával tovább folytatódhat az euró értékcsökkenése. Ennek a trendnek a megfordulásához pedig több fronton is jelentős strukturális megújulásra lenne szüksége az európai gazdaságoknak, ezt viszont a bizonytalan francia és német politikai helyzet is hátráltathatja.

Az EURUSD heti grafikonja (2024. 11. 22. 14:00)

Mit jelent ez a forint árfolyamára nézve?

A forint szempontjából nem túl kedvező az euró gyenge szereplése, a magyar gazdaság ugyanis számos szállal hozzá van kötve az eurózónához és a többi európai uniós országhoz is. Az EURHUF árfolyama egyébként nem sok mozgolódást mutatott a mai napon, az euróval együtt mozgott a forint is. Így tehát a dollárral szemben már jelentős forintgyengülést láthatunk, az USDHUF árfolyama egy ponton 397 fölé is felszúrt, utoljára 2022 végén láthattunk ilyen magas értékeket a grafikonon. Ez egyébként az importált infláció kapcsán sem túl jó hír, bizonyos termékek árai (pl. iPhone) ennek megfelelően emelkedhetnek a boltokban, ami a hazai inflációs pályát is megemelheti.

Az USDHUF heti grafikonja (2024. 11. 22. 14:00)

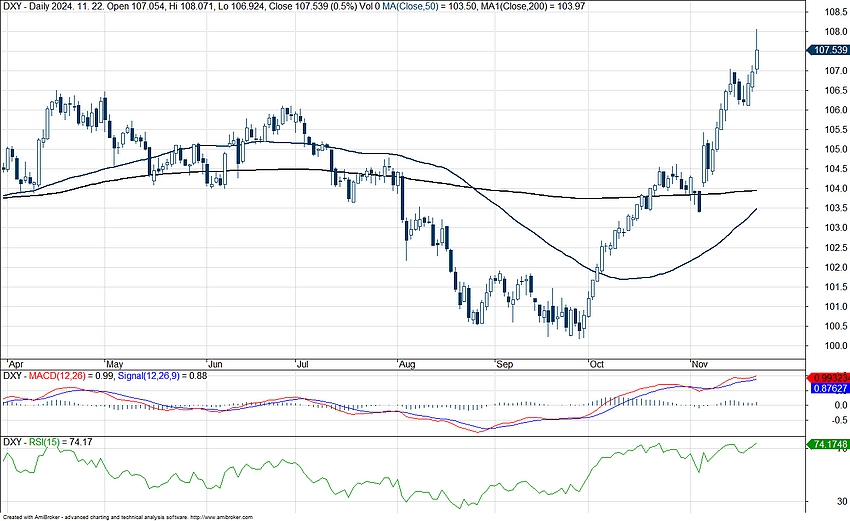

November eleje óta a dollárindex közel 4 százalékkal erősödött, tehát nemcsak az euróval szemben, hanem más devizákkal szemben is látható az erősödés. Az eurónál viszont szintén inkább a gyengülés irányába mutatnak a folyamatok. Egyrészt a gazdasági növekedés az eurózónában alacsony, és a kilátások sem annyira optimisták, másrészt az EKB inkább lazíthat a kamatokon, amely szintén nem erősíti az eurót.

A nyersanyagok esetében szintén látható némi negatív hatás. Rövid távon az arany árfolyama szintén visszaesett, bár a napokban már emelkedés látható az arany árfolyamában is, így a korábbi esés nagy részét már le tudta dolgozni a nemesfém. Az olaj árfolyamában is rövid távú hatást okozott a dollár erősödése, de továbbra is inkább oldalazás látható az árfolyamban. Nyilván a geopolitikai feszültségek, illetve az aktuális kereslet-kínálati viszonyok, valamint az ezzel kapcsolatos várakozások nagyobb mértékben határozhatják meg az olaj árfolyamát.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.