Csalódást keltett befektetői körökben a Microsoft legutóbbi jelentése, a kiemelten figyelt Azure felhőszolgáltatás növekedésvárakozása ugyanis alacsonyabb lett a vártnál. A társaság jelezte, hogy kínálati megakadások miatt nem tudják a korábbi növekedési ütemet tartani a felhőbevételek, a momentum lassulását pedig nem díjazták a részvényesek, így mínuszba került az árfolyam a jelentést követően. A Microsoft egyébként inkább egy erős negyedévet tudhat maga mögött, a profitabilitás sem csorbult egyelőre, bár az adatközpontok kiépítésére egyre több forrást fordít a cég, ami további kérdéseket vethet fel a piaci szereplők körében.

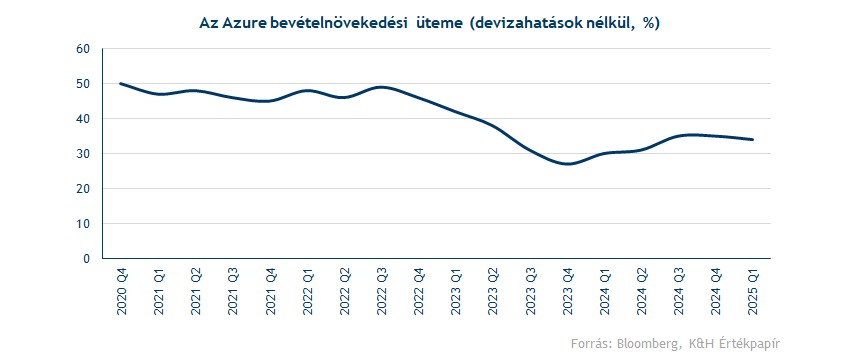

Hiába sikerült a főbb sorokon teljesítenie a várakozásokat a Microsoftnak, a jelentést követően elmaradt a pozitív piaci reakció, és a részvény árfolyama közel 4 százalékos mínuszt mutat a piacnyitás előtti kereskedésben. A befektetők ugyanis nem voltak elégedettek a társaság által közzétett bevételvárakozásokkal. A Microsoft vezetősége szerint a jelenlegi negyedévben az Azure felhőszolgáltatás bevétele 31-32 százalékkal növekedhet, ami lassulást jelentene az előző negyedéves 34 százalékhoz képest. A társaság kiemelte, hogy kínálati problémákkal szembesülnek, több beszállító is késlekedett, így az újabb adatközpontok kiépítése lassabb ütemben történik, mint azt korábban várták.

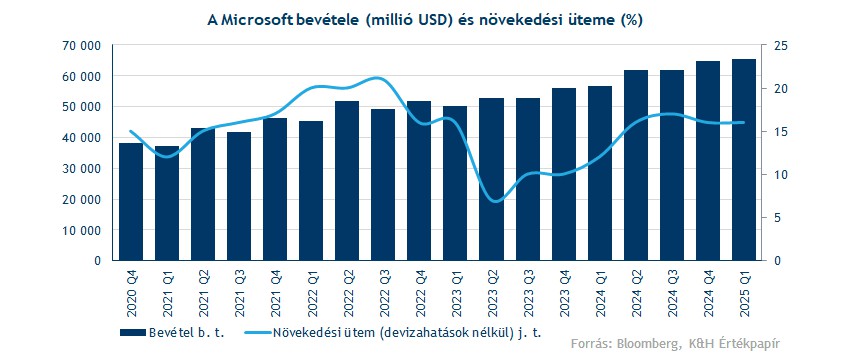

A most közzétett eredmények egyébként közel sem alakultak gyengén, erős negyedévet zárt a Microsoft. Tehát a részvényesek csalódását az Azure-ral kapcsolatos gyengébb várakozások váltották ki, de a cég fundamentális alapjai még mindig stabilak. Pont a felhőszegmens tudott a legnagyobb mértékű növekedést elérni az üzleti első negyedév során, előző évhez képest 20 százalékos emelkedés volt látható, így az ágazat bevétele már 24,1 milliárd dollár volt. Emellett a Productivity and Business Processes üzletág sem teljesített gyengén a maga 12 százalékos bővülésével. Segítette az ágazat számait, hogy a Microsoft 365 üzleti termékei és a felhőszolgáltatások iránt magas volt a kereslet.

A társaság összbevétele így 65,6 milliárd dollárra rúgott, könnyedén hozva a 64,6 milliárdos prognózist. Látható, hogy a Microsoft bevételnövekedése stabilan 15 százalék felett maradt az elmúlt egy évben, a felhőszegmens növekedése mellett az AI-által támogatott szoftverértékesítések is segítették a bővülést.

A profitabilitás egyelőre nem igazán romlott

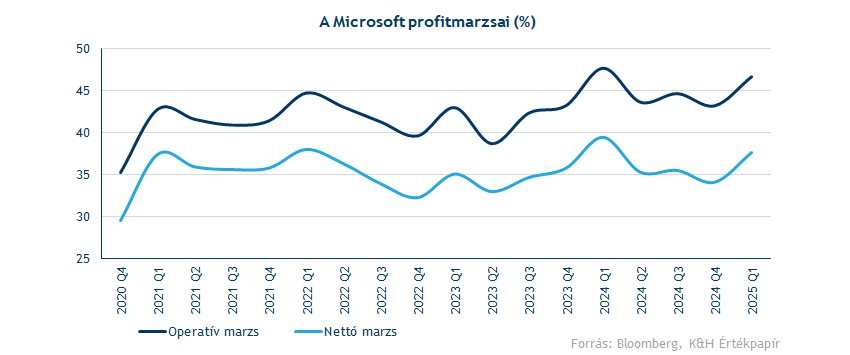

Az kifejezetten kedvező, hogy a cég profitabilitása nem nagyon romlott, előző negyedévhez képest emelkedni is tudott az előző negyedév során. Több elemző is arra számított korábban, hogy a megnövekedett CapEx ráfordítások miatt csorbulhat a Microsoft profitabilitása, de egyelőre a cég sikeresen tudta más területeken is optimalizálni költségeit. Az operatív eredményhányad így 46, míg a nettó marzs 37 százalék fölé emelkedett. Ez az egy évvel ezelőtti szintekhez képest ugyan alacsonyabb, de a megemelkedett fejlesztési költségek fényében már inkább kedvezőnek nevezhető.

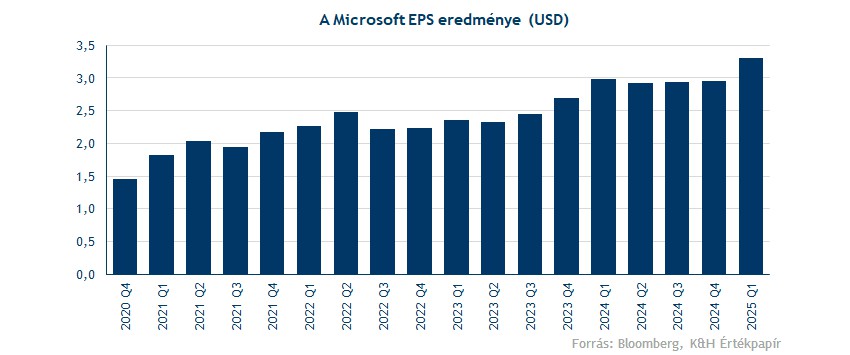

A K+F költségek egyébként 13 százalékkal emelkedtek tavalyhoz képest, ami elmarad a bevételek 16 százalékos növekedésétől. Az általános működési költségek esetében már 14 százalékos volt az emelkedés mértéke, de például a marketingköltségek csak 10 százalékkal növekedtek. Működési eredménysoron ennek köszönhetően első alkalommal tudott 30 milliárd dollár feletti profitot elérni a Microsoft, ami 14 százalékos emelkedést jelent éves szinten. A magasabb CapEx ráfordítások miatt viszont majdnem megduplázódott a cég értékcsökkenése és amortizációja, így nettó profisoron már „csak” 11 százalék volt a bővülés mértéke. Ez 24,6 milliárd dolláros eredmény jelentett, ami egy részvényre levetítve 3,3 dolláros EPS-t eredményez. Az elemzői várakozások 3,1 dolláros EPS-ről szóltak, tehát ezen a téren is felülteljesítő tudott lenni a Microsoft.

Folytatódik a költségek emelkedése

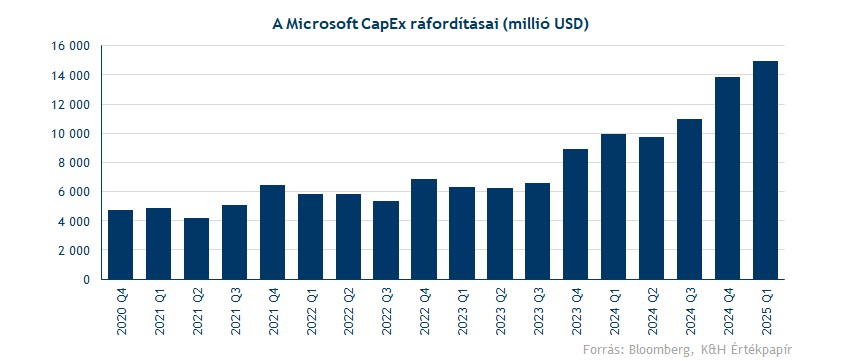

Az is igaz viszont, hogy egyre több pénzt fordít az adatközpontok kiépítésére a Microsoft, az AI-versenyben vezető szerepre pályázik a cég, kihasználva a megnövekedett számítástechnikai kapacitásigényeket. A társaság CapEx ráfordítása ennek megfelelően tovább folytatta gyors emelkedését, és már a 15 milliárd dollárt közelítette meg az első negyedévben. Ez az egész összeg nem jelenik meg rögtön profitsoron költségként, hanem az évek folyamán értékcsökkenésként és amortizációként kerül elszámolásra, tehát a hosszú távú profitabilitást rontja le. Kérdés tehát, hogy ezeknek a befektetéseknek a megtérülési rátája magasabb lesz-e a jövőben, mint a rájuk fordított hatalmas összegek. A Microsoft vezetősége egyértelműen így gondolja, a céget követő elemzők viszont inkább óvatosabbak ebben a kérdésben, és az elszálló CapEx számokat látva óvatosságra hívják fel a figyelmet. A jelentésre adott negatív piaci reakció egyébként részben ennek is betudható, a részvényesek sem nézik feltétlenül jó szemmel a magasabb költekezést.

Ha már szóba került az elemzők aggodalma a CapEx szintek miatt, érdemes kitérni az elemzők reakciójára is. A Bloomberg adatbázisa alapján csak mérsékelt volt a szakemberek reakciója, egy-két céláremelés mellett csökkentéseket is láthattunk. A konszenzusos célár tehát nem változott érdemben, így az továbbra is 500 dollárt mutat. Ez a szint egyébként a mai várható nyitóárhoz képest már 20 százalékos potenciált jelez. Az elemzők egyelőre kitartóan optimisták, amit több mint 90 százalékos vételi ajánlás arány is jól mutat. Hosszabb távon tehát nem látni romlást a fundamentumokban, igaz, a következő időszakban valamelyest leromolhat a Microsoft profitabilitása.

Eséssel reagált a részvény

A részvény nyitás előtti árfolyama alapján 3-4 százalékos eséssel indíthatja a mai kereskedést, ezzel visszakerülve a mozgóátlagok alá. Kérdéses így, hogy az augusztus óta kialakult emelkedő trendvonal most is megtudja-e akasztani az árfolyam csökkenését, mint ahogy azt eddig tette. Amennyiben ez a szint is elesne, még a 410 dolláros támaszra érdemes figyelni, míg lentebb a 400-as és 390-es szinteket lehet kiemelni, bár ezek tesztelésére már jelentősebb árfolyamcsökkenés mellett van kilátás. Egyébként a részvény teljesítménye az elmúlt hónapokban már nem volt annyira meggyőző, a jelentés utáni eséssel együtt szeptember eleje óta alulteljesíti az S&P 500-at a Microsoft. A magasabb értékeltségi mutató sem segített igazán ebben az időszakban, a 12 havi előretekintő P/E ráta 30 feletti szinteken ragadt, ami a technológiai szektoron belül is prémiumot jelent.

A Microsoft napi grafikonja (2024. 10. 31. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.