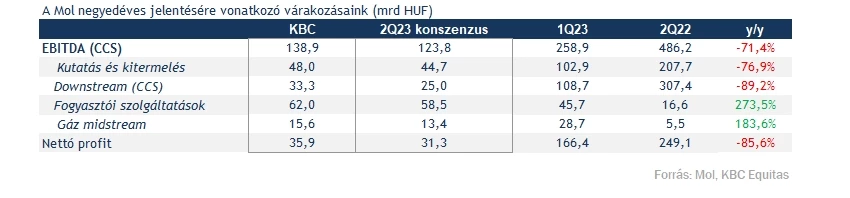

Éves alapon jelentősebb visszaesésre lehet számítani a Mol csoport főbb eredménysorain, az alacsonyabb nyersanyagárak, valamint a szűkülő finomítói marzsok miatt is, mind negatív hatásként jelennek meg az idei évben, persze a tavalyi évvel összehasonlítva a bázisidőszak rekorderedménye is szerepet játszik a csökkenésben. A fogyasztói szolgáltatások szegmensben viszont erős lehetett a teljesítmény. Az idei évben a különadók hatásai is negatívan befolyásolják az eredményt, így adózott eredmény soron a tavalyi évhez képest komoly visszaesésre van kilátás, a nettó eredmény 35 milliárd forint körül alakulhatott. A kiemelten figyelt CCS-EBITDA soron pedig várakozásunk alapján 139 milliárd forint körüli eredményt érhetett el a vállalat.

Éves összehasonlításban és negyedéves alapon is gyengébb eredményekre számíthatnak a befektetők a Moltól. A vállalat péntek hajnalban teszi közzé a második negyedéves gyorsjelentését, azonban az előzetes várakozások már visszaeső profitról szólnak. Saját várakozásaink alapján az elemzői konszenzushoz képest ugyan kedvezőbb, de szintén visszaeső eredményt várunk a Moltól. Természetesen fontos megemlíteni, hogy az előző évvel való összehasonlításban jelentős bázishatás érvényesül, az akkor megugró nyersanyagárak, valamint elszálló finomítói marzsok rendkívül magas profitot jelentettek a cégnek, miközben a normalizálódó nyersanyagárak mellett mérsékeltebb eredménnyel lehet számolni.

Az egyes szegmensekben a következő hatások érvényesülhettek a negyedév során.

Upstream

A kutatás és kitermelés (upstream) szegmensben elsősorban az alacsonyabb nyersanyagárak befolyásolhatták az eredményt, valamint a negyedév során már a különadó elszámolásra is sor került, amely a legfrissebb kormányrendelet alapján a tavalyi évi árbevétel 2,8 százaléka. A rendelet alapján ezt a vállalatoknak május 31-ig kell bevallani és három egyenlő részben fizetni. A teljes adóhatás így 35 milliárd forint körül alakulhat. Emellett a bányajáradék szintje is magasabb lehetett az előző évekhez képest, szintén a jogszabályi változások miatt.

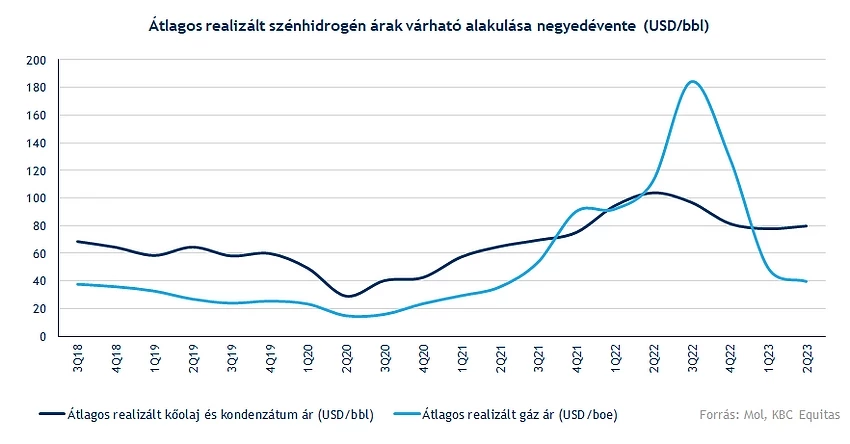

Elsősorban azonban az upstream szegmensre a jelentősen visszaeső olajárak, valamint még drasztikusabban zuhanó gázárak gyakorolhattak negatív hatást. Összességében 48 milliárd forint körüli tisztított EBITDA-t várunk a szegmenstől, amely az előző negyedév közel 103 milliárd forintos szintjéhez képest is nagy visszaesést jelent.

Az első negyedévben a Brent átlagára 81 dollár volt, a TTF gázár pedig 53,7 euró. A második negyedév végére a gázár egészen a 35 eurós szintig esett vissza, és a Brent árfolyama is 6 százalék körüli visszaesést mutatott. Mindezeknek a negatív hatása a realizált nyersanyagárakban is megjelenhet. Emellett pedig szezonális hatások (karbantartások) és leállások miatt a kitermelt mennyiség az előző negyedévhez képest alacsonyabban alakulhatott, így a csökkenő nyersanyagárak mellett ez tovább csökkenthette a bevételeket és az eredményt a szegmensben.

Downstream

A finomítás szegmensben szintén visszaeső marzsokra számítunk, amelyek alapvetően befolyásolták a szegmens nyereségességét, a fennálló különadók mellett. A Brent-Ural különbözetben az év eleji 30 dollár feletti szintekről a második negyedévben már 20 dollár alá csökkent, emiatt jelentősebb csökkenésre számítunk.

A petrolkémiai marzsok pedig szintén csökkenhettek az előző negyedévhez képest, ezt például már az OMV második negyedéves gyorsjelentésében is lehetett látni. A petrolkémiai termékekre a kereslet csökkent az elmúlt időszakban, így a külső környezet miatt a szegmensben szintén alacsonyabb profitra van kilátás. A marzsok csökkenése mellett a dollárárfolyam változása is negatív hatást jelentett a negyedév során.

A különadó módosítások után ugyan a Brent-Ural különbözetre kivetett adó mértéke csökken, mivel 7,5 dollárral kisebb alapra lesz vetítve a 95 százalékos különadó, ugyanakkor az árbevétel alapú adók hatása ezt összességében ellensúlyozza, tehát a korábbi negyedévekhez képest nagymértékben a teljes adóelvonás nem változik. Éves alapon így közel 90 százalékos visszaesés is jöhet a szegmensben, miközben negyedéves alapon is az eredmény csak a harmada lehetett.

Fogyasztói szolgáltatások és gáz midstream

A többi szegmenshez képest a fogyasztói szolgáltatások szegmensben számítunk erősebb eredményre. A tavalyi évhez képest a kivezetésre kerülő ársapkák hatása látszódhat a szegmens eredményén. A szegmensben az eredmény annak ellenére lehet kedvezőbb, hogy a kiskereskedelmi forgalomban egyébként csökkenés látható Magyarországon. A januártól májusig tartó időszakban például 10 százalék feletti volt a kiskereskedelemi forgalom volumenének csökkenése. A gáz midstream szegmensben 15 milliárd forint körüli EBITDA eredményt várunk, ebben a továbbra is relatív magas tranzitvolumen játszhat szerepet.

Összegezve tehát a Mol második negyedéves eredménye az év elejéhez képest is gyengébb lehetett, de ezzel együtt is a 2018-2019-es szintekre állhatott vissza a CCS-EBITDA szint. Legnagyobb részt a külső környezetben történt változások miatt az idei második negyedévben több tényező is visszafoghatta a növekedést a vállalatnál.

Technikai kép

Az osztalékfizetés előtt a Mol részvényárfolyama a 3200 forintos szintekig emelkedett, azonban nyilvánvalóan az osztalékszelvény leesése után egy nagyobb rés maradt a grafikonon. A részvényárfolyam a 200 napos mozgóátlag környékéig esett vissza, de jelentősebb fordulat nem látható, így egyelőre a csökkenő trend nem tört meg. Támaszt továbbra is a 200 napos mozgóátlag jelenthet, felfele pedig ismét az 50 napos mozgóátlagot kellene áttörnie a részvényárfolyamnak.

A Mol napi grafikonja (2023. 08.01. 14:00)

Relatív értékelés

A jelenlegi árfolyamszinteken a Mol részvénye a szektortársakhoz képest kisebb mértékben alacsonyabb értékeltségen forog. Az előretekintő EV/EBITDA hányados jelenleg 2,6, míg a szektortársak átlaga 2,9, ugyanakkor ez az értékeltség jelentősebb diszkontnak sem nevezhető, és pillanatnyilag az osztalékfizetés is jelentősen befolyásolta az árfolyamot. A Mol részvényére az elemzői célárak átlaga 3255 forint, amely a jelenlegi árfolyamhoz képest 17 százalékkal magasabb. Fair érték becslésünk így továbbra is változatlan, ami jelenleg 3200 forintos.

Korábbi elemzéseink:

Mol: Nem sikerült felülmúlni a várakozásokat

Mol: Kisebb visszaesés jöhet az eredményben

Kiemelkedő évet zárhatott a Mol

Mol: Nincs fékezés, újabb rekord eredmény

Disclaimer: Az elemzés szerzője nem rendelkezik Mol részvényekkel

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.