Nem volt diadalmenet 2021 az Amazon részvényének, míg a piacon remek volt a teljesítmény, addig az Amazon árfolyama másfél éve nem találja a góllövőcipőt. Az értékeltség ugyan továbbra sem alacsony, de a fundamentumok folyamatosan javulnak, az erős növekedés mellé pedig a profittermelés is látványosan felfutott. Az Amazon így akár lemaradóból nyertes is lehet 2022-ben, ráadásul az esetleges normalizáció aligha okoz majd negatív trendeket az üzleti folyamatokban, a részvény pedig fontos támaszokról mutatott be fordulatot. A fentiek miatt így kereskedési ötletet fogalmazunk meg a papírra.

Érdekesen fest az Amazon árfolyama az elmúlt napokban, miután a részvény nem kezdte túlságosan erősen az idei évet. Az Amazon az első napokban több mint 6 százalékot gyengült, de hosszabb távra pillantva fontosabb tényezőket lehet látni a grafikonon, és egy fordulat is kibontakozott a héten.

Egyrészt fontos látni, hogy 3100 dollár körül komoly támaszok védik az árfolyamot. Azért inkább csak körül, mert 2900 dollárnál is van egy korábbi mélypont által kijelölt szint, illetve a 3000 dolláros lélektani szint más mélypontokhoz is közel van, vagyis nem mindig ugyanaz a szint állította meg a nagyobb visszaeséstől a papírt. A befektetők tehát alapvetően bízhatnak egy fordulatban már a szintek felé közeledve a historikus tapasztalatok alapján, és látszólag most is erre került sor 3100 dollárnál.

Az Amazon napi grafikonja (2022.01.12. nyitás előtt)

Ami még inkább érdekes viszont, hogy az Amazon már jó ideje, alapvetően másfél éve oldalazást mutat, erre pedig a korábban már kétszer is sor került. Legutóbb 18 szeptembere és 20 áprilisa között volt hasonló mozgás, előtte pedig 14 januárjától 15 májusáig tartott egy hasonló időszak. Az jó kiindulási alap, hogy mindkét oldalazó időszak előtt komoly pluszokat mutatott az Amazon, 60-100 százalékosak voltak a pluszok az időszakot megelőző 1 évben.

A mostani időszak előtt is azt lehetett látni, hogy 19 szeptembere és 20 augusztus vége között duplázni tudott a papír, 1800 dollárról 3600 dollár közelébe emelkedett a részvény. Láthatóan tehát jókora emelkedést próbál ismét konszolidálni az Amazon, erre pedig értelemszerűen idő kell. Ugyanakkor az is látható, hogy sokáig nem szoktak másfél évnél tovább tartani ezek az időszakok, ami már jó előjel lehet középtávra nézve.

Az is fontos, hogy 40 körüli értékével a heti RSI már kimondottan alacsony szinten van, a múltban pedig csak ritkán fordultak elő hasonló értékek, és azok is jellemzően a mélypontok körül. Az Amazon tehát nincs bombaformában, de a támaszok közel vannak, és a tapasztalatok alapján ritkán fordul elő, hogy ennyire sokáig kiszeressenek a befektetők a részvényből, ami miatt már nem árt figyelni a papírt, főleg a mostani fordulatot.

Az Amazon heti grafikonja (2022.01.12. nyitás előtt)

Izgalmas év lesz 2022

2022-ben több fontos trend is lehet a részvények kapcsán, melyek alapvetően az Amazont is érinthetik. Az egyik, és talán a legfontosabb, a hozamemelkedés lehet, bár 2021 végén és 2022 elején ugyan ez erős trendnek tűnik, a végső mértéket illetően elég nagy az egyet nem értés az elemzők és piaci szakértők között. Sokak szerint a piac nem fog tartós inflációt árazni, így csak enyhe hozamemelkedésre van kilátás, míg mások szerint látványosan nőhetnek a hozamok majd a kamatemelésekkel a hosszú oldalon is. A mai friss 7 százalékos adat sem pozitív, sem negatív meglepetést nem okozott, közelebb tehát nem kerültek a befektetők az igazsághoz.

Az Amazont illetően ugyanakkor drasztikus hatása a hozamok és kamatok emelkedésének vélhetően nem lesz, legalábbis a mérleg szempontjából. A cég adóssága a készpénzállományon túl nem magas, a növekvő kamatköltségek tehát nem jelentenek kockázatot a likviditás és a különféle projektek megvalósítása tekintetében. Más szektorok és szereplők jobban érintve lehetnek, így az Amazon relatíve az erősebb szereplők közé kerülhet ebből a szempontból, akár még inkább fókuszba is kerülhet.

Az infláció megjelenése szintén nem kedvező jelenség globálisan, de az Amazon bevételeit alapvetően még növelheti is ez a trend. Az általános növekedés a fogyasztói kosaraknál kedvezőbb lehet, vagy éppen tudatosabban vásárolhatnak sokan, és inkább az online lehetőséget kereshetik, ez pedig az Amazon számára sem negatívum. Részben viszont ellensúlyozásra kerülhet ez a béroldali nyomás miatt, ugyanakkor a cég viszonylag jól pozícionált a trend kapcsán.

Ha a flow oldaláról gondolkozunk, akkor szintén lehetnek kedvező folyamatok az Amazon számára. Az infláció a reálhozamokat ugyan negatívan érinti, de egy esetleges hozamerősödés rövid távon a kötvények számára nem lenne kedvező. A részvények, mint alternatívák továbbra is erősek maradhatnak, főleg az infláció szempontjából kevésbé sérülékeny cégek.

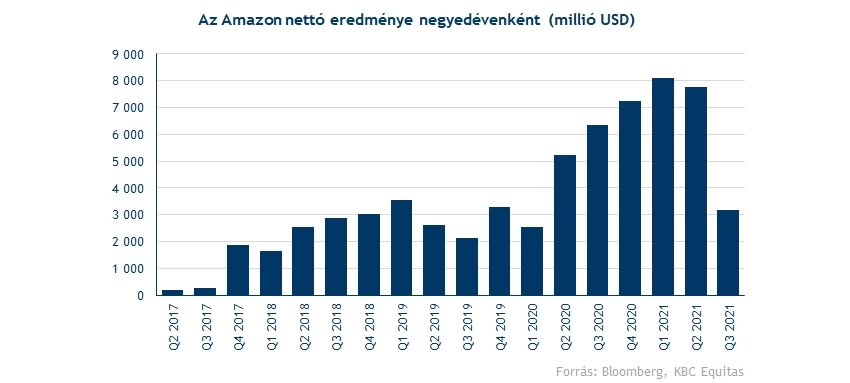

Az úgynevezett „value” részvényekre alapvetően optimistábbak lehetnek a befektetők, de a korábbi növekedési részvényeket sem érdemes teljesen temetni. A spekulatívabb célpontok talán sérülékenyebbek lehetnek, de az Amazon profittermelése már az utóbbi években igen erős volt, és majdnem 30 milliárd dollár körüli eredményt lehet várni. Arról tehát nincs szó, hogy az Amazon csak egy érdemi fundamentumok nélküli túlfújt lufi lenne, sokkal inkább vált egyre erősebbé az üzleti teljesítmény az alsóbb sorokon, ahogyan párhuzamosan a cég új szolgáltatásai iránt is megnőtt a kereslet (pl. AWS), bővebben erről a cég gyorsjelentéseinél is többször írtunk már.

Arra tehát nem számítunk, hogy az erősebb inflációs környezetben a fogyasztás érdemben visszaessen, ráadásul az Amazon profitálhat is a fenti trendekből. Ehhez képest a piacon inkább negatívan árazzák a hozamemelkedés kapcsán az Amazont is, holott más cégekkel szemben az utóbbi másfél év növekedési trendjeiből nem igazán vette ki a részét a részvény árfolyama.

Erős fundamentumok

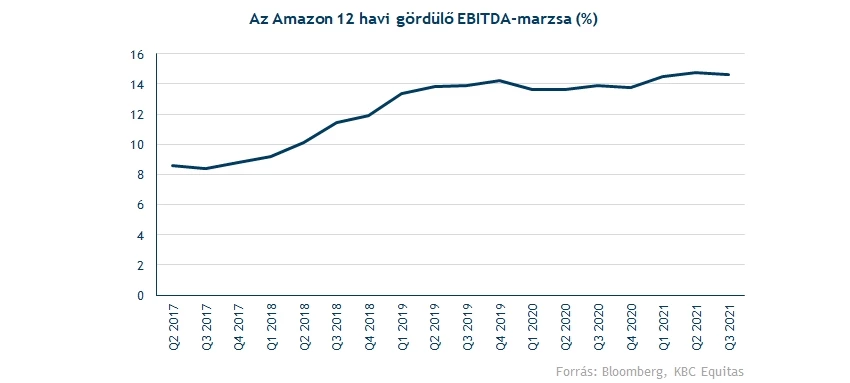

Az Amazon fundamentumai közben nem alakultak rosszul. A 2021-es évben a jelentések inkább erősek lettek, a bevételek az év elején még 40 százalék felett tudtak növekedni, de az év második felében már nem volt ennyire szerencsés a bázishatás. Ettől függetlenül erős bővülést várnak a negyedik negyedévre is az elemzők, 2021 pedig 22 százalékos bevételnövekedéssel zárulhat. 2022-t illetően is optimisták az elemzők, ráadásul az idei 18 százalékos várható növekedés után 2023-ban is 17 százalékos javulás jöhet. Összességében tehát sok ok nincs a panaszra, ráadásul a bevételeken belül is inkább az látható, hogy az online áruház részesedése csökken, míg az előfizetéses szolgáltatások, vagy éppen az AWS aránya növekszik.

Ezek a folyamatok a magasabb marzsokhoz is hozzájárulnak, ez pedig a bruttó eredmény és a működési eredmény növekedésében is megmutatkozott. Emiatt éves szinten a bruttó profit közel 200 milliárd dollárra erősödhet 150 milliárdról, míg a nettó profit 21 milliárd dollárról majdnem 30 milliárdra. EPS-soron tehát sokkal nagyobb növekedés jöhet 2021-re, mint a bevételeknél, és a várakozásoktól függetlenül nem kizárt, hogy ez a trend a jövőben is kitart majd.

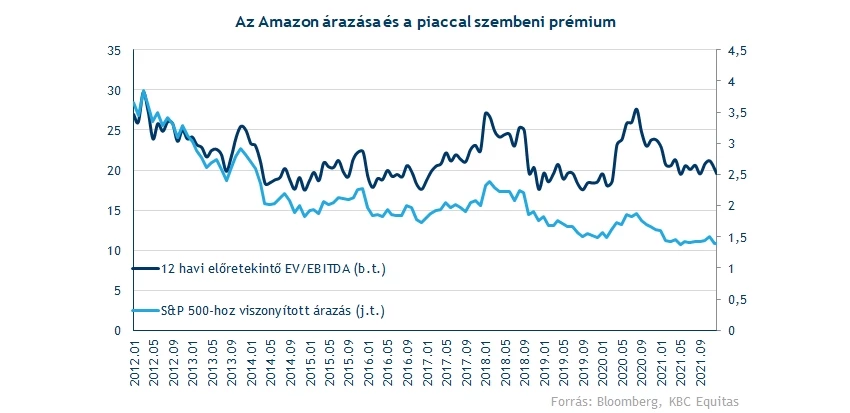

Persze az Amazon árazásán látszik is a prémium, a 12 havi előretekintő P/E ráta jóval a piaci szintek felett található, de ez érdemben eddig sem vezetett az árfolyam tartós gyengélkedéséhez, nem feltétlenül volt prediktív a jövőre nézve. Az viszont látszik, hogy akár a P/E rátát, akár az EV/EBITDA mutatót nézzük historikusan gyenge szinteken áll az Amazon, az elmúlt évekhez képest is mélyponton van az értékeltség. A ceruza tehát nem fog most annyira vastagon a befektetőknél, és az elmúlt hetekben látott elfordulás a papírtól itt is tetten érhető.

Az elemzők ettől függetlenül nem ennyire pesszimisták a részvényre. A konszenzusban lévő célárak 4100 dollár körül szóródnak, ami majdnem 1000 dollárral haladja meg a mostani szinteket. Ekkora felértékelődési potenciál csak rövid ideig fordult elő 2021-ben is, és jellemzően az árfolyam növekedésével szűntek meg ezek az állapotok. Ez persze még nem jelent semmire sem garanciát, ugyanakkor szintén inkább jó előjelnek tekinthető, ráadásul a legpesszimistább elemzők is 3700 dollár körüli célárakat fogalmaznak meg, ami jócskán meghaladja még a mostani szinteket.

Lássuk a stratégiát!

A fentiek alapján kereskedési ötletet fogalmazunk meg a részvényre, ami elsősorban inkább rövid-középtávra szól. Ugyan a fundamentumok erősnek tűnnek hosszabb távon is, de a piaci bizonytalanság nem elhanyagolható. Emiatt a 3750 dolláros szinteknél messzebbre még korai lenne tekinteni, hiába vannak az elemzői célárak inkább 4000 dollár felett. Az is látható, hogy a mostani szintekről ez még mindig majdnem 15 százalékos pluszt jelentene.

3100 dollár alatt ugyanakkor jelentősen elromlana a kép. Egyrészt a lélektani szint sincs már messze innen, másrészt fontos támaszok is letörhetnek már így, amivel esély nyílna rá, hogy jelentősen elromoljon a technikai kép. A potenciális veszteségvágó megbízást így ennél alacsonyabb szintre már nem igazán érdemes helyezni. Az így számított hozam-kockázat arány viszont eléri a szükséges 2-es szintet, ami a hosszabb távú sikeres stratégiákban is sokszor elvárásként szerepel.

Természetesen a potenciális kockázatok ettől függetlenül is veszélyt jelentenek az árfolyamra. Ha a piaci hangulat tartósan elgyengülne az inflációs félelmek vagy éppen a hozamemelkedés miatt, akkor aligha tudna attól tartósan függetlenedni az Amazon. Az újranyitás miatti esetleges jó hangulatból pedig kockázatkerülés indulhat meg az online cégekkel szemben, ami így az erősebb fundamentumú papírokat is negatívan érintheti ideig-óráig.

Emiatt a járványhelyzettel kapcsolatos híreket érdemes lehet figyelni, melyek gyorsan változtathatnak a piaci helyzeten. Emellett a gyorsjelentés is igen fontos lehet, legközelebb néhány hét múlva várható majd negyedéves eredmény az Amazontól, és a 2022-es kilátásokat illetően is jöhetnek izgalmas bejelentések.

Az Amazon napi grafikonja (2022.01.12. nyitás előtt)

Legutóbbi elemzések az Amazonról:

- Felfelé kapaszkodna az Amazon

- Nem ezt várták az Amazontól

- Felfelé tekint az Amazon

- Csalódást okozott az Amazon

- Helybenhagyta a várakozásokat az Amazon

Disclaimer: Az elemzés szerzője nem rendelkezik Amazon részvényekkel.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.