Van még min csiszolnia a Wizz Air-nek a jövőben, de látható, hogy visszatért a profitabilitást jelző útra a társaság, valamint az idei üzleti évre is emelkedő profitot prognosztizál a menedzsment. Kockázatok ugyan akadnak mind iparági szinten, mind a cég körül, de egy erősebb nyári szezon megalapozhatja a sikeres évet a magyar légitársaság számára. A forgalom dinamikus növekedést mutatott a 2024-es üzleti évben, így a covid óta szemmel látható a javulás, ezt a trendet folytatná a következő évek során is a vállalat. A befektetők összességében pozitívan értékelték a látottakat, így 5 százalékos pluszba került a délelőtt folyamán a részvény is.

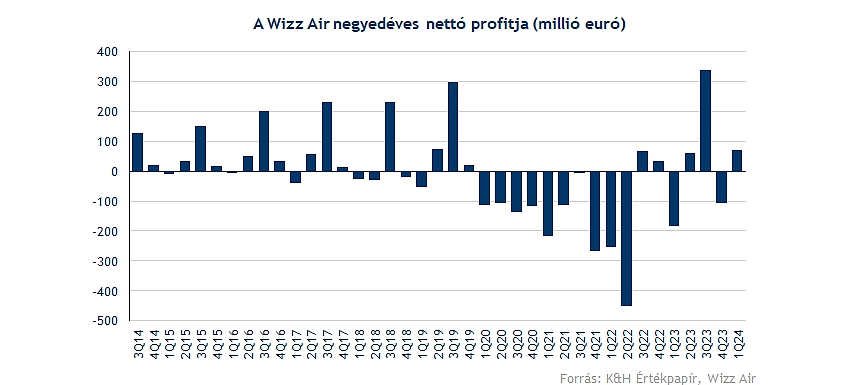

A Wizz Air esetében az első negyedév vége egyben az üzleti év zárását is jelenti, így erre különösképpen figyelni szoktak a befektetők, hiszen a cég friss előrejelzéseket is közzétett a közelgő nyári időszak kapcsán. Ugyan a legutóbbi negyedév nem lett a legerősebb, de az éves számokat tekintve azért szemmel látható már a javulás, a profitabilitás is visszatért, így 366 millió eurós nettó profitot tudott realizálni a társaság az év során. Érezhetően az utasforgalom is stabilizálódik az egész szektorban, az utazási hajlandóság terén nem látni problémákat, ez pedig robusztusabb növekedést eredményezhet a nyári keresletben is.

Két fontosabb akadályt, kockázatot lehet azonosítani a Wizz Air kapcsán:

- A Közel-Keleten kialakult feszültség járatkiesésekkel járt a légitársaság kapcsán, hiszen az Izrael-közeli célpontok (Jordánia, Egyiptom) iránti kereslet is gyengélkedést mutatott az utóbbi időben, ez összességében egy 80 millió eurós bevételkiesést eredményezett az év során a cégnek. A helyzet konszolidálódott valamelyest, bár a kockázatok továbbra sem múltak el, de jelezte a Wizz Air, hogy a régiós kereslet ismét emelkedő trendet mutat immár.

- A másik érdemleges problémaforrás a Pratt & Whitney hajtóművek körüli gondok, amelynek következtében 47 gép került parkolópályára, de ennek kapcsán még korábban bejelentette a vállalat, hogy kompenzációt fognak kapni a kiesett bevételek miatt. Továbbra is optimista a vezetőség a hajtómű problémák megoldása terén, emellett a flotta mérete is folyamatos bővülés alatt áll még mindig.

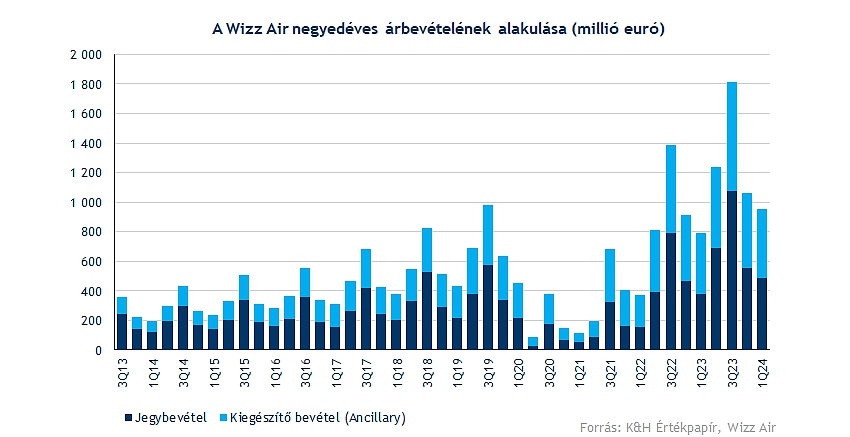

A bevételek továbbra is dinamikus növekedési pályán mozognak, így az évet közel 5,2 milliárd eurós bevétellel zárta a Wizz Air. Ez majdnem 1,3 milliárdos növekedés jelent a 2023-as esztendő eredményeihez képest, ráadásul a várakozások alapján folytatódhat ez a fajta növekvő trend. Látni kell, hogy a kiegészítőkből származó bevétel mértéke közel megegyezik a jegyek értékesítéséből befolyó összeggel, bár ez az arány a nyári hónapok során változhat, de egyértelműen látható, hogy a fapados légitársaságok számára mekkora értéket képviselnek a kiegészítő bevételek is.

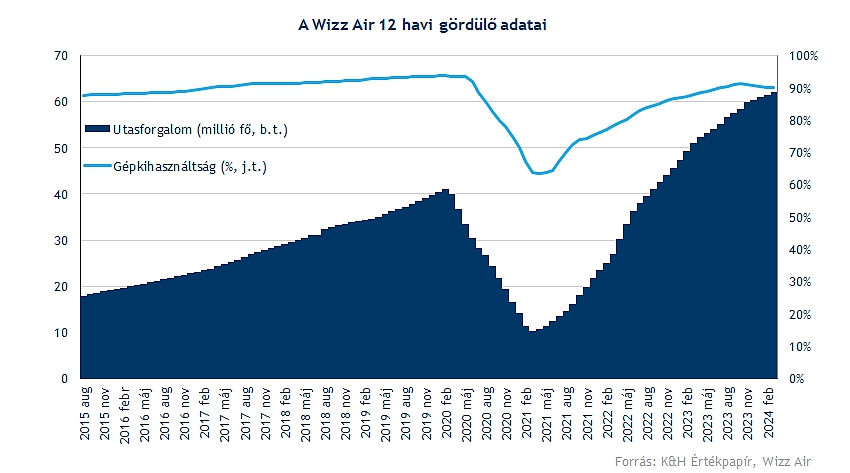

Az utasforgalom szignifikáns javulást mutatott a 2024-es üzleti év során, hiszen a rekordmértékű 62 milliós forgalom jócskán meghaladta az egy évvel korábbi 51,1 milliós forgalmat. A post-covid korszakban iparági szinten is dinamikus emelkedés figyelhető meg, továbbá a menedzsment kiemelte, hogy a késések csökkenése, a gépkihasználtság javulása és a munkavállalók produktivitásának növekedése is hozzájárult a kedvező számok eléréséhez. A kapacitáskihasználtság összességében 90 százalék fölé tudott emelkedni, ez éves szinten 2,3 százalékpontos javulásnak felel meg, tehát látható, hogy jó úton halad egyelőre a Wizz Air.

Az elérhető utaskilométer 121750 millió volt a 2024-es évben, ez 24,5 százalékos emelkedést jelent, ezzel együtt az utaskilométerre jutó bevétel (RASK) mértéke is tovább tudott javulni 4,17 eurócentre. A geopolitikai feszültségek nélkül még dinamikusabb javulást realizálhatott volna a társaság, amely a második féléves eredményekre nyomta rá a súlyát. A következő években egyébként folytatja a Wizz Air a flottájának bővítését, ez pedig az utasforgalom javulását hozhatja, tervek szerint már 2029-re megduplázhatja a rendelkezésre álló gépek számát a magyar légitársaság.

Nőttek a költségek is

A költségnyomás nem múlt azért el, habár ez a szektoron belül más versenytársakat is nehezebb helyzetbe hozott idén már többször is. Az operatív költségek összességében 6,3 százalékkal nőttek, így éves szinten 4,64 milliárd eurós terhet jelentettek a társaság számára. Továbbra is az üzemanyagköltségek adják a kiadások egy jelentősebb hányadát, így az üzemanyagnélküli CASK mértéke már 7,8 százalékos csökkenést jelzett. Emellett kiemelendő, hogy változatlanul fedezeti ügyletek segítségével próbálja stabilizálni a költségek növekedésének ütemét a cég, ezáltal kiszámíthatóbb előrejelzéseket adhat a vezetőség is.

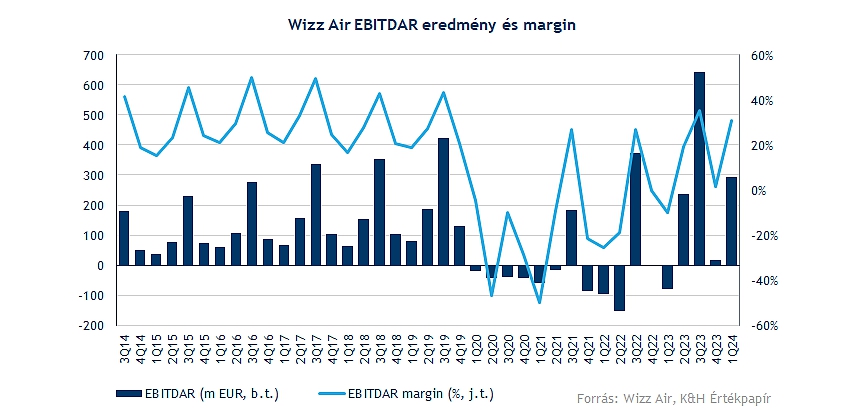

Összességében azért látható, hogy ez az év már a profitabilitás eléréséről szólt, hiszen az EBITDA mértéke megközelítette az 1,2 milliárd eurót, míg operatív oldalon drasztikusabb javulás volt megfigyelhető, hiszen a korábbi 466,8 millió eurós veszteséget követően már 437,9 milliós nyereséget tudott realizálni a vállalat. A marzsok is szép javuláson vannak túl, amely a kedvezőbb piaci környezetben akár hosszabb távon is stabilizálódhatna.

Nettó soron is látható növekedés, hiszen 2023-ban még 535 milliós veszteség volt megfigyelhető, addigra ezt az üzleti évet 366 milliós profittal zárta a cég. Ezzel együtt a készpénzállománya is emelkedett a Wizz Air-nek, valamint az előrejelzések alapján folytatódhat a megkezdett javuló trend is.

Tiszta az égbolt a cég előtt

Pozitívan értékelte a tavalyi évben látott fejlődést Váradi József vezérigazgató, továbbá kiemelte, hogy továbbra is a kihasználtság növelésére, kapacitás bővítésére, illetve a költségek mérséklésére fókuszál a vállalat, ezzel javuló profitabilitást és marzsokat érhetnek el a következő évek során. Erős keresletet vár a nyári szezon kapcsán Váradi, így idén a kihasználtság mértéke is 2 százalékponttal javulhat a lezárt évhez képest.

A bevételek tekintetében RASK kapcsán kicsivel két számjegyű alatti növekedést prognosztizál a menedzsment, míg az üzemanyag nélküli CASK csak mérsékelt ütemben emelkedhet. Ennek fényében a nettó profit is bővülést produkálhat, 2025-re 500 és 600 millió euró közötti összeget jósol a vezetőség. Tehát látni kell, hogy iparági szinten is egyre kedvezőbbek a kilátások, ugyan kockázatok akadnak bőven a szektorban, hiszen az olajárak volatilitása, az inflációs nyomás, esetleg a fogyasztói óvatosság okozhat még kellemetlen meglepetéseket, nem is beszélve a geopolitikai helyzet súlyáról. Azonban egyelőre nem látni jeleit a fogyasztás visszaesésének, így nemcsak Amerikában, de Európában is pozitív momentum figyelhető meg a légitársaságoknál, a költséghatékonyság javulásával egyre erőteljesebb profitmarzsok elérésére lehetnek képesek a cégek.

Még mindig alacsony szinteken a Wizz Air

Elégedettségüket fejezték ki a befektetők a mai gyorsjelentés kapcsán, hiszen a Wizz Air árfolyama 5 százalék feletti pluszba került, ezzel megtörve az elmúlt időszak gyengébb teljesítményét. Egyelőre azonban egy csökkenő trendcsatornában folytatja mozgását a részvény, az ebből való kikerülés hozhatna érdemi javulást az árfolyam számára. Kicsit feljebb a 23,5-24 fontos zóna képezhet érdemleges akadályt a részvény előtt, ennek áttörésével új lokális csúcsra érhetne a papír, habár előbb még a mozgóátlagokon való átjutást is el kell végeznie a Wizz Air-nek.

Amennyiben a csatornából való kitörés nem járna sikerrel, akkor ennek mentén folytatódhatna a csökkenő trend, akár a 18 fontos szintekig is, ahol fontos támasz rajzolódik ki a napi grafikonon. Ennek letörése már jócskán belerondítana a technikai képbe, kiemelt védelmet a 15 font feletti szintek képezhetnek. Az indikátorokat tekintve nem látni nagy ellenállást, hiszen az RSI is mély szintekről tudott kimozdulni, míg az MACD ugyan lefele trendel, de nem tartózkodik kritikus szinteken.

A Wizz Air heti grafikonja (2024. 05. 23. 11:30)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.