Idén eddig szépen teljesítettek a főbb indexek, korábbi várakozásainknak megfelelően tehát ott folytatták a részvények a 2024-es évet, ahol a 2023-as esztendőt abbahagyták. A hírfolyam viszont már romlott az utóbbi hetekben, és bár a gazdaság nagyobb erejéről szóló hírek hosszú távon pozitívak, rövid távon a Fed kamatvágási esélyei kapcsán bizonytalanságot hozhatnak, ami a főbb indexek technikai képén is kezd látszódni.

Remek volt a hangulat a 2023-as év végén, valamint a 2024-es év is jól indult, a főbb tőzsdeindexek ott folytatták, ahol abbahagyták. 2024-es várakozásaink így alapvetően eddig beigazolódtak, a tőkepiacokon lévő optimizmus nem feltétlenül hagyott alább, az éves teljesítmény pedig a főbb indexeknél eddig szépen mutat, nem beszélve egyes szektorokról, vagy akár különböző részvényekről, elég példaként az Nvidia részvényét megemlíteni.

Az elmúlt héten viszont megszakadt a nagy sorozat az amerikai piacokon, és sorozatban öt egymást követő pluszos hét után végül mínusszal záródott a kereskedés. Fontos látni, hogy erre legutóbb az év első hetében volt példa, valamint azt megelőzően csak október második felében. Ebből az látható, hogy

- az előző 16 kereskedési hétből csak a második mínuszos hetet láthattuk az előző héten,

- a legutóbbi mínuszos kereskedési hét is csak apró zaj volt a charton,

- és nagyon erős és látványos emelkedési sorozatot mutatott fel S&P 500,

Ez alapján nagyon érdekes hét előtt állunk, mivel a piac durván 20 százalékot erősödött 4 hónap alatt, és szinte kivétel nélkül zöld heti gyertyákkal. Ha ismét zöld színű lenne a heti teljesítményt mutató gyertya, akkor alighanem megint a korábbi mintát látnák érvényesülni (január elejéhez hasonlóan) a befektetők, amit vélhetően nagyon bullish jelzésnek értelmeznének, kiindulva a legutóbbi hétből. Ha viszont mínuszos gyertya érkezik, akkor ráerősíthet egy trendfordulóra, ezt részben a fundamentális hírek is indokolhatják, vagyis középtávon is komoly relevanciája lehet a mostani hétnek.

Fundamentális hírek

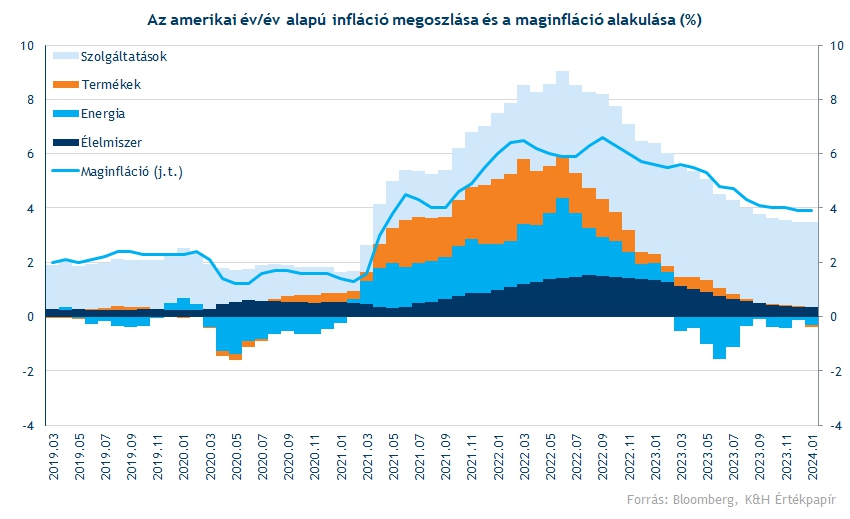

Kedvezőtlen a piac számára, hogy az infláció felől inkább negatív hírek érkeztek az elmúlt hetekben. Itt főleg három fontos faktor emelhető ki:

- Az amerikai infláció a vártnál magasabb lett, 2,9 százalék helyett végül 3,1 százalékot mutatott. Ez ugyan még továbbra is csökkenő pályát mutat, de a maginflációnál már ezt sem lehetett látni, 3,9 százalék körül stabilizálódott az árnövekedés januárban.

- Az előző héten a termelői árindex is a vártnál magasabb lett, éves alapon 0,9 százalékos emelkedés volt látható, elsősorban a szolgáltatások költségei növekedtek jelentősebben. Havi alapon pedig 0,3 százalékos emelkedés volt látható, amely augusztus óta a legnagyobb mértékű növekedésnek számít.

- Ide kapcsolódik az is, hogy az amerikai gazdaság végül a negyedik negyedévben „már-már szokásosan” szintén a vártnál erősebb számokat mutatott, a konszenzus 2 százalékos bővülésre számított évesítve, ehhez képest 3,3 százalékos lett a bővülés mértéke. Ez jókora eltérés azért.

A fentiekből tehát egy vártnál jóval erősebb gazdaság képe bontakozik ki, amit a Fednek is figyelnie kell. A piacon alapvetően masszív kamatvágásokat vár már idénre a befektetők többsége, ugyanakkor a friss adatok után ezt alighanem újra kell értékelniük, hiszen, ha erős a gazdaság és nem lassul látványosan az infláció sem, akkor nem kell sietnie a Fednek sem. Lassan eljutunk oda, hogy a „hard vs. soft landing” téma helyét a „soft vs. no landing” veszi át, ez viszont a monetáris lazítási várakozásokat is kitolhatja idővel.

A piacon ezeknek az átárazódásoknak a hatása a megnövekvő volatilitásban jelenhet majd meg, viszont nem szabad egyoldalúan nézni ezt, ki kell emelni a gazdasági aspektust is. Amennyiben ugyanis a gazdaság erős, akkor a cégek profittermelése is pozitívan lehet érintve a korábbi várakozáshoz képest, ez pedig hosszú távon még jó hír is lehet. A gyorsjelentési szezon (és az előzőek is) részben ezt az aspektust mutatják. A kérdés így inkább az lehet, hogy a növekvő bizonytalanság és a technikai képek kapcsolata milyen rövid távú mozgások esélyét növelhetik meg, így a technikai képekre is rá kell pillantani.

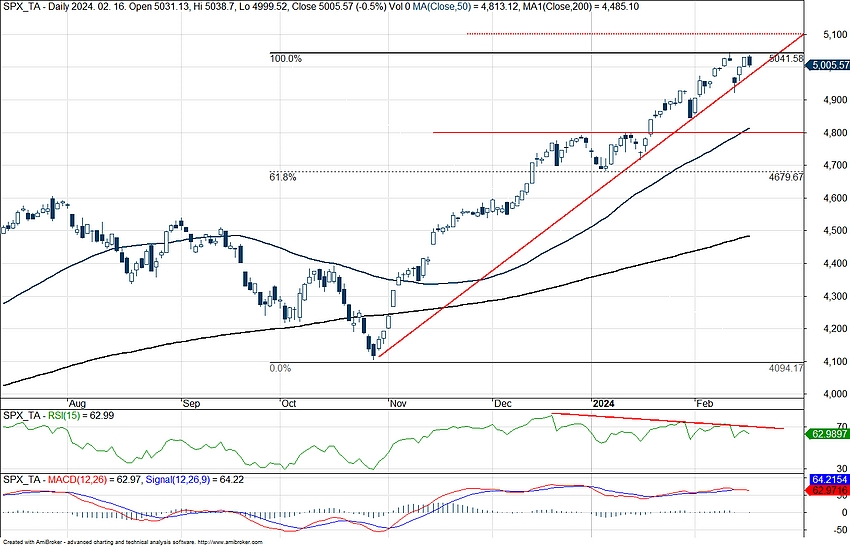

S&P 500

A heti képről már volt szó az S&P 500 kapcsán, így főleg a napi mozgásokat érdemes még vizsgálni. Jól látható, hogy október 27-e óta meredeken emelkedő trendben mozog a piac, ez hosszú távon aligha fenntartható. Ugyanakkor egyelőre többször is sikeresen tesztelte a trendvonalat az index, így most ez, valamint az 5000 pontos lélektani szint lehet az, ami az elsődleges támaszt adhatja. Ezt követően 4900 pontnál is található néhány markánsabb szint, ugyanakkor 4700-4800 között is látható volt korábban egy sáv (igen rövid ideig), ami szintet képezhet.

Ezt részben erősítheti az is, hogy a 950-1000 pontos menetelés alapján számolható Fibonacci szintek is hasonló szintet mutatnak, a 61,8-as szint ugyanis 4700 körül található. Eddig tehát még egészséges korrekciót láthatnánk, a 5050 pontos szintekről pedig durván 7 százalékos lenne a visszaesés (drawdown) mértéke. Azt is látni kell, hogy még a legutóbbi, július végétől október végéig tartó korrekciós szakasz is 10 százalékos mínuszt hozott, vagyis a 4700 pontos támaszok nem nevezhetőek annyira távolinak.

Igaz, hogy ehhez már törni kellene az 50 napos mozgóátlagot is, amire utoljára augusztus közepén volt példa, ráadásul abban a korrekcióban rövid távon még a 200 napos mozgóátlag is elesett. Most egyelőre ezt még korai lenne valószínűsíteni, de a fentebb említett esetleges gyengébb mostani hétnek azért lenne középtávon is relevanciája a technikai kép kapcsán, már csak a mostani gondolatmenet miatt is.

Az ellenállásokat is persze megemlíthetjük, de a történelmi csúcs körül lévő index esetében inkább a lélektanilag fontos 50, illetve esetleg 100 pontosával húzott értékek lehetnek a legpontosabbak. Technikai kép helyett pedig a piaci hangulat és a hírfolyam is igen sokat segíthet.

Az S&P 500 napi grafikonja (2024.02.20 nyitás előtt)

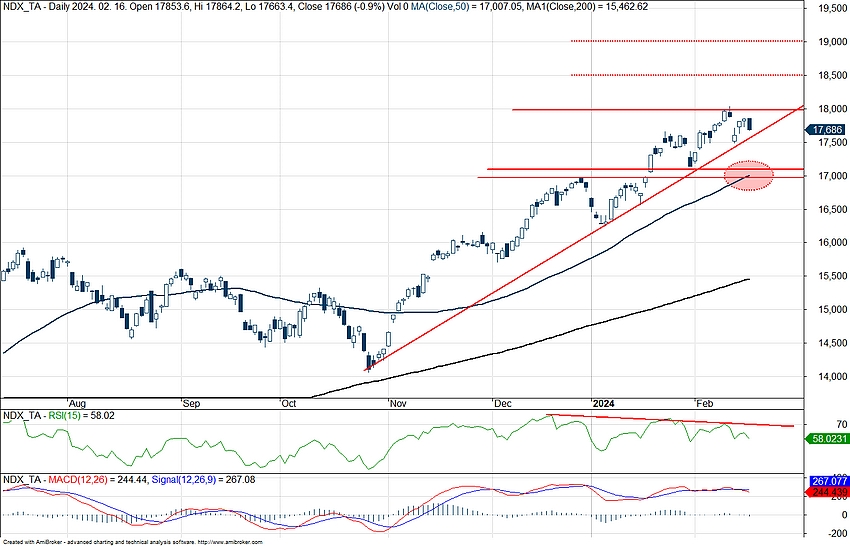

Nasdaq 100

Nyilván nem meglepetés, hogy az amerikai piac másik fontos (sokak szerint még fontosabb) indexe, a Nasdaq 100 is hasonló emelkedést mutatott be október vége óta. Az viszont kiemelendő, hogy az elmúlt 3 hónapban várakozásainknak megfelelően főleg a technológia, illetve a kommunikációs szektor volt erős (köszönhetően a „fantasztikus hetesnek”), a 3 hónapos teljesítmény 15 százalékos pluszt mutat, míg például a közművek és az energiaszektor inkább stagnált.

Az emelkedő trendvonal persze itt is jól behúzható, ezt pedig egyelőre még nem törte le az index. Hasonlóan fontos, 18 000 pont körül, egy lélektani szint környékén jár az index, ami alapján az S&P 500-nál látott logika itt is érvényesül. A mozgóátlagok szintjén is hasonló a kép, bár talán kicsivel közelebb jár már ezekhez, és az emelkedő trendvonalhoz is az index.

Fontosabb támaszok 16800 és 16400 pont körül lehetnek, míg az ellenállások hasonlóan az S&P 500-hoz a lélektani szintek környékén (18500, 19000) keresendőek, de itt is erősen billegős a kép. Egy-két további gyengébb nap után ugyanis gyorsan elromolhat már a kép, ami alapján a középtávú korrekciós esélyek is megnövekedhetnek. Arról tehát nincs szó, hogy a tech-túlsúlyos Nasdaq 100 látványosan elvált volna a technikai kép kapcsán az S&P 500-tól (piactól), ez kisebb pozitívumként értelmezhető a jelenlegi helyzetben.

Meg lehet még említeni a Russell 2000 indexet is, ahol főleg a kisebb kapitalizációjú papírok találhatóak. Itt már régóta inkább csak egy sávozásra futja a piacnak, ennek is a felső részénél vagyunk, vagyis itt jóval gyengébb a technikai kép, és strukturálisan is nagyobb kockázatokról árulkodik a piac egészére nézve. Hiába erős tehát első ránézésre az amerikai piac, a Russell 2000 nem tud egyelőre felzárkózni, ez pedig minimálisan gyengíti az S&P 500 és a Nasdaq 100 emelkedési esélyeit is, főleg ha korrekciós esélyek kezdenek megjelenni.

A Nasdaq 100 napi grafikonja (2024.02.20 nyitás előtt)

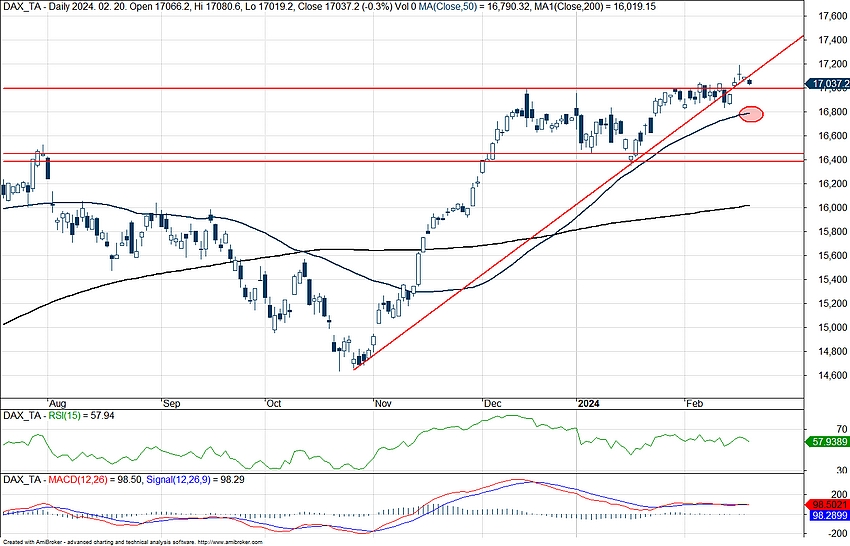

DAX

Végezetül a DAX indexről is érdemes beszélni kicsit, hiszen a német piac azért fontos mérője a globális folyamatoknak, noha részben az amerikai piacon látható hangulat határozza meg itt is az irányt. Az elmúlt hetekben rosszul nem szerepeltek a német papírok, hiszen enyhén tudtak emelkedni 2023-as záróértékeikhez képest.

Az viszont szintén látható, hogy október vége óta ugyanolyan nagy emelkedésre nem volt képes a DAX, a 20 százalékos plusszal szemben „csak” 15-16 százalék jött össze, ráadásul december közepe óta inkább oldalazás volt látható. Kicsit hasonló a helyzet a 2023 eleji időszakhoz, ott is volt egy gyorsabb emelkedési hullám a DAX kapcsán, de végül a tavaszi hónapokban már csak oldalazásra, illetőleg 2-3 százalékos emelkedésekre futotta az indexnek, majd jött az őszi korrekció.

Technikailag az is elmondható, hogy a három eddigi indexből a DAX van legközelebb a mozgóátlagához is, alig 2 százalékos a távolság, ez akár egy csúnyább nappal is könnyen letörhető így. Támaszokat így főleg itt, valamint 16400 pont körül lehet érdemes keresni, ami még a január közepi lokális csúcsot jelentette. Ugyanakkor az is jól látszik ebből, hogy elsőként a DAX fáradt el az elmúlt hónapokban is, ami felerősítheti a mozgások jelentőségét a jövőre nézve is.

A DAX napi grafikonja (2024.02.20. 10:00)

Összességében tehát a piacok remek formában voltak az utóbbi időben, de a hírek a monetáris lazítás későbbre tolódásának esélye miatt nem a legkedvezőbbek. A piacok rövid távon alapvetően túlhevültek, az indikátorok is a korrekciós esélyeket mutatják, az előző heti gyertya pedig nem is volt már kedvező. Ha a héten valóban újabb mínuszos gyertyával erősíti ezt meg az S&P 500, az közép távon is kedvezőtlen lenne, ugyanakkor hosszú távon változatlanul erősnek tűnnek a fundamentumok, ami alapján inkább csak egy rázósabb szakaszra hasonlítana egy ilyen, esetlegesen előttünk álló időszak.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.