Negatívan fogadták a befektetők a Wizz Air negyedéves gyorsjelentését, főleg az éves profit-előrejelzés visszavágása okozott problémát. A negyedéves számok sem lettek erősek, a várakozásnál inkább gyengébb számokat látott a piac, bár a fő kérdés a szezonálisan erős július-szeptember közötti időszak lehet, továbbá vannak kisebb pozitívumok is jelentésben. A piaci reakció viszont egyelőre beszédes, a déli órákban 13 százalékos mínusz körül mozog az árfolyam.

Nem fogadták jól a befektetők a Wizz Air negyedéves gyorsjelentését, az árfolyam 15 százalékos mínusszal reagált ma reggel. A főbb számok alapvetően nem mutatnak drámai problémákat, valamint a hajtóműátvizsgálások miatti gépállások kapcsán is jó ideje ismertek a negatívumok. A várakozások viszont jóval magasabban voltak, főleg ezzel lehet magyarázni a reakciót legyen szó akár a tényszámokról, akár az előrejelzésről. A jelentés során a főbb pontok:

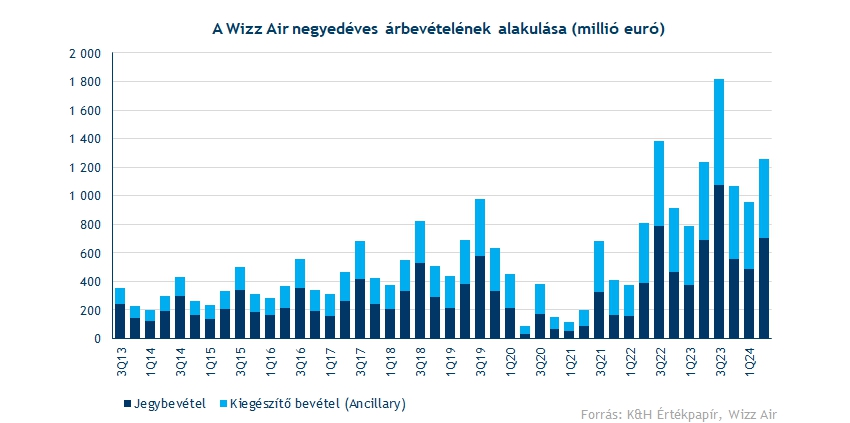

- A bevételek 2 százalékkal nőttek éves alapon, ez meglehetősen gyenge adat a korábbi időszak növekedései után. 15,3 millió utassal szemben idén 15,4 millió utas volt, ebből is látszik az enyhe növekedés és a kapacitásokat érintő probléma (Pratt & Whitney).

- A jegyárak ezalapján láthatóan stabilitást mutatnak, a bevételek egy elérhető utaskilométerre (ASK) 4,32 eurocentet tettek ki (tavaly 4,19 eurocentet). A növekedés az átlagos inflációs számokhoz képest sem tűnik magasnak, a fogyasztói kereslet kapcsán is némi normalizációról árulkodik.

- Az előző negyedévekben így tartós növekedés legalábbis átlagos szinten vizsgálva nem mutatkozik, megragadt 4,15 eurocent körül, ha a negyedéves átlagokat vizsgáljuk az aktuális 12 hónapra.

- A költségek közben nem mutatnak csökkenést, éves szinten 4,6-4,7 milliárd euró körül áll továbbra is a Wizz Air, a negyedév során pedig 1,21 milliárd jött össze.

- Kedvező viszont, hogy az értékcsökkenés növekedése miatt az EBITDA mutatóra ez alapvetően így pozitívabb hatást gyakorolt, éves szinten pedig sikerült elérni 17 százalékos növekedést ezen a soron.

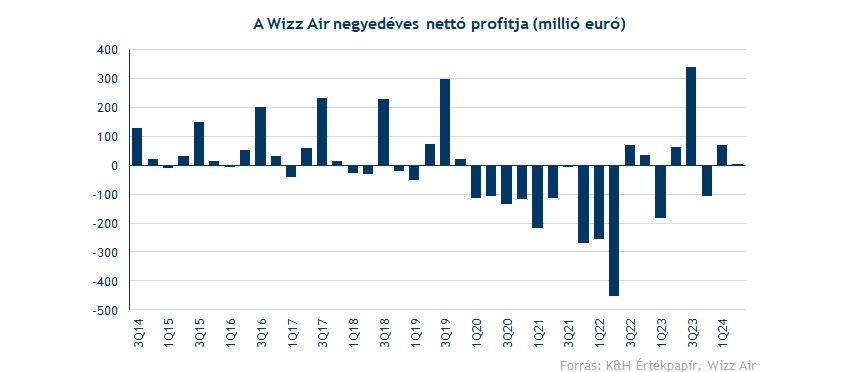

- A nettó soron viszont ebből már nem sok látszódott, mivel 1,2 millió eurós lett csak a profit, vagyis kvázi nullszaldó látható. Tavaly ebben az időszakban még 60 millió feletti profit jött össze, igaz, egy egyszeri leírás is érintette a negyedévet.

Látható tehát, hogy a növekedés során vannak korlátok a Wizz Air előtt, miközben a költségek kapcsán van nyomás, amit menedzselni kell. A profit csökkenése elsőre erősnek tűnik, de a szezonalitás miatt inkább a harmadik, semmint a második negyedévek a fontosak a naptári éven belül, így a kulcskérdés majd itt lesz ebben az üzleti évben.

Az előrejelzés ugyanakkor nem hagyott sok kétséget azt illetően, hogy nem számol a vezetőség túlzottan erős folyamatokkal. A korábbi üzleti éves előrejelzés (nettó profit: 500-600 millió euró, FX semlegesen) jelentősen lefelé módosult, már csak 350-450 millió eurót vár a vezetőség. Ez egyetlen negyedév alatt jelentős romlás, durván 30 százalékos vágást jelent.

Az üzleti év kapcsán továbbra is az a várakozás, hogy a kapacitások nagyjából stabil szinten maradnak, de nagyobb növekedésre talán nem kell készülni (Pratt & Whitney hajtóművek), a kapacitáskihasználtság pedig a konszenzusnak megfelelően 92 százalék körül lehet. A jegyárak kapcsán kisebb növekedés fennmaradhat, miközben a költségek oldaláról a nyomás azért fennmarad. Ennek kapcsán különösen fontos lehet majd a mostani negyedév, mivel az éves eredménytermelés nagyobb részét ez a periódus adhatja.

A befektetőket a mostani adatok közül így főleg a nettó profit-előrejelzés mozgathatja, ahol a várakozás a korábbi 500-600 milliós előrejelzéshez képest 492 millió eurón volt a konszenzus alapján. A 350-450 milliós csökkentés így jelentős visszaesés, hiába volt a konszenzus is pesszimistább a korábbi előrejelzéshez képest, utólag már ez is magasnak bizonyul, így a profittermelést érintő negatívumokra fókuszálnak most a befektetők.

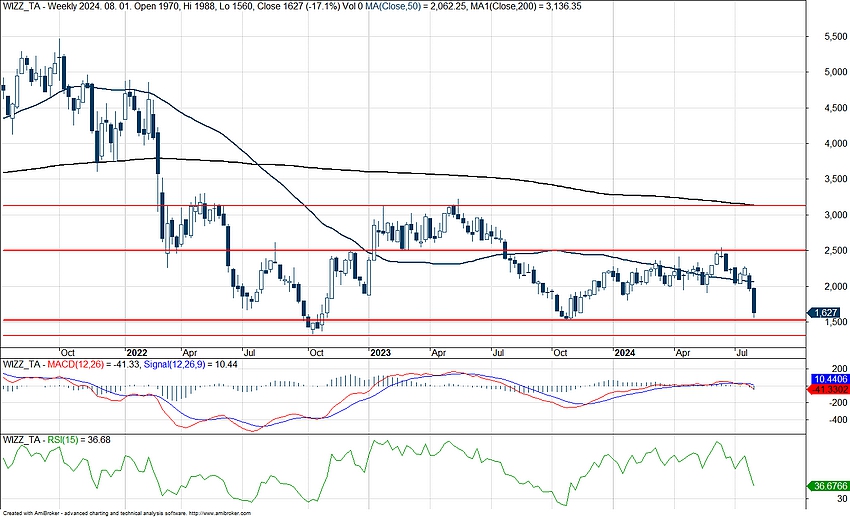

Mélypontoknál a részvény

A piaci reakció eléggé beszédesre sikerült, látható, hogy 15 százalékos mínusz körül mozog az árfolyam a déli órákban. Ez egylőre komoly nyomot hagy az árfolyamon, ezt a heti grafikonon is jól lehet már látni, az RSI sincs már messze a túladottságot jelző 30-as szinttől. Utoljára még 2023 októberében járt itt a papír, akkor viszonylag gyorsan sikerült fordulni, miközben 2022 őszén a 14 fontos szintekig süllyedt vissza a Wizz Air, ami szintén fordulatot jelentett.

Az látszódik, hogy erős támaszokig süllyedt ezzel vissza a Wizz, továbbá rendre előfordult a múltban az is, hogy a jelentésre kezdetben szélsőségesen negatív piaci reakció után normalizáció vette kezdetét, és már a részvény sem zárt annyira mélyen végül. Ez technikai szempontból így érdekessé teszi a Wizz Airt, ugyanakkor a piaci reakció meglehetősen erős, ami jelentős volatilitáshoz vezethet akár a következő időszakban is.

Összességében viszont a hajtóművekkel kapcsolatos problémakör idővel lezárulhat, a következő üzleti év kapcsán már valamivel kedvezőbb kilátások jöhetnek, miközben a profittermelés azért még így sem nevezhető annyira rossznak (a 400 millió eurós középértékkel számolva). Hosszú távon tehát továbbra sem rosszak a Wizz Air fundamentumai, de a befektetőknek látszólag szüksége lenne egy kedvezőbb és nyugodtabb periódusra ahhoz, hogy a bizalom is visszaálljon a részvénypiacon.

A Wizz Air heti grafikonja (2024.08.01. 10:50)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.