Nem sokkal korábban megfogalmazott Nasdaq kereskedési ötletünk nem teljesített rosszul az elmúlt időszakban. A piaci hangulat kedvező volt, így az index, illetve főként a technológiai szektor is emelkedésnek indult az év első heteiben, és ez a napokban is folytatódott. Tegnap ugyan kisebb korrekció volt látható a piacon, és az amerikai indexeknél is, a mostani piaci környezetben azonban szigorúbb kockázatkezelést alkalmazva felfele húzzuk a kereskedési ötletünkben megfogalmazott stop szintet.

Javult a piaci hangulat az év elején, ennek köszönhetően pedig emelkedtek az amerikai és az európai részvényindexek is, köztük a Nasdaq. Ezzel pedig a kereskedési ötletünk is kisebb pluszban tartózkodik.

Enyhén csökkenő infláció

Az áremelkedés lassulására utal az Egyesült Államokban a termelői árindex havi alapú csökkenése is, amely újabb lendületet adott a piacoknak. Egy nagy kérdés azonban, hogy a Fed az infláció lassulására utaló adatok után, hogyan fogja folytatni a monetáris szigorítást.

Korábban a Fed döntéshozóinak részéről több olyan kommentár is elhangzott, amely alapján további nagyobb kamatemelésekre van kilátás, és figyelmeztetett is a Fed, hogy az infláció letörése sokszor kevésbé „népszerű” lépéseket kíván. Tegnap pedig James Bullard is kijelentette, hogy aggresszívebb kamatemelésekre még szükség lehet az infláció letörésének érdekében. A Fed tisztségviselői közül James Bullard 5,25 és 5,5 százalék közötti kamattetőt jelzett előre.

A Fed Bézs Könyve is megerősíthette azt a várakozást, hogy az infláció még csak kisebb mértékben kezdett csökkenni, bizonyos termékcsoportoknál még megfigyelhetők a magasan tartózkodó árak. Persze a kereslet csökkenésére is lehet jeleket látni, leglátványosabb ez egyelőre a lakáspiacon. Emellett viszont a munkaerőpiac stabil, és egyébként a „soft landing” valószínűsége is növekedett a jelenlegi előrejelzések alapján, tehát egyébként a további szigorításra is lehet még tér.

Lényeges szint alatt a 10 éves kötvényhozam

Korábbi elemzésünkben is kiemeltük, hogy a kötvényhozamok csökkenése lendületet tud adni a részvényeknek, különösen az eddig alulteljesítő technológiai papíroknak. A 10 éves kötvényhozamban is csökkenést láthattunk, ezzel együtt pedig a részvényárak is felfele mozdultak el a kötvényárfolyamokkal együtt az év elején. Nyilvánvalóan ez összefügg az inflációs várakozásokkal is.

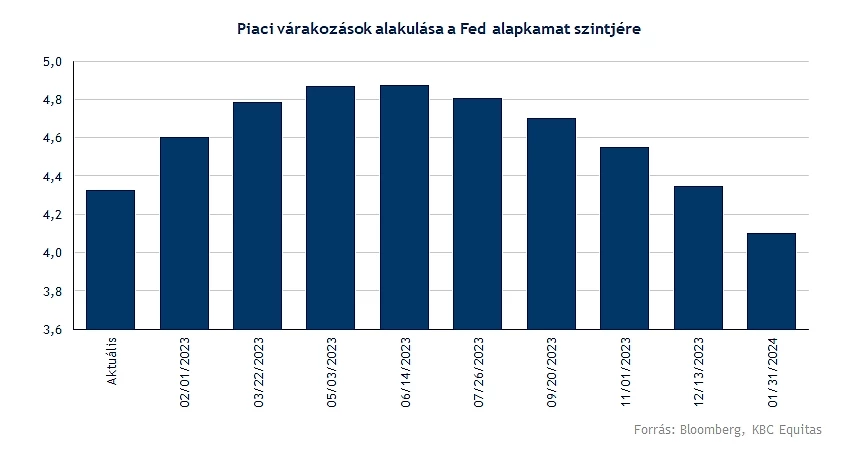

A piac pedig az év második felében már kamatcsökkentést vár, amelynek mértéke a friss makroadatokkal együtt erősödött is. Ez viszont eddig ellentétben van a Fed kommunikációjával, tehát van annak valószínűsége, hogy a piacon meglepetést okozzon egy a mostani várakozásnál szigorúbb Fed kamatpálya. Összességében viszont a soft landing szcenárió viszont nem lenne negatívum, és a részvénypiacon is már egy ideje árazódik a magas kamatkörnyezet.

Ez tehát kockázat lehet a részvénypiac további teljesítményére nézve, viszont egy-egy napi mozgás még inkább a rövidtávú hangulatról árulkodik. Több napi emelkedés után pedig kialakulhat egy kisebb korrekció is.

Fontos azonban, hogy nem tört még ki a csökkenő trendből a Nasdaq árfolyama, viszont az elmúlt napok során emelkedés látható az indexben. A 10800 pontos szintről sikeresen fordult az index, és az 50 napos mozgóátlagot is áttörte. A következő lépés a csökkenő trendvonal áttörése lehetne 11700 felett. A 12000 pontos szintnél húzódik a következő nagyobb ellenállás, amelyhez közel található a kereskedési ötletünk célszintje is.

A Nasdaq 100 napi grafikonja (2023. 01. 19. nyitás előtt)

A mostani időszakban a volatilitás is nagyobb a piacokon, emiatt pedig a kockázatkezelésre is nagy hangsúlyt kell fektetni. Mivel a kereskedési ötletünkben 10600 ponton fogalmaztuk meg a stop szintet, ezt most feljebb húzzuk 11200-ra, amely már meghaladja a pár héttel ezelőtti elemzés szintjét is. A következő napi gyertya teteje is a 11200-as szint körül van. Az 50 napos mozgóátlag alatt pedig lényegesen elromlana a technikai kép. Technikailag egyelőre még várni kell arra, hogy a Nasdaq áttörje a csökkenő trendvonalat. Az 50 napos mozgóátlag azonban fontos szintet jelenthet, egyelőre a tegnapi záróárral még nem törte le ezt a szintet az index.

A Nasdaq 100 napi grafikonja (2023. 01. 19. nyitás előtt)

A Nasdaq index mozgását leginkább ETF-ek és certifikátok segítségével követhetik le a befektetők, amelyekből számos alap is elérhető a WebBroker kereskedési felületén, valamint a KBC Equitas ETF keresőjében.

Korábbi elemzéseink:

Nasdaq: Erős támaszról jöhet a fordulat

Drasztikus fordulat a piacokon

Továbbra is gyenge formában vannak az amerikai indexek

Disclaimer: Az elemzés szerzője nem rendelkezik az indexhez köthető termékekben kitettséggel

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.