Nagy lendületet nem tudott venni a gyorsjelentést követően a Wizz Air, a várakozásokat nagyjából hozni tudta, bár nem volt magasan a léc. A profitabilitás sokat romlott a bázishoz képest, a hajtóműproblémák és a közel-keleti konfliktus hatásai visszafogják a növekedési lehetőségeket, így a következő negyedévekben is inkább a költséghatékonyság javítása lehet fókuszban, illetve a kapacitás fenntartása. Az éves várakozásain nem változtatott a menedzsment, de láthatóan nehéz környezetben kell teljesítenie a cégnek.

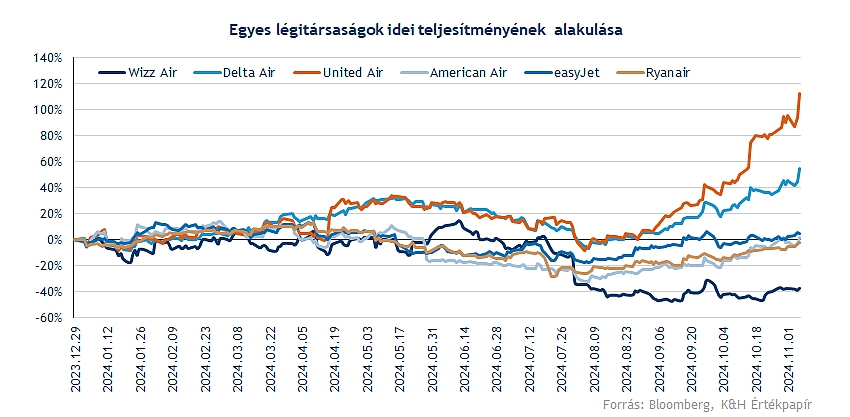

A szeptember végén zárult negyedéves eredménye nem sikerült túl erősre a cégnek, az eltolt üzleti év miatt ez volt a cég első féléves eredményeiről szóló jelentése is egyben. A földön ragadó gépek a hajtóműproblémák miatt, illetve a közel-keleti konfliktus negatív hatásai is visszafogják a cég profitabilitásának javulását, ez pedig érdemi profitcsökkenést eredményezett a bázishoz képest is. Ráadásul, ha a piaci teljesítményét vizsgáljuk a részvénynek, akkor láthatjuk, hogy a nem túl erős európai porondon is alulteljesítőnek számít, míg az amerikai légitársaságokhoz képest jókora lemaradás mutatkozik.

Nagy mínuszokba ugyan nem került a részvény ma délelőtt, de látható, hogy nem fogadták azért kitörő örömmel a híreket a befektetők. A várakozásoktól egyébként nem sokkal maradt el a Wizz Air, bár nem is volt magasan a léc, éves alapon így érdemi növekedést nem tudott elérni a cég, de ebben a külső tényezők is szerepet játszottak. A jelentés fontosabb eredményei az alábbiak:

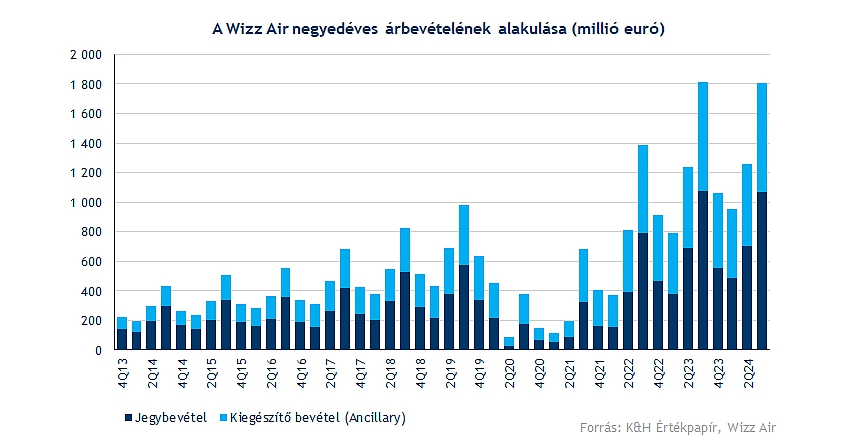

- A féléves bevételek mindössze fél százalékkal bővültek a bázishoz képest, ezzel együtt az utasszám is kevesebb mint egy százalékkal javult. Mindkét soron minimálisan elmaradt az elemzők által szabott várakozástól a társaság. Bevételsoron végül a 3 milliárd eurót meg tudta haladni a vállalat, míg az utasszám 33,3 millióra emelkedett hat hónap alatt.

- Az elérhető utaskilométer tekintetében sem mutatkozott javulás, ebben a hajtóművekkel kapcsolatos problémák szerepet játszottak, hiszen sok gép volt kénytelen a földön ragadni, ezzel visszafogva a kapacitásbővülést lehetőségét is.

- Az utasonkénti átlagos jegybevétel is mérsékelt visszaesést produkált, az 53,2 eurós eredmény így nem számít kiemelkedőnek, az inflációs nyomás már visszaszorult, de látható, hogy a társaság árazási ereje is sokat mérséklődött.

- Az operatív költségek 7,4 százalékos növekedése profit oldalon végzett értékrombolást, értékcsökkenés oldalon látni erőteljesebb emelkedést, de a földön ragadt gépek miatt kialakult költséghatékonytalanság az EBITDA sort sem kímélte. Így 826 millió euróra esett vissza az EBITDA mértéke, ráadásul, ha csak a negyedéves eredményt nézzük, még nagyobb a visszaesés mértéke bázisalapon.

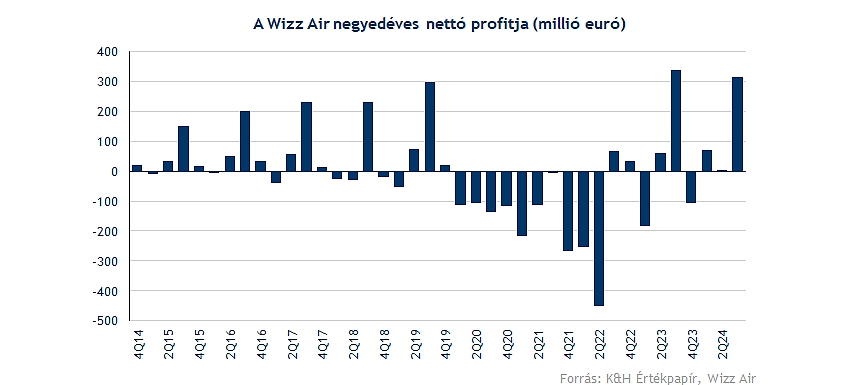

- Az értékcsökkenés növekedés tehát operatív soron kedvezőtlen eredményeket hozott, valamint a nettó eredmény 21,3 százalékos visszaesést produkált éves alapon.

Látható tehát, hogy a kiegészítő bevételek változatlanul fontos szerepet játszanak, így ugyan minimálisan is, de gyorsabb növekedést produkált ennek terén a társaság a jegybevételekhez képest. Az egy utaskilométerre eső bevételek mértéke szinte stagnált éves alapon, ráadásul a jegybevételekre jutó utaskilométer még mérsékelt csökkenést is produkált. Tehát a PRASK mértéke (jegybevételre jutó ASK) 3,29 eurócent volt ebben a negyedévben, míg a féléves PRASK mértéke 2,87 eurócentre emelkedett, leginkább az előző negyedév jobb eredményeinek köszönhetően.

A költségek növekedése tehát a profitabilitást csorbítják, így a marzsok is gyengülő trendet jeleznek, a nettó profit a tavalyi hathónapos periódushoz képest 21 százalékos csökkenést produkált. Habár az első negyedév minimális profitjához képest kedvező a most elért 300 millió feletti eredmény, ráadásul a devizahatások is kedvezően alakultak már ebben a periódusban.

Vannak még akadályok a cég előtt

Váradi József vezérigazgató kommentárjában jelezte, hogy továbbra is a kapacitás fenntartása az elsődleges célja a cégnek, amely a hajtóművek okozta kiesések miatt nem könnyű feladat. Kiemelte, hogy az augusztusi utasforgalom új rekordot jelentett a maga 6,2 milliós forgalmával, tehát az erős kereslet azért továbbra is látható, bár ez az egész légiiparra igaz. A második félév kapcsán is erőteljes foglalási számokat vár a menedzsment, bár a közel-keleti helyzet továbbra is kockázatokat rejt, így folyamatosan monitorozza a helyzetet a cég, így akár új úticélok kialakítása is tervben lehet. Emellett a hajtóműproblémákhoz kapcsolódóan új kompenzációs program kialakításán dolgozik a cég a Pratt & Whitney-vel közösen a pénzügyi stabilitás javítása érdekében.

Az éves kilátásain egyébiránt nem változtatott a vezetőség, így az ASK soron az üzleti év során összességében 1 százalékos bővülést érhet el a Wizz Air, míg a kapacitáskihasználtság 92 százalékos lehet, amely nagyjából megfelel az elemzői várakozásoknak. A bevételek is kisebb emelkedést produkálhatnak, hiszen RASK tekintetében közepes egyszámjegyű növekedést prognosztizálnak, míg a költségek is óvatosan emelkedhetnek, a nettó eredmény összességében 350 és 450 millió euró között alakulhat, amely egyébként optimistább előrejelzést jelent a konszenzus várakozásaihoz képest.

Nagy mozgást produkál a részvény

Napon belül tudott fordulni az árfolyam, hiszen 4 százalékos feletti mínuszban is járt egy ponton a papír, összességében azért nem mondható, hogy pozitívan fogadták volna a befektetők az eredményeket. Ráadásul továbbra is történelmi mélységekben jár a részvény, hiszen még a covid alatt elért mélypontokat sem tudja egyelőre áttörni a papír, így a 15,5 fontos szint erős ellenállást képez az árfolyam előtt. A befektetők túl sok pozitív hírrel nem szembesülhettek az elmúlt időben a Wizz Air kapcsán, hiszen a hajtóművek körül kialakult problémák, a közel-keleti konfliktus, vagy a költségek emelkedése sem segít a profit javulásában.

Ugyanakkor az indikátorok már némi túladottságot jeleznek, valamint az MACD is beadta a vételi jelzést. Új lendületet a 15,5 fontos szintek áttörésével szerezhetne a részvény, illetve a mozgóátlagon való átjutás is fontos lenne. Akadályt még a 25 fontos szintek képezhetnek, ezt egyébként már tavaly július óta nem tudta meghaladni az árfolyam.

A Wizz Air heti grafikonja (2024. 11. 07. 12:00)

Az elemzők sem túl optimisták már a Wizz Air kapcsán, így a célárak és ajánlások között is nagy megosztottság mutatkozik, 8 vételi, 12 tartási és 5 eladási ajánlás figyelhető meg a Bloomberg adatbázisában. Ugyan 17,5 fontos konszenzusos célár látszik, amelynek elérése jelentős felértékelődést jelentene, de összességében azért továbbra is látni kockázatokat a Wizz Air körül.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.