Meggyőző teljesítményt tett le az asztalra a negyedik negyedév során a Meta, ezzel a befektetők is elégedettségüket fejezték ki, így 460 dollár felett nyithat a részvény. A monetizáció terén is fejlődés mutatkozik, ezzel együtt pedig a profitabilitás kapcsán is a javulás útjára lépett a társaság, így utoljára 2021-ben látott szintekre emelkedtek a profitmarzsok. Az elmúlt időben végrehajtott költséghatékonyság növelését célzó lépések immár pozitív hatásokat fejtenek ki, amely a részvényesi értékteremtésben is segítséget nyújt. A befektetők az új osztalék és részvény-visszavásárlási program bejelentését is örömmel fogadhatták.

Erősen zárta a 2023-as évet a Meta, így már nyoma sincs a gyengébb 2022-es részvénypiaci szereplésnek, a tegnap este közzétett jelentésre is igencsak pozitívan reagáltak a befektetők, így új csúcson nyithat majd az árfolyam. Az elemzői várakozásokat könnyedén felülmúlta a Meta, ráadásul nagymértékű bevételnövekedést tudott realizálni, míg költségsoron nem tapasztalhattak ekkora mértékű emelkedést a befektetők.

Kitarthat a dinamikus növekedés

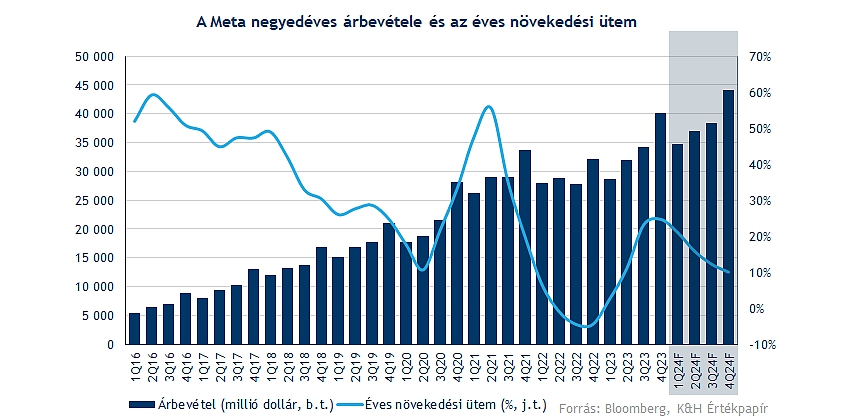

Új rekordbevételt ért el a társaság, hiszen már a 40 milliárdot is meghaladta az összbevétel mértéke a negyedik negyedévben, ebből közel 39 milliárd dollár származott a hirdetésekből. Éves szinten egyébként közel 25 százalékos bevételbővülés mutatkozott, ezzel tovább folytatódott az előző negyedévben megkezdett dinamikus javuló tendencia. Érezhetően javul az online hirdetési piac, valamint a Reality Labs is 1 milliárd dollárral járult hozzá a bevételek alakulásához, bár ez még mindig eltörpül a Family of Apps bevételeihez képest. Emellett említésre méltó, hogy a kínai szegmens is nagy javulást mutatott tavaly, hiszen a Temu vagy a Shein jelentős mértékű összeget fektetett a Facebook, illetve az Instagram hirdetésekre.

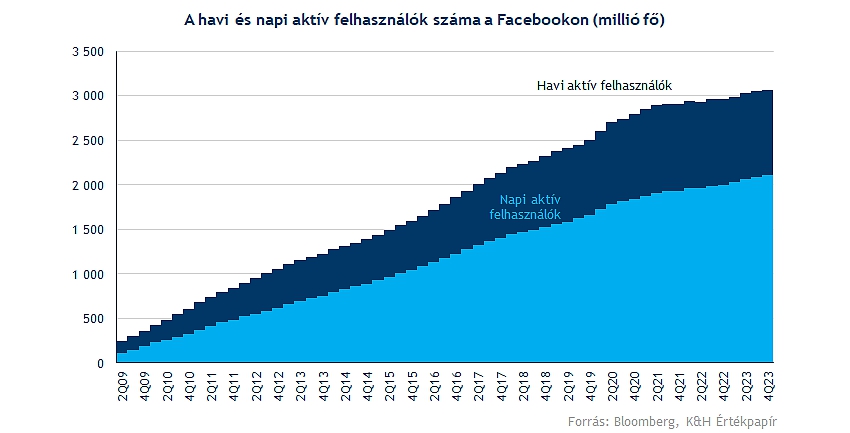

A felhasználói bázis is további növekedést mutatott, hiszen a Facebook napi aktív felhasználói száma 2,11 milliárdra emelkedett, ezzel pedig a konszenzus előzetes várakozásait is felül tudta múlni. Havi alapon nézve már 3,07 milliárd aktív felhasználót láthatunk a Facebook kapcsán, míg a Family of Apps összességét nézve már 3,98 milliárd aktív felhasználó figyelhető meg. Ugyan a korábbi évekhez hasonló növekedésre nem sok esély mutatkozik már a rendkívül magas bázis miatt, így ez a 6 százalék körüli bővülés mindenképp kedvező hírnek számít.

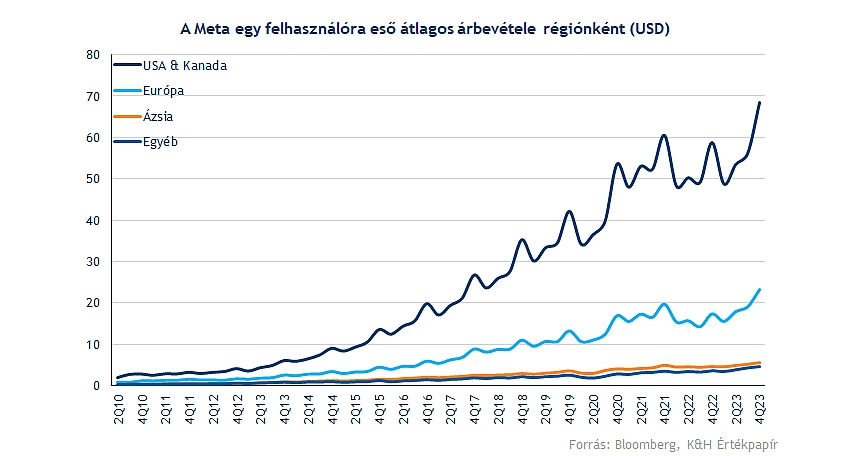

Erős javulás figyelhető meg monetizáció terén is, hiszen 10,1 dollár lett az egy felhasználóra jutó bevételek (Family of Apps) értéke a negyedév során, ezzel éves szinten megközelítette a 35 dollárt a Meta. Csak a Facebook eredményeit nézve még erősebb javulást figyelhetünk meg, itt a negyedévre 13,12 dolláros ARPU jutott globális szinten. Persze régiónként eltérő a bevételek aránya, a legmagasabb, 68 dollár feletti ARPU az Egyesült Államokat és a Kanadát magába foglaló szegmensből származik.

Sikerült visszaszorítani a költségeket

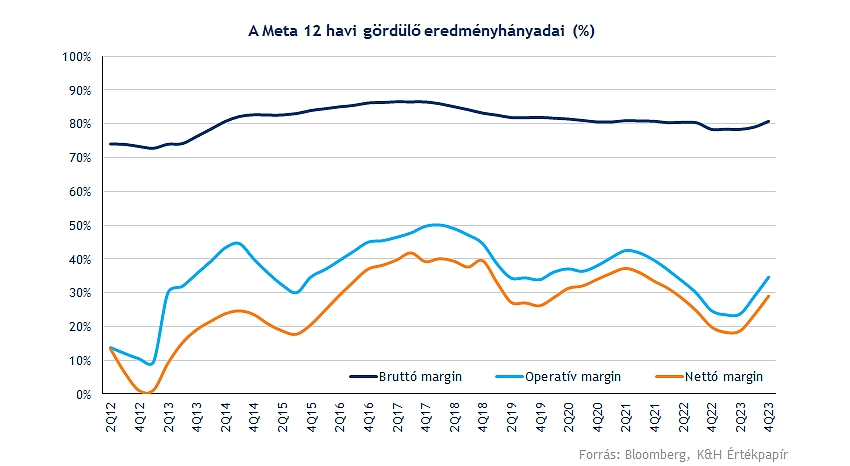

Az elmúlt év már a költséghatékonyság jegyében telt a Meta-nál, így több drasztikus lépésnek, költségcsökkentésnek köszönhetően sokat javult a cég profitabilitása. Egy év alatt a munkavállalóinak 22 százalékától megvált a társaság, ez pedig jelentős mértékű költségmegtakarítást eredményezett ebben az időszakban már. A jobb eredményesség jegyében még 2022 elején jelentette be Mark Zuckerberg, hogy nagyobb mértékű átstrukturálást hajtanak végre a közeljövőben, ezzel is javítva a profittermelést a csoportnál.

A költségek összességében 8 százalékos visszaesést mutattak éves alapon, egyedül a kutatás és fejlesztésekre elköltött összeg mértéke emelkedett, míg a többi költségsoron már mérséklődés figyelhető meg. Ez pedig a dinamikus bevételnövekedéssel kiegészülve már érdemi profitnövekedés és marzs-javulást eredményezett. Az operatív profit ezzel 16 milliárd dollár fölé tudott emelkedni, ami 40 százalék feletti eredményhányadot jelent, amelyre utoljára 2021 első felében volt képes a Meta. Nettó profit oldalon még szembetűnőbb a változás, hiszen a 14 milliárd dolláros eredmény egyrészt triplája az egy évvel korábban tapasztalt eredménynek, valamint ehhez 35 százalék körüli profitmarzs párosult.

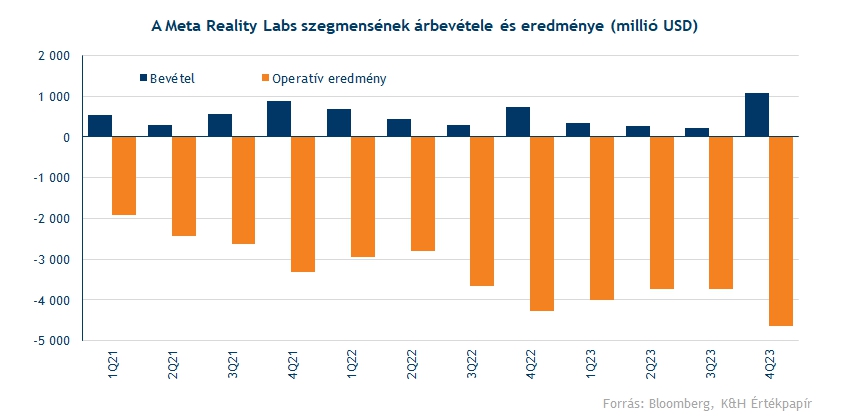

Azért a Meta-nál sem alakul minden úgy, ahogy azt korábban megálmodták volna, hiszen a virtuális valóság fejlesztéséért felelős Reality Labs szegmens változatlanul jelentős veszteséget termel a cég számára. A negyedév során már a 4 milliárdot is meghaladta az operatív veszteség mértéke, ez pedig összességében azért visszább húzza a cég eredménytermelő képességét, bár hatalmas problémákról azért így sem beszélhetünk. Mark Zuckerberg továbbra is kitart az AI és a Metaverzum fejlesztése és víziója mellett, így inkább hosszabb távú megtérülésre lehet számítani a szegmens kapcsán.

Tehát látható, hogy a core üzletág húzza ki a bajból a céget, hiszen a Family of Apps szegmens 39 milliárdos bevétele mellett 21 milliárdos üzemi eredményt ért el, amely közel 54 százalékos marzsot jelez. Így kérdéses, hogy a befektetők meddig lesznek türelmesek a „pénzégető” Reality Labs projekttel, hiszen ez komoly részvényesi értékrombolást jelent, bár összességében így is javuló pályán mozog a Meta, ez pedig némi levegőhöz juttathatja a vezetőséget. A tisztított negyedéves 5,33 dolláros EPS is kiemelkedő eredménynek számít, így az év egészét nézve 15 dollár körüli EPS elérésére volt képes a társaság, amely bőven meghaladja a korábbi évek számait.

A készpénztermelő képessége is sokat javult a vállalatnak a tavalyi év során, így a készpénzállomány 65,4 milliárd dollárra emelkedett 2023-ban. Ennek köszönhetően 50 centes részvényenkénti osztalék mellett döntött a társaság, emellett pedig 50 milliárd dollár értékű részvény-visszavásárlási programot is bejelentettek.

Mit hozhat a jövő?

Összességében optimistának nevezhető a cég menedzsmentje, az év első negyedévére 34,5-37 milliárd dollár közötti bevételt prognosztizálnak, amely dinamikus növekedést jelentene a tavalyi 28 milliárdos árbevételhez képest. Azonban kiemelték a jelentésben, hogy a költségek tekintetében is várható növekedés, így 94-99 milliárd közötti költségteherrel számolnak az egész évre vonatkozóan. Ebben egyrészt az infrastruktúra fejlesztése, valamint a növekvő bérköltségek is szerepet játszhatnak, nem is beszélve a Reality Labs kiadásairól.

A növekedési kilátások azonban nincsenek veszélyben, hiszen az ellenálló gazdaságok, a javuló piaci környezet további bevételnövekedést eredményezhet, amely a profitabilitást is feljebb húzhatja. A vállalat továbbra is elkötelezett az AI fejlesztése terén is, hiszen ezáltal a monetizáció is javulhat, emellett az infrastrukturális fejlesztésekben is nagy segítséget jelenthet.

Új rekordok a grafikonon is

Talán a 2022-ben látott mélyrepülést követően nem sokan gondolták volna, hogy idén már új történelmi csúcsokat tud elérni a részvény, így a 90 dollár alatti szintekről 400 dollár fölé tudott visszajutni a papír. Ráadásul ma egy nagyobb ugrással indíthatja a kereskedést a Meta, a befektetők szemmel láthatóan elégedettek a látottakkal, így 16-17 százalékos pluszba kerülhet nyitásra az árfolyam.

Nem sok korrekciót produkált az elmúlt évben a Meta, ugyan a 300 dolláros szinteken némi bizonytalanság volt megfigyelhető, de hamar folytatni tudta az emelkedő trendjét, így idén már a történelmi csúcsokat is meg tudta dönteni a részvény. A költséghatékonyság javulása, az AI térhódítása, illetve a technológiai papírokat iránti kedvező piaci hozzáállás egyik nagy nyertese a Meta, így akár hosszabb távon is folytathatja az útját felfele. Ugyan az indikátorok már némi túlvettséget jeleznek, ráadásul a mai emelkedés tovább lökheti felfelé az RSI értékét is.

A Meta heti grafikonja (2024. 02. 02. nyitás előtt)

Az értékeltséget tekintve azért már nem mondhatjuk, hogy túlzottan alulértékelt lenne a részvény, hiszen míg 2022-ben 10 alatti előretekintő P/E ráta volt látható, mostanra már 21 fölé került a mutatószám értéke. Azonban kiemelendő, hogy a Meta korábban is forgott már hasonló értékeken, így változatlanul maradhatna még tér a részvény előtt. Az elemzők összességében optimisták, több céláremelés is érkezett, így a konszenzusos célár már 490 dollár felett áll.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.