Rácáfolt a pesszimista várakozásokra a J.P. Morgan, valamint a Wells Fargo is, és a Citigroup is, így a bankrészvények pluszban kezdték a kereskedést a jelentések közzététele után. Tovább növekvő kamatbevételek és stabil befektetési banki bevételek jellemezték a második negyedévet. Ugyan relatív magas céltartalékolást látni a második negyedévben, a bankok profitabilitása még mindig erős, valamint a tőkemegfelelési szintek is magasak, így a nagybankoknál továbbra is stabilitás látható.

Az elmúlt félév alapján az mindenképpen kijelenthető, hogy nem a bankszektor volt a befektetők kedvence a részvények közül. Előzetesen a várakozások negatívak voltak a banki jelentésekkel kapcsolatban, mivel nagy céltartalékképzést jeleztek előre. Ugyanakkor az látható, hogy a Fed kamatemeléseinek köszönhetően a bankok kamatbevételei magas szintre kerültek, és ameddig ez a környezet fennmarad, addig a nettó kamatbevételekben magas szintek jöhetnek a következő negyedévekben is. A befektetési banki bevételek esetében már más a kép. A jelentéseknél itt is sikerült felülmúlni a várakozásokat például a J.P. Morgannek, de a Citigroupnak már nem. Összességében emiatt pozitívan reagálnak a bankrészvények a jelentésekre, mindez pedig segítheti az indexeket a jelentési szezonban. A stabil eredmények mellett azért érdemes figyelni a céltartalékolás, valamint a hitelezési veszteségek szintjére is, mivel utóbbi kisebb emelkedést mutat az egyes bankoknál.

A legnagyobb bankok mellett alapkezelőként a Blackrock is közzétette negyedéves jelentését, a második negyedév végére a kezelt vagyon nagysága meghaladta a 9400 milliárd dollárt. Ez 1000 milliárd dollár körüli növekedést jelent az előző évhez képest. Mindez meghaladta az elemzői várakozások által előrejelzett kezelt vagyon nagyságot, amely a Blackrock esetében a legfontosabb indikátor a bevételek, valamint a profitnövekedés szempontjából. A Blackrock jelentéséből is látható, hogy a befektetési banki bevételek a vártnál erősebben alakulhattak a második negyedévben, emiatt a többi banknál is kedvező eredményekre lehet készülni.

J.P. Morgan

A bankrészvények márciusban visszaestek, és ez alól a J.P. Morgan sem volt kivétel. Ezt az esést azonban mostanra kiheverte a részvény, és a bankszektort érintő kockázatok után, már sokkal inkább arra koncentráltak a befektetők, hogy a csődközeli helyzetbe került First Republic felvásárlása milyen (inkább pozitív) hatásokkal fog járni a J.P. Morgan számára.

A J.P. Morgan tavasszal bejelentette, hogy felvásárolja a First Republic bankot. Amellett, hogy a felvásárlás hatásaival is számolni kell, amely egyrészt profitoldalon most pozitív, viszont költségoldalon további negatív hatást fog jelenteni, a J.P. Morgan saját tőke arányos megtérülésére, valamint a tőkemegfelelési mutatók magas szintjére is minimális hatással volt a felvásárlás.

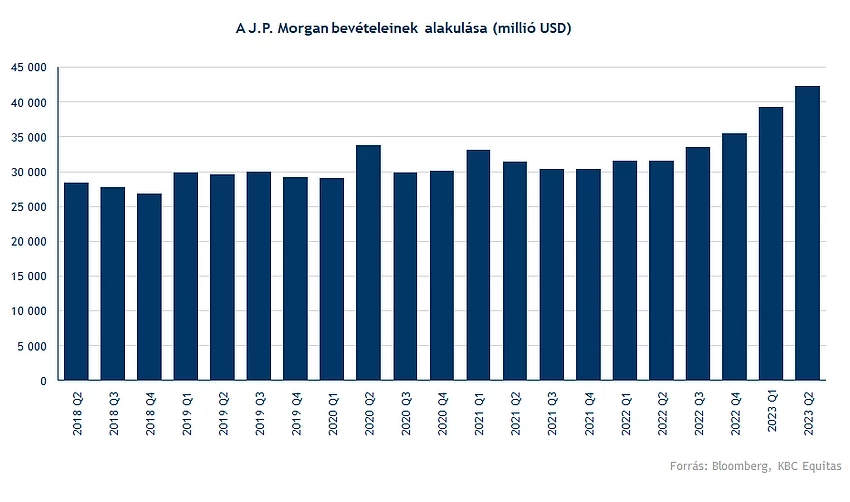

A negyedéves eredményeket nézve az összehasonlítás a First Republic bank felvásárlása miatt nehézkes, de a felvásárlási hatások nélkül is növekedés látható. A nettó kamatbevételek a Fed kamatemeléseinek köszönhetően tovább tudtak emelkedni, így a bevételeknél rekordszintet lehetett látni a negyedév során. A 41,3 milliárd dolláros bevétel felülmúlta az elemzői várakozásokat is. A teljes bevételből a kamatbevételek 21,8 milliárd dollárt tettek ki. Várhatóan pedig az év további részében is magas nettó kamatbevételre lehet számítani, mivel egyelőre még mindig magas kamatkörnyezetre lehet számítani az év második felében is. Emiatt a J.P. Morgan megemelte a teljes évre vonatkozó nettó kamatbevétel várakozását is 84 milliárd dollárról 87 milliárd dollárra.

Jamie Dimon a bank vezérigazgatója a negyedéves jelentést követő kommentárban hangsúlyozta, hogy az amerikai gazdaság továbbra is ellenálló, és bár a fogyasztásban látható lassulás, de összességében a háztartások mérlege stabil. Emellett pedig a munkaerőpiacon sem láthatók negatív trendek.

A bevételek 34 százalékkal emelkedtek éves alapon a J.P. Morgannél, amennyiben a felvásárlási hatásokat nem számoljuk, akkor 21 százalékos volt az emelkedés. A költségek 11 százalékkal emelkedtek a második negyedévben, amelynek egy része szintén a felvásárláshoz köthető, valamint magasabb jogi költésekhez.

A jelentési szezon előtt a banki jelentésekkel kapcsolatban a várakozások magas céltartalékolásról szóltak. A hitelezési veszteségek, valamint a céltartalékolás viszont magas szinten volt a második negyedév során. Erre azonban a várakozások alapján számítani is lehetett, bár a mértéke végül meghaladta a várakozást. Negatívumnak ez tekinthető a jelentésben. Összességében viszont a bevételek és a profit növekedése felülírja a negatív hatásokat, ugyanakkor arra érdemes figyelni, hogy a hitelek portfólióminősége hogyan alakul a jövőben.

Összességében 2,9 milliárd dollár volt a céltartalékképzés és a hitelezési veszteségek miatti leírás. Ebből, ha nem számítjuk a First Republichoz köthető hitelezési veszteséget, akkor csak 1,7 milliárd dollár volt a leírás. A First Republic miatt is megemelkedő leírások azért emelkedő trendet mutatnak az elmúlt negyedévek alapján, ezzel pedig a koronavírus járvány időszaka óta az egyik legnagyobb negyedéves leírást könyvelték el a bankok.

A First Republic 2,4 milliárd dollárral járult hozzá a nettó profithoz a negyedév során, amelyből 2,7 milliárd dollár a könyv szerinti értékhez képest alacsonyabb vételárhoz kapcsolódik. Nyilván a felvásárláshoz extra költségek, illetve céltartalékképzés is hozzátartozik, így nem egyértelműen pozitív a felvásárlás mérlege.

A J.P. Morgan profitja a második negyedévben éves alapon 67 százalékkal emelkedett, és az első negyedévhez képest is 15 százalékos volt a növekedés. Ezzel 14,4 milliárd dolláros profitot ért el a bank, mindez pedig 20 százalékos ROE-nak felel meg.

A J.P. Morgan a jelentés után új éves csúcson nyitott, ezzel pedig folytatódhat az emelkedő trend a papírnál. A 144 dolláros ellenállást már korábban áttörte a részvény, a jelenlegi mozgások alapján már a korábbi történelmi csúcsokat célozhatja meg a részvény. Lefele támaszként a 144 dolláros szint szolgálhat, valamint a mozgóátlagok segíthetik még a részvényt egy visszaesés esetén.

A J.P. Morganre vonatkozó célárak átlaga 163 dollár, amely a jelenleg árfolyamnál 8,4 százalékkal magasabb. Az egy részvényre jutó saját tőke 98,11 dollár, ezzel közel 1,7 szeres P/BV rátán forog. Mindezt azonban indokolhatja a magas saját tőke arányos megtérülés is.

A J.P. Morgan heti grafikonja (2023. 07. 14. 16:00)

Wells Fargo

A nettó kamatbevételek szépen növekedtek a Wells Fargonál, és összességében a bank gyorsjelentése felülmúlta a várakozásokat. 2023 második negyedéve alatt már 13,16 milliárd dollár bevétel folyt be innen a bankhoz, ami 29 százalékos növekedést jelent éves szinten. Ebben az is segített, hogy tavalyhoz képest a kihelyezett hitelek állománya viszont nőni tudott, így az elmúlt negyedév alatt átlagosan már 946 milliárdos hitelállománya volt a banknak, javítva a kamatbevételeken. A bank egyéb bevételei is növekedni tudtak 2022 azonos időszakához képest, bár ezen a soron már csak 8 százalékos bővülés mutatkozott, ami elsősorban a magasabb kereskedési bevételeknek és a kockázati tőke üzletágon belüli alacsonyabb értékvesztéseknek volt köszönhető. Látható azonban, hogy a betétállomány csökkent, amely a növekvő fogyasztásnak is köszönhető.

Emellett a sajáttőke-arányos megtérülése is jóval magasabb volt az idei második negyedévben a banknak, a tavalyi 7,2 százalékhoz képest már 11,4 százalékos ROE-t ért el a társaság. Az továbbra is látható, hogy az amerikai nagybankok jelentős profitokra tudnak szert tenni a kamatkörnyezet emelkedésével, és ebben a Wells Fargo sem jelentett kivételt. Ahogyan az várható volt a hitelkártyák esetében nagyobb összegű leírásokra került sor, de az 1,7 milliárdos összeg közel sem nevezhető kritikusnak. A cég pénzügyi igazgatója kiemelte, hogy a magas bevételek mellett kitartanak a költségcsökkentési tervek mellett, aminek pénzügyi hatása is érzékelhető, ugyanis előző negyedévhez képest már 5 százalékos csökkenés volt látható a nem kamatjellegű ráfordításoknál.

Így összességében 4,9 milliárdos nettó profitot jegyzett az amerikai nagybank, ami bár minimálisan alacsonyabb az első negyedéves eredménynél, így is bőven felülteljesítette az elemzői várakozásokat. A gazdasági környezet javulásával már a Wells Fargo vezetői is optimistábban látják a jövőt, ezért az idei év végére már 14 százalékos nettó kamatbevétel-növekedést várnak a korábban előrejelzett 10 százalék helyett. A vártnál erősebb negyedéves eredményekre, valamint a kedvező kilátásokra a befektetők meglehetősen pozitívan reagáltak, így a részvény árfolyama több mint 3 százalékos emelkedéssel indította a napot. A kezdeti emelkedés után azonban kisebb visszaesés látható napon belül, persze az árfolyam még pluszban tartózkodik. Az enyhe emelkedő trend azonban így is folytatódhat a Wells Fargonál, amellyel megcélozhatja az év eleji lokális csúcsokat.

A Wells Fargo napi grafikonja (2023. 07. 14. 16:00)

Citigroup

Összességében a várakozásoknak megfelelő eredményekről számolt be a Citigroup, azonban a jelentés kapcsán érdemes kiemelni a hitelezési veszteségeket is a nagyobb mértékű növekedés mellett. Globálisan az egyik legnagyobb hitelkártya kibocsátóként a magasabb kamatkörnyezet, valamint a fogyasztási hitelek növekedése segítette a bevételeket, ugyanakkor a hitelezési veszteségek is emelkedtek. A bevételekben a Citinél 11 százalékos emelkedés látható, viszont a személyi hiteleknél például 78 százalékkal emelkedtek a leírások. A befektetési banki bevételeknél szintén inkább a vártaknak megfelelő eredményeket lehet látni.

Összességében az EPS 39 százalékkal csökkent az egy évvel korábbi szinthez képest, a ROE pedig 5,6 százalékra csökkent 7,5 százalékról. Ezzel azért nem számít a bankok közül kiemelkedőnek a Citigroup jelentése. Bár a részvényárfolyam a nyitás előtti kereskedésben pozitívan reagált a jelentésre a részvényárfolyam a kezdeti pluszok után visszaesést mutat. Ezzel még nem valósult meg az ék alakzatból történő kitörés, amellyel javulhatna a technikai kép.

A Citigroup napi grafikonja (2023. 07. 14. 16:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.