Hiába a rekordbevétel az Intelnél a befektetők mégsem lehetnek maradéktalanul elégedettek. A bevételnövekedés mellett a költségek is emelkedtek, az előrejelzések alapján pedig a profitabilitás a következő időszakban gyengébb lehet. Egyre inkább látszódik, hogy az ázsiai gyártókkal való verseny és a saját gyártás egy költséges stratégia lesz az Intel számára, ráadásul a gyártónak a technológiai lemaradást is be kell hoznia. Az árfolyam a jelentés közzététele után várhatóan mínuszban nyithat.

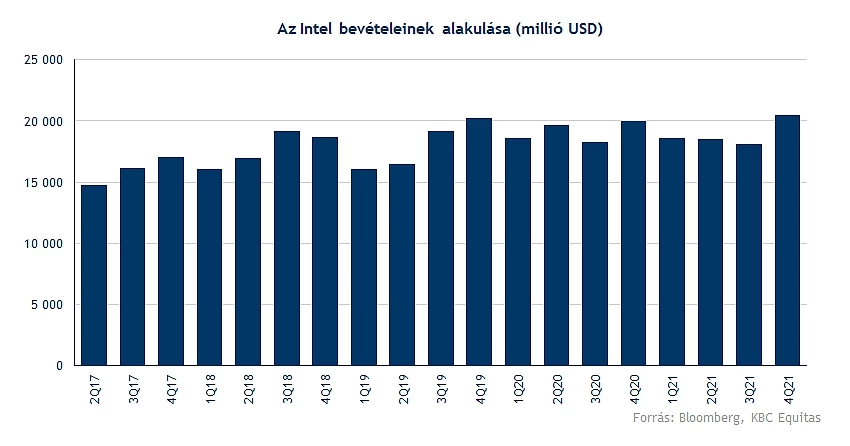

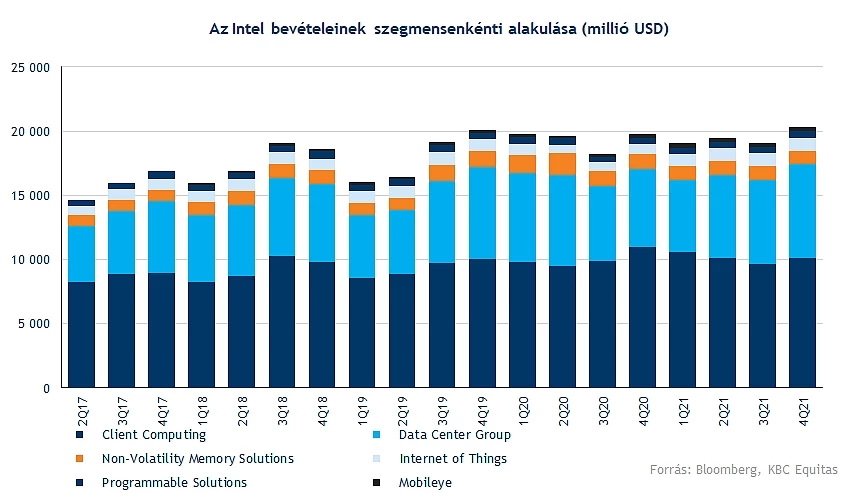

A negyedik negyedévben folytatni tudta a növekedést az Intel, és a bevételek új rekordszintre emelkedtek. Az eladások növekedését a szerverekbe készült chipek értékesítése hajtotta főleg. A teljes évet nézve 74,7 milliárd dolláros bevételt ért el az Intel, amely éves szinten 2 százalékos növekedésnek felel meg.

A főbb szegmensek között azonban jelentősebb az eltérés, míg a szerverekbe készült chipek esetében 17 százalékkal növekedett a volumen, illetve további 4 százalékkal az ár, addig például a laptopok esetében 26 százalékkal csökkent a volumen. Igaz az eladások csökkenését, valamelyest tudta kompenzálni az áremelkedés, amely a személyi számítógépek piacán jelentősebb volt. Az átlagos eladási ár a PC-k esetében 11 a notebookok esetében 14 százalékkal emelkedett éves alapon.

Továbbra is kitart a kereslet az iparágban, egyes elemzések alapján pedig a chiphiány tovább húzódhat ebben az évben is. A koronavírus-járvány okozta fennakadások a beszállítói láncokban. Ugyan az Intel „házon belül” tartja a gyártást, azonban így is felmerülhetnek problémák bizonyos alapanyagoknál.

Az utóbbi időszakban az Intel felől inkább negatív hírek érkeztek. Az alacsony növekedés csak az egyik probléma, amelyet negatívan értékelhetnek a befektetők. A jelenleg tervezett beruházások az eredményhányadokat is csökkenthetik, amely a friss profitelőrejelzésben is megjelent. Az Intel korábbi döntése, mely szerint továbbra sem szervezik ki a gyártást, hanem az Egyesült Államokban. Természetesen más szemszögből nézve indokolható a döntés, és akár a geopolitikai kockázatok oldaláról megközelítve, illetve a Kína és az Egyesült Államok közötti konfliktus miatt is racionális lépés az Egyesült Államokban további gyártókapacitásokat kiépíteni. Az új üzem Ohio-ban például 20 milliárd dollárba fog kerülni az Intelnek.

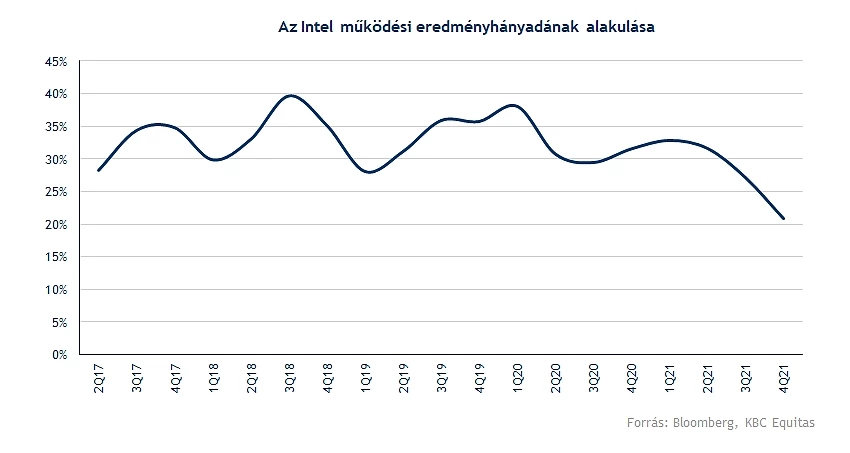

A költségek növekedése pedig a tavalyi negyedik negyedéves eredményen is látszódik. A negyedik negyedévre a működési eredményhányad 24 százalékra csökkent. Összességében a kutatásfejlesztési és az általános költségek 11 százalékkal emelkedtek, amely az enyhe bevételnövekedéssel együtt komolyabb visszaesést eredményezett a marzsokban. A működési eredményhányad 5,1 százalékponttal esett vissza, míg az adózott eredmény 21 százalékkal csökkent a negyedik negyedévben. A teljes éves eredményt nézve valamivel jobb volt a teljesítmény, csak 5 százalékkal esett vissza a nettó profit.

Az alacsony növekedés és az emelkedő költségszint viszont a piacnak egyelőre nem tetszik, és ez a részvényárfolyam gyengélkedésében is megjelenik. A jelenlegi negyedévben 80 centes EPS-t vár a menedzsment, ehhez képest a konszenzus 86 centre számított. A működési eredményhányad tovább csökkenhet. Hosszabb távon tekintve különösen negatívum, hogy a 2018-as 40 százalék közeli eredményhányadról majdnem a felére esett vissza a profitabilitás. Mindeközben például az AMD esetében jelentősebb a javulás a profitabilitásban is.

A jelenlegi negyedévnek nem kedvez a szezonalitás, illetve a továbbra is fennálló alapanyaghiány sem. Emiatt az Intel 18,5 milliárd körüli árbevételre számít. Ez a negyedik negyedévhez képest alacsonyabb szintet jelent, miközben a profitabilitásban a jelenlegi trendek folytatódása várható. Az Intel szerint a hiány ugyan mérséklődhet az előttünk álló időszakban, viszont még 2023-ig is kitarthat. A vállalat jelentéssel együtt 5 százalékkal emelte meg a negyedéves osztalékot, 0,365 dollárra, amely éves szinten így 2,8 százalék körüli osztalékhozamot jelent.

Technikai kép

A technikai kép egyelőre kevésbé fest jól az Intel esetében, az árfolyam ugyan vissza tudta tölteni a korábbi rést, azonban az év eleje óta a szektorral együtt gyengén teljesített a papír. Jelenleg egy rövidtávú emelkedő trendvonal húzható be, illetve az 50 napos mozgóátlag környéke meg tudta fogni a visszaesést. Fordulat esetén a részvényárfolyam a 200 napos mozgóátlagot, illetve az 56 dollár környéki lokális csúcsot érheti el első körben az árfolyam. A mozgóátlagok és az 56 dolláros szint áttörése után a 61 dolláros szint jelentheti a következő ellenállásszintet, amely egy korábbi rés alja. Egyelőre a történelmi csúcsok elérése messzinek tűnik.

A részvényárfolyam pedig várhatóan mínuszban nyithat az inkább csalódást keltő előrejelzés miatt. A közel 3 százalékos mínusz esetén az elsődleges támasz a 47,5 dolláros szint lehet, amelynek letörése esetén a 43 dollár körüli szintek jelenthetnék további támaszt. Ezek a tavalyi mélypontok szintjei.

Jelenleg a részvény 14 körüli előretekintő P/E rátán forog, amely önmagához képest nem alacsony érték az Intel részvényénél. Az iparági átlag viszont 25,5, amelynél jóval alacsonyabb szorzószámon forog a részvény. Ezt nagyrészt magyarázza az elmúlt évek átlag alatti növekedése a cégnél. Annak ellenére, hogy a világ legnagyobb gyártójáról van szó, a növekedési ütem mérsékelt volt, valamint piaci részesedést is vesztett a cég, amelyet a piac negatívan értékel.

Az Intel napi grafikonja (2022. 01. 27. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.