Ugyan erős negyedévet tudhat maga mögött a vállalat, így az újabb rekordbevételnek köszönhetően az elemzőket is meglepte a cég, azonban a következő időszak kapcsán már korántsem ilyen pozitív a kép. A makrokörnyezet megváltozása következtében jelentősen nőttek a vállalat költségei, továbbá a következő negyedévben az elemzői konszenzushoz képest gyengébb eredményeket prognosztizál a társaság. A befektetők nem fogadták jól a híreket, így 6-7 százalékos mínuszban indíthatja a mai kereskedést a részvény.

Nem feltétlenül ilyen jelentésre vártak a befektetők, mint amit tegnap az Nvidia közzétett. Az első negyedéve ismét a vártnál erősebb lett, így nem csak az elemzői várakozásokat múlta felül a vállalat, hanem sikerült újból rekordbevételt realizálniuk. Az elért 1,36 dolláros EPS így kifejezetten jónak mondható a vállalat esetében. A kiemelkedő eredményeket elsősorban az adatközpontokért, illetve a játékokért felelős szegmenseknek köszönheti a vállalat. Azonban ami negatívum, hogy a jelenlegi makrokörnyezet igencsak érzékenyen érinti a vállalat működését, így a költségek növekedése a marzsok alakulására is kihatással van.

Újabb rekordbevétel

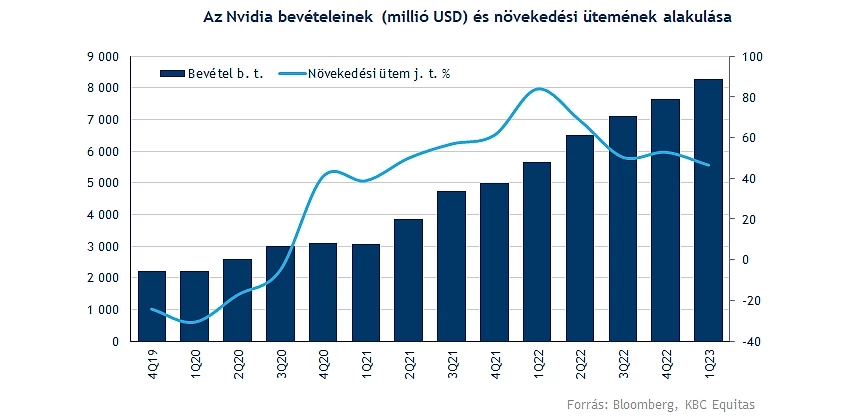

Továbbra is felfutás látszik bevételek tekintetében, így zsinórban a nyolcadik negyedévében tudja túlszárnyalni az előző negyedéves bevételeit a társaság, ennek eredményeképpen éves alapon is 46 százalékos bővülés látható. Összességében látható, hogy a korábbi 80 százalékos növekedési ütemet már nem tudja tartani a cég, azonban ez a növekedés továbbra is nagymértékűnek tekinthető.

Negatív hír azonban, hogy a vállalat vezetősége felhívta a figyelmet, hogy a jelenlegi negyedév során 8,1 milliárd dolláros bevétellel kalkulálnak, amely jelentősen alulmúlja az elemzői konszenzus 8,5 milliárd dollár feletti várakozását. Ez azt is jelentené, hogy nem sikerülne tovább emelni a bevételeket negyedéves alapon, utoljára ilyenre több mint 2 éve nem volt példa.

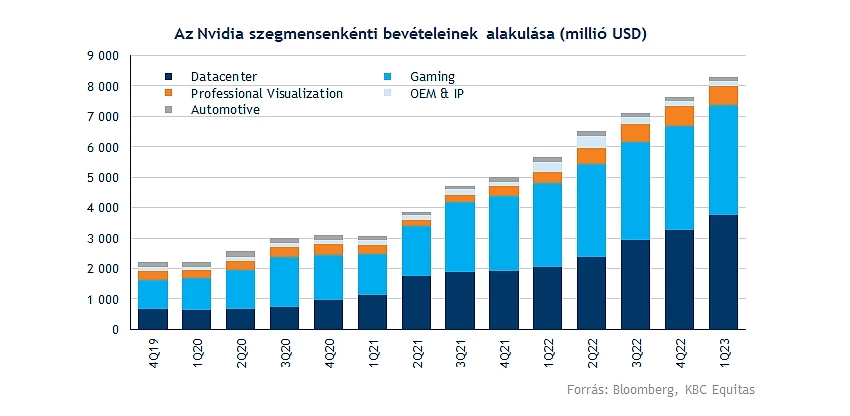

A szegmensek közül továbbra is az adatközpontok, illetve a játék üzletág jelentik a fő bevételforrást. Mindkét szegmensben szignifikáns növekedést láthatunk, fordult az elmúlt időszak trendje, így idén már az adatközpontokból származott nagyobb bevétele a vállalatnak. Nem sokkal maradt le a játékszegmens sem, így a két üzletág az összbevétel 89 százalékát adja.

A folyamatos fejlesztéseknek hála, új GPU, CPU, DPU van kilátásban, így ezek iránt hatalmas keresletet vár a vezetőség a második félév kapcsán. A jelenlegi eszközök is kiváló teljesítményt nyújtanak, így többek között robotokhoz, AI-fejlesztéshez, illetve akár önvezető autókhoz is gyártanak chipeket.

A két kisebb szegmense közül a design programokért felelős üzletág teljesített még jobban, itt éves alapon 67 százalékos bővülést láthattunk, így 622 millió dolláros bevételt ért el itt a társaság. Az új GPU-knak köszönhetően még erősebb technológia állhat a grafikusok számára. Az autóipari szegmens mind negyedéves alapon, mind éves alapon 10 százalékos csökkenést produkált, ez elsősorban az utóbbi időben gyengélkedő autóipari helyzetnek tudható be. A makrohelyzet megváltozása érzékenyen érintette ezt az iparágat, továbbá az ellátási láncokban felemerülő problémák is negatív hatást mutatnak.

Továbbra is stabil a profitabilitás

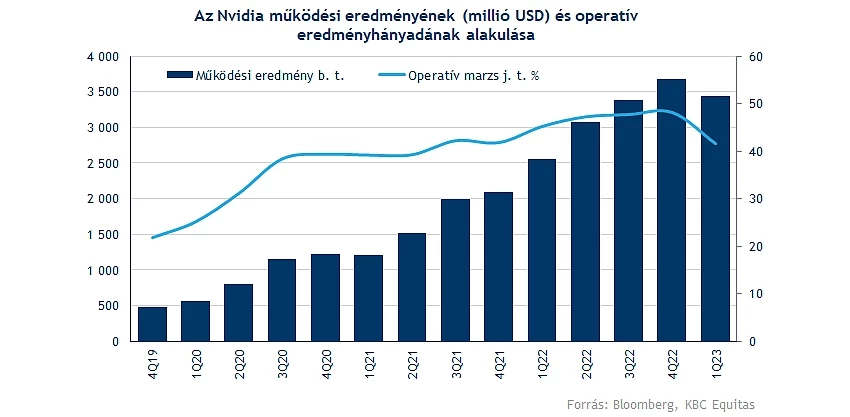

Látni kell, hogy a költségek emelkedése nem jött jól az Nvidia számára sem, ennek köszönhetően az előző negyedévhez képest a működési eredménye is romlott valamelyest. A cég operatív költségei is jelentősen emelkedtek, így a 35 százalékos növekedésnek hála a negyedév során már 1,6 milliárd dollárt mutattak. Látható, hogy az operatív eredményhányad is enyhe csökkenést mutat, azonban a profitabilitással nincs komolyabb probléma továbbra sem, így is magas szinten mozognak a marzsok.

Vannak kihívások idén

Ahogy korábban is említettük, már a jelenlegi negyedévben is lassulást vár az Nvidia, hiába az óriási kereslet a termékek iránt, a makropiaci problémák ronthatják a vállalat eredményeit. Ebben a negyedévben 500 millió dolláros bevételkiesést vár a háború, illetve a kínai lezárások kapcsán a menedzsment. Korábban abban bízott a vezetőség, hogy az év második felében enyhülhet a nyomás az ellátási láncokban, azonban a kínai járványhelyzet, illetve a háború eseményei is alaposan elrontották a kilátásokat.

A költségterhek növekedése miatt kénytelen lépéseket tenni a cég, így a jövőben lassítják az új munkavállalók felvételének ütemét. A magas marzsok fenntartása továbbra is célja a menedzsmentnek, így a második negyedév kapcsán is 65-67 százalék közötti bruttó profitmarzs elérését látja reálisnak a vállalat. A költségek azonban a következő időszakokban még tovább emelkedhetnek, így ez az egész szektorra nézve negatívum lehet.

Meddig eshet még az árfolyam?

Mutatott már erősebb technikai képet is az Nvidia, így a tavaly novemberi csúcshódítás óta jelentős esésen van túl, a jelenlegi helyzet alapján úgy tűnik, hogy ma is 6-7 százalékos mínuszban nyithat a részvény. A csúcs óta ez már 50 százalék feletti mínuszokat jelent a papírnak, valamint a tegnap közzétett negyedéves jelentés sem segít sokat az árfolyamnak.

Támaszokat a 146-160 dollár közötti zóna jelentheti elsősorban, ebben a tartományban nyithat ma az árfolyam, így érdemes lesz figyelni, hogy sikerül-e újabb lendületet kapnia az árfolyamnak, esetleg letöri ezeket a szinteket is a részvény. Távolabb még a 116 dolláros szint, illetve a 200 hetes mozgóátlag jelenthet támaszt.

Felfelé sokat kéne mozognia a papírnak a csúcsok eléréséhez, így elsődleges feladata a 200 dolláros szintek újbóli meghódítása lehet. Ellenállásként a 209 és 229 dolláros szint szolgálhat, illetve az 50 hetes mozgóátlagon való átjutás is sokat javítana a technikai képen. A 270 dolláros szint elérése már hatalmas felértékelődéssel járna, így ez inkább hosszabb távú tervként szerepelhet az Nvidia tarsolyában.

Az indikátorok is zuhanórepülést mutattak az elmúlt hónapokban, így az RSI novemberben még 85 pontos szintek felett járt, viszont ma már a 30-as, túladott zónát közelíti az indikátor. Az MACD is hasonló képet mutat, így az indikátorokban esetleg feltűnő fordulat sokat segíthetne az árfolyamnak is.

Az Nvidia heti grafikonja (2022. 05. 26. nyitás előtt)

A célárak tekintetében is sorra érkeztek változtatások, azonban a Bloomberg adatai alapján az elemzők jelentős része vételre, esetleg tartásra ajánlja továbbra is a részvényt. A konszenzusos célár jelenleg 279 dollár, amely hatalmas, 64,5 százalékos felértékelődési potenciált mutat a tegnapi záróárhoz képest. Az előretekintő P/E mutatója továbbra sem alacsony az Nvidiának, azonban a 28-as szint már messze jár az elmúlt 5 év átlagától.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.