Az OTP első negyedéves gyorsjelentésében egyértelműen Ukrajna és Oroszország lesz a fókuszban, illetve a leányvállalatokhoz köthető céltartalékolás és leírás mértéke. A hitelezési trendekben lassuló állománybővülésre és tovább javuló marzsokra számítunk, így a bevételi oldalon további növekedés lehetett az első negyedévben. Elsősorban a magasabb kockázati költségek miatt az adózott eredményben jelentősebb csökkenésre van kilátás, azonban a magas működési eredmény miatt a leírásokra is nagyobb tér lehet. Az árfolyam a gyorsjelentés előtt egyelőre kivárást mutat, a péntek hajnalban érkező jelentés pedig a megszokotthoz képest is nagyobb figyelmet kaphat a háborús helyzet hatásai miatt.

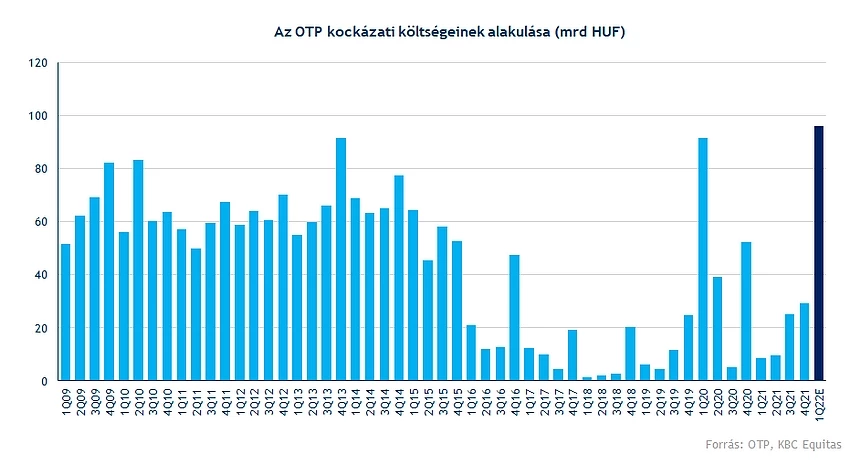

Közeledik az OTP negyedéves gyorsjelentése, a jelentés előtti helyzet pedig sajnos hasonlatos a 2020-as év elejével, legalábbis ami a várható céltartalékolás mértékét illeti. Az elmúlt években a hitelállomány tovább tudott bővülni, és a régióban több országban elindult monetáris szigorítási ciklus is jó hatással lehetett a kamatmarzsokra, amelyeknek a csökkenő trendje megfordulhatott. A hitelállományok mellett pedig a jegybanki betétekre kapott kamatok is látható hatást jelenthetnek.

Az idei első negyedévben azonban ismét jelentősebb negatív hatásokkal is kell számolni. Ezek közül egyértelműen a legnagyobb hatást az ukrajnai és az orosz leánybank lehetséges leírása jelentheti, amely negatívan befolyásolhatja az adózott eredményt.

Bevételi oldalon ugyan magas szintet várunk, de a negatív hatások miatt kieshettek bevételek az ukrán és az orosz operációnál, míg a többi leánybanknál az állományok és a bevételek bővülésével lehet számolni.

Hitelezés

Az elmúlt években jelentősebb hitelállomány-bővülés jellemezte az OTP-t, véleményünk szerint az első negyedévben is még folytatódhatott a bővülés, mivel a kamatemelkedések hatása még vélhetően kevésbé csökkentette a keresletet, erre az év további részében inkább számítunk, mint az első negyedévben. Illetve például Magyarországon is egyes támogatott hiteltermékekre erős volt a kereslet. Emellett pedig a marzsokban is javulást várunk, amely a nettó kamatbevételre pozitív hatással lehetett az első negyedévben.

A moratórium hatása már alig látható, mindössze a hitelállomány 2,3 százaléka maradt benne az idei év június végéig meghosszabbított moratóriumban, ez összesen 113,6 milliárd forint volt a tavalyi év végén. A szlovén Nova KBM felvásárlása az idei év második negyedévében kerülhet zárásra, így az eredményekben még nem jelenik meg.

A jegybanki adatok alapján Magyarországon 14 százalékos lehetett az első negyedévben a jelzáloghitel-állomány bővülése, a személyi hitelek esetében pedig 12 százalékos. Ez kis mértékű lassulást jelent a korábbi negyedévekhez képest. Hasonló trend volt a vállalati hitelezésben, ahol az első negyedévben 8,7 százalékos lehetett a bővülés.

A második legnagyobb operációnál, Bulgáriában összességében 10 százalék felett alakulhatott a hitelállomány bővülése, és összességében hasonló trendet várunk a régió többi országából is, tehát enyhén lassuló állománynövekedést.

Marzsok

Fontosabb kérdés a nettó kamatmarzs alakulása, amely a kamatemelések miatt már a tavalyi negyedik negyedév végén is a 3,6 százalékos szintig emelkedett, ebben további emelkedés jöhet a 4 százalékos szint felé. Amellett, hogy az emelkedő kamatoknak forrásköltség oldalon is van negatív hatása, a betéti kamatok alacsony szintje szintén pozitív hatással van a nettó kamatmarzsra.

Működési költségek esetében a béremelkedés hatásai várhatóan jelentkeznek majd az eredménykimutatás költségsorain. A költség-bevétel arány így az 50 százalék körüli szintnél maradhatott.

Oroszország és Ukrajna

A többi leánybanktól eltérően kell kezelni most az orosz és az ukrán tevekénységet. Oroszországban főként személyi hitelek vannak az OTP portfóliójában, így a negatívabb gazdasági kilátásokkal összefüggően lehet készülni magasabb nemteljesítésre, miközben a szigorúbb kockázatkezelés miatt kevesebb hitel kerülhetett kihelyezésre.

A nagyobb kérdés, hogy az ukrajnai operációnál mekkorák a negatív hatások. Némi optimizmusra adhat okot, hogy a működés továbbra is folyamatos, a betétbeáramlás az előzetes információk alapján jelentős volt, és Csányi Sándor elnök-vezérigazgató nyilatkozataiból is kiderült, hogy a hitelezés sem állt le teljesen, például az agrárhitelezés újra indult. Azonban más vállalati szegmensben lehettek negatív hatások, a magasabb leírások pedig a bevételi oldalon is éreztetheti a hatásukat, amely a csoportszintű számokra is hatással lehet.

Ettől függetlenül lehetnek más szektorok, ahol leírásra kerülhetett sor, illetve a kilátások miatt a nagyobb mértékű céltartalékképzésre kerülhetett sor az első negyedévben. Például a Raiffeisen ma reggel közzétett negyedéves jelentésében az ukrajnai leánybank esetében 15 százalék körüli volt a leírási arány, míg az orosz leánybank esetében 5 százalékos. Ezek az adatok jelentősen magasabbak a korábbi időszakok leírásaihoz és céltartalékaihoz képest, viszont annyira drasztikus mértékű leírást nem jelentenek. Egyébként a Raiffeisennél is mind a hitel, mind a betétállomány növekedett a két operációnál.

Betétállományban hasonlóan növekedést várunk, a hitelállomány esetében viszont mérsékeltebb növekedést részben a szigorodó hitelfeltétel miatt is. A leírások esetében összesen több mint 90 milliárdos kockázati költséggel számolunk, amelyben a legnagyobb részt az ukrajnai és az orosz leánybank leírásai adják.

Visszaeső profit

Korrigált adózott eredményben így 78 milliárd forint körüli szintre számítunk, amely jelentősebb visszaesés tavalyhoz képest, azonban köszönhetően az elmúlt időszakban jelentőseb növekvő működési eredménynek, egy viszonylag nagy céltartalékszintre is „lehet tér” az OTP-nél, a csoportszintű veszteségnek így kisebb az esélye, még ha egyes leánybankok esetében átmenetileg veszteség is keletkezik. A konszolidált adózott eredményt azonban még befolyásolhatja az első negyedévben elszámolt bankadó, illetve goodwill leírás is.

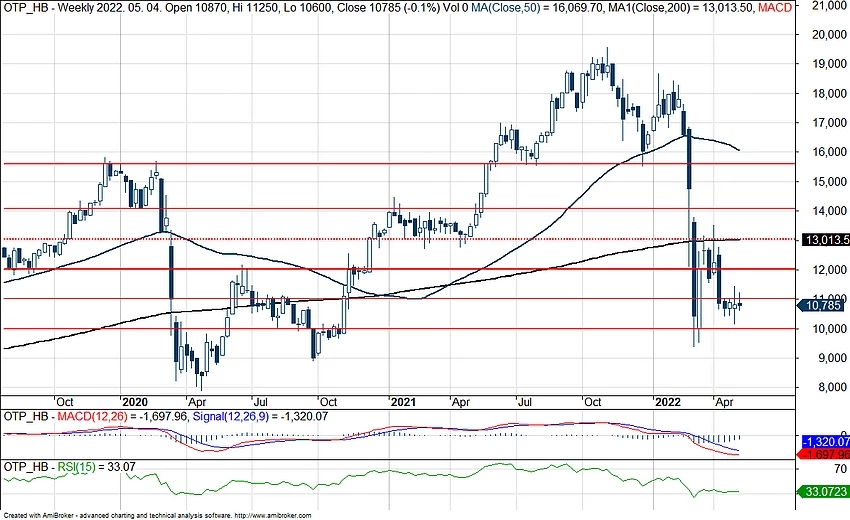

Változatlanul stagnál az árfolyam

A mai napon az OTP árfolyama csökkenést mutat, igaz az elmúlt napokban a részvény inkább csak oldalazott. Első körben a 11000 forintos szint tartós áttörése lenne szükséges a további növekedéshez, míg támaszként a korábbi mélypontok segíthetik az árfolyamot. A gyorsjelentéshez közeledve elképzelhető egy kivárás az árfolyamban, valamint az európai piaci hangulat sem annyira erős, amely továbbra is nyomás alatt tarthatja a részvényt.

Az OTP heti grafikonja (2022. 05. 04. 16:15)

A bank értékeltsége továbbra is alacsony, azonban a háborús helyzettel kapcsolatos bizonytalanság miatt fontos lehet az idei évi előrejelzés. Jelenleg az OTP árfolyama az egy részvényre jutó könyv szerinti érték körül tartózkodik, az előretekintő számok alapján pedig egyértelműen alatta. A korábbi évekhez képest, amikor a bankpapír a könyv szerinti érték másfél és közel kétszeresén forgott ez jelentősebb diszkontot mutat. Ugyanakkor várható, hogy az OTP esetében az idei évi ROE szint alacsonyabb lesz, amely indokolja is az alacsonyabb értékeltséget.

A várható idei évi teljesítményt tehát nagymértékben befolyásolhatja most is az első negyedév a céltartalékolás és a várható leírások miatt. A céltartalékolás mellett viszont a hitelezési trendekre is érdemes lesz figyelni a jelentés kapcsán, főként, hogy a régióban és Magyarországon az emelkedő kamatkörnyezet milyen mértékben befolyásolhatja a hitelkeresletet.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.