Kihívásokkal teli éveken van túl az OTP és ez a részvényárfolyam teljesítményén is látszódik. Az orosz-ukrán háború hatásait, valamint a negatívabb makrogazdasági kilátásokat is gyorsan beárazta a piac, az OTP árfolyama pedig leginkább oldalazó trendben mozog. Fontos kiemelni, hogy a kockázatok mellett is stabilitást mutatott a bankcsoport, valamint több jelentős egyszeri tétel mellett is viszonylag erős profitabilitással rendelkezik a bank, a következő években pedig javulásra számítunk, ám a magas hozamkörnyezet hatásai miatt fair értékünket 12900 forintra csökkentettük. A friss felvásárlások, valamint az orosz és az ukrán kitettség súlyának csökkenése a csoporton belül viszont pozitív hatásként értékelhetők, a jelenlegi árfolyamszinteken pedig az európai bankokkal összehasonlítva sem tűnik drágának a részvény.

Nehezebb környezetben is stabilitás látszik

A bankszektor enyhén szólva sem a népszerű szektorok közé tartozik az elmúlt időszakban. Ez elmondható az európai és az amerikai részvényekről is. A bankszektorban az elmúlt évek meglehetősen nagy kihívásokat jelentettek a bankok számára, ám pont a stabilitásnak is köszönhetően a nehezebb makrogazdasági helyzeteket is sikerült kezelniük a bankoknak.

A koronavírus járvány következtében jellemző volt a magasabb céltartalékolás a bankoknál, majd 2021 során jelentős visszaírásokat láthattunk a szektorban, így nem zártak akkor rossz évet a bankok Európában és az Egyesült Államokban sem.

A 2022-es évben a kitört orosz-ukrán háború azonban szintén negatív hatást jelentett, különösen az orosz és az ukrán kitettséggel rendelkező bankok számára, valamint az is látható, hogy a földrajzi közelség miatt a közép-kelet-európai részvénypiacok sem tudnak felülteljesítők lenni. Az OTP esetében viszont a stabilitás egyértelműen látszódik a kialakult helyzetben is, illetve az orosz és az ukrán kitettséggel rendelkező bankok közül azért a csoporton belüli kitettség viszonylag alacsony, és az idei évtől kezdve még tovább csökkenhet.

Szintén fontos hangsúlyozni, hogy az orosz és az ukrán leánybank leírásával is a bankcsoport tőkemegfelelése kellően magas maradna, a régió többi országában pedig stabil teljesítményt nyújtanak a leánybankok. A makrogazdasági kilátások viszont romlottak, a kamatkörnyezet az inflációs nyomás hatására emelkedett, valamint különadók is bevezetésre kerültek a bankszektorban, viszont ezekkel együtt is még stabil teljesítményre volt képes a bankcsoport.

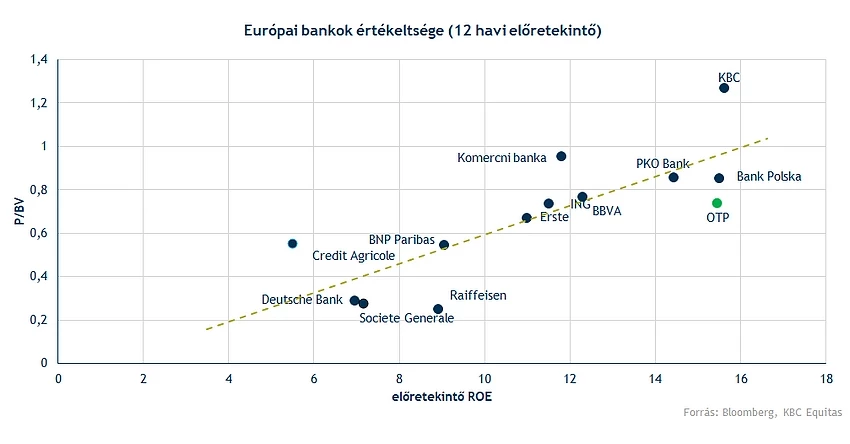

A tavalyi 11 százalékos ROE szint, valamint az idei évben várható enyhe profitabilitás növekedés tehát nem számít rossznak, ugyanakkor az is látható, hogy a kamatkörnyezet megemelkedése miatt a diszkontráták is emelkedtek a régióban, és amennyiben a banki tőkeköltségek oldaláról közelítjük meg a bankszektor teljesítményét, látható, hogy nem tudják meghaladni profitabilitásban ezt az európai bankok, emiatt jellemzően alacsony értékeltségen forognak a részvénynek.

Előrejelzésünkben, valamint fair érték becslésünkben (12900 forint) is ezekre a feltételezésekre építünk, amely alapján az OTP fair értéke még messze lehet a mindenkori csúcstól, viszont a mostani környezetben is becslésünk alapján az OTP inkább alulértékeltnek tűnik, még a fennálló kockázatok mellett is, de korábbi fair érték becslésünket részben a megnövekedett kamatkörnyezet miatt is csökkentettük.

Érdemi pozitív hatást a kamatkörnyezet csökkenése jelenthetne a részvény számára értékeltségi szempontból, valamint a háborús kockázatok megszűnése és a makrogazdasági kilátások javulása. Fair értékünk azonban tükrözi azt is, hogy a bank részvényével kapcsolatban azonban nagyobb lehet a pesszimizmus. A jelenlegi árfolyamszinteket tehát inkább alulértékeltnek tűnik az OTP árfolyama más régiós bankokhoz képest.

Bankszektor teljesítménye

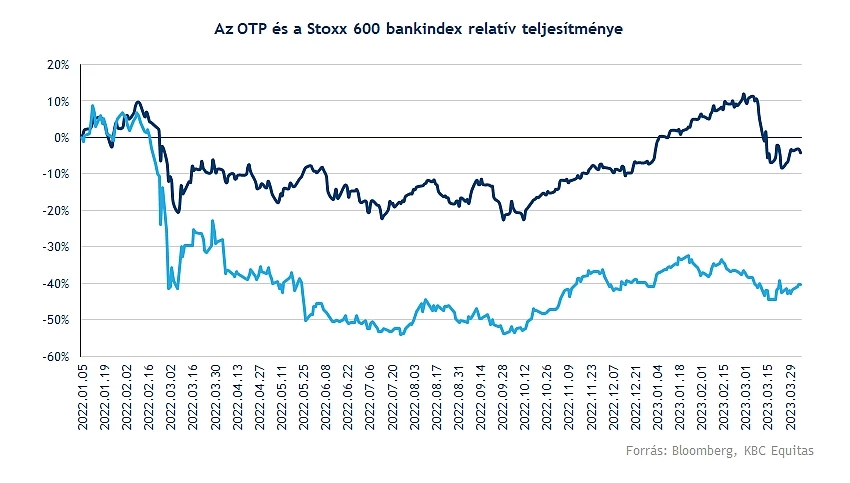

Az idei évben a közép-kelet-európai bankok 40 százalékkal teljesítették alul a Stoxx 600 bankindexet. Ebben szerepet játszik az oroszországi és az ukrajnai kitettség is, valamint a feltörekvő piacokkal szembeni kockázatkerülés is, amely negatívan érintette a szektort, még annak ellenére, hogy a régióban jellemzően stabil bankok működnek, és kifejezetten igaz ez az OTP-re. Régiós szinten nézve pedig az emelkedő kamatkörnyezet szintén előnyös lehet a bankok kamatmarzsaira nézve, bár ez az OTP csoporton belül eltérően alakul az egyes országokban. A mutatószámok alapján viszont a szektor ellenálló maradt a negatív hatásokkal szemben, illetve tudta kezelni az elmúlt évben kialakult helyzetet a háború miatt, ezzel szemben viszont a szektor diszkonton forog a többi nyugat-európai bankhoz képest. Osztalék tekintetében szintén nem nyújt kiemelkedő osztalékhozamot az OTP, a tavalyi év után 300 forintot fizethet ki részvényenként a bank.

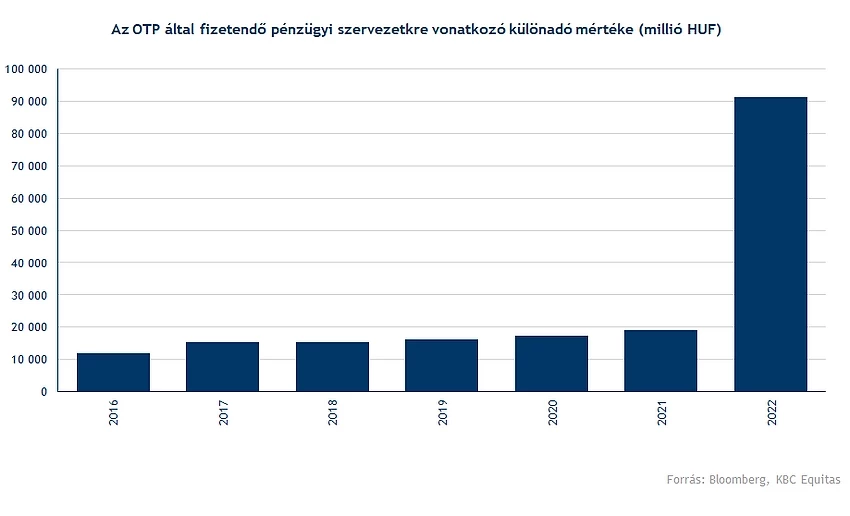

Extraprofitadók

A tavalyi évben az OTP adózás utáni eredményét jelentősen befolyásolták a különadók, valamint a Magyarországon bevezetett kamatstop is. Összességében közel 250 milliárd forintnyi egyszeri tétel és módosítás terhelte a tavalyi évet, ebben egyébként még akvizíciós hatások is megjelentek, valamint az orosz állampapírokon elszámolt leírás is szerepet játszott. Az egyszeri tételek mellett azonban a szektoriális különadók tartósabb hatást is jelenthetnek, valamint Magyarországon kívül a régióban Csehországban és Horvátországban is bejelentésre került hasonló különadó. Az OTP szempontjából a magyarországi különadó a jelentősebb, a Horvátországban bejelentett extra adóteher mindössze kis részét (1 százalék) jelentheti az adózás előtti eredménynek. A tavalyi évben Magyarországon a különadók összesen több mint 90 milliárd forint feletti terhet jelentettek. Ehhez képest a horvátországi adóteher 7 milliárd körüli összeg lehet. A horvátországi különadó a régióban az OTP-n kívül az Unicreditet, az Intesa Sanpaolot, az Erstet és a Raiffeisent is érinti.

A makrogazdasági folyamatok mellett tehát látható, hogy a szabályozói oldalnak és a szektoriális különadóknak nagy hatása van a bankszektor profitabilitására, lényeges, hogy a következő években hogyan fognak módosulni az adózási szabályok a régió több országában. Magyarországon csökkenni fog a hitelintézeti adó kulcsa, ugyanakkor a kamatstop intézkedések is érvényben vannak.

Makrogazdasági előrejelzés a régióban

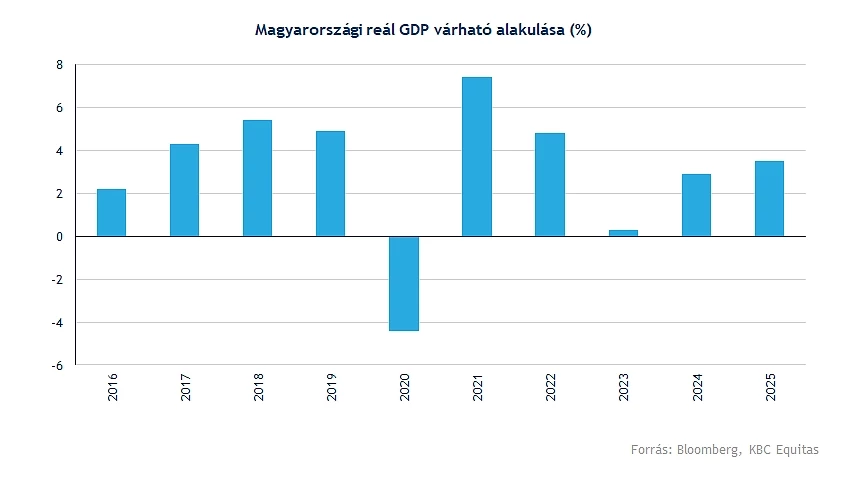

A recessziós kockázatok globálisan növekedtek, és fontos beszélni a régiós hatásokról is, hiszen egy negatívabb szcenárió kialakulása szintén visszafoghatná a növekedést a közép-kelet-európai régióban is. Globálisan az Amerikai Egyesült Államokban jelenleg az alapforgatókönyv a lassú gazdasági növekedés, míg a recesszió valószínűségét 30 százalék körülire becslik. Az Eurózónában szintén alacsony maradhat a növekedés üteme, itt fél százalékos növekedésre számít az elemzői konszenzus. Magyarországon az idei évben 0,3 százalékkal növekedhet a reál GDP, míg 2024-ben 2,9, 2025-ben pedig 3,5 százalékos lehet a növekedés.

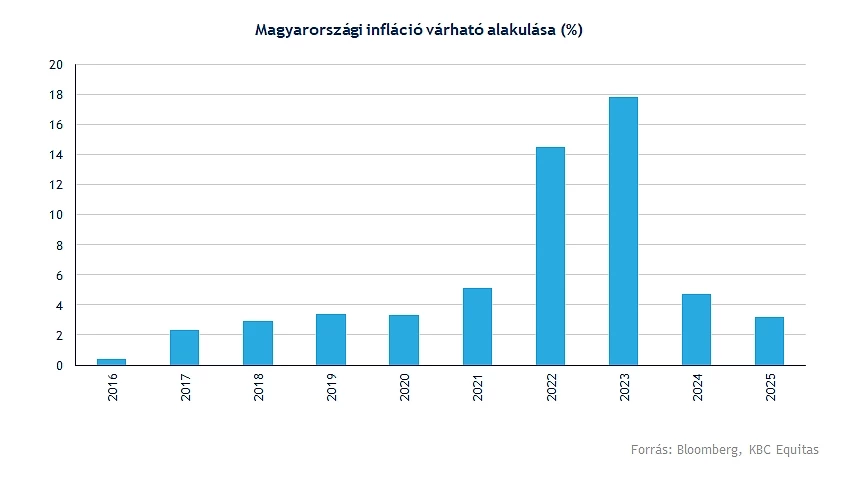

Az elmúlt időszakban az infláció is meredeken emelkedett, ennek globálisan és itthon is érezhető volt a hatása. A tavalyi évben 14,5 százalékos volt az infláció Magyarországon, míg az idei évben 17,8 százalékos inflációra számít az elemzői konszenzus, de a Magyar Nemzeti Bank előrejelzése alapján is 15 és 19 százalék között lehet az idei évben az infláció. Rövidtávon tehát fennmaradhat a magas inflációs környezet, miközben növekedési oldalon is negatív hatások érvényesülnek.

A régiós trendek alapvetően hasonlóan alakulnak, az OTP szempontjából Magyarországon kívül Bulgária és Szlovénia számíthat leginkább, mivel ezekben az országokban rendelkezik a legnagyobb kitettséggel a bankcsoport. Az említett országokban szintén alacsony maradhat a GDP-növekedés az idén (0 és 1 százalék közötti), míg a következő években is viszonylag lassabb növekedésre lehet készülni. Emellett az infláció lassan mérséklődésnek indulhat, amely a szigorú monetáris politikának, valamint a bázishatásnak is köszönhető.

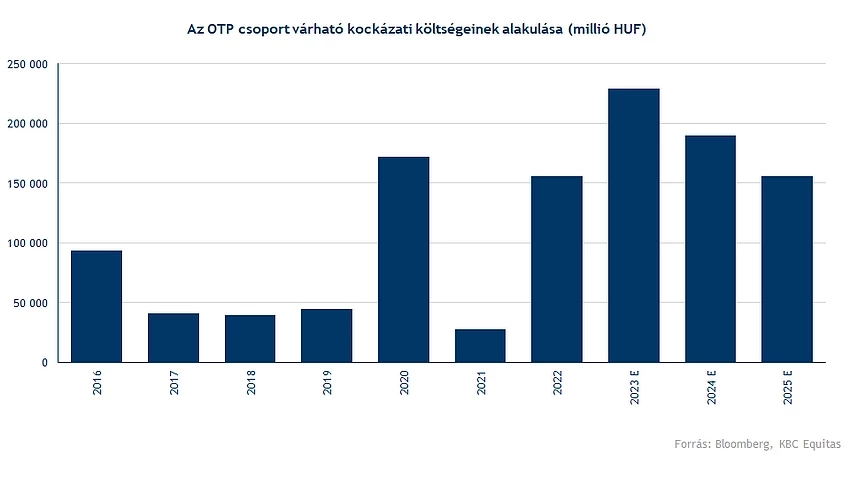

Az alapforgatókönyv tehát, hogy a recesszió elkerülhető a régióban, viszont rövidtávon a növekedés alacsony marad. Ezzel szemben egy negatív szcenárió, hogy a növekedés egy enyhe recesszióba csúszik át, majd 2024 és 2025 során még lassabb lesz a növekedés. A korábbi évekhez képest inkább negatívnak tekinthető változások a kockázati költségekben is megjelenhetnek azon kívül, hogy Oroszországban és Ukrajnában is nagyobb kockázati költségek kerültek és kerülhetnek elszámolásra.

Magyarország

Amellett, hogy az OTP régiós bank, működés szempontjából a legjelentősebb a magyarországi operáció és a hazai makrogazdasági trendek. A jelenlegi környezetben az OTP az emelkedő kamatkörnyezetre már inkább szűkülő, valamint csökkenő nettó kamatbevétellel reagál. A szektortársakhoz viszonyítva is a különböző megoszlású eszközállomány miatt a nettó kamatmarzs is nagyobb mértékben csökkent például a magyarországi tevékenység esetében, mint például az Ersténél.

Ezzel leginkább most a kamatcsökkentés vezethetne további növekedéshez az OTP-nél, mivel a kamatmarzsok stabilitása mellett a hitelvolumen bővülése tudna növekedést jelenteni a nettó kamatbevételekben. Hitelvolumen oldalon egyébként szintén nehezebb folytatni a növekedést a mostani környezetben, a hitelfelvételi kedv látványosan bezuhant, és éves alapon 60 százalék körüli visszaesés is látható. A hitelkereslet csökkenésére tehát egyértelműen negatív hatással volt a kamatok emelkedése.

Oroszország és Ukrajna

Jelenleg a legnagyobb kockázat, illetve a következő évekre vonatkozóan kérdés, hogy az oroszországi és az ukrajnai kitettségek teljesítménye hogyan fog alakulni. Tavaly veszteségesen zárt az ukrán leánybank, amely legnagyobb részt a kockázati költségek emelkedésének köszönhető. 2021-ben még 39 milliárd forintos profitot termelt a bank, míg 2022-ben 15,9 milliárd forint volt a veszteség. Jelentősebben csökkent a hitelállomány (16 százalékkal), a céltartalékolás mértéke pedig elérte a hitelállomány közel 22 százalékát.

Ukrajnában továbbra is folytatja a tevékenységét a bank, viszont modellünkben jelentősen csökkentettük fair értékünket, mivel mind a kockázatok növekedése, mind a profitabilitás visszaesése, valamint várható alacsony szinten maradása akár a következő években is ezt indokolja. Ukrajnában a hitelportfólió minősége szignifikánsan romlott, egy év alatt a 90 napon túli késedelmes hitelek állománya duplázódott, és a Stage 3 hitelek aránya is 6,3 százalékról 18 százalék fölé emelkedett.

A kamatmarzsok egyébként emelkedtek Ukrajnában, ezzel együtt pedig a kamateredmény is javulni tudott, azonban a háború következtében a hitelportfólió romlása jelentős negatív hatás a profitabilitásra nézve, a jelenlegi helyzetben pedig nagy a bizonytalanság, hogy mikor változhat meg a helyzet Ukrajnában. DCF modellünkben is látható, hogy az ukrán leánybank súlya lecsökkent, tehát ezzel a negatív hatások súlya is a csoporton belül kisebb, ugyanakkor az elmúlt évben nyilvánvalóan a fair értékre csökkentő hatással volt a leánybank helyzetének változása.

Oroszországban az év végére már javulni tudott a leánybank teljesítménye, és összességében 2022 során növekedni tudott a profit, amellett, hogy a kockázati költségek szintje sokkal magasabb volt tavaly. A hitelállomány csökkent, és az orosz szankciók miatt arra számítunk, hogy csökkenni fog az állomány, ugyanakkor, ha kisebb mértékben is mint Ukrajnában, de romlik a portfólióminőség is. Tavaly a magasabb kamatbevételeknek köszönhetően tudott javulni a leánybank profitja, viszont a kockázatok szintén jelentősek.

Az orosz kitettség relatív súlya tovább csökkenhet, valamint a kockázatok miatt alacsonyabb értékkel számolunk a leánybank kapcsán modellünkben is. Hosszabb távon pedig szintén kockázat lehet, hogy milyen formában tudja majd folytatni a tevékenységet az OTP Oroszországban és Ukrajnában. A közelmúltban az EKB felől is érkeztek hírek, hogy nyomást gyakorolna az Eurózóna bankjaira a tevékenység megszüntetésére. A tavaly októberi elnöki rendelet megtiltotta a bankok eladását Oroszországban, viszont az OTP vizsgál különböző stratégiai lehetőségeket is.

Szlovénia

A szlovéniai terjeszkedés nagy előrelépés a bankcsoportnak, ráadásul egy eurózónás országban tud terjeszkedni a bank. A szlovén leánybank emiatt nagy értéket képvisel a csoporton belül, ráadásul a NOVA KBM felvásárlásával jelentős növekedés jöhet az országban. Erről már a bejelentések időszakában is írtunk, és akkor frissítettük a modellünket. Azóta viszont megváltozott a hozamkörnyezet, így az érték ennek megfelelően csökkent is, valamint a bank később is kerül konszolidálásra, tehát ezeket a hatásokat is a jelenlegi modellben vettük figyelembe.

Szlovéniában válhat piacvezetővé az OTP

OTP: További felértékelődést hozhat a felvásárlás

A Nova KBM és az SKB Banka együttesen közel 30 százalékos piaci részesedéssel fog rendelkezni Szlovéniában mérlegfőösszeg alapján, míg hitelállomány tekintetében meg is haladhatja ezt a számot. Fiókok számában több mint duplázódást jelent, valamint az alkalmazotti létszám is ezzel együtt tovább bővül.

A tavalyi évben a Nova KBM 45 milliárd forintos adózott eredményt ért el, ha összesen nézzük, akkor 69 milliárd forintos volt az adózott eredmény Szlovéniában. A hitelállományban is nagy emelkedés következik be a felvásárlás által, mivel forintban számolva 2000 milliárd forintos az állomány, valamint az ügyfélbetétek 3421 milliárd forintot tesznek ki. A saját tőke arányos megtérülés 13 százalék körül alakult, amely jó teljesítménynek számít, figyelembe véve, hogy eurózónás országként a kamatmarzsok is alacsonyabbak. A hitelportfólió minősége azonban magas, nagyobb kockázati költség elszámolásra nem is került sor. A Nova KBM megvásárlásával pedig 40 százalék fölé növekszik az eurózónás és ERM-2 tagországokban levő hitelállomány az OTP csoport portfólióján belül.

Üzbegisztán

Üzbegisztánban terjeszkedik tovább az OTP, ezzel új országba lépett be a bankcsoport, miután tavaly decemberben aláírta az Ipoteka Bank megvásárlásáról szóló szerződést. Az OTP 100 százalékban tulajdonosa lesz a banknak, azonban két részletben fog teljesülni majd a tranzakció. Az üzbég bank az országban 7,9 százalékos piaci részesedéssel rendelkezik, a jelzáloghitelezésben pedig 30 százalékos részesedéssel. Ezzel együtt az országban az ötödik legnagyobb bank.

2021-ben a bank forintra átszámolva 25 milliárdos adózott eredményt ért el, a tavalyi év első felében pedig 17 milliárd forint volt az adózott eredmény. A tavalyi első félév alapján 21 százalék feletti ROE-t ért el a bank, amely a csoporton belül kiemelkedőnek számít. Annak ellenére, hogy kockázatosabb régióról van szó, a magas megtérülés miatt azért modellünkben is látható értéket tehet hozzá az üzbég bank az OTP csoport értékéhez.

Üzbegisztánban a nettó kamatmarzs egyébként 5,8 százalék körüli, és relatív alacsony költséghányad mellett működik a bank, a költség/bevétel hányados 32,8 százalékos. A teljes eszközállományhoz képest pedig egy százalékos, amely azért a csoportszintű 0,57-es átlaghoz képest magasabb, de nem kiemelkedő.

Értékelés

Látható, hogy a monetáris szigorítás, megfelelő mérlegszerkezet mellett a bankok kamateredményét javítani tudja, ugyanakkor amennyiben a részvények értékeltségét nézzük meg a magasabb kamatkörnyezet a diszkontráták emelkedése miatt negatív hatást is jelenthet. Főként, ha a fennálló kockázatok miatt nem sikerül javítani az eredményességükön a bankoknak.

Az OTP egyes leánybankjainál is látható, hogy a megemelkedett hozamkörnyezet miatt még egy viszonylag magas akár 10 százalék feletti ROE szint sem elegendő ahhoz, hogy a saját tőke költségét úgymond megtermelje a bank. A diszkontált cash flow modellben ez pedig azt eredményezi, hogy nem valósul meg „extra” értékteremtés a részvényesek számára, tehát a jelenlegi környezetben a saját tőkéhez viszonyítva alacsonyabb fair érték adódik.

A diszkontráták mellett azonban fontos kiemelni, hogy a profitabilitás relatív stabil szinten maradása úgy valósul meg a jelenlegi környezetben, hogy az egyébként emelkedő kamateredmény, és működési eredmény mellett a negatívabb makrogazdasági kilátások miatt a kockázati költségszint is magasabb, amely rontja a profitot és ezzel az elérhető ROE szintre is negatív hatással van. Tehát ebben az esetben az emelkedő diszkontráták negatívan hatnak az értékeltségre.

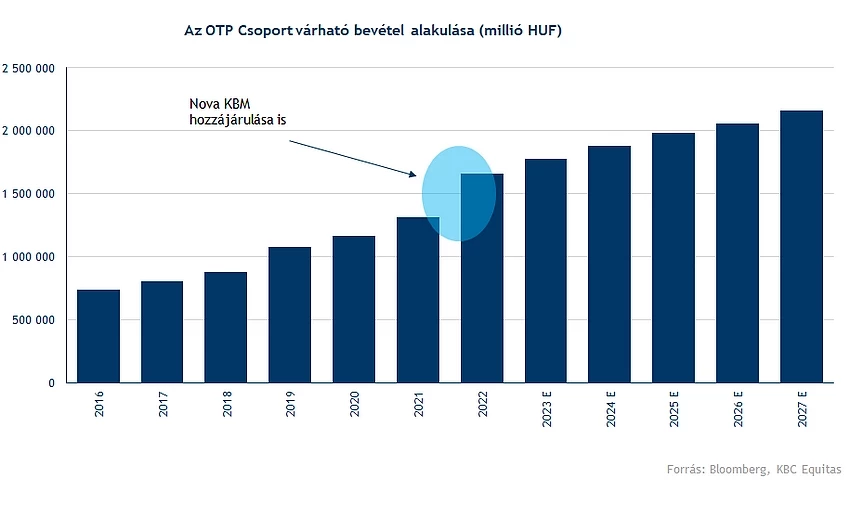

A bevételek a következő időszakban csoportszinten tovább emelkedhetnek, arra lehet számítani, hogy a Nova KBM esetében is jelentős lesz a hozzájárulás is az OTP bevételeihez. A növekedés elsősorban az akvizíciós hatásoknak köszönhető, valamint az enyhe eszközállomány bővülésnek.

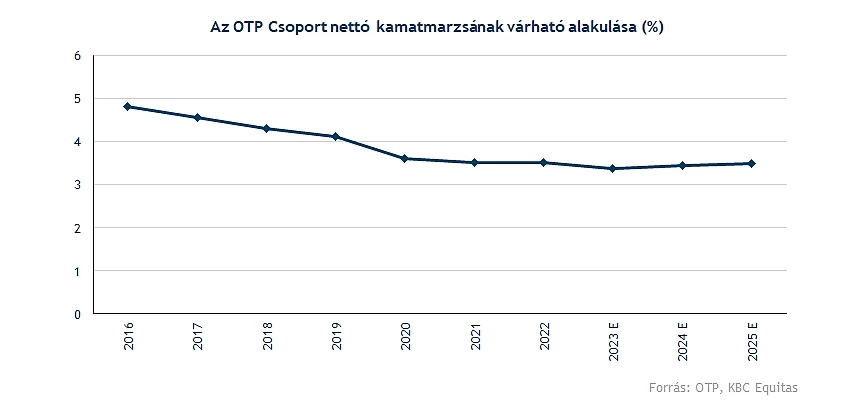

Kamatmarzsok tekintetében stabilizálódásra számítunk, amely megegyezik a bank előrejelzésével is. Látható volt a tavalyi év végén, hogy a marzsok érdemben nem tudtak bővülni, sőt a magyarországi működés esetében jelentősebb csökkenés volt, valamint a féléves banki érzékenységvizsgálat is azt mutatta, hogy a jelenlegi környezetben a hozamgörbe csökkenés lenne előnyösebb a bankcsoport számára. A forint hozamgörbe lefele tolódása párhuzamosan 50 bázisponttal a nettó kamatbevételre egy év alatt közel 500 millió forintos pozitív hatást jelentene, míg amennyiben 100 bázisponttal növekedne a hozamgörbe, akkor 1 milliárd forinttal csökkenne.

Emellett számolni lehet azzal is, hogy a fedezeti célú állampapír portfólión a hozamemelkedés negatív árfolyameredményt okozott, míg a csökkenés ismét pozitív árfolyamhatást jelentene. Ennek hatása az egyéb átfogó eredményben jelenik meg. Tehát egy feltételezett hozamcsökkenés, illetve ezzel együtt az alapkamat csökkentése a jelenlegi szituációban előnyös lenne az OTP számára, míg a jelenlegi magasabb kamatkörnyezet inkább kedvezőtlen. Ráadásul amellett, hogy a kamatmarzs sem tudott bővülni (bár ebben főként az OTP Core eredménye játszik szerepet), a hitelkereslet is alacsonyabb.

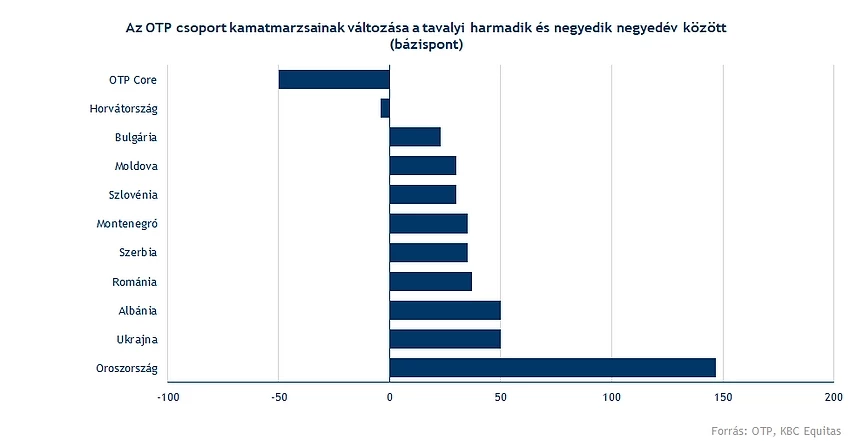

A leánybankok kamatmarzsának változásában már eltérő trendeket lehet azonosítani, ugyanis volt, ahol a kamatkörnyezet emelkedésével kisebb mértékben tudott is bővülni a kamatmarzs. Nyilvánvalóan a magyarországi működés, valamint a csoportszinten nagyobb mérlegfőösszeggel rendelkező leánybankok marzsai a leglényegesebbek ebből a szempontból. A magyarországi kamatmarzs csökkenését azonban csak részben képesek kompenzálni a leánybankok, emiatt csoportszinten összességében csak stabil tudott maradni a kamatmarzs.

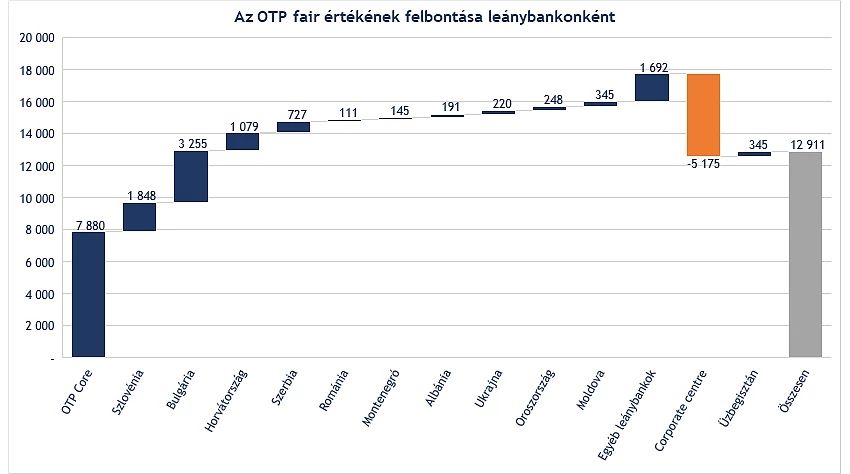

Az OTP részvényének fair értékének a meghatározásához így a korábbi modellünkhöz hasonlóan a leánybankonkénti érték meghatározását vettük alapul, és a részek összegeként a módosításokkal együtt adódik a feltételezett részvényesi érték. Látható, hogy az OTP Core és a bolgár leánybank adja a legnagyobb értéket a csoporton belül, emellett pedig a szlovén leánybank is jelentősebb értéket képviselhet. A jelenlegi magas hozamkörnyezetben viszont a bankok jellemzően inkább alacsonyabb értéket képviselhetnek. A DCF modellek alapján meghatározott értékek ily módon összhangban vannak a relatív értékeltséggel, hiszen jelenleg az európai bankok nagyobb része az egy részvényre jutó saját tőkéjük alatt forog. A DCF modelljeinkben tükröződik az előrejelzett várható saját tőke alakulása is, így fair érték becslésünk a tavalyi évi saját tőkéhez képest magasabb egy részvényre jutó értéket feltételez, azonban az idei év végi várt saját tőkéhez képest alacsonyabbat.

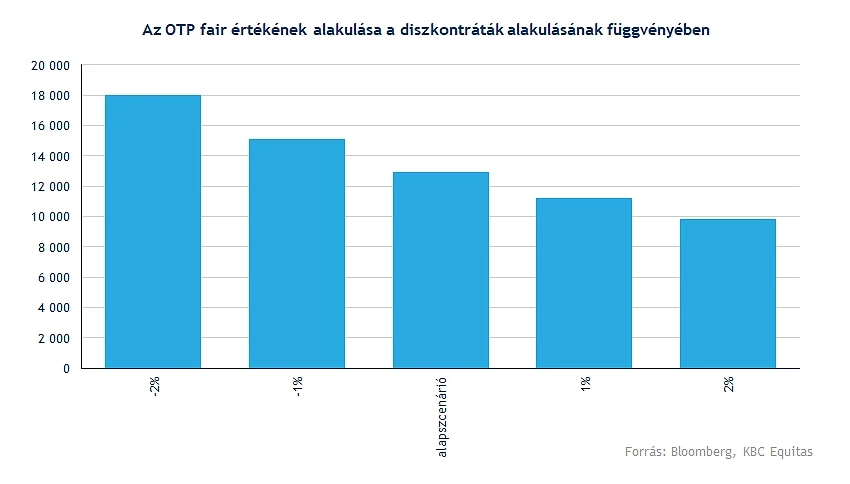

Lényeges viszont, hogy a diszkontráták változása a kamatkörnyezet esetleges gyors változása miatt nagymértékben befolyásolni tudja az OTP részvényének fair értékét. Amennyiben a csoportszintű átlagos saját tőke költséget vesszük figyelembe (12,64 százalék, ezt azonban csak az érzékenységvizsgálathoz vettük figyelembe, leánybankonként az eltérő hozamgörbék sajátosságait vettük figyelembe az értékeléskor) akkor egy százalékpontos csökkenés már 15000 forint körüli fair értéket jelentene. Ebben a szcenárióban viszont a régiós kamatkörnyezetben kellene jelentős változásnak történnie. További kamatemelkedés esetén pedig a fair érték a 10000 forintos szint közelébe süllyedhetne. A jelenlegi szintről egy 50 bázispontos csökkenés (a hozamgörbe minden pontjában) jelenthetne közel 1000 forintos hatást. Fontos azonban, hogy nem lineáris a hatás, tehát a jelenlegi érzékenységvizsgálat során a legvalószínűbb forgatókönyveket igyekeztünk figyelembe venni.

Relatív értékelés

Jelenleg az OTP 0,8-0,9 körüli P/BV rátán forog, miközben a tavalyi évben 11 százalékos ROE-t ért el a bank, várhatóan pedig az idei évben ennél magasabb ROE szint várható. Az árazási mutató ugyanakkor a kockázatokat is tükrözheti. A ROE mint profitabilitási mutató mellett, a kockázatot a saját tőke költségével jellemezhetjük, a kettő hányadosa pedig befolyásolja az értékeltséget is a bankrészvények esetében. Amennyiben a ROE tartósan magasabb tud maradni, mint a saját tőkétől elvárt hozam, akkor egy bankrészvény esetében indokolt lehet az 1 feletti P/BV mutató, míg ellenkező esetben 1 alatti P/BV mutató lehet indokolt.

Az OTP esetében a tavalyi évben 11 százalék volt a ROE az adózott eredményből számítva, míg a korrigált ROE ennél magasabb szintet ért el. Eközben az OTP szinte alig tartózkodott az egy részvényre jutó saját tőke felett.

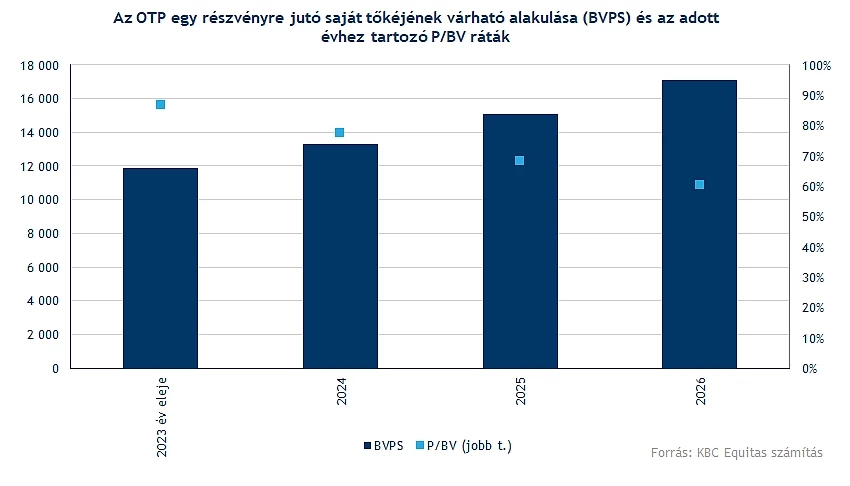

A tavalyi év végén az egy részvényre jutó saját tőke az OTP esetében 11865 forint volt. Várhatóan az előrejelzések alapján tovább növekedhet az egy részvényre jutó saját tőke, tehát amennyiben változatlanul ezen a szinteken maradna az OTP árfolyama, akkor csökkenne az értékeltség.

A kockázatok esetében, ha a piaci árat nézzük, akkor mindenképpen a ROE-hez képest magasabb saját tőkétől elvárt hozamot implikál a piaci ár. Mindez egyébként egybevág a saját becslésünkkel is, mivel a korábbi 10-11 százalékos szintekről a hozamemelkedés miatt jelentősen megnövekedett a saját tőke költsége is, ezzel pedig az árazási mutatók is csökkentek. A kockázatmentes hozamok növekedése mellett pedig a plusz kockázatok hatásai még tovább rontották.

A mostani magas hozamkörnyezetben így a saját tőkéhez képesti magasabb szorzószám (1,5-1,8) sokkal kevésbé indokolt, viszont egy hozamcsökkenés segíthetné a részvény értékeltségének növekedését is. Egyrészt hasonlóan magas ROE mellett a diszkontráták csökkenése pozitív, másrészt az OTP jelenlegi eszközállományát tekintve a hozamcsökkenés a nettó kamatbevételre is pozitívan hatna, amely akár a profitabilitás növekedéséhez is hozzájárulhat.

A DCF modellünk alapján becsült érték a jelenlegi árfolyammal számolva 0,82-es P/BV rátát mutatna. A hozamkörnyezet és a ROE változása természetesen jelentős hatással bírhat az OTP részvényének értékeltségére, ennek a DCF modellekben és a relatív elemzésben is tükröződnie kell. Látható azonban, hogy előrejelzésünk alapján egy 15-16 százalékos ROE szint elérhető az OTP számára.

Régiós bankokhoz képest likvid az OTP

Az OTP a régiós bankok között is az egyik legmagasabb tőkemegfelelési mutatóval rendelkezik (16,1 százalékos CET1), valamint a likviditási mutatók tekintetében is. A 172 százalékos likviditásfedezeti mutató bőven a szabályozói elvárás felett van. Várakozásaink alapján a következő években azért javulhat az OTP saját tőke arányos megtérülése, még a magasabb adóterhek, és esetleges leírások mellett is. Arról korábbi elemzésünkben is írtunk, hogy milyen különbségek vannak az európai és az amerikai bankszektor között, az OTP pedig az európai bankszektoron belül is kiemelkedő szabályozói megfelelési mutatókkal rendelkezik, amely a bankcsoport stabilitását is jelzik.

Technikai kép

Az OTP árfolyama vissza tudott térni a 10000 forintos szint fölé, viszont az 50 napos mozgóátlag, valamint a 11000 forintos szint még ellenállás lehet a részvény számára. A tavaly év eleji visszaesés után oldalazás figyelhető meg a részvénynél, igazán nem találja az erőt az árfolyam, igaz, a nemzetközi piaci környezet sem annyira erős, és a feltörekvő piacok szintén gyengébben teljesítenek. A 9500 forintos szint támasz lehet az OTP számára, de jelentősebb trendfordulóról 11000 forint felett lehetne beszélni a részvénynél. Az 50 és a 200 napos mozgóátlagnál látszódott korábban egy aranykereszt jelzés, azonban az oldalazó árfolyamnál viszonylag gyakran keresztezhetik egymást a mozgóátlagok is.

Az OTP napi grafikonja (2023. 04. 05. 16:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.