Lezajlott az amerikai választás is, ahol Trump győzelme már biztosnak tekinthető, hiszen megszerezte a kellő számú elektori szavazatot, de egyelőre nem dőlt el még minden államban a szavazás sorsa. A részvénypiaci reakciók pozitívak, így a nagyobb határidős indexek jelentősebb pluszokban állnak, ezzel együtt a devizapiacokon és a kötvényhozamoknál is nagyobb mozgások zajlottak le az elmúlt órákban. A nagyvállalatok mellett a kisebb kapitalizációjú részvények is jól teljesíthetnek, ráadásul néhány szektor, iparág számára is kedvező szcenáriót teremthet Trump győzelme.

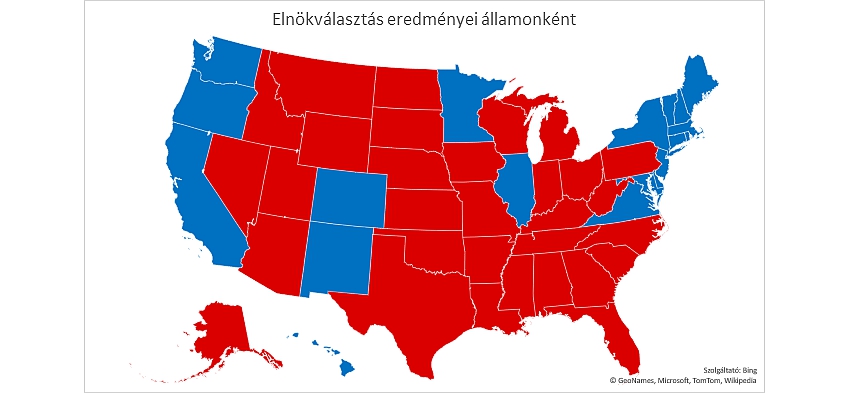

Donald Trump nyerte a 2024-es amerikai elnökválasztást, a biztos eredményhez 270 elektori szavazatra van szükség, ezt pedig sikerült elérnie a republikánus jelöltnek a délelőtti számlálás során. Így a demokrata Kamala Harrisszel szemben győzedelmeskedett Trump, nem csak az elektori, de az összes szavazat tekintetében is. Az elnöki választás mellett egyébként a szenátusban is győzelmet hirdetett a Republikánus Párt, de az alsóházban is nagy valószínűséggel ők kerülnek ki győztesként, ami azt jelenti, hogy Trump teljes támogatottsággal kezdheti meg második elnöki ciklusát. Utóbbi azért még korántsem biztos, mivel a feldolgozottság több körzetben alacsony, de a jelenlegi adatok alapján szűk többség alakulhat ki a republikánusok javára. A jelenlegi állást (amely tartalmazza a még nem hivatalos eredményeket is az egyes államokból) az alábbi ábrán lehet látni, piros színnel a republikánus, kék színnel a demokrata többségű államokat.

Új csúcsra kerülhet az S&P 500

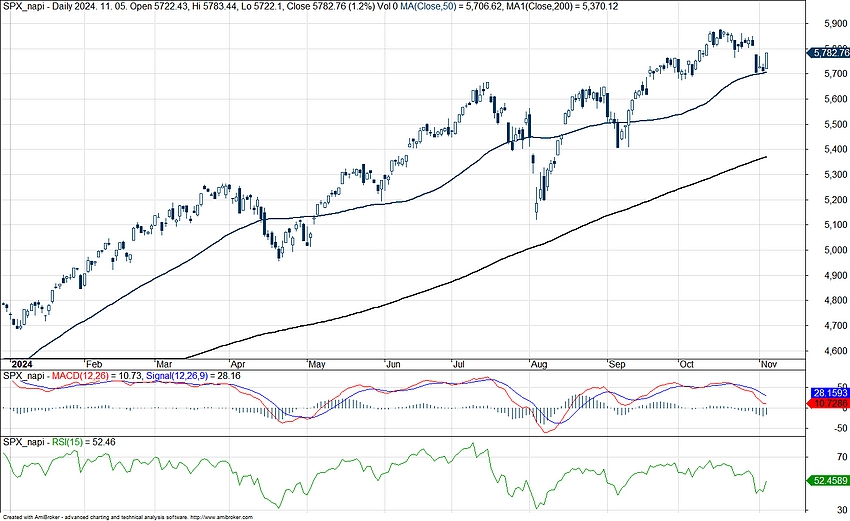

Pozitívan reagáltak a részvényindexek a választás híreire, egyrészt a volatilitást jelző VIX index is nagyobb esést produkált, hiszen október végén még 23-as szinteken járt az index, addigra mára 16 pont alá süllyedt vissza. Látható, hogy a választás körüli bizonytalanság kiárazódhat a piacról, így már tisztábban láthatnak a befektetők, hogy mire is számítsanak.

A határidős indexek jókora emelkedést jeleznek az amerikai piacon, így az S&P 500 index is 5900 pont felett nyithat, ráadásul új csúcsokat érinthet majd a részvényindex. Így szemmel látható az optimizmus a tőzsdén, technikailag is fontos szintekről mozdult el az S&P 500, az 50 napos mozgóátlag kellő védelmet jelentett az elmúlt napokban. Emellett a másik kiemelt index, a Nasdaq 100 is jó teljesítményt mutat piacnyitást megelőzően, így történelmi csúcson ugyan nem, de annak közelében nyithat majd ma a részvényindex.

Az S&P 500 index napi grafikonja (2024. 11. 06. nyitás előtt)

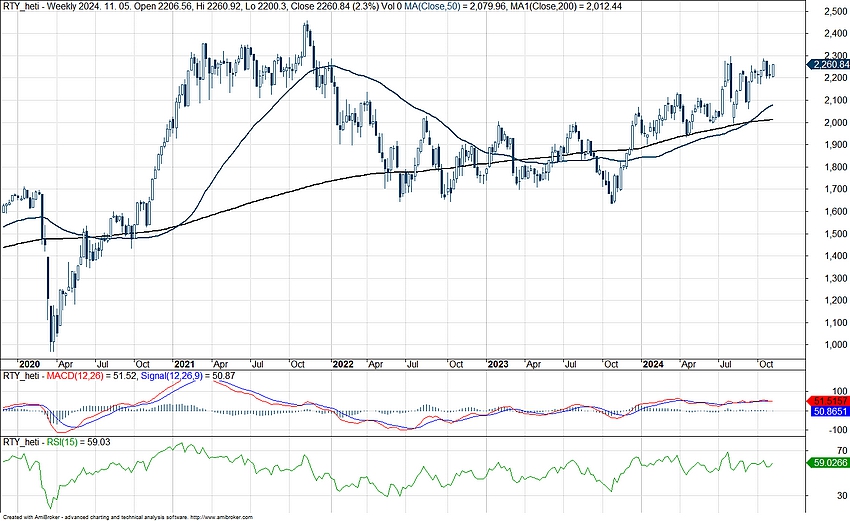

A nagyobb kapitalizációjú cégek mellett egyébként a kisebb papírok is új erőre kaphatnak, ezt jól jelzi a Russell 2000 index 5 százalékos emelkedése a piacnyitást megelőzően is. A Trump által támogatott védővámok bevezetése a belső piacra épülő kisebb amerikai vállalatok számára új lehetőségeket nyithat, csökkenhet az importra támaszkodás mértéke, ráadásul a teljesen belső piacokra épülő társaságok számára a dollár erősödése sem okoz negatív devizahatásokat a nagyobb exportcégekkel ellentétben.

A Russell 2000 index heti grafikonja (2024. 11. 06. nyitás előtt)

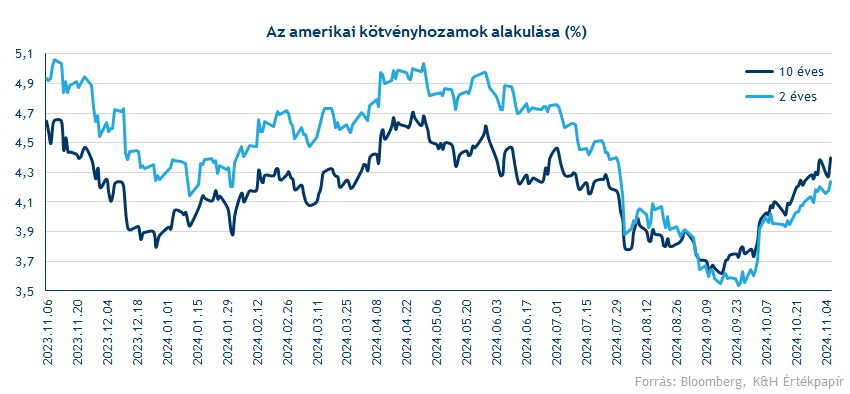

Emelkednek a hozamok

Megugrottak az amerikai kötvényhozamok az elnökválasztás eredményére, így megvalósult a korábban előrejelzett szcenárió, amennyiben Trump nyerné a választást. Az amerikai 10 éves kötvényhozam ennek következtében 4,4 százalék környékére emelkedett, míg a rövidebb oldali 2 éves hozam 4,3 is járt egy ponton, bár azóta valamelyest visszább került. Az amerikai kötvények árfolyamai tehát negatívan reagáltak a győzelmi hírekre, ebben egyébként valamekkora szerepet a kockázatosabb termékek irányába történő átsúlyozás is játszhatott.

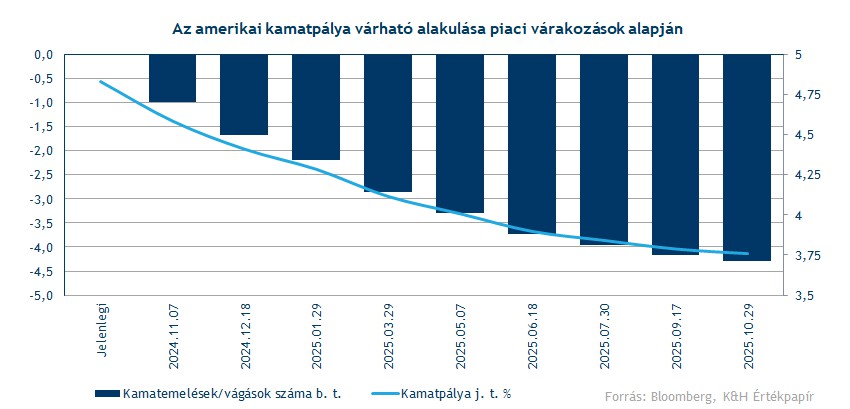

A kötvénypiacok szereplői arra számítanak, hogy a Fed a későbbiekben akár magasabb szinteken tarthatja a kamatokat. Emögött az a logika áll, hogy Trump gazdaságpolitikai ígéretei, mint a védővámok kiterjesztése és a bőségesebb kormányzati költekezések további inflációs nyomást helyezhetnek az amerikai gazdaságra. Emellett akár az amerikai gazdaság is erősebben teljesíthet az esetleges adócsökkentések, gazdasági stimulusok hatására, így nem lesz arra kényszerítve a Fed, hogy tovább csökkentse a kamatokat. Ugyanakkor a következő egy-két hónapban esedékes jegybanki kamatdöntésekre Trump győzelmének aligha lesz érdemi hatása, a Fed továbbra is a beérkezett makroadatok fényében hozhatja meg döntését. Eddig pedig inkább a további lazításra adtak okot a gazdasági adatok, az infláció folyamatos enyhülése mellett a munkaerőpiaci adatok is kisebb feszességet jeleznek. A holnapi kamatdöntésen tehát valószínűsíthetően az eddig is árazott 25 bázispontos vágás mellett dönthet a jegybank, és inkább a hosszabb távú kamatvárakozások emelkedtek meg.

Nagy erőt mutat a dollár

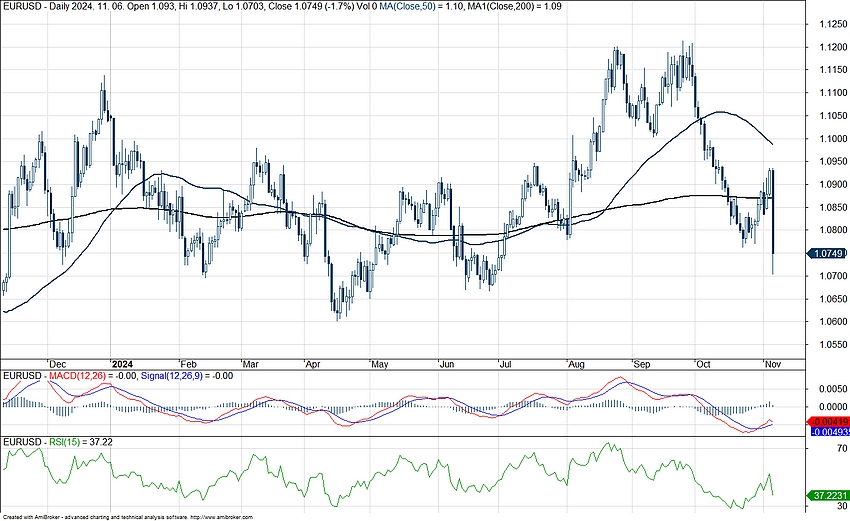

A dollárindex további erősödést mutat, ezzel folytatva az október elején elkezdett trendet, az 1,4 százalékos napi emelkedés pedig 2022 szeptembere óta a legnagyobb. A választások előtt látható volt némi dollárgyengülés, de a választási eredmények után erőteljes kötvényhozamemelkedést és további dollárerősödést látni. Az euróval szemben pedig 2 százalékos pluszban is járt a dollár egy ponton, bár mostanra 1,6 százalékosra csökkent a napi mozgás a grafikonon. Az EURUSD árfolyama így már az 1,07-es szintet közelíti, pedig tegnap még 1,09 felett járt a devizapár.

Az EURUSD napi grafikonja (2024. 11. 06. 11:30)

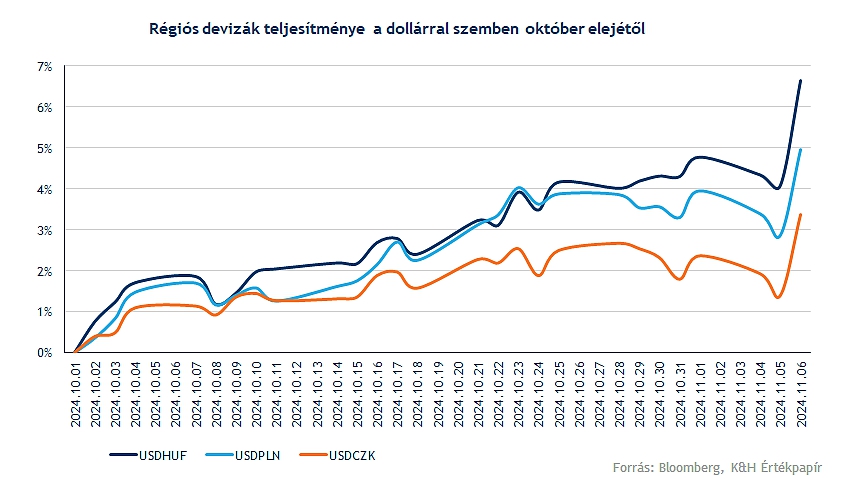

Mindez viszont a feltörekvő piaci devizákat érzékenyen érinti, így a forint esetében is további gyengülés látható. A CEE régiós devizák is gyengülést mutattak a reggeli órákban, illetve az offshore jüan is gyengült a dollárral szemben. A forint 2 százalékkal gyengül a dollárral szemben, a lengyel zloty 1,8, míg a cseh korona 1,6 százalékkal gyengül a mai napon. Ez a trend persze szintén nem az elmúlt napokban kezdődött, és bár a mérték eltérő az euróval szemben is inkább gyengülést mutatta a régiós devizák, főként a forint és a lengyel zloty, stabilitást inkább a cseh korona mutatott.

Nyersanyagok

A nyersanyagpiacra is erőteljes hatással van a dollárerősödés. Az olaj árfolyamában hasonló mértékű csökkenés látható, mint amekkora a dollár erősödése az euróval szemben. Az elmúlt napokban persze emelkedett az olaj árfolyama, amely elsősorban az OPEC+ kitermelés csökkentési lépéseinek érvényben maradásának köszönhető. A dollár erősödésével most egy kisebb csökkenés látható az olajárakban. Jelenleg a WTI 71 dollár felett, a Brent pedig 74,5 dollár felett jár.

Az arany árfolyama szintén kisebb csökkenést mutat, ugyanakkor a mértéke ennek kisebb, mint az olaj esetében. A dollárerősödés itt is kedvezőtlen hatás, viszont alapvetően a magasabb inflációs várakozások, a magasabb várható költségvetési hiánnyal, és az alacsonyabb kamatkörnyezettel együtt azért továbbra is támogathatják az arany árfolyamát, amely továbbra is 2700 dollár felett jár.

Mely szektorok kerülhetnek előtérbe?

Biztosra vehető már Trump győzelme, így érdemes lehet áttekinteni, milyen szektorok is profitálhatnak ebből különösképpen. Azért érdemes leszögezni, hogy látva a piaci reakciókat, összességében inkább optimizmus mutatkozik, amely szektortól függetlenül emelkedést hozhat a tőzsdéken, de persze így is vannak iparágak, amelyeket érdemes lehet közelebbről is megvizsgálni.

Már a korábbi amerikai választásról szóló anyagainkban is firtattuk, hogy mely szektorok járhatnak jól egyik-másik elnökjelölttel, így hogy eldőlt a szavazás, most már érdemes a Trump trade lehetséges nyerteseire fókuszálni. Fentebb már kiemeltük, hogy a kisebb vállalatok profitálhatnak a védővámok bevezetéséből, de a nagyvállalatok számára pedig egy esetleges adócsökkentés hozhatna javulást az eredményekben. Trump kampányának egyik fontos eleme volt az adórendszer reformja, így a corporate tax mértékét csökkentheti, ez pedig akár az eddig is jól teljesítő nagycégek számára további javulást hozhatna. De akár az Elon Muskkal való pozitív kapcsolat is segíthet a nagyobb techvállalatok térnyerésének, ennek fényében egyébként a Tesla árfolyama is jelentős emelkedést mutat a pre-market kereskedés során.

Szektorokon belül kiemelhető a pénzügy, hiszen a kötvényhozamok emelkedése, ezzel együtt az M&A tranzakciók felpörgése, azok támogatása, esetleg a bankszektor szabályozásának lazítási lehetősége jókora lendületet adhat a részvényeknek. Az elmúlt időben is meggyőző teljesítményt produkáltak ezek a részvények, de ma délelőtt is nagyobb ugrást mutatnak a főbb amerikai bankok, mint egy Citi, JP Morgan, esetleg egy Goldman Sachs is. Így a magasabb kamatkörnyezet erős marzsokat hozhat a bankok számára, míg egy strapabíró amerikai gazdaság mellett azért a hitelezés is erős maradhat, ezzel együtt a befektetési bankok számára a részvénypiaci emelkedés és a tranzakciók számának javulása hozhat bővülést.

Emellett az energiaszektort is érdemes kiemelni, hiszen Trump a hagyományos olajipari szereplők támogatásáról híres, így a szabályozás enyhítése, a kitermelés támogatása az olajipari vállalatok számára is kedvező lehetne. Ráadásul már hosszabb ideje stagnál, oldalazik több nagyobb olajipari szereplő is, hiszen az olajárak mérséklődése némileg háttérbe szorította az energiaszektort. Ugyan az olajárak alakulása a külső tényezőktől is függ (geopolitika, OPEC), de egy támogató környezet hozhat még pozitív hatásokat szektor szinten. Ezzel szemben egyébként a zöldenergiára való átállás tovább húzódhat, a republikánus kormány várhatóan nem helyezi előtérbe a karbonsemlegességi célokat, a zöldenergia térnyerését.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.