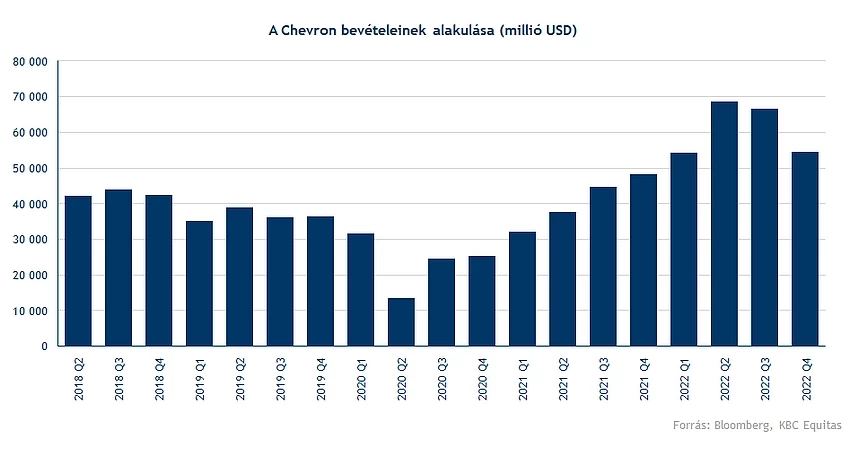

A tavalyi évben rekordmértékű profitot termelt a Chevron, azonban a negyedik negyedévben már csökkent a profit az előző negyedévekkel összehasonlítva a csökkenő energiahordozó árak miatt. A gyorsjelentésben a várakozásokat sem sikerült maradéktalanul hozni, viszont az látható, hogy a jelenlegi nyersanyagárak mellett is szép profitot és cash flow-t tud termelni a vállalat. Tegnap a részvényesi juttatások megemelésének hírére már megugrott az árfolyam, a mostani eredmények után viszont mínuszban kezdte a kereskedést az árfolyam.

Rekordmértékű profitot és cash flowt termelt a Chevron a tavalyi évben, viszont a várakozásokat nem sikerült hoznia a cégnek. Ezzel együtt a tegnapi napon bejelentett növekvő részvényesi juttatások pozitívumot jelentenek, illetve a részvény árazásából is látható az optimizmus a részvénnyel kapcsolatban. A tavalyi évi csúcshoz képest persze mérséklődtek az energiahordozók árai, azonban a mostani szintek még mindig kedvezők lehetnek a cégeknek.

A tavalyi évben az energiaszektor egyértelműen az élen járt, ezzel együtt egyébként a várakozásokban is megjelenhetett a túlzott optimizmus, figyelembe véve pedig, hogy a tavalyi év második felében az energiaárak már mérséklődtek, az eredmény ehhez képest visszafogottabb volt. Ennek ellenére utoljára 2011-ben sikerült hasonló eredményt elérnie a Chevronnak, a tavalyi évhez képest pedig a profit duplázódott a vállalatnál.

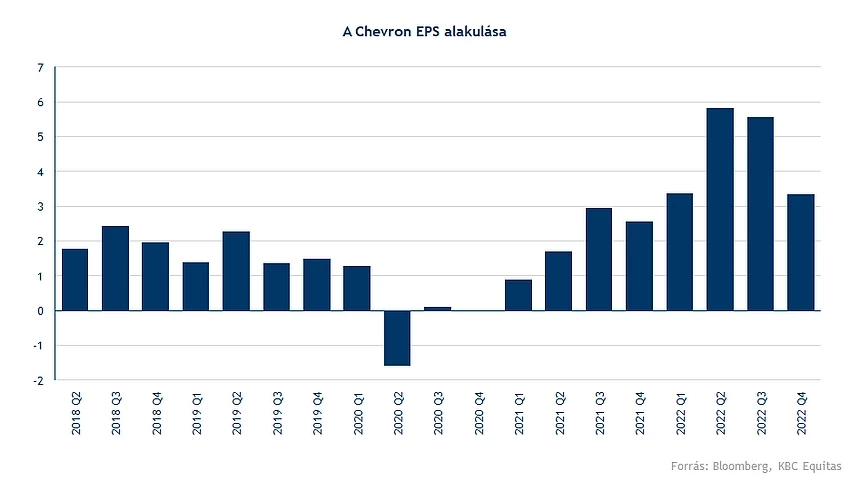

A negyedik negyedévben a vállalat 6,4 milliárd dolláros profitot ért el, amely részvényenként 3,33 dollárnak felel meg. 2021 negyedik negyedévével összehasonlítva ez csökkenést jelent, azonban a negyedévet 1,1 milliárd dolláros értékvesztési leírás is terhelte az upstream szegmensben, valamint a devizahatások sem voltak kedvezők a negyedik negyedév során, amely további 405 millió dolláros mínuszt jelentett. Ezzel együtt azért gyengének semmiképpen nem nevezhető a teljesítmény. Amennyiben a teljes évet nézzük meg, 18,8 dolláros EPS-t sikerült elérnie a vállalatnak.

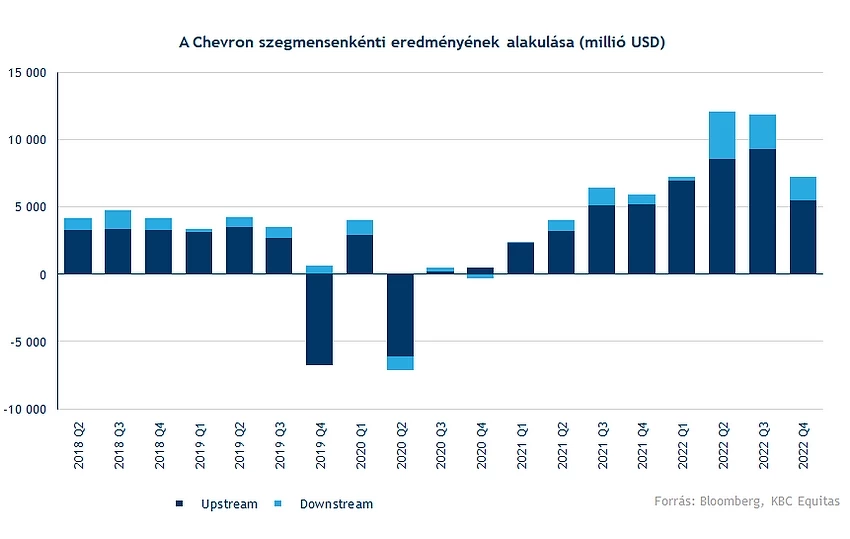

Az egyes szegmenseket nézve a negyedik negyedévben az upstream több mint 300 millió dollárral haladta meg a 2021 negyedik negyedévi profitot. Mindez egyébként nem akkora ugrás, de az olajárak közel vissza is tértek ezekre a szintekre, tehát az upstream szegmens ilyen olajárak mellett ezt a teljesítményt tudja hozni. A negyedik negyedévben egyébként a 6,4 milliárd dolláros profitból 5,4 milliárd dollárt tett ki az upstream szegmens.

Az amerikai upstream szegmensben az átlagos szénhidrogén eladási ár 66 dollár volt a negyedik negyedévben, amely 3 dollárral magasabb csak, mint az előző évben. Míg a nemzetközi piacon 78 dollár/hordó átlagáron tudott értékesíteni a Chevron. Csak a földgázt nézve az amerikai eladások 4,78 dollár/ezer köbláb áron történtek, míg a nemzetközi piacon 10,35 dollár/ ezer köbláb áron. A különbség az előző évhez képest a nemzetközi gázárakban volt nagyobb (több mint 2 dollár). Ez is mutatja, hogy az Egyesült Államokban is visszatért a gázár a 2021-es szintekre, viszont a nemzetközi piacon még valamivel magasabban maradt az átlagos ár a negyedik negyedévben is. Bár december-január folyamán a gázárak tovább csökkentek, ennek nyilvánvalóan egy része majd az első negyedéves számokat fogja érinteni.

A downstream szegmensben nagyobb növekedés látható, itt a 2021 negyedik negyedévi 760 milliárd dolláros profit után 1,7 milliárd dollár volt a negyedéves profit. Az év egészét nézve pedig több mint két és félszeres a növekedés. A nagyobb keresletnek köszönhetően a finomítói marzsok is jelentősen megnövekedtek az Egyesült Államokban, így különösen erős a downstream szegmens eredménye.

Az emelkedő értékesítésnek és a magasabb finomítói marzsoknak köszönhetően az Egyesült Államokban a 2021 negyedik negyedévi 660 millió dolláros downstream profit 1,18 milliárd dollárra növekedett, míg a nemzetközi eredményt nézve 100 millió dollárról 591 millió dollárra növekedett a profit. A downstream szegmens eredményéhez jelentősebben járult hozzá az repülőgép-üzemanyag kereslet növekedése, amely az újranyitásoknak és a növekvő nemzetközi forgalomnak köszönhető.

Tegnap bejelentette a Chevron, hogy a megemeli a negyedéves osztalékát, valamint 75 milliárd dollár értékben fog részvényeket visszavásárolni a cég. Negyedévente 1,51 dollárt fog fizetni részvényenként a Chevron. Ugyanakkor a nagymértékű részvényvisszavásárlással a kormányzat figyelmét is felkeltette a vállalat, a kormányzat szerint a vállalatoknak arra kellene törekedniük, hogy alacsonyabb árakat kínáljanak a fogyasztóknak, illetve inkább beruházásokra kellene költeni az összeget. A rekord eredmények pedig az Egyesült Államokban is újra felkelthetik a szabályozók figyelmét az esetleges „extraprofit” adókra.

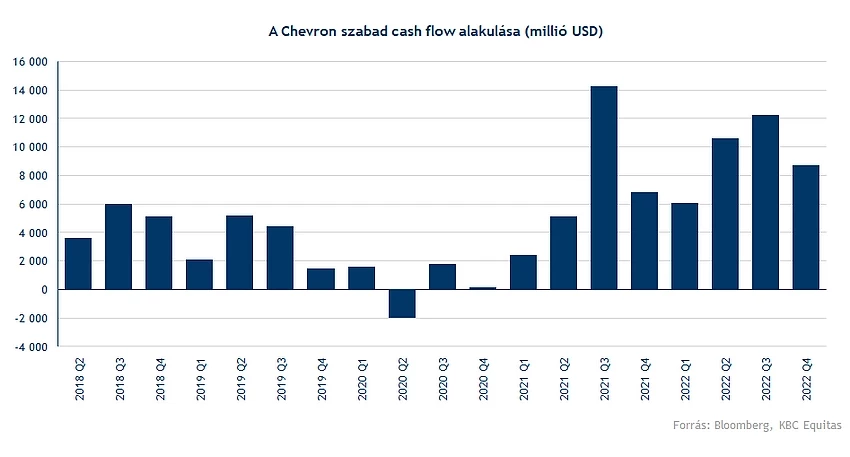

A tavalyi évben a Chevron 26 milliárd dollár osztalékot fizetett ki, és 15,7 milliárd dollár értékben vásárolt vissza részvényeket, ehhez képest a mostani lépés jelentős ugrás. A tavalyi évben15 milliárd dollárral növekedett a szabad cash flow termelés, valamint, ha a befektetett tőkét nézzük, akkor a Chevron 20 százalékos megtérülést ért el. A tavalyi évben 49,6 milliárd dolláros működési cash flowt ért el a cég, illetve a szabad cash flow 37,6 milliárd dollár volt a teljes évet nézve.

Az olajtermelés pedig rekordszintekre emelkedett, a Chevron esetében 16 százalékkal növekedett a termelés, amely az éves amerikai termelést tekintve 1,2 millió hordó napi egyenértékest jelent. Egyébként az Egyesült Államokban látható, hogy jelentősen emelkedik a kitermelés, és a legutóbbi készletadatoknál is már emelkedés mutatkozik. Az OPEC+ tagországok kitermelésének csökkentése mellett az amerikai termelés jelentősebben felpörgött, ez a Chevron számaiból is látszódik.

Az olajárak alakulásában stagnálást lehet látni rövidtávon, a tavalyi évhez képest viszont az átlagár csökkenhet. Az viszont látható, hogy a mostani árfolyamon is jelentős a profit, illetve a cash flow termelés is a cégnél, tehát ilyen olajárak mellett, ha nem is egy újabb rekord negyedévre, de erős időszakra lehet számítani akár az idei első negyedévben is.

Fontos kérdés még a gázárak alakulása, amelyekben decemberben is csökkenés volt látható, és az enyhébb időjárás miatt januárban tovább csökkentek az árak, tehát, ha a trend folytatódik a következő hónapokban is, akkor inkább itt jöhet jelentősebb csökkenés az eredményben a Chevronnál.

A tavalyi kiugró eredményeket, illetve az iparág ciklikusságát is figyelembe véve nehéz is összehasonlítani a teljesítményt év/év alapon. A 60-70 dolláros olajár szinteket figyelembe véve a jelenlegi eladási volumenekkel számolva azonban látható, hogy a 4-5 milliárd dolláros profit megcélozhatónak tűnik. A finomítói marzsok pedig erősek, amely globálisan is a nagyobb keresletet mutatja.

Kisebb mínusz a részvényárfolyamban

Kisebb mínuszban nyitott a Chevron részvényárfolyama, azonban a mostani mozgást érdemes a tegnapi bejelentéssel együtt nézni, amely után megközelítette a korábbi csúcsot az árfolyam. Több napos időtávot nézve pedig így is feljebb került a részvényárfolyam. Az árfolyam a csúcsokhoz közel tartózkodik, a korábbi lokális mélypontok, valamint a 200 mozgátlagok jelenthenek támaszt az árfolyamnak, valamint a mindenkori csúcs az erősebb ellenállás a részvény számára.

A Chevron napi grafikonja (2023. 01. 27. 15:35)

A célárak alapján viszont szintén nem látszódik már sok felértékelődési potenciál, a Bloomberg konszenzusa 192 dollár, amely jelenleg alig több mint 2 százalékkal magasabb, mint a tegnapi záróár. Összegezve tehát rekordévet zárt a Chevron, azonban nehéz lesz ezt a teljesítményt megismételni. A nyersanyagárak azonban még mindig relatív magasak, így jó cash flow termelésre lehet kilátás, valamint az idei évben a részvényesi juttatások is emelkednek, amely pozitív üzenet a befektetők felé.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.