Sokat javultak a Wizz Air bevételei az idei főszezonban, így rekordbevételt tudott elérni a légitársaság. Az utazási kedv láthatóan nem hagyott alább idén sem, a gépek kihasználtsága is a pandémia előtti szinteket idézi. De nem csak bevétel téren zárt erős negyedévet a társaság, hiszen a nettó profit négyszeresére emelkedett a tavalyi szinteknek, a kedvező forgalmi számoknak és a stagnáló üzemanyagköltségeknek köszönhetően. A részvényesek öröme mégsem lehet azonban felhőtlen, hiszen a jelenlegi, 2024 márciusában záródó üzleti év hátralévő felében már nem várható érdemi profit a cég előrejelzése szerint. Ebben szerepet játszhat hibás hajtóművek miatti kapacitáscsökkenés és az izraeli konfliktushoz kapcsolódó bizonytalanságok is.

Erős főszezont zárt a Wizz Air

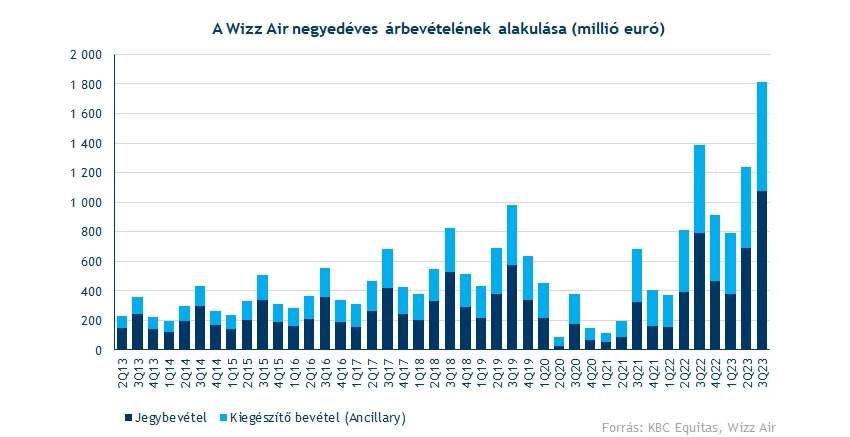

Mint ahogy azt korábban már várni lehetett, rekordbevételt tudott elérni előző negyedév során a Wizz Air, összesen 1,8 milliárd eurós árbevételt realizált a társaság, ez 30 százalékkal haladja meg a tavalyi eredményt. Láthatjuk, hogy a pandémia előtti szintekhez képest is jelentős javulás látható már a bevételekben ezzel a Wizz Air már a leggyorsabban bővülő fapados légitársasággá vált Európán belül.

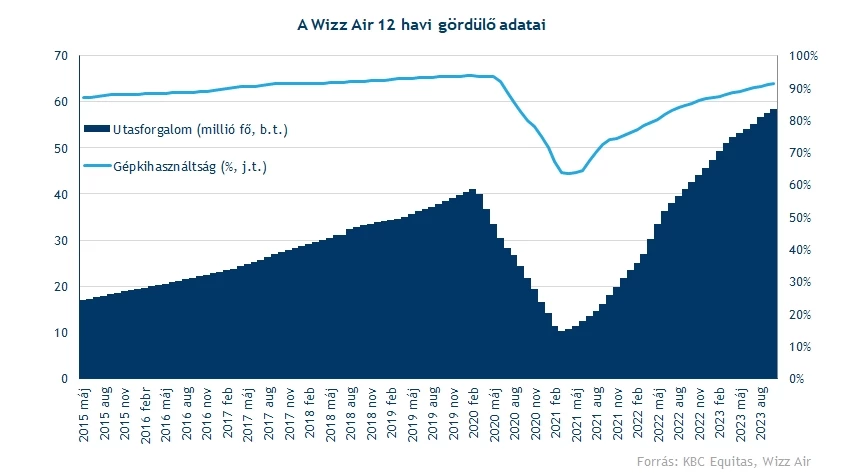

Az idei főszezon meglehetősen erősre sikeredett tehát, a magas inflációs környezet ellenére nem hagyott alább az utazási kedv Európában. Azt már korábban is láthattuk a havi utasforgalmi adatok alapján, hogy többen utaztak idén a légitársasággal. Július és szeptember között közel 17,7 millió utas választotta a Wizz Air-t, ez majdnem 24 százalékos bővülés jelent a tavalyi forgalommal összehasonlítva. A kapacitás-kihasználtság tehát folyamatosan emelkedik, októberben már 92,5 százalékra emelkedett a tavalyi 87,8 százalékkal szemben. Ez az előttünk álló időszakra nézve is kedvező, így akár kitarthat a folyamatosan javuló trend bevételek terén, szezonhoz igazítva.

Amellett, hogy többen utaztak Wizz Airrel, a jegyárak emelkedése is tovább javította a céges bevételeket. Az egy elérhető utaskilométerre (ASK) eső árbevétel 5,56 euróra emelkedett a negyedév során, ez majdnem 3 százalékos növekedés tavalyhoz képest. Jegyértékesítések után így 1,1 milliárd eurós bevételhez jutott a társaság, míg az egyéb kiegészítő bevételek 740 milliót tettek ki összesen.

Rekordok profit téren is

A bevételeknél kisebb ütemben növekedtek a cég működési költségei, a negyedév során végül 1,4 milliárd eurós költségtétel halmozódott fel. A legnagyobb ütemben a személyi jellegű ráfordítások, valamint terjesztési és marketingköltségek emelkedtek, mindkét soron 40 százalékos költségnövekedés volt látható, bár ezek kisebb tételnek számítanak csak. A legnagyobb terhet az üzemanyagköltségek jelentik továbbra is, itt viszont már csökkenéssel szembesülhetünk, az 522 milliós negyedéves tétel éppenhogy elmarad az egy évvel ezelőtti adattól.

Még szembetűnőbb az üzemanyagköltségek csökkenése, ha egy elérhető utaskilométerre (CASK) vetítjük le azt. Az összes költségtételt nézve 8 százalékos visszaesés volt látható, viszont az üzemanyagköltségektől megszűrt CASK tekintetében nem volt látható jelentős változás tavalyhoz képest. A mostani rekordmagas profitszámok tehát a magasabb bevételek mellett leginkább az alacsonyabb üzemanyagáraknak köszönhető. Az idei évben már alacsonyabb olajárakat láthattunk a 2022-es szintekhez képest, amit a kerozin árfolyama is lekövetett.

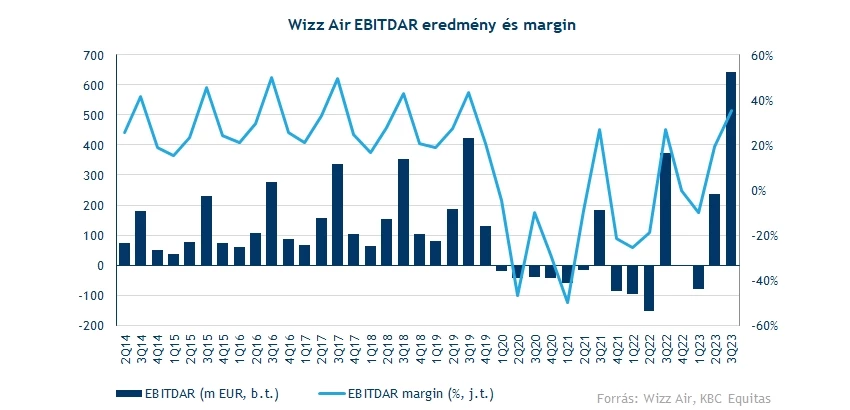

Összeségében tehát jelentős mértékben tudott javulni a profitabilitás, végül 641 milliós EBITDA eredményt ért el a társaság, ez abszolút rekordnak számít. Az EBITDA marzs is megközelítette a pandémia előtti főszezonokban látott 40 százalék körüli szinteket, bár azt egyelőre még nem tudta átlépni, 35 százalékon állt a mutató. A javuló trend így is egyértelmű, a következő évben is tovább javulhatna akár a profitabilitás, már ha az olajárak nem kezdenek el meredeken emelkedni újból.

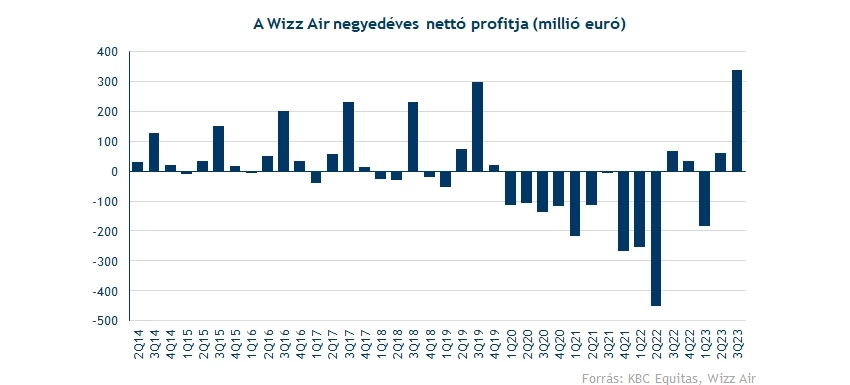

Pénzügyi eredménysoron ugyan 60 milliós veszteség mutatkozik, de ezzel együtt is jelentős mértékben javult a nettó profitmutató, ami 340 millióra emelkedett immár. Ez közel négyszerese a tavalyi eredménynek, láthatóan sikerült újra profittermelő pályára állni a Wizz Airnek is. Az egy részvényre eső tisztított nettó profit így 2,7 euró volt.

Gyengébb profitvárakozás

Aminek viszont nem kifejezetten örülhettek a részvényesek, hogy a jelenlegi, jövő márciusban végződő üzleti évre már csak 350-400 millió közötti nettó profittal számolnak a cégnél, ez egy jóval gyengébb várakozás a korábbi 350-450 milliós előrejelzésnél. Ez azt jelenti, hogy az előttünk álló félévben nagy valószínűséggel veszteséges lehet a társaság, legjobb esetben is nullában jöhetnek ki saját előrejelzésük szerint. Váradi József vezérigazgató szerint a makrogazdasági bizonytalanságok és a cég körül felmerülő problémák is visszavethetik a profitabilitást a következő hónapokban.

Azt már korábban jelezte a Wizz Air, hogy a hibás Pratt & Whitney hajtóművek javítása kapacitásbeli problémákat fog okozni a társaságnak, a jelenlegi tervek szerint összesen 45 gép kerülhet ki a körforgásból március végéig. A cég szerint a kisesés miatt évi 20 százalékos bővülés várható az összes elérhető utaskilométerben (ASK) az előttünk álló félévben, ez valamivel elmarad az előző féléves 27 százalékos növekedési ütemtől. Abban is bizonytalan a vezetőség, hogy a jövő évi főszezont hogyan befolyásolja majd a kiesés, ami ugyan az egész flotta csak kis százalékát érinti, de a növekedést így is visszavetheti valamelyest.

Az viszont kedvező hír, hogy a cég megegyezett a hajtőművek beszállítójával, így kompenzációhoz juthat a Wizz Air, ami enyhítheti a negatív hatásokat. A Morgan Stanley elemzője szerint akár az összes kiesett profitot fedezheti az összeg, de erről konkrét információval nem szolgált a társaság.

Makrogazdasági oldalról az izraeli konfliktus kapcsán lát bizonytalanságot a cég vezetősége. Tervek szerint november végéig tart ki az izraeli járatok felfüggesztése, ezt követően indulhatnak újra az oda tartó járatok. Egyébként az Izraelbe, vagy onnan induló járatok az összes elérhető utaskilométer 5-6 százalékát tették ki az elmúlt fél évben, tehát egy fontos lokációról van szó. Amennyiben akadálymentesen folytatódni tudnak a járatok, az még pozitívan befolyásolhatná a céges eredményeket, de egyelőre sok a bizonytalanság az ügyben, a konfliktus elmélyülésével akár ki is tolódhat felfüggesztés.

Akadályba ütközött az árfolyam

Nem igazán örültek a piaci szereplők a profitvárakozás leszűkítésének, így nagyobb eséssel kezdte a kereskedést a Wizz Air részvénye. Napközben egyelőre nem láthatunk nagy elmozdulásokat.

A légiipar szereplői iránti piaci optimizmus a Wizz Air részvényének is kedvezett az elmúlt napokban, így még pénteken közel 10 százalékot emelkedett az árfolyam. Ezt követően viszont akadályba ütközött az árfolyam az 50 napos mozgóátlagban, megakasztva a szárnyalást. A mai nyitással messzebb került a mozgóátlagtól az árfolyam, így továbbra is ennek áttörése lehet az elsőszámú feladat a részvény számára. Ennél feljebb már 26 font környékén mutatkozik a következő markáns ellenállás, lenne tehát hova emelkednie a részvénynek, már amennyiben kitartana az emelkedő trend.

Az még támogathatná az árfolyam emelkedését, hogy már a részvény heti grafikonja alatt is túladottságot mutatott az RSI két héttel ezelőtt, amit egy vételi jelzés követett. Erre legutóbb tavaly októberben került sor, amit akkor egy nagyobb menetelés követett. Több szintet is be tudunk azonosítani támaszként, így a 15,5 fontos szint alatt még 13,5 font körüli szintek is védelemmel szolgálhatnak egy leszúrás esetén.

A Bloombergen elérhető ajánlások inkább optimisták a részvényre, az elemzői célárakat bőven a piaci árfolyam felett találjuk, a konszenzus a jelentés után is 30 font körüli célárat mutat. Ez több mint 70 százalékos felértékelődési potenciállal kecsegtet, a társaságot modellező szakemberek szerint bőven lehetne még tér az árfolyam emelkedésére.

A Wizz Air napi grafikonja (2023. 11. 09. 14:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.