Piaczárás után jöttek a Telekom első negyedéves számai, ami alapján szép növekedést mutatott be a bevételeknél, valamint a profitszámoknál is. A mobiladat iránti igény folyamatosan erősödik, illetve az egyéb szegmensek is jól szerepeltek, közben pedig a költségeket is jól kontrollálja a cég. Ez alapján a jövő évi osztalékelvárások is fokozódhatnak a befektetők részéről, ami hosszú távon akár az árfolyamnak is jót tehet.

Simán hozta a várakozásokat a Magyar Telekom a ma zárás után érkező gyorsjelentésével. A bevételek szép növekedést mutattak több mint 8 százalékos bővüléssel, miközben a profitszámok a javuló marzsok miatt ennél is jobban tudtak erősödni. A Telekom ez alapján tehát igen erősen kezdi az évet.

Szép növekedés a bevételektől

A bevételek végül 175,8 milliárd forintra javultak a tavalyi bázishoz képest, ami 8,3 százalékos növekedést jelent, és továbbra is látható, hogy tud azért növekedni a vállalat. A várakozásokat is könnyedén meghaladta a negyedéves adat, a konszenzus 171,7 milliárd forintra számított, saját várakozásunk ennél valamivel optimistább volt, de ezt is meghaladta a Telekom.

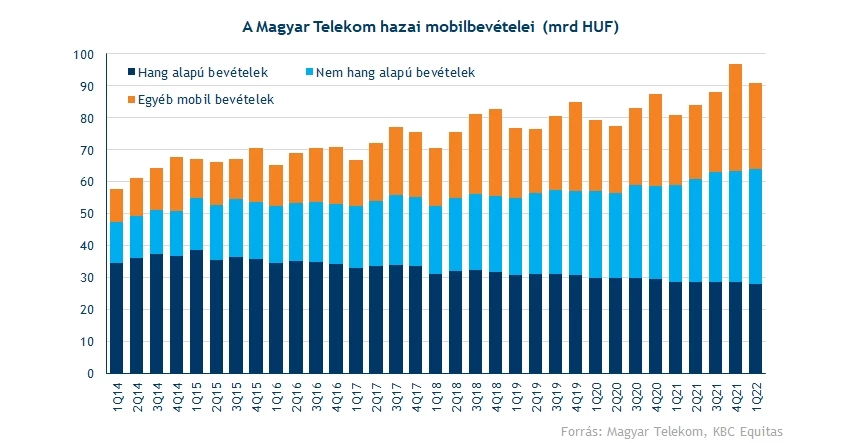

Továbbra is a mobilpiaci bevételek voltak a legerősebbek, a növekedés motorját leginkább a hazai mobilbevételek adták. Összességében 10 milliárd forintos volt a javulás, nem meglepő, hogy az adat iránti növekvő igény segítette leginkább a céget, miközben a hangalapú bevételek lemorzsolódása továbbra is zajlik, bár talán a korábbinál kisebb ütemben. Látni kell, hogy a készülékértékesítések most sem alakultak rosszul, bár ez főleg a nyomott bázissal volt a leginkább magyarázható.

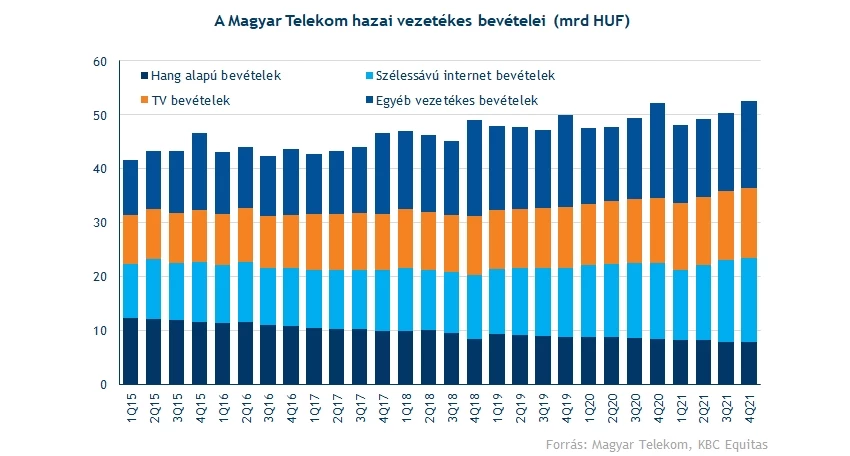

A vezetékes lábnál is a korábbi trend maradt az irányadó, miközben az internetes bevételek azért szépen megugrottak a bázishoz képest, aminek részben az akkori járvánnyal kapcsolatos intézkedések az okai. A hangalapú bevételek itt sem erősek, ugyanakkor ez már a korábbi negyedévekben is látható volt, a TV-s bevételek pedig összességében nem alakulnak rosszul továbbra sem. Ettől függetlenül a vezetékes bevételek forintban a mobilhoz képest jóval enyhébb növekedést értek csak el, de a majdnem 4 milliárd forintos javulás így sem rossz eredmény.

A macedón leány a negyedik negyedévben nem teljesített erősen, emiatt különösen pozitív, hogy az első negyedévben ismét kedvező bevételi trendek mutatkoztak. Bár az 5-10 százalékos növekedési ütemek nem tértek vissza, a 4,9 százalékos növekedés így sem rossz, főleg a mobilpiac teljesített itt is jól.

Végezetül az SI/IT bevételek kell még kiemelni, de nagy meglepetésre nem került sor, továbbra is viszonylag nyomottabb szinteken állnak a bevételek, és csak 16,5 milliárd forint körül teljesített a Telekom. A verseny fokozódik, így a növekedési ütem sem volt acélos, az elmúlt években is jellemzően inkább lecsorgást lehetett megfigyelni. Ugyanakkor a nyereségtartalom miatt ez nem annyira kritikus a Telekom számára sem, a bevételeknél pedig a Pan-Inform eladása is hozzájárult a valamivel visszafogottabb szerepléshez.

Erős profitszámok

A közvetlen kiadásoknál is érezhető a növekedés, leginkább az egyéb közvetlen kiadások ugrottak meg, ami már az előző negyedévekben is látható volt. Összességében közel 10 százalékos volt a bővülés, ami a bevételek növekedését is meghaladta, valamelyest tehát ezt enyhe negatívumként is lehet értelmezni.

Emellett a közműadó elszámolása ebben a negyedévben esedékes, ez pedig a számokat szezonálisan is rontja a profitsorokon. Az operatív kiadásoknál ugyanakkor ezzel együtt is már stabilabban teljesített a cég, a személyi jellegű kiadások még csökkentek is a bázishoz képest, és az egyéb működési költségek is stagnáltak.

Emiatt az EBITDA eredmény látványosan javulni tudott, a tavalyi 50,2 milliárd forint után 62,1 milliárd forintot sikerült elérni. Látható, hogy a bevételnövekedés jelentős része az EBITDA soron is megmaradt, de a Pan-Inform eladásából származó bevétel az egyéb soron sokat dobott ezen, ennek számviteli hatása durván 3,3 milliárd forintos volt. Ettől függetlenül így is erős a teljesítmény, és az EBIT eredmény is 26,8 milliárd forintra javult, ami a bázishoz képest is 11 milliárd forintos javulás, és konszenzust is könnyedén megveri.

A pénzügyi soron ezúttal a bázishoz képest gyengébb eredményeket lehetett látni. Miközben a forint gyengült valamelyest negyedév végére az euróval szemben, a származékos ügyletek valós értéken történő értékeléséből származó nyereség is alacsonyabb volt. A 3 milliárdos negatív eredmény viszont nem rossz így sem, az előző negyedévek átlagának is többé kevésbé megfelel, sőt, kicsit talán alul is múlja azt.

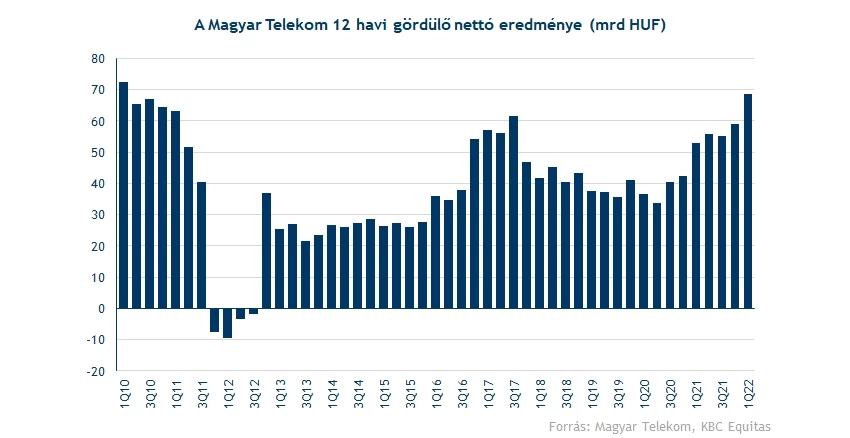

Végezetül a nettó eredmény így 18,5 milliárd forintra javult, ami nem csak a várakozásokat haladta meg, de a bázisban lévő 8,9 milliárdos számot is könnyedén túlszárnyalta. Látható, hogy a Telekom négy negyedéves gördülő eredménye így már 68,5 milliárd forint feletti, és az EPS is meghaladja a 66 forintos szintet. A potenciális jövőbeli osztalékkal kapcsolatos várakozások így erősödhetnek, ami részvényesi oldalról is pozitív hírnek számít.

Nem változott az előrejelzés

Kérdéses volt, hogy az erős negyedév után mennyiben változik majd az előrejelzés. Legutóbb, a korábbi jelentés közzétételének idején azért komoly bizonytalanság volt azonosítható, ugyanakkor hiába a vártnál jobb számok, a vezetés szerint továbbra is mérsékelt növekedés jöhet majd bevétel és EBITDA soron. A múltban jellemzően az első negyedéves számok után még nem került sor nagy felülvizsgálatokra, így ez vélhetően nagyon nem lepi meg a piaci szereplőket sem, továbbá a menedzsment is kiemelte, hogy a bizonytalanság mellett egyelőre fenntartják az előrejelzést, ami konzervatív szemléletre utal.

Összességében viszont a Telekom szépen tudja monetizálni a mobiladat iránti növekvő igényt, miközben az egyéb szegmensekben sincsenek nagy változások, sőt, talán inkább kellemes meglepetések, amelyek megerősítik a jó szereplést. A költségek növekedése továbbra is kontrollált, ez pedig a profitszámok javulásán keresztül idővel nagyobb osztalék formájában jelenhet majd meg, amennyiben jövőre már a tisztított számokhoz kötik a kifizetést. A jelentés így inkább pozitívan értékelhető, bár a jelenlegi változékony piaci környezetben azért sok más hatás is érvényesülhet.

Fontos szinteket kellene legyőzni

Az elmúlt napokban nem tartotta rosszul magát a Telekom, ugyanakkor tartósan 400 forint fölé nem tudott kerülni. Látható, hogy nem csak a 400 forintos lélektani szint, hanem az 50 napos mozgóátlag is akadályt jelent a papír számára, ugyanakkor az indikátorok pár pozitív jelzéseket kezdenek mutatni, ami optimizmusra adhat okot.

A gyorsjelentés alapvetően kedvezően értékelhető, enyhén pozitív reakció is jöhet, amivel a fontos szintek áttörésére is esély nyílna. A következő markáns ellenállás így 415 forint környékén lehet, március közepén még innen pattant vissza a papír, így ennél távolabbra még korai lenne tekinteni.

A Magyar Telekom napi grafikonja (2022.05.11. zárás után)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.